Навигация

Умови кредитування фізичних осіб для придбання житла

2.1.2 Умови кредитування фізичних осіб для придбання житла

Умови кредитування по програмі "Житло в кредит":

а) Вимоги до Позичальника:

- Приватні особи, що мають стабільний доход, достатній для погашення суми кредиту і відсотків по ньому.

б) Кредит надається:

- На придбання нерухомості на вторинному житловому ринку;

- На фінансування будівництва квартири, згідно з інвестиційним договором (договору про пайову участь у будівництві) на первинному житловому ринку. У забезпечення Позичальник надає існуючу в нього житлову нерухомість як альтернативне забезпечення.

в) Кредити видаються в національній валюті , доларах США і ЄВРО :

- Максимальна сума кредиту: 200 000 доларів США (або еквівалент в іншій валюті);

- Початковий внесок за рахунок засобів Позичальника складає не менш 15% від вартості житла. Початковий внесок може бути дорівнює 0% , як-що в іпотеку оформляється додаткова нерухомість. Додаткова нерухо-мість повинна відповідати вимогам забезпечення, її вартість повинна пок-ривати початковий внесок Позичальника;

- Максимальний термін кредитування: 20 років.

г) Погашення кредиту і відсотків:

- Щомісячні платежі рівними частинами (аннуітет);

- По графіку-щомісячне погашення кредиту рівними частинами з нарахуванням відсотків на залишок заборгованості.

д) Обов'язкове страхування:

- Страхування заставного майна;

- Страхування Позичальника від нещасного випадку;

- Страхування втрати права власності на нерухомість. Страхування права власності проводиться не більш 3 років.

е)Відношення кредиту і заставного майна:

- Для нерухомості, розташованої в обласних центрах, співвідношення максимальної суми кредиту до вартості житла складає:

≤ 85% при сумі кредиту від 3 000 до 50 000 USD;

≤ 80% при сумі кредиту від 50 001 до 100 000 USD;

≤ 70% при сумі кредиту від 100 001 до 200 000 USD.

- Для нерухомості, розташованої в інших регіонах, співвідношення максимальної суми кредиту до вартості житла складає:

≤ 85% при сумі кредиту від 3 000 до 30 000 USD;

≤ 80% при сумі кредиту від 30 001 до 50 000 USD;

≤ 70% при сумі кредиту від 50 001 до 80 000 USD;

≤ 50% при сумі кредиті від 80 001 до 200 000 USD.

ж) Процентні ставки по кредитах наведені в табл.2.4

Таблиця 2.4

Процентні ставки по кредитах на житло

| Термін | 10-15 років | 15-20 років |

| Ставка в гривнях | 15,5% (плаваюча) | |

| Ставка в доларах | 11% | 12% (плаваюча) |

| Ставка в Євро | 10,5% | 10,5% (плаваюча) |

з) Розрахункові суми витрат Позичальника при оформленні житлового кредита наведені в табл.2.5.

Таблиця 2.5

Зразкові витрати Позичальника при оформленні житлового кредиту

| Послуги банку: | |||

| Комісія за обслуговування | одноразово | З одночасним оформленням кредитного договору і договору іпотеки | С отстрочкой оформления договора ипотеки |

| 500 грн. | 1% від суми рефінансування (min 850 грн.) -при сумі рефінансування від 5 000 до 20 000 діл. США | ||

| Послуги страхової компанії: | |||

| Страхування предмета іпотеки | щорічно | 0,4% від оцінної вартості нерухомості | |

| Страхування від нещасного випадку | щорічно | 0,3 % від суми кредиту | |

| Страхування титулу * | щорічно | 0,3% від суми кредиту | |

| Послуги нотаріуса: | |||

| Держмито | одноразово | 1% від суми договору закупівлі-продажу | |

| Пенсійний фонд | одноразово | 1% від суми договору закупівлі-продажу | |

| Оформлення договору застави | одноразово | 0,1% від суми договору іпотеки | |

| Послуги нотаріуса ** | одноразово | до 400 грн. | |

| Послуги оцінювача: | |||

| Експертна оцінка об'єкта нерухомості | одноразово | 250 – 550 грн. | |

* При переході права власності на житло шляхом його приватизації, придбанні на первинному ринку житла (новобудова) або будівництві страхування титулу не застосовується. Страхування права власності проводиться не більш 3 років.

** Сума може змінюватися в залежності від регіону України і) Необхідні документи Позичальника (фізичної особи):

- Заповнена Анкета-заява ;

- Цивільний паспорт і копія паспорта дружини/чоловіка позичальника (усі сторінки з інформацією);

Свідчення про шлюб, свідоцтво про народження дитини (якщо є);

- Дозвіл органа опіки і піклування у випадку якщо:

- Малолітня (віком до 14 років) або неповнолітня (віком від 14 до 18 років) особа зареєстрована (прописана) за адресою нерухомого майна, що передається в іпотеку банкові;

- Малолітня або неповнолітня особа є співвласником нерухомого майна, що передається в іпотеку Банкові;

- Довідка з податкової інспекції про присвоєння ідентифікаційного номера платника податків позичальникові і дружині/чоловіку Позичальника;

- Довідка з місця роботи (згідно стандартів ДПАУ), завірена в бухгалтерії, що підтверджує посаду Позичальника (дружини/чоловіка) і нараховану заробітну плату й утримані податки за останні 12 місяців;

- Документи, що підтверджують інші доходи заемщина (при наявності доходів не за основним місцем роботи), у т.ч. декларація про доходи на останню звітну дату;

- Копії документів, що підтверджують право власності Позичальника на нерухоме або інше майно зазначене Позичальником в анкеті;

- Довідка з банку про наявність кредитного рахунка, з обов'язковою вказівкою дати відкриття рахунка, залишком заборгованості і стану обслуговування боргу (у випадку наявності рахунків в інших банках);

- Інвестиційний договір (договір про пайову участь у будівництві, про участь у фонді фінансування будівництва)-при наявності;

Нотаріально завірена угода дружини/чоловіка (інших співвласників) на передачу в іпотеку нерухомості або їхня безпосередня присутність при укладанні договору;

к) Документи на нерухомість, що є предметом іпотеки:

- Правовстановлюючий документ на власність, що буде предметом іпотеки з позначкою БТІ про реєстрацію;

- Документи, що підтверджують право (власності, використання, оренди) на земельну ділянку (при іпотеці будинку і/або земельної ділянки);

- Технічний паспорт на об'єкт нерухомості і довідка-характеристика БТІ на відчуження нерухомості;

- Довідка з ЖЕКа про кількість прописаних (зареєстрованих) осіб і відсутність заборгованості по комунальних послугах;

- Звіт про проведення незалежної експертної оцінки вартості предмета іпотеки, проведеної затвердженим банком оцінювачем.

Похожие работы

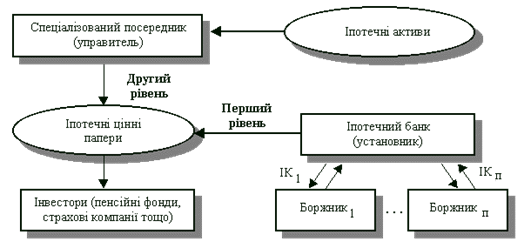

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... ощадний рахунок - рахунок "Кошти за довірчими операціями фізичних осіб з житловими ощадними вкладами", відкритий в балансі банку для залучення коштів громадян і суб'єктів підприємницької діяльності на довгострокові житлові ощадні вклади з наступним їх спрямуванням на довгострокове кредитування будівництва житла для населення та здійснення соціальних виплат. - Іменний рахунок вкладника - рахунок ...

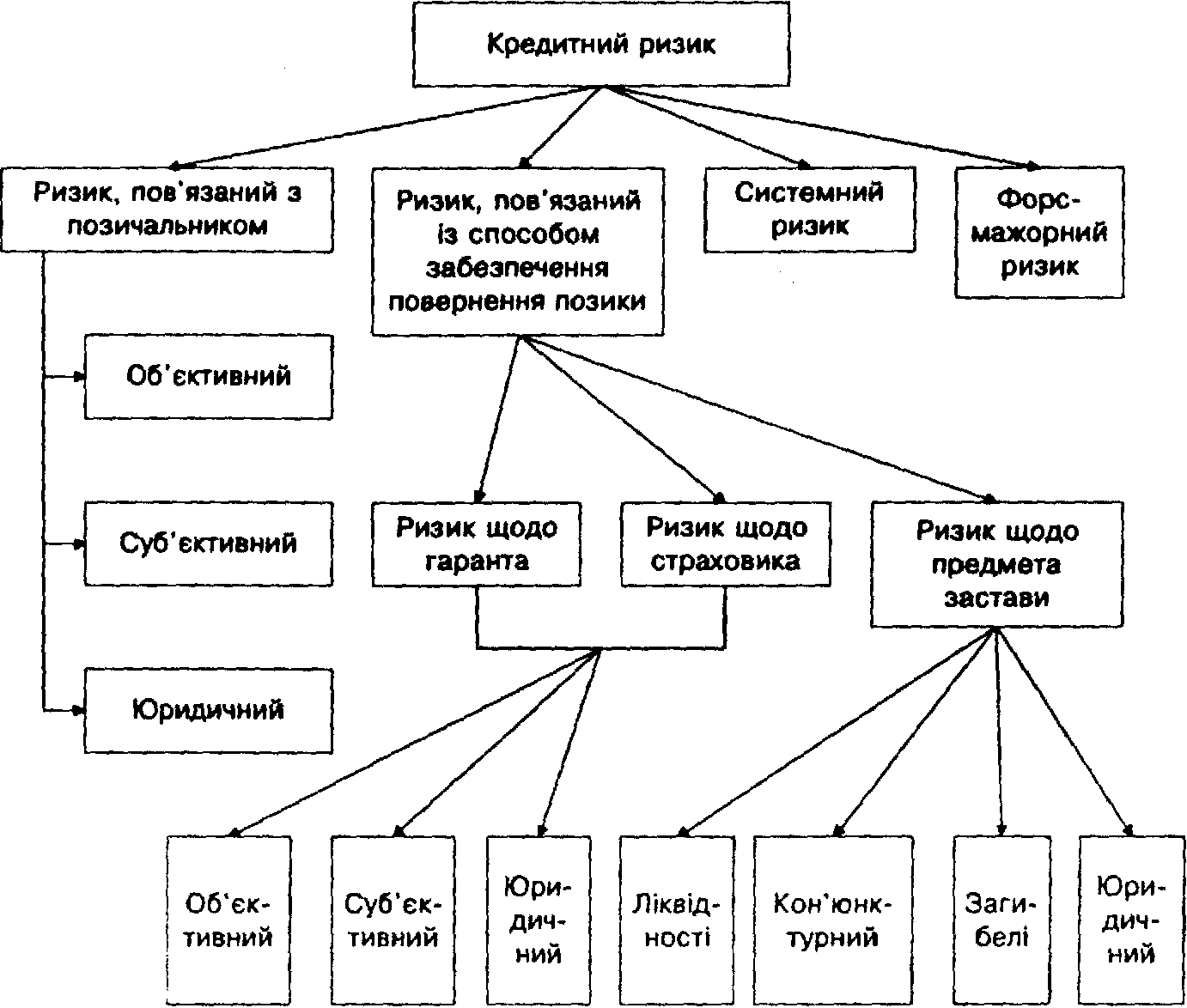

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

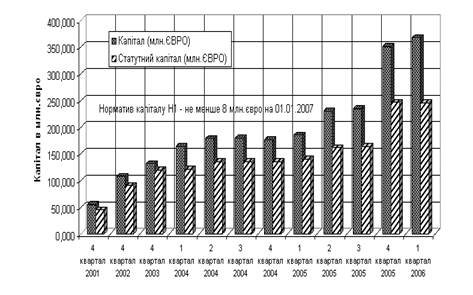

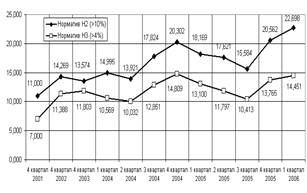

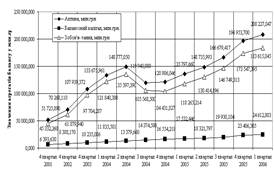

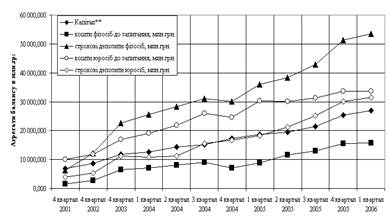

... ВАТ "Кредобанк". Завдання відділу маркетингу визначені у Положенні про організацію Головного Банку ВАТ "Кредобанк". Департамент Маркетингу є структурним підрозділом Головного Банку ВАТ "Кредобанк". Організаційне положення Департаменту визначає організаційну структуру Департаменту, завдання його внутрішніх структурних підрозділів, функціональні посадові обов'язки, організацію системи внутрішнього ...

0 комментариев