Навигация

Огляд ринку іпотечного кредитування країн Європейського Союзу та України

3.3. Огляд ринку іпотечного кредитування країн Європейського Союзу та України

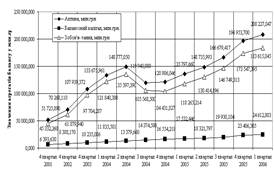

Іпотечне кредитування один з пріоритетних й основних напрямків (секторів) загального ринку кредитування Європи. Обсяг заборгованості по іпотечним кредитам (враховуючи нежитлову іпотеку) у Європейському Союзі і Норвегії в 2000 році становив 3,7 трильйони євро, а в 2001 вже 3,9 трильйони євро. Іпотечний ринок в Європі – це галузь фінансового сектора, яка останнім часом дуже стрімко розвивається. Обсяг заборгованості за іпотечними кредитам зріс більше ніж вдвічі порівняно з 1990 роком і це підтверджується довгостроковим трендом зростання біля 8% на рік. Все це підтверджує зростаючу значимість іпотечного кредитування в Європі. І це стосується не лише зростання обсягів кредитування, а й збільшення спектру послуг, відбуваються зміни в напрямку підвищення привабливості умов кредитування для позичальника, зокрема зменшення процентних ставок, подовження строків кредитування, адаптуються способи розрахунків тощо.

Кредитування житлової іпотеки є пріоритетним і домінуючим в Європі. Обсяг кредитування під заставу житлової іпотеки в 2000 році в Європі становив 3,2 трильйони євро (Діаграма рис.3.3). Кредитування комерційної іпотеки приблизно сягає рівня в 500 мільярдів євро (співвідношення заборгованості за кредитами, що були видані на будівництво житла та на будівництво комерційної нерухомості в 1998 році в деяких країнах Європи (у %) зображено на діаграмах рис.3.4. Починаючи з 1990 року обсяг житлових кредитів збільшився вдвічі, а темпи зростання саме житлового кредитування значно перевищують темпи зростання інших секторів іпотечного ринку, а саме комерційної та аграрної іпотеки. Найбільші ринки за обсягами заборгованості по іпотечним кредитам це ринки Німеччини, Великобританії, Франції та Нідерландів.

Рис.3.3 Заборгованість за житловими кредитами в країнах ЕС

Рис.3.4 Співвідношення заборгованості за іпотечними кредитами на будівництво житла та комерційної нерухомості

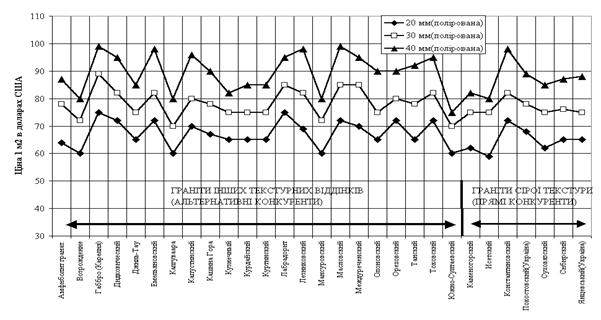

Але зростання активності кредитування житла з 1990 року по теперішній час в різних країнах Європи дуже відрізнялось і відбувалося різними темпами. Найбільші темпи зростання до 2000 року можна було спостерігати в таких країнах як Португалія (840%), Ірландія (490%) та Греція. Менші темпи зростання спостерігались у Нідерландів (315%) та Іспанії.

Діаграма рис.3.5 наведена нижче ілюструє темпи зростання іпотечних ринків країн Європейського Союзу протягом 1990-2001 рр.

Рис.3.5 Темпи зростання ринків іпотечного кредитування в країнах ЄС (%)

Обсяг житлових кредитів виданих у 2000 році становив за оцінками 519 млрд. євро. Цей показник зріс вдвічі порівнюючи з 1990 роком (228 млрд. євро). Кредити «нетто», а саме заборгованість, яка виникла в поточному році зменшена на суму погашеної заборгованості по діючих кредитах, мали подібний темп зростання до загального обсягу житлових кредитів, але їх зростання починаючи з 1990 року несуттєво знизилось через вплив активізації на ринку наступної іпотеки. Цей показник є вельми важливим, бо він однозначно показує напрямок руху іпотечного ринку (зростання, або згортання). Отже кредити «нетто» у 2000 році становили 247 млрд. євро. Ця цифра показує приблизно подвійне зростання порівняно з 1990 роком (116 млрд. євро).

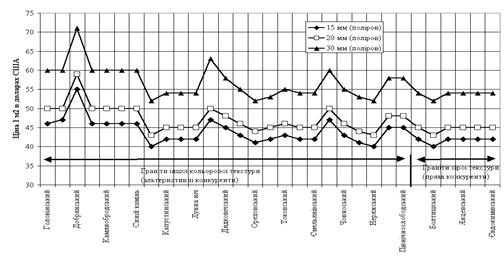

Важливо підкреслити той факт, що низький рівень процентних ставок у 1999 році значно пожвавив ринок наступної іпотеки і відповідно зростання процентних ставок протягом 2000 року дещо послабило темпи зростання (графіки Рис.3.6). Це яскраво свідчить про зменшення розриву між загальним обсягом наданих житлових кредитів та чистими житловими кредитами.

Рис.3.6. Динаміка процентних ставок за іпотечними кредитами в деяких країнах ЄС.

Рис.3.7. Динаміка середньої процентної ставки по країнах ЄС

Існує велика різниця між видами продуктів, що пропонуються первинними кредиторами в Європейському Союзі. Основні відмінності полягають в таких особливостях як строки іпотечного кредиту, відношення кредиту до вартості застави (LTV), вид процентної ставки. Для того, щоб виокремити національні особливості більш чітко наведемо основні аспекти «типових» іпотечних продуктів у 2000 році:

Таблиця 3.1

Умови типових іпотечних кредитів в країнах ЄС

| № | Країна | Обсяг придбаної нерухомості (млн. євро) | Обсяг наданих кредитів (млн. євро) | LTV | Термін надання кредиту (років) | |

| 1 | Данія | 134000 | 107000 | 80% | 30 | |

| 2 | Німеччина | 263000 | 176000 | 67% | 28 | |

| 3 | Люксембург | 95000 | 45000 | 47% | 15 | |

| 4 | Іспанія | 96000 | 67500 | 70% | 16 | |

| 5 | Франція | 120000 | 80000 | 67% | 15 | |

| 6 | Ірландія | 176144 | 158530 | 90% | 20 | |

| 7 | Італія | 150000 | 75000 | 50% | 10 | |

| 8 | Нідерланди | 170000 | 122000 | 72% | 30 | |

| 9 | Швеція | 170000 | 119000 | 70% | 30 | |

| 10 | Британія | 165000 | 114000 | 69% | 25 | |

| 11 | Норвегія | 155000 | 108000 | 70% | ||

Показник LTV

Для показника LTV розбіжність в країнах членах ЄС є також дуже суттєвою. Показник LTV практично знаходиться в проміжку від 47% в Греції до 80% в Данії. Абсолютно максимальне значення даного показника можна (за певних умов) спостерігати в Нідерландах (125%), не дивлячись на те, що для інших країн він залишається в проміжку від 80% до 100% (в багатьох країнах показник LTV обов’язково регулюється законодавством).

Процентні ставки.

Існує також різниця в умовах плати за користування кредитом, що застосовуються в різних країнах ЄС. З одного боку, існує фіксована процентна ставка, яка залишається незмінною протягом усього терміну сплат за кредитом. З іншого боку, досить поширеною є плаваюча процентна ставка, де відсоток може змінюватись чи не кожний день. Але існує й усереднена ситуація, що має назву фіксовано-плаваючої процентної ставки (яка є фіксованою протягом певного початкового періоду).

В країнах центральної Європи домінує житлове кредитування з фіксованою або фіксовано-плаваючої процентною ставкою (з відносно довгим початковим періодом), в той час як в інших країнах переважає кредитування з плаваюча або фіксовано-плаваючою процентною ставкою (з відносно коротким початковим періодом). Взагалі фіксовано-плаваюча процентна ставка є дуже поширеною по всій Європі. Вона пропонується в багатьох країнах з достатньою довжиною початкового періоду. Відносно довгий початковим період (більше п’яти років) з фіксованою процентною ставкою пропонується в Німеччині та Нідерландах, а відносно короткий (від 1 до 5 років) – в Ірландії, Італії, Австрії, Великобританії та Норвегії. В Греції та Швеції використовують фіксовано-плавуючи процентні ставки як з коротким, так і з довгим початковим періодом.

Плаваюча процентна ставка також дуже поширена в країнах ЄС, але використовуються різні методи її встановлення. Плаваюча процентна ставка найбільшого використання набула у Великобританії, Швеції та Норвегії. В цих країнах так само легко як і в Ірландії, Нідерландах та Греції плаваюча процентна ставка може бути переглянутою. В інших країнах, включаючи Іспанію, Францію, Італію та Австрію процес її корегування є більш складним.

Процентна ставка, що є фіксованою протягом всього періоду кредитування (фіксована процентна ставка) набагато менше використовується в Європі. Однак, вона є чи не найпоширенішою у Франції та Італії. Також вона використовується в Австрії, Іспанії та Нідерландах.

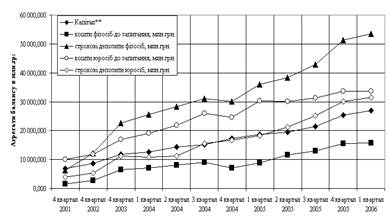

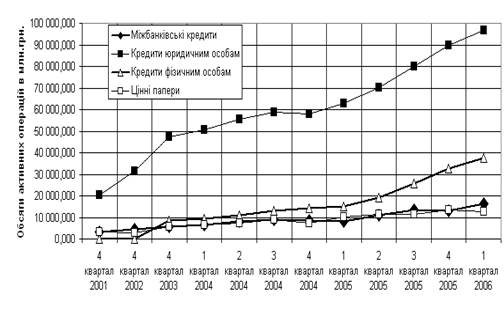

Іпотечні кредитори використовують весь спектр методів для фінансування надаваних кредитів. Методи, які використовуються, залежать від типу та розміру кредитора та значно різняться від однієї країни до іншої. Найбільш поширеним джерелом (методом) фінансування в ЄС залишається отримання коштів за рахунок різних видів депозитів. За даними Європейської Іпотечної Федерації обсяг депозитів у фінансуванні житлової іпотеки становив 62% у 1998 році. Інший поширений інструмент фінансування – іпотечні фінансові інституції (наприклад, дочірні компанії) та банківські облігації. Іпотечні кредити також фінансуються з власних ресурсів (наприклад, акціонерний капітал) кредитної установи та страхових премій ( у випадку, страхової корпорації).

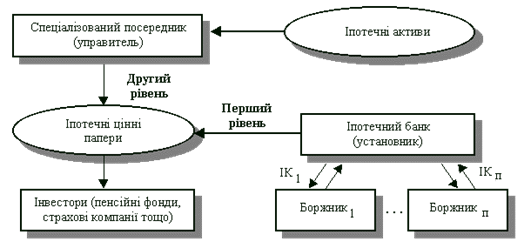

Європейський вторинний ринок відображає особливості та історичні передумови первинного іпотечного ринку. Іпотечні облігації зазвичай мають довгостроковий термін обертання та фіксовану відсоткову ставку. Ринок іпотечних облігацій – це важливе джерело фінансування іпотечних кредитів. Виходячи з довгострокової природи житлових кредитів, наявність довгострокових ресурсів є визначальним фактором встановлення фіксованої ставки. За обсягами, ця форма сек’юритизації відноситься до найбільшої категорії фінансових інструментів на ринках капіталу Європи (на кінець 1997 року склали приблизно 500 млрд. ЕКЮ).

Випуск іпотечних облігацій здійснюється спеціалізованими іпотечними банками та кредитними установами, як основний інструмент фінансування житлових кредитів у деяких країнах більш ніж 100 років й обов’язково регулюється законодавством. Це фінансовий інструмент, який в якості забезпечення має відповідний пакет іпотечних кредитів та представляє гарантовані вимоги до кредитних установ.

В Німеччині, наприклад, іпотечні облігації мають вбудований механізм захисту інвестора за рахунок:

дотримання принципу покриття та принципу балансу активів і пасивів (за розмірами та строками) – загальна номінальна вартість облігацій, що знаходяться в обороті, завжди повинна покриватися іпотекою такої ж вартості за як мінімум такої ж відсоткової ставки;

преференцій у випадку банкрутства;

поручителя, який гарантує постійну наявність забезпечення в належному обсязі;

патентованої назви іпотечних облігацій, що не дозволяє використовувати її щодо менш надійних фінансових інструментів.

Випуск іпотечних облігацій – один з основних методів фінансування іпотечних кредитів (див. Діаграму рис.3.8). Так, наприклад, лише три країни в ЄС обіймають 84% від загального ринку іпотечних облігацій. Німецький «Hypotheken Pfandbriefe» лідирує з 44%, наступними є Данія з 29% та Швеція з 12% від загального обсягу ринку фінансування житлових кредитів за рахунок іпотечних облігацій.

Рис.3.8 Фінансування житлових кредитів за рахунок випуску іпотечних облігацій (обсяг випущених іпотечних облігацій обсяг заборгованості за іпотечними кредитами)

У Данії іпотечне кредитування банківськими установами повністю забезпечується за рахунок випуску іпотечних облігацій. У Швеції іпотечні облігації представляють 70% фінансових ресурсів житлових кредитів. В Німеччині загальна вартість іпотечних облігацій, що були випущені, на кінець 1999р. склала 232 млрд. євро., а в 2000 році вже 245 млрд. євро.

Решта 16% ринку іпотечних облігацій розподілені між сімома країнами. Іпотечні облігації активно використовуються в Австрії. Іпотечні облігації – друге джерело (після депозитів) фінансування у Франції та Іспанії, але представлено лише 9% та 2% від загального обсягу фінансування житлових кредитів відповідно. В Норвегії та Нідерландах випуск іпотечних облігацій теж має місце, але цей вид фінансування є відносно малим (3% та 0,3% відповідно).

В Додатку В представлені результати аналізу стану умов іпотечного кредитування фізичних осіб комерційними банками України

Похожие работы

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... ощадний рахунок - рахунок "Кошти за довірчими операціями фізичних осіб з житловими ощадними вкладами", відкритий в балансі банку для залучення коштів громадян і суб'єктів підприємницької діяльності на довгострокові житлові ощадні вклади з наступним їх спрямуванням на довгострокове кредитування будівництва житла для населення та здійснення соціальних виплат. - Іменний рахунок вкладника - рахунок ...

... кредитоспроможність можуть погіршитися або покращитися. Тому увага кредитних працівників Київської філії АКБ “МТ-Банк” повинна акцентуватись на покращенні ризик-менеджменту самого банку.71 Глава 3. Шляхи вдосконалення мінімізації кредитного ризику комерційного банку. 3.1.Зарубіжний досвід щодо мінімізації кредитного ризику. При формуванні і вдосконаленні банківської системи України обов”язковою ...

... ВАТ "Кредобанк". Завдання відділу маркетингу визначені у Положенні про організацію Головного Банку ВАТ "Кредобанк". Департамент Маркетингу є структурним підрозділом Головного Банку ВАТ "Кредобанк". Організаційне положення Департаменту визначає організаційну структуру Департаменту, завдання його внутрішніх структурних підрозділів, функціональні посадові обов'язки, організацію системи внутрішнього ...

0 комментариев