Навигация

Анализ кредитоспособности и сравнительный анализ приобретения оборудования за счет кредитных средств и лизинга ОАО «Ульяновскхлебпром»

2.4 Анализ кредитоспособности и сравнительный анализ приобретения оборудования за счет кредитных средств и лизинга ОАО «Ульяновскхлебпром»

Кредитоспособность клиента — способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам).

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или на какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Степень неплатежеспособности в прошлом является одним из формальных показателей, на которые опираются при оценке кредитоспособности клиента. Если заемщик имеет просроченную задолженность, но его баланс ликвиден, а также достаточен размер собственного капитала, то разовая задержка платежей банку в прошлом не является основанием для заключения о некредитоспособности клиента. Кредитоспособные клиенты не допускают длительных неплатежей банку, поставщикам, бюджету.[29]

Уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику.

Методика оценки целесообразности предоставления банковского кредита разработана для определения банками платежеспособности предприятий, наделяемых заемными средствами, оценки допустимых размеров кредитов и сроков их погашения. Данная методика принята почти во всех коммерческих банках России, занимающихся кредитованием предприятий и организаций.

При изучении кредитоспособности ссудозаемщика основной целью является оценка способности и готовности заемщика полностью и в срок рассчитаться по своим долговым обязательствам.

Понятие «кредитоспособность» включает в себя:

· юридический статус заемщика;

· его репутацию;

· экономическую состоятельность.

Следовательно, при выборе клиента (ссудозаемщика) необходимо установить его юридический статус, оценить репутацию заемщика по отношению к своим обязательствам в прошлом и произвести анализ экономической состоятельности.

Таким образом, кредитоспособность заемщика прогнозирует его платежеспособность на ближайшую перспективу. Оценивается она по системе показателей, которые отражают размещение и источники оборотных средств, результаты хозяйственно-финансовой деятельности заемщика. В зависимости от динамики показателей кредитоспособности предприятия делятся на группы: предприятия первого класса, второго класса, третьего класса, имеющее неустойчивое финансовое положение и некредитоспособные предприятия.

Определим для анализируемого предприятия класс кредитоспособности, используя рейтинговую оценку.

Анализ кредитоспособности предприятия-заемщика при данной методике включает два основных этапа:

· общий анализ кредитоспособности предприятия;

· рейтинговая оценка предприятия.

На первом этапе составляется агрегированный (укрупненный) баланс предприятия и затем по его показателям ведется расчет системы финансовых коэффициентов (пример приведен в Таблице 1,2).

Далее рассчитываются следующие коэффициенты, представленные в Таблице 22[30].

В зависимости от величины этих коэффициентов предприятия, как правило, распределяются на 3 класса кредитоспособности. Для разбивки заемщиков по классам используют результаты расчета коэффициентов, представленных в Таблице 22.

Таблица 22.1

Разбивка заемщиков по классу кредитоспособности

| Коэффициенты | 1 класс | 2 класс | 3 класс | Рекомендуемая доля значения в рейтинге, % |

|

| 0,2 и выше | 0,15-0,2 | Менее 0,15 | 30 |

|

| 0,8 и выше | 0,5-0,8 | Менее 0,5 | 20 |

|

| 2 и выше | 1-2 | Менее 1 | 30 |

|

| 0,6 и выше | 0,4-0,6 | Менее 0,4 | 20 |

Рейтинговая оценка предприятия-заемщика является обобщающим выводом анализа кредитоспособности. Рейтинг определяется в баллах. Сумма баллов рассчитывается путем умножения классности каждого коэффициента (1,2,3) и его доли (соответственно 30, 20, 30, 20%) в совокупности (100%):

![]() , (37)

, (37)

Результаты расчета класса кредитоспособности для анализируемого предприятия на основе формулы (37) сведем в Таблицу 22.2:

Таблица 22.2

Определение класса кредитоспособности ОАО «Ульяновскхлебпром»

| Значение | ||||

| 2007/баллы | 2009/баллы | |||

| н.г./б. | к.г./б. | н.г./б. | к.г./б. | |

| Класс | 230б/2 класс | 230б/2 класс | 230б/2 класс | 230 б/2 класс |

При определении класса кредитоспособности анализируемого предприятия мы получаем, что предприятие имеет 2 класс. Характеристику класса кредитоспособности отразим в Таблице 22.3:

Таблица 22.3

Определение класса кредитоспособности заемщика и его характеристика

| Класс | Количество баллов | Характеристика |

| 1 | 100-150 | Первоклассным по кредитоспособности заемщикам коммерческие банки могут открывать кредитную линию, выдавать в разовом порядке бланковые (без обеспечения) ссуды с установлением более низкой процентной ставки, чем для остальных заемщиков |

| 2 | 151-250 | Кредитование второклассных ссудозаемщиков осуществляется банками в обычном порядке, т. е. при наличии соответствующих обеспечительских обязательств (гарантий, залога и т.д.) |

| 3 | 251-300 | Предоставление кредитов клиентам третьего класса связанно для банка с серьезным риском. Таким клиентам в большинстве случаев банки кредитов не выдают, а если выдают, то размер предоставляемой ссуды не должен превышать размер уставного фонда. Процентная ставка за кредит устанавливается на высоком уровне |

В нашем случае, ОАО «Ульяновскхлебпром» относится ко 2 классу кредитоспособности, которому характерно наличие соответствующих обеспечительских обязательств, таких как гарантии и залог, при взятии кредита.

На 2 этапе определения кредитоспособности произведем комплексную оценку финансового состояния и хозяйственной деятельности предприятия.

Метод комплексной оценки состоит в использовании системы показателей с целью выявления количественных и качественных отличий от базы сравнения или по отношению друг к другу.

Комплексная оценка используется в сравнительном анализе для определения рейтинга исследуемых хозяйствующих субъектов, то есть для сравнения и выбора наилучшего из них.

Преимущества комплексной оценки – возможность анализировать и сравнивать результаты финансово-хозяйственной деятельности предприятий разных организационных-правовых форм и форм собственности, принадлежащих к разным отраслям и сферам деятельности.

Методика комплексной сравнительной рейтинговой оценки предприятий включает в следующие этапы:

· сбор и аналитическая обработка исходной информации за оцениваемый период времени;

· выбор и обоснование системы показателей, используемых для рейтинговой оценки деятельности предприятий;

· расчет итогового показателя рейтинговой оценки;

· классификация (ранжирование) предприятий по рейтингу.

Комплексная оценка финансово-хозяйственной деятельности может осуществляться на основе использования матричных методов, которые предлагают специальные правила и приемы для обобщения системы показателей и получения единого интегрального показателя.

При комплексной оценке финансово - хозяйственной деятельности будет использовать 4 предприятия:

· ОАО «Ульяновскхлебпром» - № 1;

· ОАО «ВолгаТелеком» - № 2

· ОАО «Заготовитель» - №3

· ОАО «Центр по перевозке грузов в контейнерах «ТрансКонтейнер»- № 4

Рассмотрим алгоритм применения матричных методов на примере метода сумм, балльной оценки, метода расстояний.

Похожие работы

... бурения для прокладки трубопроводов и других коммуникаций под естественными и искусственными наземными препятствиями без нарушения обычного режима их функционирования. Ульяновской области есть чем гордиться. 3. Особенности развития и размещения промышленности области Машиностроительный комплекс Экономическое развития региона заключается: в позиционировании экономики области в масштабах ...

... не было объективной необходимости. Становление рыночных отношений требует совершенствования методологии анализа с учетом особенностей переходного к рыночной экономике периода и международного опыта. Управление затратами на производство и реализацию продукции осуществляется с целью изыскания резервов снижения себестоимости продукции и следовательно максимизации прибыли предприятия. В традиционном ...

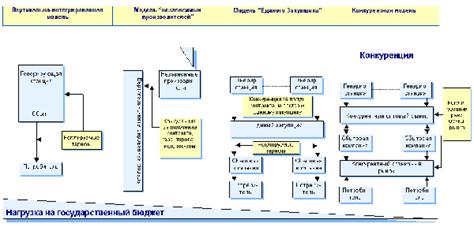

... что в России уже назревает дефицит генерирующих мощностей, при котором освобождение цен на электроэнергию будет просто невозможным. 3. Российский опыт регулирования и реструктуризации электроэнергетики 3.1 Современное состояние отрасли, ее регулирование в российской экономике В результате проведенных реформ электроэнергетика России, за исключением атомной, была приватизирована. На базе ...

0 комментариев