Навигация

Анализ источников финансирования обновления основных производственных фондов и выбор оптимальной структуры источников инвестиций

2.1.3 Анализ источников финансирования обновления основных производственных фондов и выбор оптимальной структуры источников инвестиций

Степень изношенности основных производственных фондов, как показало наше исследование - это одно из основных препятствий развития бизнеса в России.

Развитие промышленности требует приобретения нового оборудования. Однако в настоящее время основная часть инвестиций в оборудование приходится на приобретение отдельных установок (частей) для уже существующих производственных линий и комплексов.

Только 10 - 15% инвестиций составляют затраты на приобретение технологических линий и комплексов по выпуску новой продукции. Такая структура инвестиций приводит к тому, что предприятие продолжает использовать устаревшие технологии, и, как следствие, способность предприятий производить конкурентоспособную высокотехнологичную продукцию падает.

Инвестиционный кризис 1990-х годов привел не только к снижению реальных объемов капиталовложений и падению эффективности их использования. Наиболее опасным проявлением инвестиционного кризиса явилась деградация регионально-отраслевой структуры промышленности.

В настоящее время интенсивный рост инвестиционного спроса стал одной из отличительных черт развития российской экономики, при котором наблюдается устойчивая тенденция опережающего роста инвестиций в основной капитал по сравнению с динамикой ВВП и выпуском продукции базовых отраслей экономики.

Сохраняющаяся потребность в улучшении и омоложении структуры основных производственных фондов, а также создании современных многопрофильных производств требуют изыскания значительных и долгосрочных инвестиционных ресурсов.

Инвестирование в обновление основных производственных фондов может осуществляться за счет:

- собственных финансовых ресурсов и внутрихозяйственных резервов инвестора (прибыль, амортизационные отчисления, денежные накопления и сбережения граждан и юридических лиц, средства, выплачиваемые органами страхования в виде возмещения потерь от аварий, стихийных бедствий и другие);

- заемных финансовых средств инвесторов (банковские и бюджетные кредиты, облигационные займы и другие средства);

- привлеченных финансовых средств инвестора (средства, получаемые от продажи акций, паевые и иные взносы членов трудовых коллективов, граждан, юридических лиц);

- денежных средств, централизуемых объединениями (союзами) предприятий в установленном порядке;

- инвестиционных ассигнований из государственных бюджетов Российской Федерации, республик и прочих субъектов федераций в составе Российской Федерации, местных бюджетов и соответствующих внебюджетных фондов;

- иностранных инвестиций.

Простое воспроизводство основных фондов осуществляется за счёт средств от амортизации предыдущих вложений. Привлечение дополнительных источников финансирования позволит проводить их расширенное воспроизводство.

Процесс воспроизводства основных фондов за счёт внутренних источников часто называют процессом самофинансирования. Этот процесс можно также назвать механизмом внутреннего саморазвития предприятия.

Динамика структуры инвестиций в основной капитал в России по данным Росстата приведена (Табл. 3).

Таблица 3

Структура инвестиций в основной капитал по источникам финансирования

| Вид инвестиций | Структура инвестиций в основной капитал по источникам финансирования (по годам в процентах к итогу) | ||||

| 2001 | 2002 | 2003 | 2004 | 2005 | |

| Инвестиции в основной капитал – всего, | 100 | 100 | 100 | 100 | 100 |

| в том числе по источникам финансирования: | |||||

| - собственные средства, из них: | 60,8 | 53,2 | 52,4 | 46,1 | 48,7 |

| прибыль (фонд накопления) | 13,2 | 13,2 | 15,9 | 23,4 | 24,9 |

| - привлеченные средства, из них: | 39,2 | 46,8 | 47,6 | 53,9 | 51,3 |

| бюджетные средства, в том числе: | 20,7 | 19,1 | 17 | 21,2 | 20,0 |

| - из федерального бюджета | 10,2 | 6,5 | 6,4 | 5,8 | 5,6 |

| - бюджетов субъектов Федерации | 10,5 | 12,6 | 10,6 | 14,4 | 13,0 |

Механизму внутреннего саморазвития предприятия присущи некоторые недостатки:

· данный механизм достаточно инерционен: если предприятие пожелает реализовать новый инвестиционный проект, то оно должно значительный промежуток времени ожидать накопления некоторой суммы денежных средств;

· предприятие имеет достаточно определённый максимальный размер накоплений для реализации нового инвестиционного проекта, которые оно может иметь по окончании эксплуатационной фазы предыдущего инвестиционного проекта.

Уменьшить указанные недостатки механизма внутреннего саморазвития предприятия позволит привлечение дополнительных финансовых средств от кредиторов или инвесторов.

В настоящее время, несмотря на значительно возросшую роль рыночных механизмов денежного авансирования воспроизводственных процессов, осуществляемых предприятиями высокотехнологичного сектора экономики, доля кредитов коммерческих банков составляет от 9 до 12% привлеченных средств, направленных на инвестиции в основной капитал.

Данный факт объясняется целым рядом причин, среди которых основными являются следующие:

· высокие риски при кредитовании предприятий с неопределенной структурой собственности и рынками сбыта;

· слабое правовое регулирование кредитного механизма; выбор Банком России за основу монетарной политики кредитной рестрикции и др.

Большие, по сравнению с банковским сектором, возможности по долговременному инвестированию в обновление основных производственных фондов имеют небанковские финансовые институты, включающие различные финансовые организации, в том числе страховые компании, паевые инвестиционные фонды (ПИФ) и негосударственные пенсионные фонды (НПФ).

Так, НПФ в развитой рыночной экономике являются источником «длинных» пассивов для других инвестиционных компаний, поскольку их собственные пассивы обладают высокой степенью устойчивости и долгосрочно прогнозируемы.

Особое значение в ряде случаев капиталоемких проектов обновления основных производственных фондов, нацеленных не на простую замену изношенных, а на расширение производства, начало производства новых видов продукции и т.д., имеют такие источники финансирования, как венчурные фонды (рисковый капитал).

Для рискового капитала в отличие от кредита гарантии фирмы не имеют решающего значения. Важнее для него наличие привлекательного и реального предпринимательского замысла, а также менеджмента, способного претворить его в жизнь. Из-за повышенного риска венчурный капитал предоставляется под более высокий процент, чем кредит, как правило, из расчета 25 - 35% годовых (точная ставка устанавливается при детализации инвестиций).

Сравнительно новым и малодоступным, однако достаточно перспективным видом привлечения ресурсов является IPO – привлечение средств путем размещения акций на открытом рынке. Оно обладает рядом преимуществ по сравнению с вышерассмотренными источниками средств, такими, как независимость от будущей экономической конъюнктуры, оперативность поступления ресурсов, отсутствие обязательств (в том числе и по социальным программам), независимость от конкретного финансового института, отсутствие обязательных будущих выплат, неограниченный срок привлечения капитала.

В ходе интервью, состоявшегося 1 февраля 2007 года, Президент В.В.Путин, напомнив об основных успехах (капитализация на уровне около 1 трлн. USD, выводящая Россию в десятку ведущих стран) и назвав 2006 год «годом IPO», призвал эмитентов размещать значительную часть ценных бумаг на отечественных площадках с тем, чтобы граждане Российской Федерации могли вкладывать в их акции свободные ресурсы (так называемая идея «народных IPO», призванных служить прямым и эффективным мостом между сбережениями населения и долгосрочными инвестициями предприятий в обновление основных производственных фондов).

Однако следует отметить, что в настоящее время, несмотря на предпринимаемые усилия, процесс IPO остается доступным лишь для сравнительно малого числа многопрофильных предприятий. Проведение IPO является сложной дорогостоящей процедурой, включающей реструктуризацию, как правило, сложного, непрозрачного бизнеса, необходимость полного раскрытия информации, в том числе и о собственниках, к чему те не всегда бывают готовы.

В связи с этим на первый план среди источников обновления основных производственных фондов выходит лизинг.

Лизинг - это комплекс имущественных и экономических отношений, возникающих в связи с приобретением в собственность имущества и последующей сдачей его во временное пользование за определенную плату.

Можно выделить несколько основных причин обращения к услугам лизинговых компаний в Российской Федерации. К ним относятся:

- большая гибкость лизинга;

- менее жесткие требования по дополнительному обеспечению и гарантиям;

- более продолжительные сроки финансирования;

- меньшее количество бюрократических барьеров;

- налоговые преимущества;

- большая поддержка со стороны поставщиков.

Особенно актуальными, для целей финансирования обновления основных производственных фондов, являются несколько разновидностей финансового лизинга:

· раздельный (в случае высокой стоимости основных производственных фондов);

· револьверный (с последовательной заменой арендуемого имущества, например, лизинг различных необходимых основных производственных фондов во время капитального строительства);

· сублизинг (в случае временной неплатежеспособности или банкротства посредника лизинговые платежи должны поступать основному лизингодателю), особенно часто применяемый при финансировании промышленных предприятий, входящих в состав многопрофильных финансово-промышленных групп.

Наиболее значимой причиной применения лизинга является недоступность банковских кредитов для многих лизингополучателей. Это подчеркивает одно важное качество лизинга: во многих случаях лизинг является альтернативным источником финансирования, не конкурируя напрямую с банковским кредитованием.

Похожие работы

... образовательной подготовки менеджеров; увеличивает возможности в обеспечении фирмы необходимой информацией; способствует более рациональному распределению ресурсов для производства продукции; улучшает контроль в организации. То есть бизнес-план обобщает анализ возможностей для начала производства продукции в конкретной ситуации и дает четкое представление о том, каким образом менеджмент данной ...

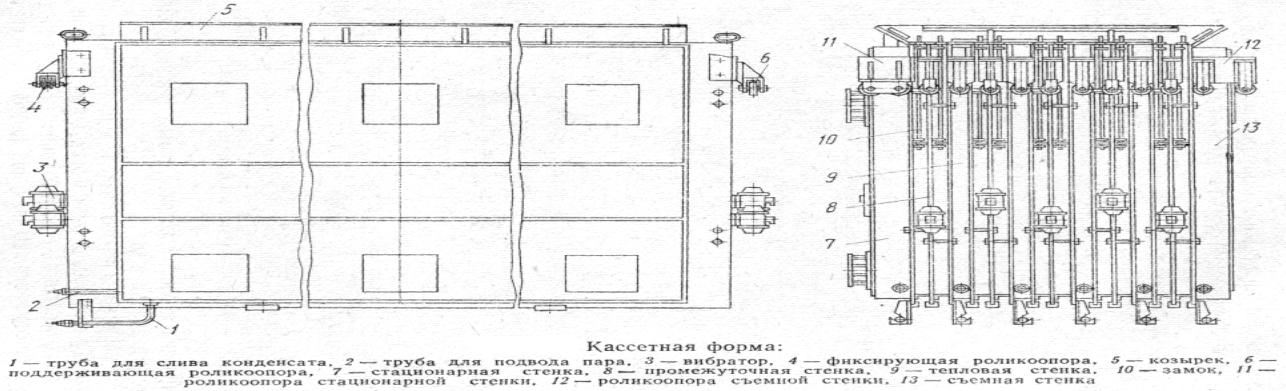

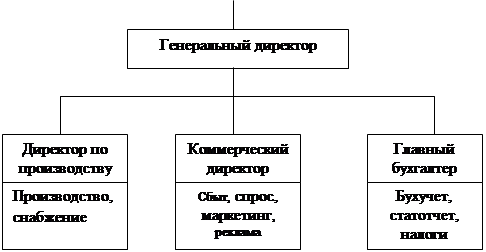

... числу персонала – 84 человека, отражено на диаграмме 2.2.1. Диаграмма 2.2.1. Организационная структура и требования к персоналу представлены в Приложении 2. 2.3. Производственный план цеха по формованию внутренних стеновых панелей Начало производства внутренних стеновых панелей намечено на июль 2002 года. План производства на первый год работы формовочного цеха согласован с предварительным ...

... компании и в максимально приближенных - к бизнес-плану объемах, условиях и в приемлемые сроки решить проблемы. 1. Основная часть. Бизнес-план инвестиционного проекта. 1.1 Резюме ООО «Медтех» предлагает для бизнеса медицинскую технику, в том числе кровати различных модификаций, тренажер ИСК-1, наилучшим образом обеспечивающую оказание медицинских услуг лечебного, реабилитационного и ...

... ». Кроме традиционно выпускаемой продукции, завод может производить капремонт двигателей А-01М, Д-240, ЯМЗ-236, ЯМЗ-238 и др., отечественного производства экскаваторов ЭО-4124 и гидроузлов к ним, готов организовать сервисный цех по тракторной технике и а/м «Татра», организовать участок по капремонту УДС-114. Завод имеет возможности изготовления агрегатов для перевозки штанг и агрегатов для ...

0 комментариев