Навигация

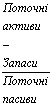

Показники ліквідності (платоспроможності)

5. Показники ліквідності (платоспроможності)

5.1 Коефіцієнт ліквідності поточної ![]() .

.

Характеризує достатність обігових коштів для погашення боргів протягом року

| Формула | Джерела інформації | Розрахунковий період | |

| На початок звітного періоду | На кінець звітного періоду | ||

|

|

| 204195/197058=1,03 | 237150/214579=1,11 |

Коефіцієнт ліквідності поточної збільшився на кінець періоду.

5.2 Коефіцієнт ліквідності швидкої ![]() .

.

| Формула | Джерела інформації | Розрахунковий період | |

| На початок звітного періоду | На кінець звітного періоду | ||

|

|

| 204195/323654=0,63 | 237150/412897=0,57 |

Коефіцієнт ліквідності швидкої зменшення на кінець звітного періоду

Показує скільки одиниць найбільш ліквідних активів припадає на одиницю термінових боргів

5.3 Коефіцієнт ліквідності абсолютної ![]() .

.

Характеризує готовність підприємства негайно ліквідувати короткострокову заборгованість

| Формула | Джерела інформації | Розрахунковий період | |

| На початок звітного періоду | На кінець звітного періоду | ||

|

|

| 2042/197058=0,01 | 3173/214579=0,015 |

Коефіцієнт ліквідності абсолютної зменшився на кінець звітного періоду

Визначення типу фінансової стійкості

Тип фінансової стійкості можна визначити на основі трьохкомпонентного синтетичного показника.

І.

1.1 Коефіцієнт власних оборотних засобів

(Квоз) = І р. П – І р. А= Ф1,р.380- Ф1, р.080.

Квоз = 438424-613937=-175513

1.2 Коефіцієнт власних оборотних засобів та довгострокових залучених джерел формування запасів

Квоз, д.з.дж.ф.з. = Квоз + ІІІ р. П = Квоз + Ф1, р.480

Квоз, д.з.дж.ф.з.= -175513+198318=22805

1.3 Загальна величина основних джерел фінансування господарської діяльності

(Косн.дж.) = Квоз, д.з.дж.ф.з. + Короткострокові банківські кредити (Кк.б.кр.) = Квоз, д.з.дж.ф.з.+ Ф1,р. 500

Косн.дж.= 22805+23892=46697

ІІ.

а) Ф = Квоз-З = -175513-122406=-297919>0

б) Ф = Квоз, д.з.дж.ф.з. – З = 22805-122406=199601>0

в) Ф = Косн.дж. – З = 46697-122406=-75709>0

де З- запаси, Ф1, У100…140

ІІІ.

![]()

![]() S = {Ф, Ф, Ф}

S = {Ф, Ф, Ф}

S(A) = «1» при Ф>0

«0» при Ф<0

![]() У нашому випадку S = {0;0;0}, тобто підприємство не має абсолютну фінансову стійкість.

У нашому випадку S = {0;0;0}, тобто підприємство не має абсолютну фінансову стійкість.

Операційний цикл визначається за формулою:

ТО.Ц. = tоб.з + tоб.д.з.

Він показує скільки днів всередньому необхідно для виробництва, продажу та розрахунку за продукцію підприємству або протягом якого часу грошові кошти підприємства знаходяться у запасах. Чим коротший операційний цикл тим краще для підприємства

Ми вже розраховували період оборотності запасів, у нашому випадку він становить Тоб. зап.=155 днів.

Обчислимо період обороту дебіторської заборгованості при Коб. дз=12:

Тоб. дз=![]() (дні)

(дні)

Розраховуємо операційний цикл:

ТО.Ц. = 155 + 30 = 185 (днів)

Отже, в середньому для виробництва, продажу та розрахунків за продукцію підприємству необхідно 185 днів.

Операційно-фінансовий цикл визначається за формулою:

ТО.Ф.Ц. = ТО.Ц. – tоб.к.з.

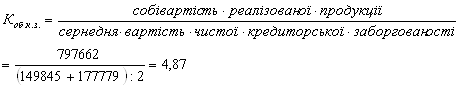

Для розрахунку періоду оборота кредиторської заборгованості (tоб.к.з.) необхідний коефіцієнт оборотності кредиторської заборгованості, який показує, скільки оборотів необхідно підприємству, щоб розрахуватися з чистою кредиторською заборгованістю, яку воно має. Розраховується за формулою:

Розраховуємо період обороту кредиторської заборгованості, який характеризує розрахункову кількість днів для розрахунку за комерційним кредитом від своїх постачальників, за формулою:

![]()

Розрахуємо операційно-фінансовий цикл:

ТО.Ф.Ц. = 185 – 74 = 111 (днів).

Якщо ТО.Ф.Ц. > 0 – це означає, що підприємство потребує додаткового залучення грошових коштів, так як воно фактично кредитує своїх дебеторів;

ТО.Ф.Ц. < 0 – підприємство використовує грошові кошти своїх постачальників;

ТО.Ф.Ц. ≈ 0 – означає врівноважену ситуацію.

111 > 0, отже підприємство потребує додаткового залучення грошових коштів, тобто залучення їх зі сторони, оскільки воно фактично кредитує своїх дебіторів грошовими засобами. Стратегія підприємства має бути спрямована на зменшення тривалості операційного циклу та збільшення періоду обороту кредиторської заборгованості.

Оцінка ймовірності банкрутства підприємства

Модель Альтмана

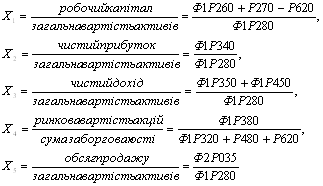

Z = 1,2х1+1,4х2+3,3хз+0,6х4+х5

де Z –залежна змінна (інтегральний показник фінансового стану підприємства);

х1, х2, ...хр –незалежні змінні дискримінантної моделі.

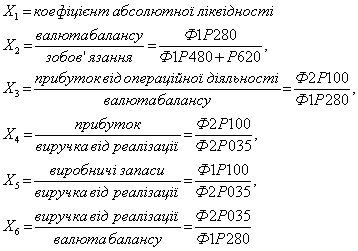

![]()

![]()

![]()

![]()

Zп = 1,2*0,01+1,4*0+3,3*0,0008+0,6*1,36+0,76=1,59

Zк = 1,2*0,027+1,4*0+3,3*0,12+0,6*1,06+1,07=2,13

Якщо Z![]() 1,8, ймовірність банкрутства висока.

1,8, ймовірність банкрутства висока.

Якщо ![]() , ймовірність банкрутства не можна однозначно визначити.

, ймовірність банкрутства не можна однозначно визначити.

Якщо Z>2,67, ймовірність банкрутства низька.

Виходячи з даних розрахунків бачимо, що у підприємства на початок розрахункового періоду ймовірність банкрутства висока, а на кінець – не можна однозначно сказати.

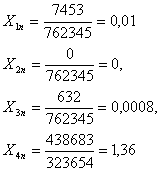

Модель Таффлера

Z =0,53х1+0,13х2+0,18х3+0,16х4

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Zn =0,53*0,11+0,13*0,63+0,18*0,26+0,16*0,76=0,31

Zk =0,53*0,24+0,13*0,57+0,18*0,25+0,16*1,07=0,42

Отже, можна зробити висновок, що підприємство має непогані довгострокові перспективи, оскільки Z > 0,3 і банкрутство малоймовірне.

Модель Ліса

Z =0,063х1+0,092х2+0,057х3+0,001х4

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Zn =0,063*0,27+0,092*0,81+0,057*0,0008+0,001*1,36=0,093

Zk =0,063*0,28+0,092*1,14+0,057*0,0006+0,001*1,06=0,12

Нормативне значення за моделлю Ліса Z=0,037. Отже, імовірність банкрутства - низька.

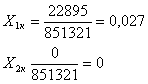

Двофакторна модель

Zа= - 0,3877 - 1,0736*Кп + 0,0579*Ка,

де Кп – коефіцієнт покриття (=1,11);

Ка – коефіцієнт автономії (0,51).

Zа= - 0,3877 - 1,0736* 1,11+ 0,0579*0,51= - 1,55

У нашому випадку Z<0, тобто існує висока ймовірність того, що підприємство залишиться платоспроможним.

Дискримінантна модель

Z = 1,51х1+0,08х2+10х3+5х4+0,3х5+0,1х6

Х![]()

![]() =0,01

=0,01

Х![]()

![]() =0,015

=0,015

Х![]()

![]() =762345/289192=2,64

=762345/289192=2,64

Х![]()

![]() =8513212/412897=2,06

=8513212/412897=2,06

Х![]()

![]() =21214/762345=0,03

=21214/762345=0,03

Х![]()

![]() =50928/851321=0,06

=50928/851321=0,06

Х![]()

![]() =21214/579530=0,04

=21214/579530=0,04

Х![]()

![]() =50928/908607=0,06

=50928/908607=0,06

Х![]()

![]() =55588/579530=0,1

=55588/579530=0,1

Х![]()

![]() =98720/908607=0,11

=98720/908607=0,11

Х![]()

![]() =579530/762345=0,76

=579530/762345=0,76

Х![]()

![]() =908607/851321=1,07

=908607/851321=1,07

Zп = 1,51*0,01+0,08*2,64+10*0,03+5*0,04+0,3*0,1+0,1*0,76=0,83

Zк = 1,51*0,015+0,08*2,06+10*0,06+5*0,06+0,3*0,11+0,1*1,07=1,23

Z < 2, отже підприємство вважається фінансово нестійким, йому загрожує банкрутство.

Отже, за проведеними розрахунками бачимо, що ймовірність банкрутства спостерігається лише за моделлю Альтмана (частково) та за дискримінантною моделлю.

Для отримання позитивного фінансового результату в найближчих роках необхідно:

1) всіма можливими засобами проводити подальше підвищення ефективності виробничої діяльності, оскільки найбільшою мірою від неї залежить фінансовий результат;

2) продовжувати впровадження найбільш ефективних схем кредитування, пошук альтернативних джерел фінансових ресурсів з метою оптимізації фінансових витрат і підвищення мобільності фінансування поточної діяльності;

3) спрямовувати частину прибутку (за його наявності) на поповнення обігових коштів з метою зменшення дефіциту власних обігових коштів;

4) проводити вивільнення коштів, заморожених в формі запасів, шляхом реалізації зайвих матеріальних цінностей;

5) проводити подальшу роботу з дебіторською та кредиторською заборгованістю, спрямовану на їх мінімізацію до оптимального рівня;

6) скорочувати частку постійних активів (будівель, обладнання, тощо), які не задіяні в процесі виробництва, що дозволить за рахунок вивільнення коштів, вкладених в ці об'єкти, підвищити ліквідність та кредитоспроможність підприємства;

7) впроваджувати заходи з енергозбереження на підприємстві для зменшення собівартості продукції;

8) знаходити нові ринки збуту для випускаємої продукції

Висновок

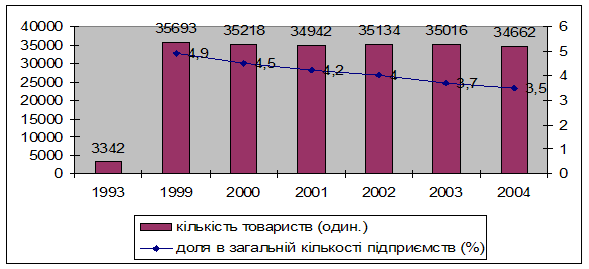

Функціонуючи в ринковій економіці як суб'єкт підприємницької діяльності, кожне підприємство має забезпечувати такий стан своїх фінансових ресурсів, за якого воно стабільно зберігало б здатність безперебійно виконувати свої фінансові зобов'язання перед своїми діловими партнерами, державою, власниками, найманими працівниками.

В цьому аспекті акціонерні товариства мають ряд переваг у порівнянні з іншими видами ділових організацій, які роблять їх найбільш придатною формою для великого бізнесу в силу цілого ряду причин. Перш за все акціонерні товариства можуть мати необмежений термін існування, в той час як період дії підприємств, заснованих на приватній власності чи товариств з участю фізичних осіб, як правило, обмежений рамками життя їх засновників.

Акціонерні товариства завдяки випуску акцій, одержують більш широкі можливості в залученні додаткових коштів у порівнянні з некорпоратизованим бізнесом. Оскільки акції мають достатньо високу ліквідність, їх набагато легше перетворити в гроші при виході з акціонерного товариства, ніж отримати назад долю в статутному капіталі товариства з обмеженою відповідальністю.

Важливо також і те, що акціонерне товариство є найзручнішою і найзрозумілішою для іноземних інвесторів формою спільної діяльності з вітчизняними підприємцями, адже при інвестуванні в акціонерне товариство до валових доходів емітента, який є об'єктом оподаткування, не включаються суми коштів або вартість майна, котрі надходять платникові податку (емітенту) як прямі інвестиції або реінвестиції у корпоративні права.

Отже, акціонерна форма організації підприємництва дає змогу найбільш ефективно використати фінансові ресурси, швидко здійснити концентрацію капіталу, залучити до співволодіння та управління велику кількість людей, і це, в свою чергу, спонукає їх до зацікавленості в кінцевих результатах праці.

Список в використаної літератури

1. Закон України «Про акціонерні товариства» від 17.09.2008 р. № 514-XI.

2. Закон України «Про цінні папери та фондовий ринок» від 23.02.2006 р. № 3480-IV.

3. Закон України «Про господарські товариства» від 19.09.1991 р. № 1576-XII.

4. Положення про порядок збільшення статутного фонду за рахунок індексації, основних засобів, затверджене рішенням ДКЦПФР від 12.02.1998 р. № 39.

5. Гольцберг. Акционерные общества. Фондовая биржа, Операции с ценными бумагами. – К.: Текст, 1992.

6. Білорус О.Г., Рогач В.І. Акціонерні товариства: організація і управління. - К.: Техніка, 1992.

7. Слав’юк Р.А. Фінанси підприємств: навчальний посібник. – К.: «Центр навчальної літератури», 2004.

8. Описько С.М., Марич П.Т. Фінанси підприємств: підручник для студентів ВНЗ. – 2-ге вид., випр.і доп. - Львів: «Магнолія плюс», 2006.

9. Безгубенко Л.М. «До запитання про суть фінансів» // «Фінанси України», 2000 р., № 1.

10. Коробов Н.В. «Анализ финансово-хозяйственной деятельности предприятий». - К.: Высшая школа, 2000.

11. Мозговой О.Н. Фондовый рынок Украины. - К.: Феникс, 2001.

12. Лупенко Ю.О. «Формування контрольних пакетів акцій акціонерного товариства» // «Фінанси України», 2001 p., № 9.

13. Поддєрьогін A.M. «Фінанси підприємств», К., 2000.

14. Портнов А.В. «Удосконалення законодавчої бази акціонерних товариств» // «Фінанси України», 2000р. №12

15. Стецько М.В. «Фінанси AT: проблеми і перспективи» // «Фінанси України», 2000р., № 4.

16. Суржик В.Г. «Фінансове прогнозування доходів та витрат акціонерного товариства» // «Фінанси України», 2001 p., № 12.

17. Суржик В.Г. «Акціонування й управління акціонерним капіталом» // «Фінанси України», 2001 р., № 12.

18. Третяк О.Д. «Прогнозування фінансового стану акціонерних товариств» // «Фінанси України», 2000р., № 11.

19. Опарін В.М. Фінанси. - К.: 1999.

20. Фондовий ринок України. Керівник авт. кол. В.В. Оскольський. - К.: УФБ, Скарбниця, 1999.

21. www.zakon.rada.gov.ua

Похожие работы

... 'язки стосовно товариства. Він зобов'язаний вносити вклади, сплачувати основні та додаткові акції у розмірах, передбачених установчими документами товариства. Розділ II. Фінансова діяльність акціонерного товариства 2.1 Фінансова структура товариства По-перше, визначимо поняття фінансів. Фінанси представляють собою сукупність грошових відносин, що виникають на всіх стадіях створення, ...

... дало змогу мільйонам громадян стати власниками та створило необхідну мотивацію та зацікавленість в ефективному функціонуванні приватизованих підприємств. Ефективне управління відкритим акціонерним товариством потребує тісної співпраці між акціонерами, їх представниками у Спостережній раді та Правлінням. В цій курсовій викладено основні принципи корпоративного управління, що є загальноприйнятими ...

... ість представляє найбільш розвинену форму приватної власності: асоційовану приватну власність як органічну єдність двох якостей відношень привласнення – приватного та загального. 2. Проблеми становлення акціонерного товариства 2.1. Тенденції розвитку акціонерних товариств Ефективне функціонування акціонерних товариств визначається такими обставинами, що одні обумовлені самою сутністю акці ...

... ічні обмеження з виплати дивідендів полягають в першу чергу в законодавчих та договірних обмеженнях. Джерело виплати дивідендів - прибуток і не дозволяються грошові виплати дивідендів за рахунок акціонерного капіталу. Дивіденди у вигляді акцій виплачуються в тому випадку, якщо необхідно задовольнити акціонерів і одночасно забезпечити можливість для інвестицій. Виплата дивідендів акціями чи виплата ...

0 комментариев