Навигация

Прогнозна оцінка платоспроможності та фінансової стійкості підприємства

2.3 Прогнозна оцінка платоспроможності та фінансової стійкості підприємства

Прогнозування фінансового стану підприємства є невід’ємним елементом його управлінням. Визначаючі фінансовий стан як складну систему, що є об’єктом прогнозування, нами пропонується розглядати прогнозування фінансового стану підприємства як розробку системи науково обґрунтованих імовірнісних припущень про базові і альтернативні структурні зміни в активах та пасивах підприємства, обумовлених ефективністю використання капіталу.

Прогнозування фінансового стану підприємства доцільно здійснювати шляхом моделювання, оскільки останнє дозволяє відображати перспективний фінансовий стани в залежності від необмеженої кількості факторів. Таким чином, адекватність прогнозування фінансового стану залежить від процедури та логіки побудови прогнозної моделі. Це обумовлює необхідність визначення послідовності процедур та основних етапів прогнозування.

Ґрунтуючись на розробленому алгоритмі прогнозування фінансового стану підприємства , пропонується наступна методика його проведення, яка складається з трьох етапів:

1) підготовчій етап, на якому здійснюється збір та первинна обробка інформації про фінансовий стан підприємства;

2) аналіз фінансового стану підприємства, який дозволяє виявити основні фактори, що впливають на зміну фінансового стану;

3) прогнозування фінансового стану та його моделювання в залежності від цілей прогнозування.

Прогнозування фінансового стану є необхідним складовим елементом управління і однією з основних умов ефективного планування.

Прогнозування показників платоспроможності базується на основі критеріїв, за якими приймаються рішення: про визнання структури балансу незадовільною, а підприємства – неплатоспроможним; про наявність реальної можливості відновлення платоспроможності; про наявність реальної можливості втрати платоспроможності, коли підприємство найближчим часом не зможе виконати свої зобов’язання перед кредиторами.

Платоспроможність – це можливість підприємства наявними грошовими ресурсами своєчасно погасити свої строкові зобов’язання. Коли підприємство має добрий фінансовий стан, то воно стійко платоспроможне. У разі поганого фінансового стану – воно періодично або постійно є неплатоспроможним.

Часом платоспроможність помилково ототожнюється лише з наявністю грошових коштів на рахунках в установах банків і в касі підприємства.

Проте наявність грошових коштів в установах банків і в касі характеризує не платоспроможність, а поточну готовність (можливість) підприємства розрахуватись по виникаючих зобов’язаннях.

Вважається, що наявність грошових коштів у підприємств на рахунках у банках повинна відповідати різниці між поточною кредиторською і дебіторською заборгованістю [15, с. 349].

У цьому зв’язку однією з важливіших проблем підприємства є підвищення рівня поточної платіжної готовності.

Підприємство вважається платоспроможним, якщо його загальні активи більші, ніж поточні. Нездатність підприємства задовольнити вимоги кредиторів по оплаті товарів, сплаті платежів до бюджету, позабюджетних фондів та інші у зв’язку з перевищенням зобов’язань над вартістю майна та інших активів характеризує його неплатоспроможність або неспроможність.

Підприємство визнається неплатоспроможним на підставі виявлення незадовільної структури балансу.

Незадовільна структура балансу – це такий стан майна і зобов’язань боржника, коли за його майно не може бути забезпечене виконання зобов’язань перед кредиторами у зв’язку з недостатнім рівнем ліквідності майна [12, с. 238].

Використовуючи дані бухгалтерського балансу, розрахуємо основні показники таблиці 2.3.1 та спробуємо оцінити структуру балансу Твариства.

Таблиця 2.3.1. Оцінка структури балансу ЗАТ «Черкасивторресурси» протягом 2006-2007рр.

| Показники | Алгоритм розрахунку за балансом | 2005 рік | 2006 рік | 2007 рік | Оптим. значення | Можливі рішення | |

| 2006 | 2007 | ||||||

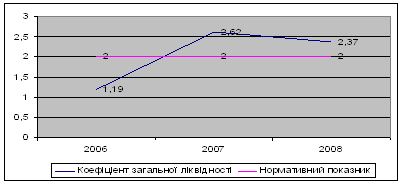

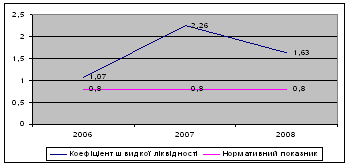

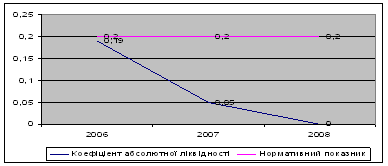

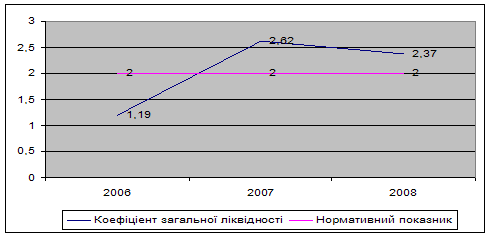

| Коефіцієнт загальної ліквідності | ряд.260+270 (до 1 року) ряд.620+(430+630) до 1 року | 1,30 | 1,69 | 2,03 | > 2 | Структура балансу задовільна | |

| Коефіцієнт забезпеченості поточних активів власним оборотним капіталом | ряд.260+270 (до 1 року) – 620 – (430 – 630)до 1 року ряд. 260 + 270 до 1 року | -0,80 | -23,86 | 0,16 | > 0,1 | Структура балансу задовільна | |

| Коефіцієнт відновлення платоспроможності (розраховують, якщо значення одного із двох коефіцієнтів нижче за оптимальне) | К1зл + В / Т(__Кзл) 2 де: В – період (6 міс) відновлення платоспроможності; Т- період у місяцях, що аналізується | - | 0,94 | 1,10 | > 1 | Підприємство має стійке фінансове положення і є платоспроможним | |

| Коефіцієнт втрати платоспроможності розраховують, якщо значення двох попередніх коефіцієнтів нижче за оптимальні) | К1зл + В / Т(__Кзл) 2 де: ВТ – період (3 місяці) втрати платоспроможності | - | 0,89 | 1,06 | > 1 | Підприємство має стійке фінансове положення і є платоспроможним | |

Розраховані показники дають змогу зробити висновки, що протягом 2005-2006рр. підприємство було неплатоспроможнім, оскільки мало незадовільну структуру балансу й показники загальної ліквідності та забезпеченості поточних активів власним оборотним капіталом були нижче за оптимальні значення.

ЗАТ «Черкасивторресурси» у 2007 році значення коефіцієнтів має вищі за оптимальні. Це означає, що структура балансу є задовільною, Товариство забезпечене власним оборотні капіталом і має достатньо поточних активів для того, щоб покрити свої короткострокові зобов’язання. Таким чином, підприємство має стійке фінансове положення і є платоспроможним.

З метою попередження можливих фінансових труднощів і неплатежів у майбутньому слід скласти прогнозний розрахунок платоспроможності на найближчу перспективу виходячи з даних на кінець 2007 року (табл. 2.3.2).

При складанні цього розрахунку враховується першочерговість платежів і рівень мобільності платіжних засобів. Тому спочатку беруться в розрахунок найбільш мобільні засоби і першочергові платежі. Для проведення такого розрахунку використовуються дані бухгалтерського балансу.

Таблиця 2.2.3. Розрахунок платоспроможності ЗАТ «Черкасивторресури» на перспективу

| Тип фінансової стійкості | Поточна платоспроможність | У короткостроковій перспективі | У довгостроковій перспективі |

| Абсолютний | А1 > П1 108,3 < 780,6 | А1 > П1 + П2 108,3 < 780,6 | А1 > П1 + П2 + П3 108,3 < 1195,6 |

| Нормальний | А1 + А2 > П1 762,0 < 780,6 | А1 + А2 > П1 + П2 762,0 < 780,6 | А1 + А2 > П1 + П2 + П3 762,0 < 1195,6 |

| Передкризовий | А1 + А2 + А3 > П1 1427,2 > 780,6 | А1 +А2 + А3 > П1 + П2 1427,2 > 780,6 | А1 + А2 + А3 > П1 + П2 + П3 1427,2 > 1195,6 |

| Кризовий | А1 + А2 + А3 < П1 1427,2 > 780,6 | А1 + А2 + А3 < П1 + П2 1427,2 > 780,6 | А1+ А2 +А3 < П1 + П2 + П3 1427,2 > 1195,6 |

Враховуючи ступінь ліквідності оборотних активів фінансовий стан підприємства може бути оцінений як на дату складання звітності, так і на дострокову та короткострокову перспективу як передкризовий.

Ознаками платоспроможності має бути : наявність грошей в касі на поточних рахунках; брак простроченої кредиторської заборгованості.

Однак наявність тільки незначних залишків грошей на поточних рахунках не означає неплатоспроможність підприємства, бо кошти на поточних рахунках можуть надійти протягом кількох днів.

Щоб підтримувати підприємство у платоспроможному стані, фінансова служба має дбати про те, щоб його суто грошові активи відповідали потребам щоденних платежів (постачальникам, іншим кредиторам). Однак кома характеристика постійних значних залишків грошей на поточному рахунку підприємства як ознаки високої майстерності управління фінансовими ресурсами, високої ліквідності підприємства є помилковою.

Похожие работы

... мства, тобто показує, скільки довгострокових зобов’язань припадає на одиницю джерел власних коштів. Нормативне значення показника: Кф.л. < 1. У цьому разі фінансовий стан підприємства відносно нормальний. Підвищення рівня платоспроможності підприємства залежить від поліпшення результатів його виробничої і комерційної діяльності. Разом з цим надійний фінансовий стан,а отже і його ліквідність та ...

... в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості.[21, с. 311-314 ] 2.3 Комплексна оцінка фінансового стану підприємства Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства. Показниками та ...

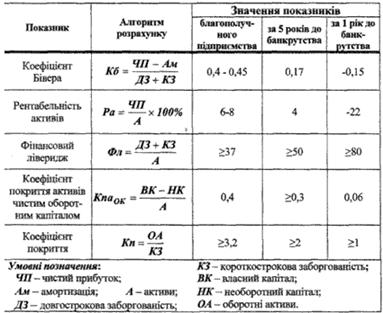

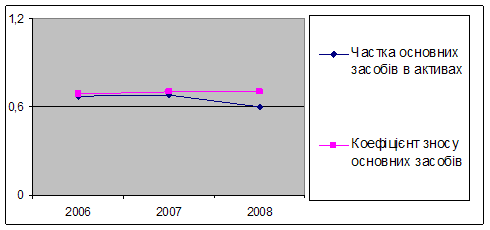

... можна сказати що підприємство є зовсім нерентабельне. Про це свідчить і показник комерційної рентабельності, який складає 7,8% та 2,6% відповідно за 2007 і 2008 рр. (додатки А, Б). 2. Діагностика кризового стану підприємства 2.1 Діагностування рівня неплатоспроможності та типу ситуації банкрутства підприємства Ідентифікація рівня неплатоспроможності та типу ситуації банкрутства здійсню ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

0 комментариев