Навигация

Основные технико-экономические показатели

7. Основные технико-экономические показатели

В условиях рыночной экономики получение прибыли является непосредственной целью производства. Прибыль создает определенные гарантии для дальнейшего существования предприятия, поскольку только ее накопление в виде различных резервных фондов помогает преодолевать последствия риска, связанного с реализацией товаров на рынке.

Выручка и прибыль предприятия

На рынке предприятия выступают как относительно обособленные товаропроизводители. Установив цену на продукцию, они реализуют ее потребителю, получая при этом денежную выручку, что не означает еще получения прибыли. Для выявления финансового результата необходимо сопоставить выручку с затратами на производство и реализацию, которые принимают форму себестоимости продукции.

Если выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Предприятие всегда ставит своей целью прибыль, но не всегда ее извлекает. Если выручка равна себестоимости, то удается лишь возместить затраты на производство и реализацию продукции. При затратах, превышающих выручку, предприятие превышает установленный объем затрат и получает убытки — отрицательный финансовый результат, что ставит предприятие в достаточно сложное финансовое положение, не исключающее и банкротство.

Для предприятия прибыль является показателем, создающим стимул для инвестирования в те сферы, где можно добиться наибольшего прироста стоимости. Прибыль как категория рыночных отношений выполняет следующие функции:

• характеризует экономический эффект, полученный в результате деятельности предприятия;

• является основным элементом финансовых ресурсов предприятия;

• является источником формирования бюджетов разных уровней.

Определенную роль играют и убытки. Они высвечивают ошибки и просчеты предприятия в направлениях использования финансовых средств, организации производства и сбыта продукции.

Показатели прибыли

На каждом предприятии формируется четыре показателя прибыли, существенно различающиеся по величине, экономическому содержанию и функциональному назначению. Базой всех расчетов служит балансовая прибыль — основной финансовый показатель производственно-хозяйственной деятельности предприятия. Для целей налогообложения рассчитывается специальный показатель — валовая прибыль, а на ее основе — прибыль, облагаемая налогом, и прибыль, не облагаемая налогом. Остающаяся в распоряжении предприятия после внесения налогов и других платежей в бюджет часть балансовой прибыли называется чистой прибылью. Она характеризует конечный финансовый результат деятельности предприятия.

Балансовая прибыль

Балансовая прибыль включает три основных элемента: прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг; прибыль (убыток) от реализации основных средств, их прочего выбытия, реализации иного имущества предприятия; финансовые результаты от внереализационных операций.

Прибыль от реализации продукции (работ, услуг) — это финансовый результат, полученный от основной деятельности предприятия, которая может осуществляться в любых видах, зафиксированных в его уставе и не запрещенных законом. Прибыль от реализации продукции рассчитывается как разность между выручкой от реализации (без НДС и акцизов) и затратами на производство и реализацию.

По реализации продукции, имеющей натурально-вещественную форму, расчет прибыли ведется исходя из выручки и полной себестоимости продукции, определяемыми на объем реализуемой продукции в натуральном выражении:

Прибыль от реализации = прибыль в остатках нереализованной продукции на начало периода + прибыль от выпуска товарной продукции отчетного периода + прибыль в остатках нереализованной продукции на конец периода

Прибыль от выполнения работ или оказания услуг рассчитывается аналогично прибыли от реализации продукции.

Прибыль (убыток) от реализации основных средств и иного имущества предприятия представляет собой финансовый результат, несвязанный с основными видами деятельности предприятия. Он отражает прибыль (убыток) от прочей реализации, к которой относится продажа на сторону различных видов имущества, числящегося на балансе предприятия.

Финансовые результаты от внереализационных операций — это прибыль (убыток) по операциям различного характера, не относящимся к основной деятельности предприятия и не связанным с реализацией продукции, основных средств, иного имущества предприятия, выполнения работ, оказания услуг. В состав внереализационных прибылей (убытков) включается сальдо полученных и уплаченных штрафов, пени, неустоек и других видов санкций, а также другие доходы:

• прибыль прошлых лет, выявленная в отчетном году;

• доходы от дооценки товаров;

• поступления сумм в счет погашения дебиторской задолжености, списанной в прошлые годы;

• положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

• проценты, полученные по денежным средствам, числящимся на счетах предприятия.

К ним также относится доход от долевого участия в уставном капитале других предприятий, представляющий собой часть чистой прибыли, которая поступает учредителям в заранее оговоренном размере или в виде дивидендов по акциям, которыми владеет учредитель. Доходами от ценных бумаг являются проценты по облигациям и краткосрочным казначейским обязательствам. Предприятие имеет право на получение дохода па ценным бумагам акционерных обществ, если они приобретены не позднее, чем за 30 дней до официально объявленной даты их выплаты. По ценным государственным бумагам право и порядок получения доходов определяются условиями их выпуска и размещения.

По средствам, предоставляемым взаймы, предприятие получает доходы по условиям договора между кредитором и ссудозаемщиком.

Расчет цены на выпускаемую продукцию выполняют исходя из 20-80% уровня рентабельности

продукции. Цена предприятия рассчитывается по формуле:

Ц пред = С + Рс

где С – себестоимость единицы продукции, р.

Рс – рентабельность продукции, (46%)

Выручка от реализации = цена * объем выпуска в год

Отчет о чистых доходах

Таблица 16

| Показатели | Освоение | Полная мощность |

| 1.Выручка от реализации продукции без НДС и акцизов | 8377630,72 | 11170962,71 |

| 2.Себестоимость реализованной | 5585087,14 | 7447308,47 |

| продукции | ||

| 3.Прибыль от реализации | 2792543,57 | 3723654,24 |

| 4.Налог на прибыль | 670210,46 | 893677,02 |

| 5.Чистая прибыль | 2122333,11 | 2829977,22 |

В основе Плана денежных средств (Кэш-Флоу) лежит метод анализа денежных потоков, лежащий в основе "классических" методов инвестиционного анализа и используемый во всех наиболее известных методиках планирования и оценки эффективности инвестиционных проектов (например, в "COMFAR" UNIDO). Термин "Кэш-Флоу" используется для определения текущего остатка имеющихся в распоряжении предприятия денежных средств. Этот остаток формируется за счет притока (доходов от реализации продукции и услуг, доходов от реализации активов предприятия, взносов в уставной фонд и займов и т.д.) и оттока (затрат на производство продукции и услуг, общих издержек предприятия, затрат на инвестиции, затрат на обслуживание и погашение займов, выплаты дивидендов, налоговых и других выплат) денежных средств. Все поступления и платежи отображаются в "Плане движения денежных средств" в периоды времени, соответствующие фактическим датам осуществления этих платежей, т.е. с учетом времени задержки оплаты за реализованную продукцию или услуги, времени задержки платежей за поставки материалов и комплектующих изделий, условий реализации продукции (в кредит, с авансовым платежом), а также условий формирования производственных запасов. Остаток денежных средств на счете (баланс наличности) используется предприятием для выплат, на обеспечение производственной деятельности последующих периодов, инвестиций, погашения займов, выплаты налогов и личное потребление. Таким образом, "План денежных потоков", основанный на методе "Кэш-Флоу", демонстрирует движение денежных средств и отражает деятельность предприятия в динамике от периода к периоду.

1 Поступления от сбыта продукции

2 Прямые производственные издержки

3 Затраты на сдельную зарплату

4 Поступления от других видов деятельности

5 Выплаты на другие виды деятельности

6 Операционные (общие) издержки

7 Налоги

8=1-2-3+4-5-6-7 Кэш-Флоу от производственной деятельности

9 Затраты на приобретение активов

10 Другие издержки подготовительного периода

11 Поступления от реализации активов

12=11-10-9 Кэш-Флоу от инвестиционной деятельности

13 Собственный (акционерный) капитал

14 Заемный капитал

15 Выплаты в погашение займов

16 Выплаты процентов по займам

17 Банковские вклады

18 Доходы по банковским вкладам

19 Выплаты дивидендов

20=13+14-15-16-17+18-19 Кэш-Флоу от финансовой деятельности

21=22(для предш. периода) Баланс денежных средств на начало периода

22=8+12+20+21 Баланс денежных средств на конец периода

В форме "План прибылей и убытков" показываются расчетные величины прибыли или доходов от продаж, Кэш-Флоу отражает фактические поступления выручки от продаж. В отличие от "Плана прибылей и убытков", который отражает только операционную деятельность предприятия, демонстрируя ее эффективность с точки зрения покрытия производственных затрат доходами от произведенной продукции и услуг, "План движения денежных средств" содержит два дополнительных раздела: "Кэш-Флоу" от инвестиционной деятельности" и "Кэш-Флоу от финансовой деятельности", из которых можно выяснить объемы и сроки инвестиций, формы финансирования предприятия. Что касается затрат, то в "Плане прибылей и убытков" отражаются затраты, списываемые за период, в то время, как в "Кэш-Флоу" - фактическая оплата этих затрат. В "Плане прибылей и убытков" отражается амортизация активов, но так как амортизация не представляет собой денежное обязательство, она не включается в "Кэш-Флоу". И наоборот, погашение кредита не является расходом и поэтому не включается в "Плане прибылей и убытков". Однако оно представляет собой денежное обязательство и включается в "Кэш-Флоу". В начальный период существования компании ее положение с денежными средствами важнее прибыльности.

Денежные потоки

Таблица 17

| Показатели | Освоение 60 % от ПМ | Полная мощность | ||||

| год 2 | год 3 | год 4 | год 5 | год 6 | ||

| А. Приток наличностей | 11661115,13 | 16643436,73 | 16643436,73 | 16643436,73 | 16643436,73 | 16643436,73 |

| 1. Доход от продож | 8377630,72 | 11170962,71 | 11170962,71 | 11170962,71 | 11170962,71 | 11170962,71 |

| 2. Остаточная стоимость | 3283484,42 | 5472474 | 5472474,028 | 5472474,028 | 5472474,028 | 5472474,028 |

| Б. Отток наличностей | -1696931,863 | -2268625,92 | -2268625,92 | -2268625,92 | -2268625,92 | -2268625,92 |

| 1. Инвестиции в основной капитал(-) | ||||||

| 2. Вложения в оборотный капитал (-) | ||||||

| 3. Производственно-сбытовые изд.(-) | 5585087,1 | 7447308,5 | 7447308,5 | 7447308,5 | 7447308,5 | 7447308,5 |

| в том числе: | ||||||

| амортизационные отчисления(+) | 2367142,3 | 3162302,94 | 3162302,94 | 3162302,94 | 3162302,94 | 3162302,94 |

| 4. Налоги (-) | 670210,46 | 893677,02 | 893677,02 | 893677,02 | 893677,02 | 893677,02 |

| Чистый денежный поток | 13358047,00 | 18912062,66 | 18912062,66 | 18912062,66 | 18912062,66 | 18912062,66 |

| (А) - (Б) | ||||||

В данном случае кэш-флоу (чистый денежный поток) считается как разница между притоком наличностей и их оттоком. Приток наличностей - это сумма дохода от продаж и остаточной стоимостью предприятия (включает остаточную стоимость основных фондов и оборотный капитал предприятия).

Отток наличностей считается как сумма инвестиций в основной капитал, вложений в оборотный капитал, налогов и за вычетом амортизации.

Показатели использования основных фондов предприятия

Улучшение использования основных фондов решает широкий круг экономических проблем, направленных на повышение эффективности производства: увеличение объема выпуска продукции рост производительности труда; снижение себестоимости, экономию капитальных вложений, увеличение прибыли и рентабельности капитала и, в конечном счете, повышение уровня жизни общества.

Анализ показателей использования фондов.

Для характеристики использования основного капитала применяется система обобщающих, стоимостных, относительных и натуральных показателей. В условиях рыночной экономики наиболее общим показателем, характеризующим эффективность деятельности предприятия, является рентабельность капитала — отношение прибыли к авансированной среднегодовой стоимости основного и оборотного капитала. Этот показатель может быть определен по отношению к основным фондам и составлен в динамике.

К числу обобщающих показателей уровня использования основного капитала относятся фондоотдача и фондоемкость. Фондоотдача выражает отношение стоимости продукции, изготовленной за год (или за другой период времени), к среднегодовой стоимости основных производственных фондов. Этот показатель может быть рассчитан по объему продаж, реализованной или отгруженной продукции. Фондоемкость — величина, обратная фондоотдаче, она выражает отношение стоимости основных фондов к объему продукции. При расчете этих показателей среднегодовую стоимость капитала следует исчислять не как среднебалансовую, а исходя из расчета среднегодовых цен. Фондоемкость может быть определена на единицу продукции в натуральном выражении и на рубль ее стоимости. Фондоотдача показывает, сколько продукции получено с каждого рубля действующего основного капитала; показатель фондоемкости отражает величину стоимости основных фондов, необходимую для получения данного объема продукции. Показатели фондоотдачи (капиталоотдачи) применяются в основном для анализа уровня использования действующих фондов, а показатель фондоемкости — главным образом для планирования потребности в основных фондах и капитальных вложениях.

Длительность одного оборота оборотных средств исчисляется по формуле: О = С*Д/Т

где О - длительность оборота, дни;

С - остатки оборотных средств (средние или на определенную дату), руб.

Т- объем товарной продукции, руб.;

Д-число дней в рассматриваемом периоде, дни

Уменьшение длительности одного оборота свидетельствует об улучшений использования оборотных средств.

Количество оборотов за определенный период, или коэффициент оборачиваемости оборотных средств (К0), исчисляется по формуле: К0 = Т/С

Чем выше при данных условиях коэффициент оборачиваемости, тем лучше

Рентабельность продукции – отношение прибыли от реализации к выручке от реализации

Рентабельность деятельности – отношение чистой прибыли к издержкам

Рентабельность производства – отношение чистой прибыли к выручке от реализации

Выработка на одного работающего = объем производимой продукции / численность персонала

Выработка на оного рабочего = объем производимой продукции / численность рабочих

Численность рабочих = основные + вспомогательные

Основные технико-экономические показатели

Таблица 18

| № | Показатели | Освоение | Полная мощность |

| 1 | Объем реализации продукции, шт. | 1500 | 2000 |

| 2 | Объем реализации продукции в | ||

| стоимостном выражении, руб. | 8377630,7 | 11170962,7 | |

| 3 | Себестоимость еденицы продукции, руб. в том числе | 3723 | 3724 |

| условно-постоянные расходы | 3082521 | 4110554 | |

| условно-переменные расходы | 2502566 | 3336755 | |

| 4 | Среднеголовая стоимость основных произ-ых фондов |

| 5228975 |

| 5 | Среднегодовой остаток оборотных средтв | 6549192,22 | 10915320,37 |

| 6 | Среднесписочная численность ППП | 80 | 108 |

| в том числе по категориям: | |||

| Основные рабочие | 60 | 81 | |

| Вспомогательные рабочие | 8 | 11 | |

| Руководители | 7 | 10 | |

| Специалисты | 3 | 4 | |

| Прочий персонал | 2 | 2 | |

| 7 | Фонд опалты труда персонала | 756124 | 1004024,5 |

| 8 | Амортизационные отчисления | 2367142,3 | 3162302,94 |

| 9 | Стоимость ежегодно потребляемых в производстве | ||

| сырья, материалов, топлива, энергии | 182224,7 | 242966,3 | |

| 10 | Выработка на одного работающего | 18,8 | 18,5 |

| на одного рабочего | 22,1 | 21,7 | |

| 11 | Фондоотдача основных произв-ых фондов | 1,60 | 2,14 |

| 12 | Фондоемкомть | 0,62 | 0,47 |

| 13 | Рентабельность производства,% | 50 | 50 |

| 14 | Рентабельность продукции, % | 33 | 33 |

| 15 | Рентабельность деятельности,% | 50 | 50 |

| 16 | Коэффициент оборачиваемости оборотных средств | 1,28 | 1,02 |

| 17 | Период оборота оборотных средств | 281,43 | 351,76 |

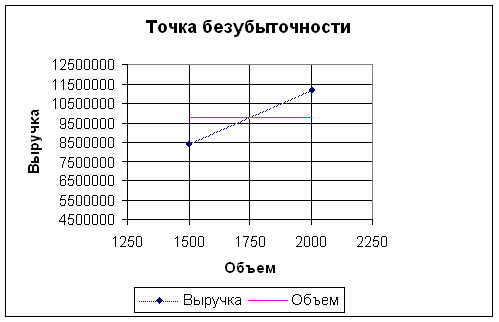

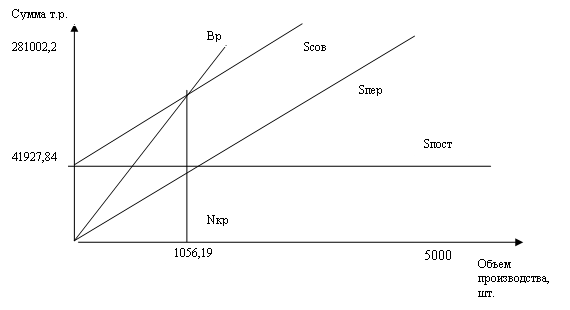

Расчет точки безубыточности или объема производства продукции, при котором предприятие только возмещает расходы на ее производство и реализацию, осуществляется по формуле

Тmin – минимальный объем продажи новой продукции (услуг) с точки самоокупаемости, руб.

И пост – годовая сумма условно-постоянных затрат предприятия, руб.;

Р - переменные затраты на единицу продукции (услуги), руб.;

Ц – цена единицы продукции (услуги), руб.

L - постоянные издержки на единицу продукции

Таким образом, для того чтобы предприятию покрыть свои затраты ему необходимо произвести как минимум 1655 штук продукции.

Заключение.

Темой данного курсового проекта являлось технико-экономическое обоснование решения по созданию нового производства.

После проделанной работы, проведенных расчетов можно сделать вывод, что проект состоятелен, так как:

- чистый денежный поток положителен и равен 18912062 рубля

- рентабельность производства составила 50 %

- период оборота оборотных средств 352 дней

- фондоотдача основных производственных фондов с момента освоения увеличилась с 1,60 до 2,14, это говорит об улучшении использования основных фондов.

Для запуска проекта необходимо

- 80 человек в первый год и 108 в последующие, из них 60 и 81 рабочих соответственно.

- 82 единиц оборудования (первоначальная стоимость которого равны 12665124 рублей)

- здания, сооружения, передаточные устройства на сумму 1457 тыс. руб.

Для того, чтобы предприятию, после запуска производства покрыть все свои затраты, которые составили 5585087 рубля, ему необходимо произвести как минимум 1655 штук продукции по цене 5584 рублей.

Список литературы.

Экономика предприятия: Учебник для вузов/Л.Я. Аврашков, В.В. Адамчук. 1996г. Анализ хозяйственной деятельности предприятия: Учеб. Пособие/Г.В.Савицкая.-7-е изд, испр.- Мн. : Новое знание, 2002.-704с. - (Экономическое обоснование) Экономика предприятия: Учебник/Под редакцией профессора О.И.Волкова. -М.: ИНФРА-М, 1999г. http://www.referat.ru

Похожие работы

я производственных ресурсов; - улучшение качества продукции; - повышение экологической безопасности. Достижение этих целей невозможно без учета технико-экономических показателей принимаемых решений по созданию нового производства. Расчет потребности в материалах, полуфабрикатах, комплектующих изделиях, энергоносителях Материальные затраты во всех отраслях народного хозяйства (кроме ...

... спроса, применяемая технология, производственная программа и определяемая, исходя из того, производственная мощность предприятия. В технико-экономическом обосновании необходимо рассмотреть вопросы, касающиеся потребностей в сырье и материалах. 5. Место осуществления проекта, строительная площадка и экологическая оценка В инвестиционном исследовании необходимо определить место и строительную ...

... : 11,54=31,196 дней Для второго года освоения и периода полного использования мощности все показатели рассчитываются аналогично выше рассмотренным примерам. Таблица 21- Основные технико-экономические показатели работы предприятия Показатели Освоение Полная мощность 1 год 2 год 1 2 3 4 1 Объем реализации продукции, шт. 1000 2000 2500 2 Объем реализации продукции в стоимостном ...

... расходов в составе вспомогательных материалов, запасных частей для ремонта оборудования равным 30%, в составе топлива и энергии - 60%. Результаты расчёта показаны в табл.1.3 Таблица 1.3 Материальные затраты на производство продукции (при полном освоении производственной мощности) Элементы затрат На годовой выпуск (при полном освоении) На единицу продукции (при полном освоении) ...

0 комментариев