Навигация

Кореляційно-регресійний аналіз впливу структури джерел ресурсів на рівень прибутковості діяльності КБ «Приватбанк»

3.3 Кореляційно-регресійний аналіз впливу структури джерел ресурсів на рівень прибутковості діяльності КБ «Приватбанк»

Нині у світовій банківській практиці інтегрований підхід до управління активами і пасивами банку більшістю фахівців визнано єдиним раціональним способом управління, здатним забезпечити виживання банку у висококонкурентному ринковому середовищі. За сучасних умов підвищеної волатильності фінансових ринків і зростання загального рівня ризиковості саме цей підхід найефективніший.

Незалежно від того, якого підходу до управління активами та пасивами дотримується банк, перед менеджментом неминуче постає важливе питання: чи мають величина та структура зобов'язань впливати на напрями розміщення активів?

Традиційний підхід до вирішення проблеми полягає в об'єднанні джерел фінансування. Згідно з таким методом управління структура зобов'язань не впливає на вибір напрямів розміщення активів, усі кошти розглядаються як єдиний ресурсний потенціал банку без урахування особливостей різних видів зобов'язань. Завдання керівництва банку – визначити пріоритетні напрями розміщення активів, що розглядаються як незалежна величина.

Перевагою методу об'єднання джерел фінансування є простота й доступ-ність його практичного застосування, а головним недоліком – виникнення проблем з ліквідністю. Ризик ліквідності зростає, якщо зв'язки між активами та зобов'язаннями не враховуються. Намагаючись вибрати найприбутковіші напрями вкладення ресурсів, банк може видати довгострокові кредити, які фінансуються за рахунок короткострокових депозитів. Така трансформація з великою ймовірністю призводить до підвищення рівня ризику ліквідності.

Якщо менеджмент банку вирішить застрахуватися від підвищення рівня ризику ліквідності і з цією метою розглядатиме високоліквідні активи як пріоритетний напрям розміщення коштів, йому доведеться відмовитися від одержання максимально можливого прибутку для акціонерів банку.

Альтернативний підхід до управління структурою активів і зобов'язань банку базується на поділі джерел фінансування. Сутність методу полягає у встановленні відповідності між конкретними видами таких джерел і напрямами використання ресурсного потенціалу. Частина ресурсів, сформована за рахунок мінливих джерел, таких як вклади до запитання, залишки на розрахункових рахунках клієнтів, одержані позики "овернайт", має вкладатися в короткострокові кредити та цінні папери. Кошти, одержані зі стабільних джерел, таких як строкові вклади, депозити, можуть бути спрямовані на видачу довгострокових кредитів і придбання облігацій.

Застосовуючи метод поділу джерел фінансування, менеджмент банку має ретельно стежити за розмірами сум і строками різних видів зобов'язань і увідповіднювати до них структуру активів. З огляду на потребу постійно балансувати між структурою пасивів та активів зазначений метод стає вельми трудомістким, а отже, ускладнюється практичне його застосування. Іншим недоліком є можливе зменшення доходів банку, спричинене відмовою від прибуткового вкладення коштів, якщо не існує відповідного джерела фінансування. Перевага цього методу полягає у зниженні ризику незбалансованої ліквідності, оскільки потреба в ліквідних засобах у будь-який час може бути передбачена.

Метод поділу джерел фінансування набув практичного поширення в період керування банками через пасиви. Встановлення контролю над структурою та стабільністю зобов'язань дає змогу формувати депозитну базу згідно з потребами щодо проведення активних операцій. З розвитком фінансових ринків головна перевага методу поділу джерел, яка полягає в зниженні ризику ліквідності, втратила своє значення. Банки дістали можливість у будь-який час залучати ліквідні кошти на міжбанківському ринку.

У міжнародній банківській практиці застосовують інтегрований підхід до управління, який включає методи об'єднання та поділу джерел фінансування і забезпечує більшу гнучкість ід час управління активами та зобов'язаннями банку.

При управлінні ризиком процентних ставок менеджмент банку має вирі-шити такі завдання:

- досягти цільового рівня чистої процентної маржі, спреду, стабілізації чистого процентного доходу;

- передбачити рух процентних ставок, визначити тенденції ринку;

- встановити процентні ставки за залученими та наданими коштами, визначити динамічну структуру активів і пасивів на підставі геп-аналізу та дюрації;

- використовувати засоби хеджування.

Перевагою інтегрованого підходу є можливість отримання максимального прибутку за прийнятного рівня ризику, а також реалізація зваженого підходу до управління ліквідністю завдяки точнішому визначенню потреби в ліквідних коштах. Такий підхід до управління потребує застосування багатьох складних методів і прийомів та високого рівня кваліфікації банківських менеджерів, що часто перешкоджає його впровадженню у практику роботи українських банків.

Інструментарій управління активами та пасивами включає інформаційні системи, моделі планування, аналіз і оцінку сценаріїв, системи прогнозування, фінансові огляди та спеціальні звіти. Відтак УАП охоплює практично всі сфери фінансового управління банком, такі як стратегічне та середньострокове планування, оперативне управління, включаючи аналіз і контроль, управління прибутком і ризиками, формування аналітичного інструментарію.

Довгострокове управління активами і пасивами оцінюється конкуренто-спроможним рівнем прибутку на активи (ROA) та прибутку на капітал (ROE). Оперативне управління активами і пасивами зорієнтоване на щоденне управління банківським балансом. У цьому аспекті головними показниками ефективності застосування УАП є процентний прибуток, чиста процентна маржа або прибуток на акцію. Невіддільними складниками процесу стають контроль та управління фінансовими ризиками, передусім ризиком відсоткових ставок, валютним ризиком і ризиком незбалансованої ліквідності.

Щодо управління активами і пасивами загальні стратегії управління фінансовою діяльністю банку реалізуються через систему аналітичних моделей і методів управління.

В дипломній роботі розроблений один з можливих комплексних підходів до побудови системи управління залученими коштами комерційного банку за підходами ризикменеджменту, побудований на побудові економетричної моделі по цільовій функції – нормативна дивідендна дохідність статутного капіталу.

Під економетричною моделлю розуміють рівняння регресії, яке встановлює кількісне співвідношення між дивідендною доходністю статутного капіталу банка і відносною структурою залучених коштів, при цьому вважається що принцип конкуренції банківського ринку приводить до вирівнювання відсот-кових ставок для різних видів депозитів в банках України. Аналіз формування дивідендної доходності статутного капіталу банка за допомогою економетричних методів включає: з’ясування чинників, що можуть впливати на розмір доходів; формування масиву статистичної інформації; знаходження регресійних залежностей (побудова регресійних моделей); економічна інтерпретація моделей і практичне використання.

Методика декомпозиційного аналізу досліджує залежність між показниками прибутковості і ризику банку та виявляє вплив окремих чинників на результати його діяльності. У методиці декомпозиційного аналізу прибутковість банку оцінюють показниками ROE (прибутковість капіталу) та ROA (прибутковість активів), а показником ризику банку слугує мультиплікатор капіталу МК (відношення середніх активів до власного капіталу банку):

![]() (3.24)

(3.24)

Якщо значення мультиплікатора капіталу вище, вищим буде й ризик.Скориставшись прийомом розширення факторної моделі, отримують фундаментальну залежність між прибутком (NP) і ризиком. Отже:

(3.25)

(3.25)

після перегрупування:

![]() (3.26)

(3.26)

або

![]() (3.27)

(3.27)

Таким чином, залежність між прибутком і ризиком описується моделлю:

![]() (3.28)

(3.28)

Формула (3.22) вказує на взаємозв'язок прибутку з джерелами формування банківських ресурсів, а точніше – зі співвідношенням власних і залучених коштів. Що вищий прибуток, то ризиковішою має бути структура банківського балансу за інших однакових умов. Якщо ефективність роботи банку знижується, для забезпечення бажаного рівня прибутковості капіталу необхідно погодитися на більший ризик – збільшити відношення активів до капіталу. Це означає, що навіть банк із невисоким показником прибутковості активів може досягти відносно високого рівня прибутковості капіталу за рахунок максимально можливого використання боргових зобов'язань.

При побудові регресійної економіко-математичної моделі аналізу рентабельності роботи банку для того, щоб можна було порівнювати банки з різними статутними капіталами на протязі певного інтервалу часу (чи один банк зі статутним капіталом, що змінюється кожен місяць) переходимо до відносних агрегатних (зведених) величин, тобто величин віднесених до статутного капіталу. Регресійна лінійна модель має наступний вигляд:

Y = F(X1,X2,X3,X4,X5,X6,X7,X8,X9,X10,X11) (3.29)

де Y – рентабельність статутного фонду, тобто чистий прибуток, віднесений до статутного фонду банку;

Х1 –Х5 – відносні агрегати активів балансу банку

Х6 -Х11 – відносні агрегати пасивів балансу банку

(3.30)

(3.30)

(3.31)

(3.31)

(3.32)

(3.32)

(3.33)

(3.33)

(3.35)

(3.35)

(3.36)

(3.36)

(3.37)

(3.37)

(3.38)

(3.38)

(3.39)

(3.39)

(3.40)

(3.40)

![]() (3.41)

(3.41)

В табл.3.1 –3.2 наведена розшифровка агрегатів Х1-Х11.

Таблиця 3.1

АКТИВИ БАНКА (факторні агрегати)

| Технологічні (основні засоби, дебіторська заборгованість, нараховані відсотки) та малоприбуткові (каса, коррахунок в НБУ) активи | Низько прибуткові міжбанківські кредити | Високо прибуткові кредити юридичним особам | Високо-прибуткові кредити фізичним особам | Цінні папери |

| 1 | 2 | 3 | 4 | 5 |

| Готівкові кошти | Кошти на вимогу в інших банках | Кредити, що надані за операціями репо суб'єктам господарювання | Кредити на поточні потреби, що надані фізичним особам | Казначейські та інші цінні папери, що рефінансуються Національним банком України, та цінні папери, емітовані Національним банком України |

| Банківськи метали | Строкові вклади (депозити), що розміщені в інших банках | Кредити, що надані за врахованими векселями суб'єктам господарювання | Кредити в інвестиційну діяльність, що надані фізичним особам | Акції та інші цінні папери з нефіксованим прибутком у торговому портфелі банку |

| Кошти в Національному банку | Кредити, що надані іншим банкам | Вимоги, що придбані за операціями факторингу із суб'єктами господарювання | Кредити, що надані за врахованими векселями фізичним особам | Боргові цінні папери в торговому портфелі банку |

| Дебіторська заборгованість за операціями з банками | Сумнівна заборгованість інших банків | Кредити в поточну діяльність, що надані суб'єктам господарювання | Іпотечні кредити, що надані фізичним особам | Акції та інші цінні папери з нефіксованим прибутком у портфелі банку на продаж |

| Дебіторська заборгованість за операціями з клієнтами банку | Резерви під заборгованість інших банків | Кредити в інвестиційну діяльність, що надані суб'єктам господарювання | Сумнівна заборгованість за кредитами, що надані фізичним особам | Боргові цінні папери в портфелі банку на продаж |

| Запаси матеріальних цінностей | Іпотечні кредити, що надані суб'єктам господарювання | Резерви під заборгованість за кредитами, що надані клієнтам | Інвестиції в асоційовані компанії, що утримуються з метою продажу | |

| Інші активи банку | Сумнівна заборгованість за кредитами, що надані суб'єктам господарювання | Інвестиції в дочірні компанії, що утримуються з метою продажу | ||

| Інвестиції в асоційовані компанії | Кредити, що надані органам державної влади | Резерви під знецінення цінних паперів у портфелі банку на продаж | ||

| Інвестиції в дочірні компанії | Кредити, що надані органам місцевого самоврядування | Боргові цінні папери в портфелі банку до погашення | ||

| Нематеріальні активи | Іпотечні кредити, що надані органам державної влади | Резерви під знецінення цінних паперів у портфелі банку до погашення | ||

| Основні засоби | Іпотечні кредити, що надані органам місцевого самоврядування | |||

| Інші необоротні матеріальні активи | Сумнівна заборгованість за кредитами, що надані органам державної влади | |||

| Нараховані доходи банку до отримання | Резерви під заборгованість за кредитами, що надані клієнтам |

Таблиця 3.2

ПАСИВИ БАНКА (факторні агрегати)

| Безплатний власний капіталу (статутний капітал +фонди + прибуток) | Низькооплатні залучені кошти до запитання фізичних осіб | Платні залучені строкові депозити фізичних осіб | Низькооплатні залучені кошти до запитання юридичних осіб | Платні залучені строкові депозити юридичних осіб | Платні технологічні пасиви (кредиторська заборгованість, власні ЦП, відсотки за депозити) |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Статутний капітал банку | Кошти на вимогу фізичних осіб | Строкові кошти фізичних осіб | Кошти на вимогу інших банків | Короткострокові кредити, що отримані від Національного банку України | Кредиторська заборгованість за операціями з банками |

| Емісійні різниці | Кошти виборчих фондів | Короткострокові ощадні (депозитні) сертифікати, емітовані банком | Кошти місцевих бюджетів та бюджетні кошти клієнтів, які утримуються за рахунок місцевих бюджетів | Довгострокові кредити, що отримані від Національного банку України | Кредиторська заборгованість і транзитні рахунки за операціями з клієнтами банку |

| Загальні резерви та фонди банку | Ощадні (депозитні) сертифікати на вимогу, емітовані банком | Довгострокові ощадні (депозитні) сертифікати, емітовані банком | Кошти бюджетних установ, що включаються до спеціального фонду бюджетів Автономної Республіки Крим, областей, міст Києва і Севастополя | Строкові вклади (депозити) Національного банку України | Цінні папери власного боргу, крім субординованого боргу |

| Результати минулих років | Кошти позабюджетних фондів | Строкові вклади (депозити) інших банків | Інші пасиви банку | ||

| Результати звітного року, що очікують затвердження | Кошти на вимогу суб'єктів господарювання | Короткострокові кредити, що отримані від інших банків | Банківські резерви на покриття ризиків і витрат | ||

| Результати переоцінки | Кошти небанківських фінансових установ | Довгострокові кредити, що отримані від інших банків | Субординований борг банку | ||

| Результат поточного року | Строкові кошти суб'єктів господарювання | ||||

| Кредити, що отримані від міжнародних та інших фінансових організацій |

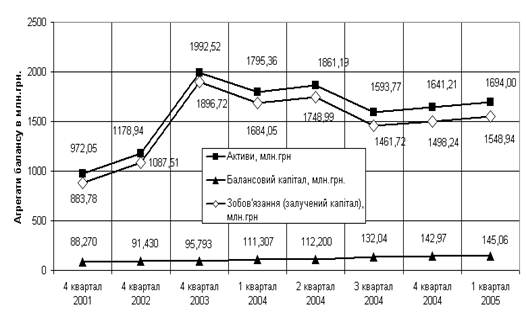

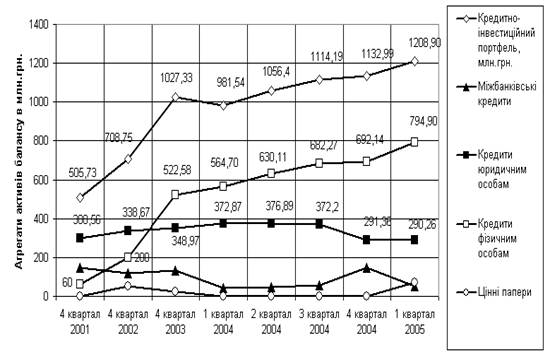

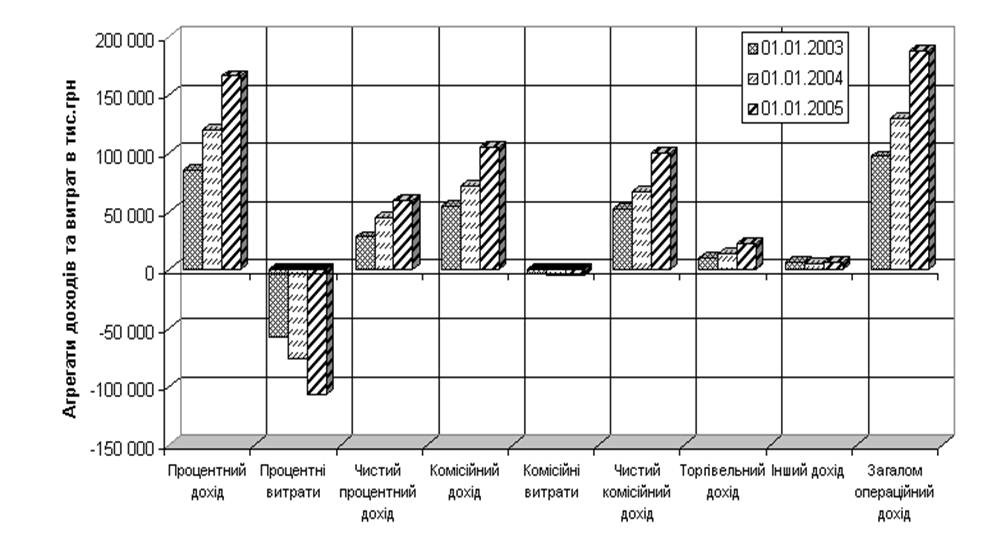

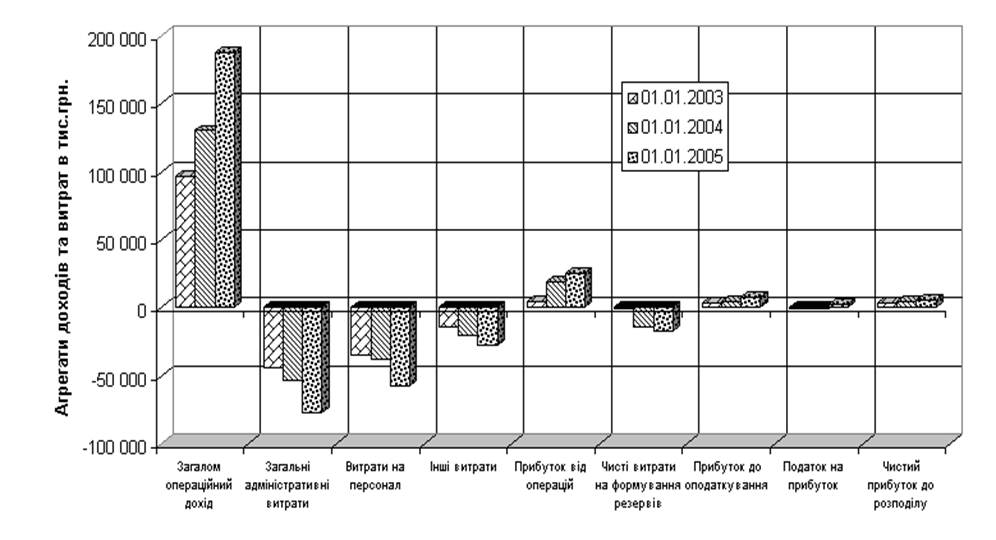

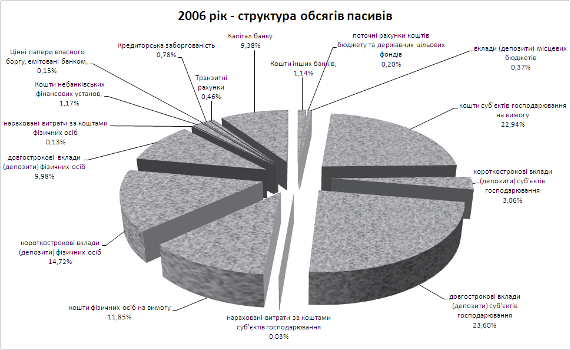

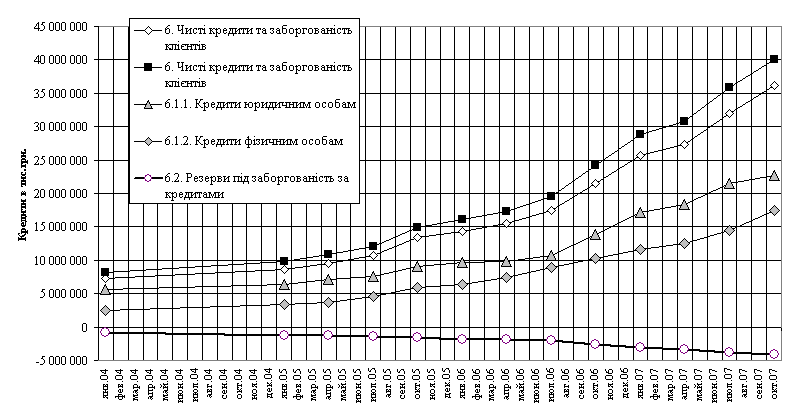

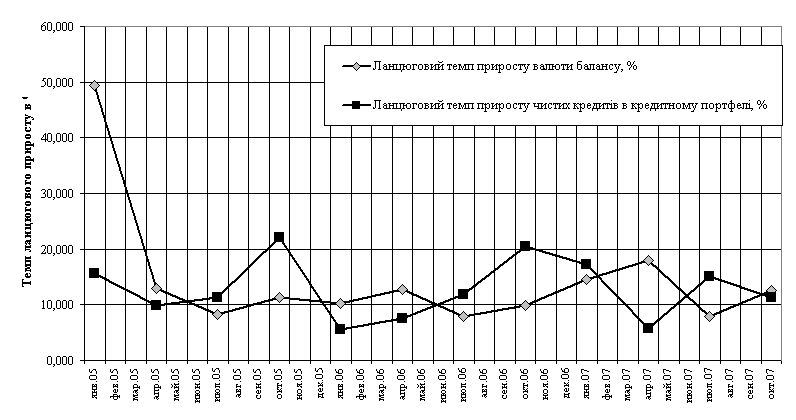

В табл.3.3 представлені розраховані за формулами 3.24 –3.35 вихідні дані за 2003 –2009 рік по ЗАТ КБ “Приватбанк” – відносні агрегати балансу та фактична рентабельність статутного капіталу для регресійного аналізу.

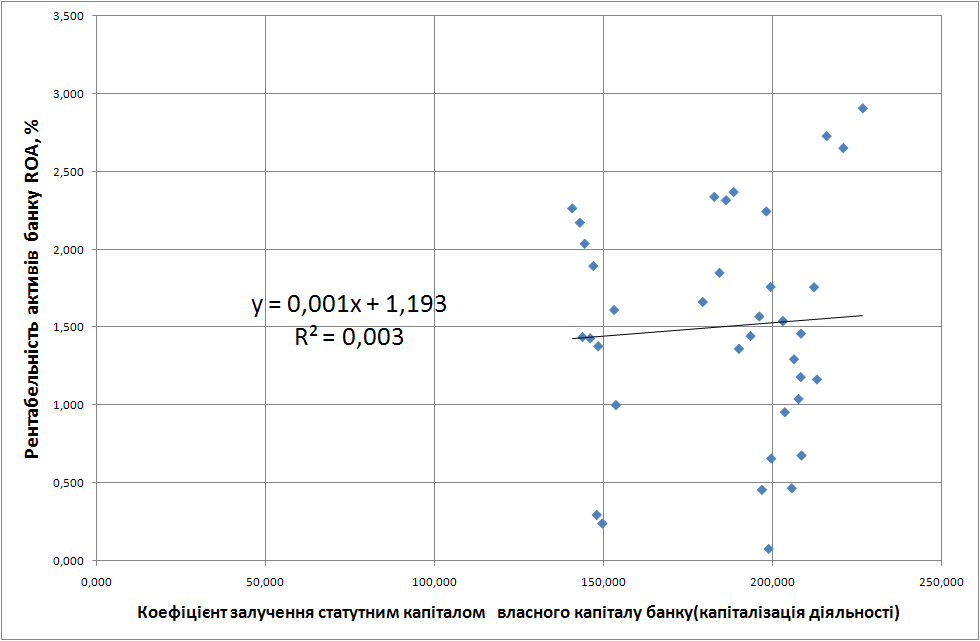

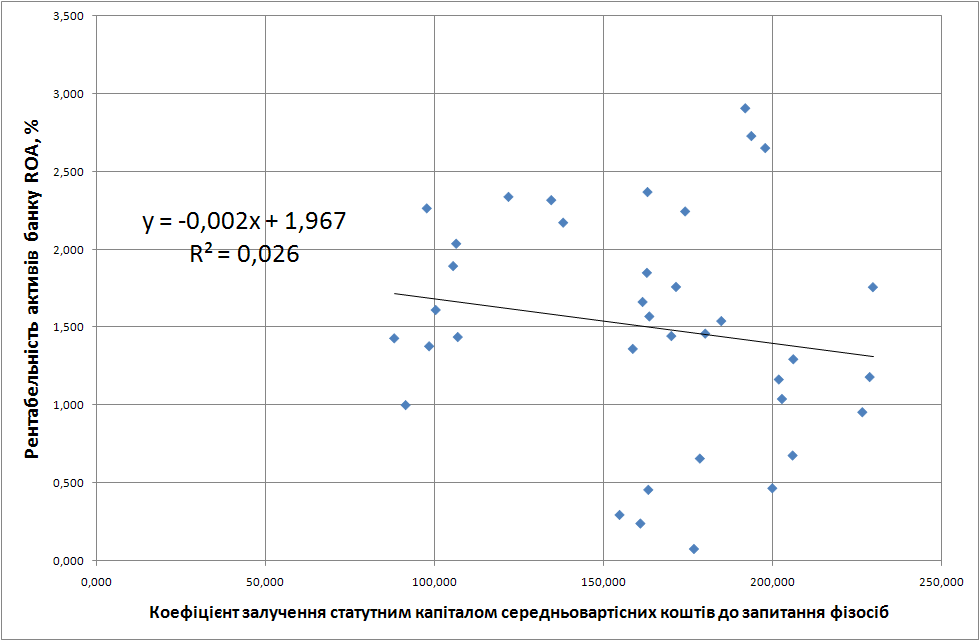

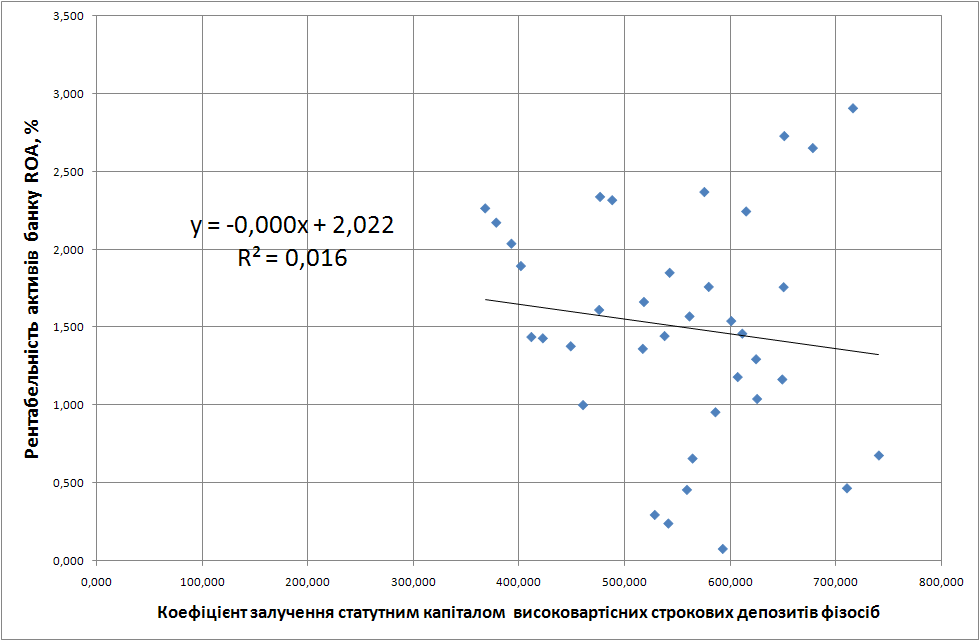

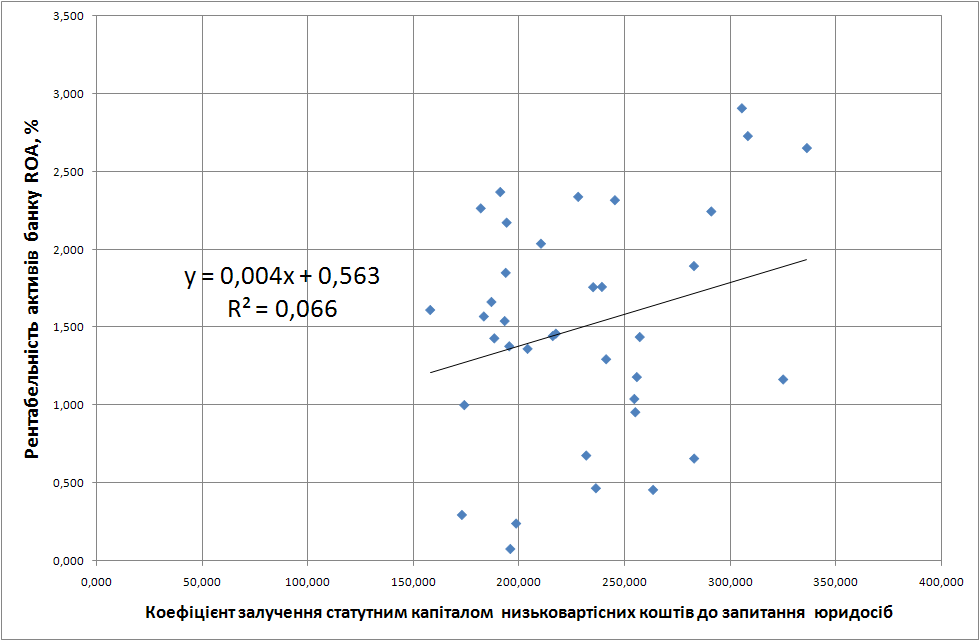

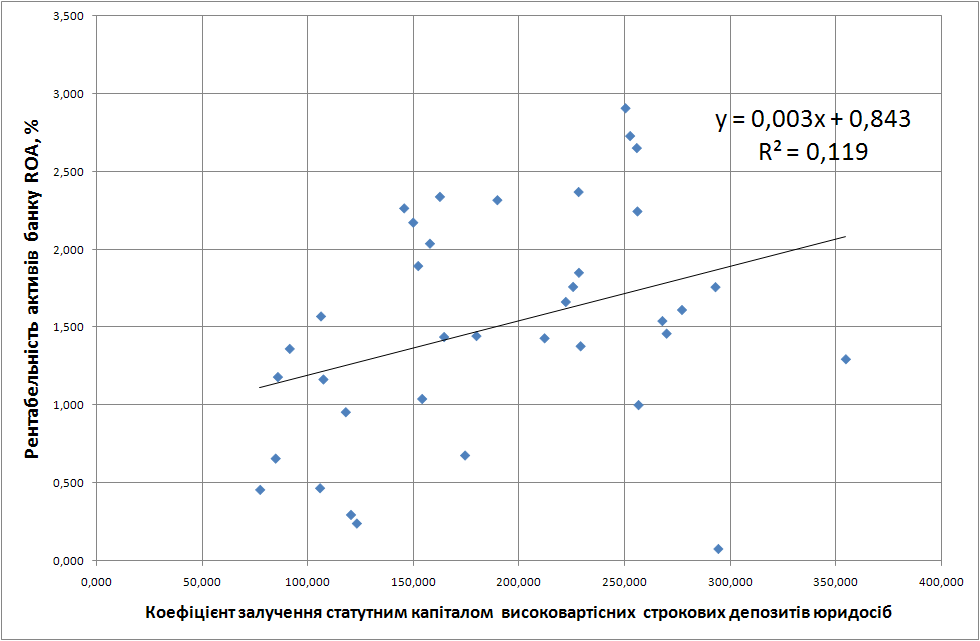

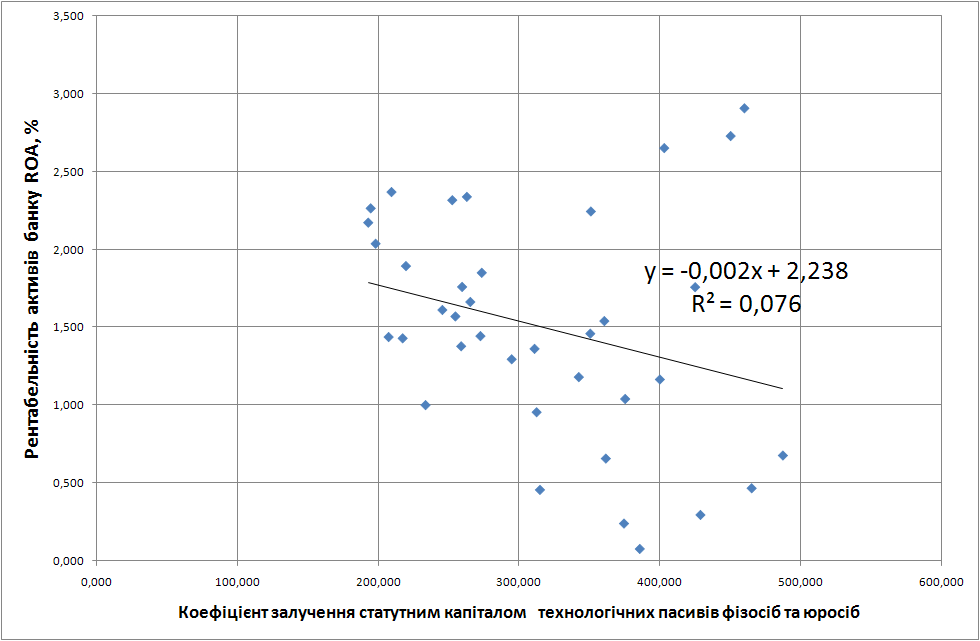

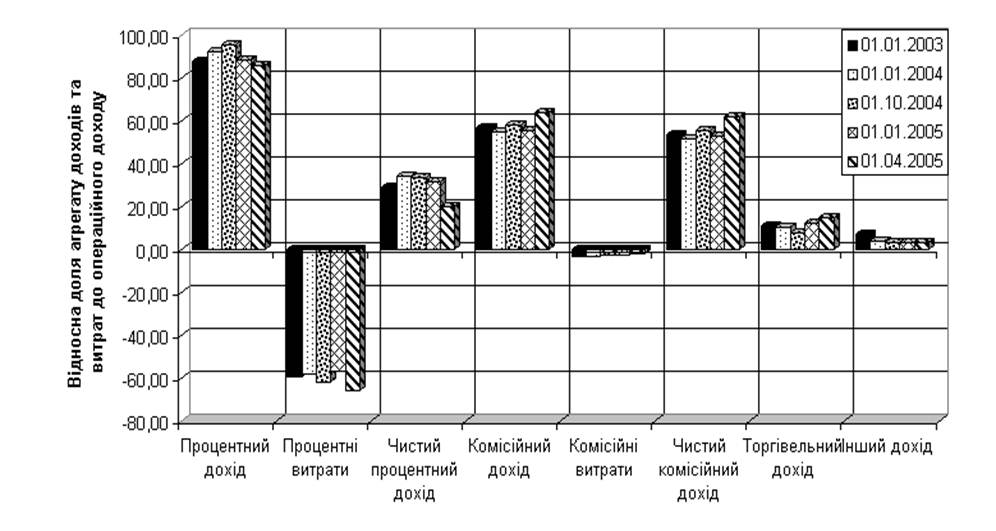

На рис. 3.8 -3.13 представлені результати попереднього етапу побудови багатомірної регресійної моделі, на якому побудовані в «електронних таблицях» EXCEL-2007 одномірні моделі регресійних залежностей результативного фактора Y(ROA) – рентабельності активів банку окремо від кожного з аналізуємих факторів відносного рівня агрегатів пасивів (Х6 – X11).

Рис.3.8 – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X6 – коефіцієнта відношення власного капіталу до статутного капіталу банка (щомісячна інформація за 2005 – 2009 роки)

Рис.3.9. – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X7 – коефіцієнта відношення залучених поточних коштів фізичних осіб до статутного капіталу банка (2005 – 2009 роки)

Рис.3.10. – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X8 – коефіцієнта відношення залучених строкових депозитів фізичних осіб до статутного капіталу банка (2005 – 2009 роки)

Рис.3.11. – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X9 – коефіцієнта відношення залучених поточних коштів юридичних осіб до статутного капіталу банка (2005 – 2009 роки)

Рис.3.12. – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X10 – коефіцієнта відношення залучених строкових депозитів юридичних осіб до статутного капіталу банка (2005 – 2009 роки )

Рис.3.13 – Одномірна регресійна залежність рентабельності ROA ЗАТ КБ «Приватбанк» від фактору X11 – коефіцієнта відношення обсягів технологічних поточних пасивів до статутного капіталу банка (2005 – 2009 роки)

Спільний аналіз результатів одномірного регресійного аналізу, наведених на рис.3.8-3.13 показує:

Отримані одномірні кореляційні зв’язки є дуже низького рівня щільності , оскільки коефіцієнт детермінації R2 є значно нижчим рівня значущості 0,2;

За факторами Х6(власний капітал), Х9(поточні кошти юридичних осіб), Х10(строкові кошти юридичних осіб) – отриманий позитивний (прямий) напрямок кореляційного зв’язку, тобто зростання ROA при зростанні рівня фактору;

За факторами Х7(поточні кошти фізосіб), Х8(строкові кошти фізосіб), Х11(технологічні пасиви) – отриманий негативний (зворотній) напрямок кореляційного зв’язку, тобто падіння ROA при зростанні рівня фактору.

В табл.3.4 представлені результати побудови в “електронних таблицях” Excel –2007 багатомірного регресійного лінійного аналізу з допомогою вбудованого математичного алгоритма. На рис. 3.14 наведені результати порівняння фактичного ряду спостережень щомісячних показників рентабельності ROA ЗАТ КБ «Приватбанк» у 2003 -2009 роках та прогнозних розрахунків рівня рентабельності у відповідні періоди по отриманному рівнянню багатомірної регресії:

Y(ROA) =0,03512*X6(П1) - 0, 01034*Х7(П2) - 0,01015*Х8(П3) +

+ 0,00618*Х9(П4) + 0,00092*Х10(П5) + 0,00260*Х11(П6)

Згідно з отриманим рішенням регресійного аналізу (табл.3.4):

Похожие работы

... банк” – найнижчий рівень ризикових активів, який належить до резервування. РОЗДІЛ 3 ФІНАНСОВА МОДЕЛЬ ОПТИМАЛЬНОГО УПРАВЛІННЯ ДІЯЛЬНІСТЮ РОБОТИ АКБ “ПРАВЕКС БАНК” 3.1 Математична модель фінансової діяльності та управління рентабельністю комерційного банку В курсовій роботі пропонується один з можливих комплексних підходів до побудови системи управління фінансовою діяльністю комерційного ...

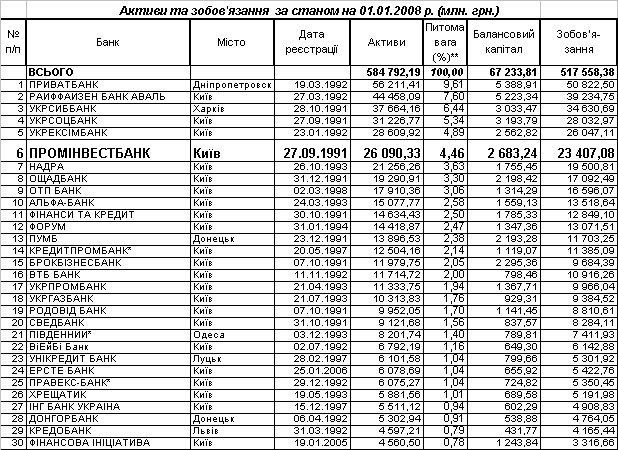

... ї бази АТЗТ «Акціонерний Комерційний Промінвестбанк» за 2004–2007 роки 2.1 Економічна характеристика діяльності АТЗТ «АК Промінвестбанк» за 2004–2007 роки Український акціонерний комерційний промислово-інвестиційний банк (Промінвестбанк України) створено 26 серпня 1992 року в результаті роздержавлення та приватизації республіканської інфраструктури Промстройбанку СРСР в Україні. У процесі акці ...

... серію фінансових крахів кредитних установ, діяльність яких тісно пов’язана з численними операціями на міжбанківському ринку. Тому до ефективного управління ліквідністю комерційного банку слід ставитись Як до фундаментальної основи фінансового менеджменту в будь-якій кредитній установі. [9] В Україні ця проблема набуває особливої гостроти через загальний спад виробництва, платіжну кризу та незадов ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев