Навигация

Рівень - 2.КЦД.3 = { КД-2, КА-2, КО-1, КК-1, ЦД-1, ЦА-3, ЦО-2, ДР-2, ДС-1, ДЗ-1, ДВ-2, НР-3, НИ-2, НК-1, НО-2, НЦ-3, НТ-2 }

3 рівень - 2.КЦД.3 = { КД-2, КА-2, КО-1, КК-1, ЦД-1, ЦА-3, ЦО-2, ДР-2, ДС-1, ДЗ-1, ДВ-2, НР-3, НИ-2, НК-1, НО-2, НЦ-3, НТ-2 }

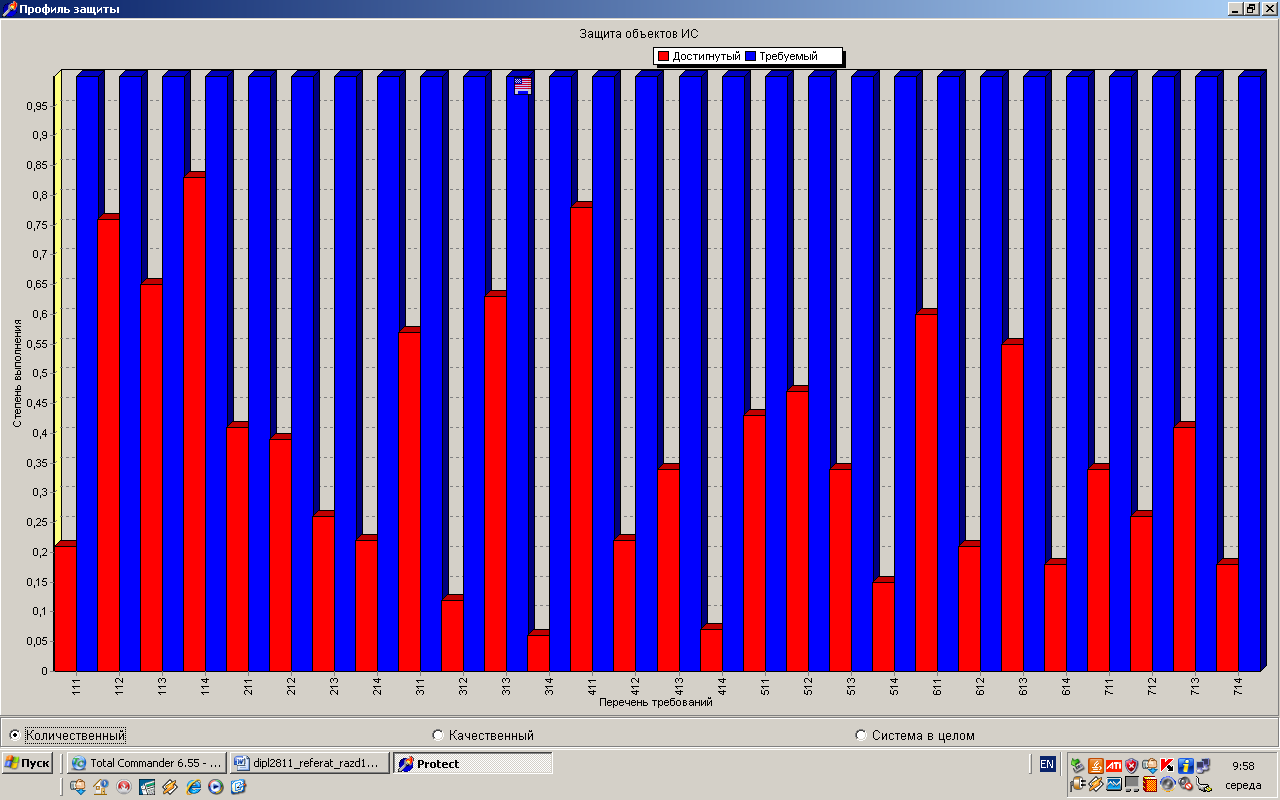

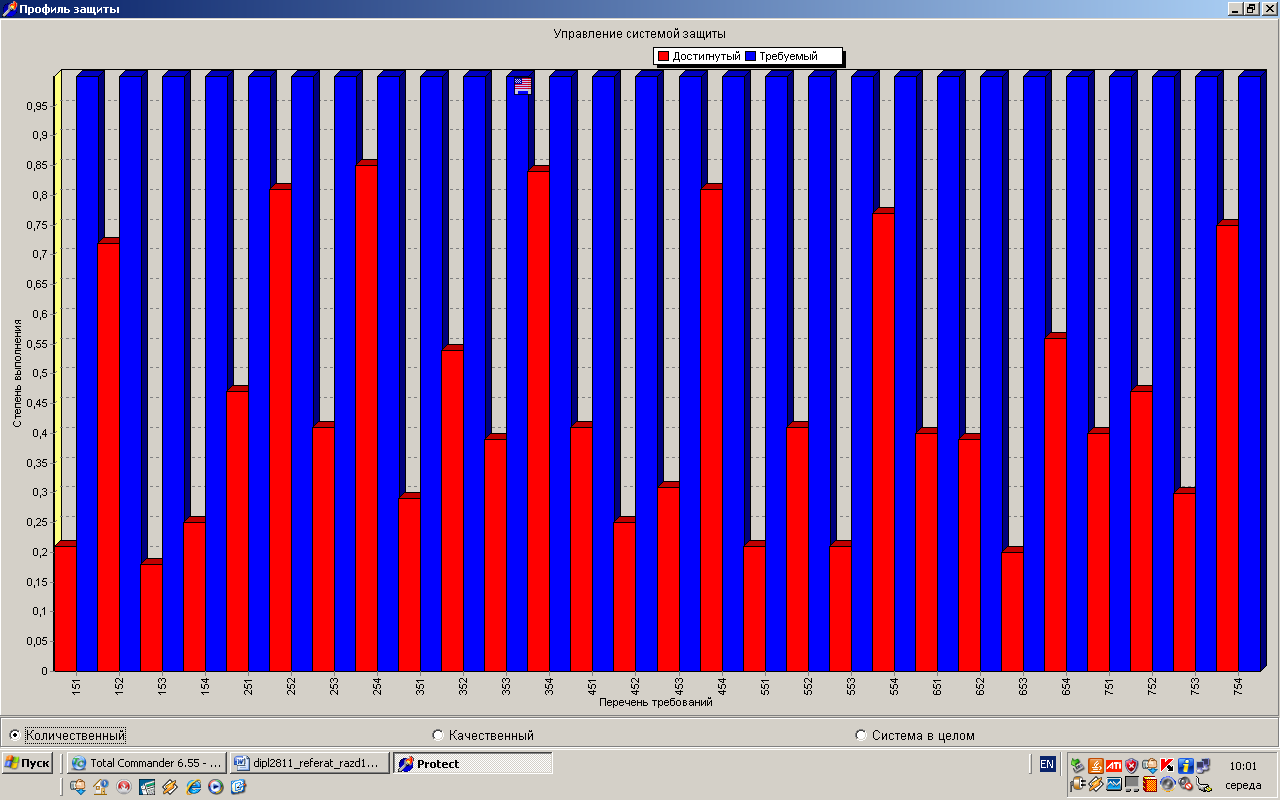

Рис.3.29 Графічне представлення результатів роботи модуля аналіза блока матриці контролю КСЗІ банку - сегмент 010 - «Захист об’’єктів інформаційної діяльності банку (територіально-апаратна інфраструктура АБС )

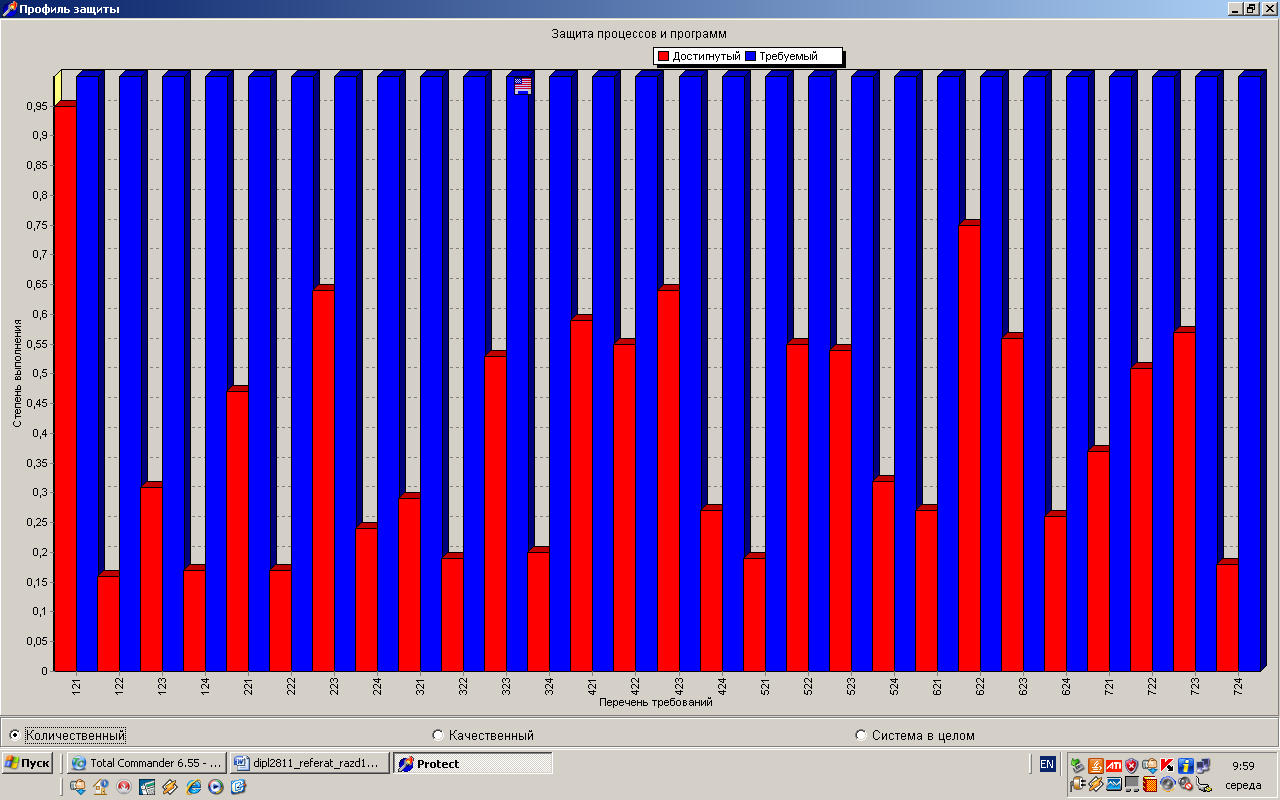

Рис.3.30 Графічне представлення результатів роботи модуля аналіза блока матриці контролю КСЗІ банку - сегмент 020 - «Захист обчислювальних мереж, баз даних і програм АБС»

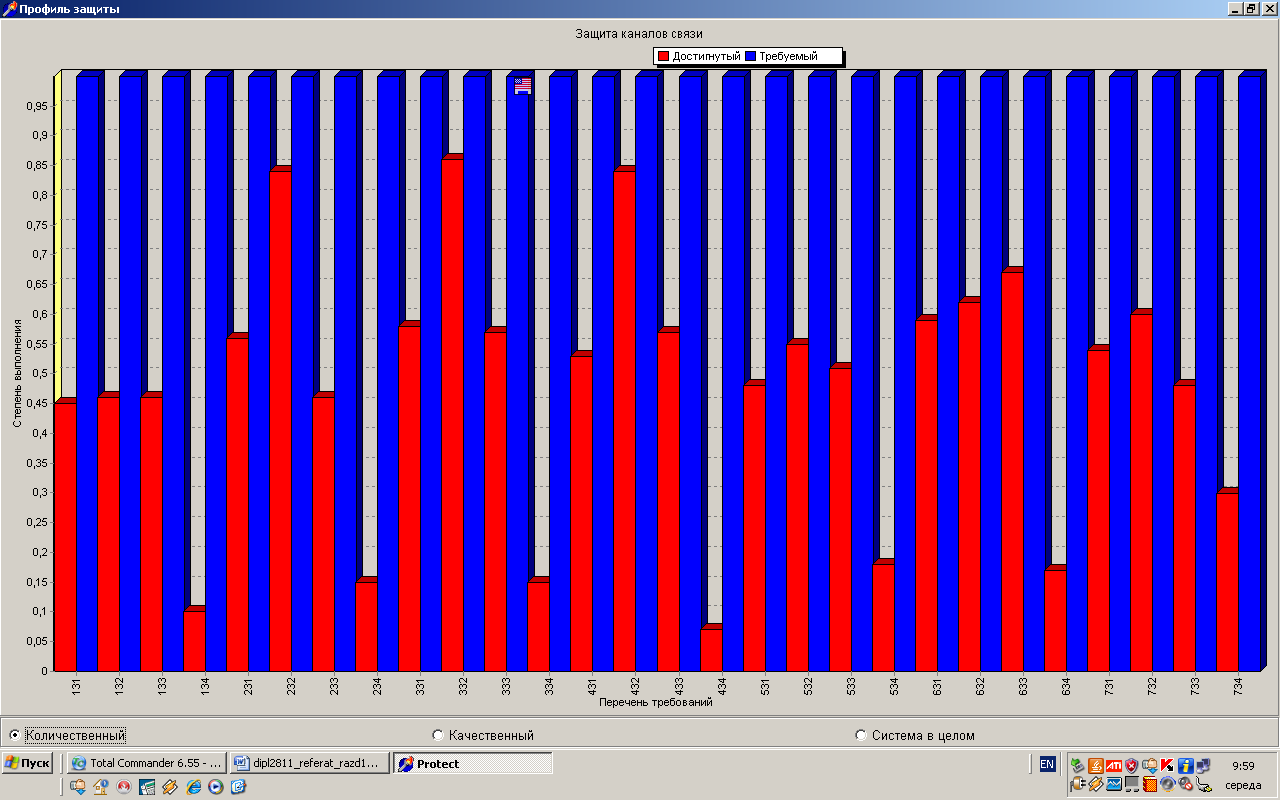

Рис.3.31 Графічне представлення результатів роботи модуля аналіза блока матриці контролю КСЗІ банку - сегмент 030 - «Захист міжфілійних корпоративних мереж та каналів зв’язку»

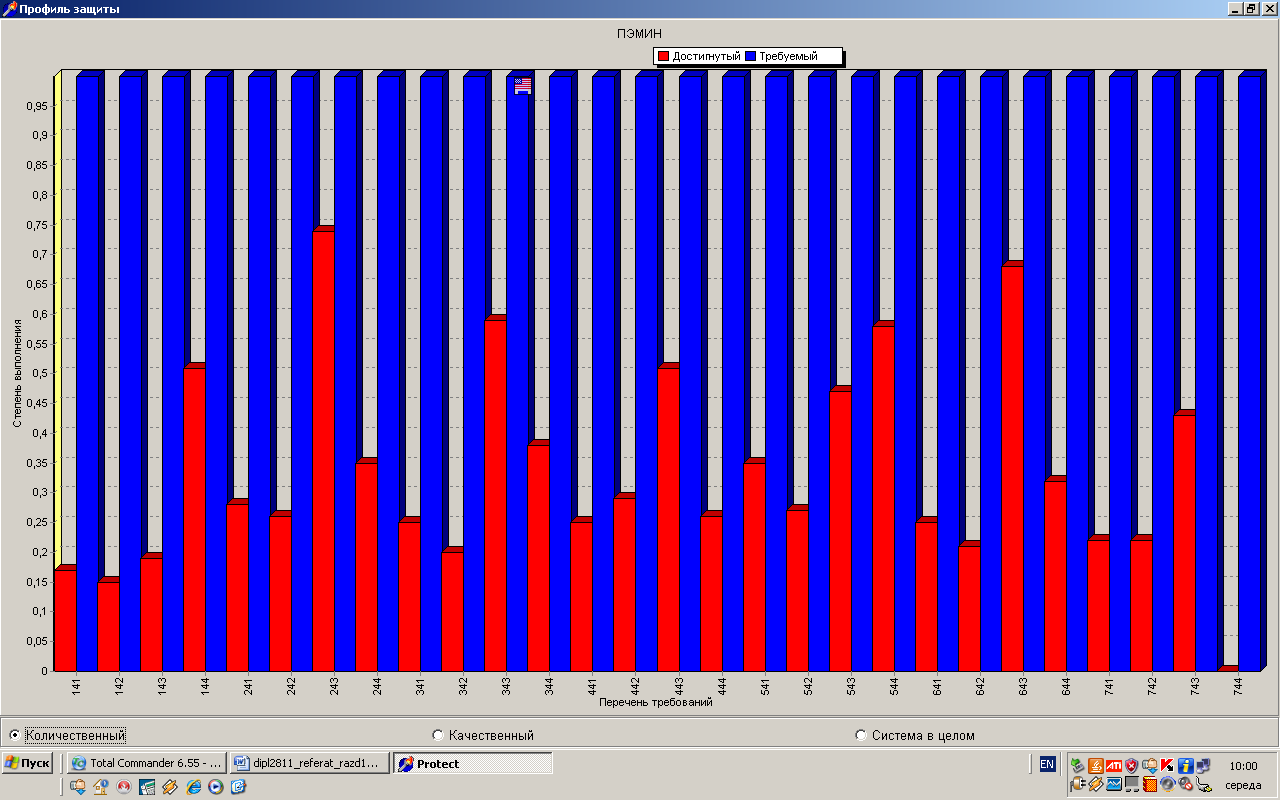

Рис.3.32 Графічне представлення результатів роботи модуля аналіза блока матриці контролю КСЗІ банку - сегмент 040 - «Захист від витоку ПЕВМІН»

Рис.3.33 Графічне представлення результатів роботи модуля аналіза блока матриці контролю КСЗІ банку - сегмент 050 - «Оперативне управління моніторами системи захисту інформації»

ВИСНОВКИ

Аналіз законодавчих та нормативних документів по приналежності бан-ківської інформації до конфіденційної показав, що згідно з главою 10 стаття 60 Закону України «Про банки та банківську діяльність» («Банківська таємниця та конфіденційність») - інформація щодо діяльності та фінансового стану клієнта, яка стала відомою банку у процесі обслуговування клієнта та взаємовідносин з ним чи третім особам при наданні послуг банку і розголошення якої може зав-дати матеріальної чи моральної шкоди клієнту, є банківською таємницею.

Банківською таємницею, зокрема, є:

1) відомості про банківські рахунки клієнтів, у тому числі кореспон-дентські рахунки банків у Національному банку України;

2) операції, які були проведені на користь чи за дорученням клієнта, здійснені ним угоди;

3) фінансово-економічний стан клієнтів;

4) системи охорони банку та клієнтів;

5) інформація про організаційно-правову структуру юридичної особи - клієнта, її керівників, напрями діяльності;

6) відомості стосовно комерційної діяльності клієнтів чи комерційної таємниці, будь-якого проекту, винаходів, зразків продукції та інша комерційна інформація;

7) інформація щодо звітності по окремому банку, за винятком тієї, що підлягає опублікуванню;

8) коди, що використовуються банками для захисту інформації.

Таким чином, в комерційних банках захист інформації в автоматизованих системах накоплення, обробки та передачі банківської інформації повинен бути побудований за стандартами обробки конфіденційної інформації обмеженого користування :

- ДСТУ 3396.2-97 - ДЕРЖАВНИЙ СТАНДАРТ УКРАЇНИ „Захист інфор-мації. Технічний захист інформації. Терміни та визначення”;

- НД ТЗІ СБУ 2.5-004-99 - Критерії оцінки захищенності інформації в комп’ютерних системах від несанкціонованого доступу;

- НД ТЗІ СБУ 2.5-005-99 - Класифікація автоматизованих систем і стандартні функціональні профілі захищеності оброблюваної інформації від несанкціонованого доступу.

Згідно цим нормативним документам профіль захищеності інформації в комплексній системі захисту інформації (КСЗІ) комерційного банку повинен бути не нижче визначаємого формулою:

2.КЦД.2а = {КД-2, КА-2, КО-1, ЦД-1, ЦА-2, ЦО-1, ДР-1, ДС-1, ДЗ-1, ДВ-1, НР-2, НК-1, НЦ-2, НТ-2, НИ-2, НО-2}.

Тобто мати функції - ДВ-1 - ручне відновлення; ДЗ-1 – модернізація; ДР-1 – розподіл квот; ДС-1 - стійкість при обмежених відмовах; КА-2 - базову адміністративну конфіденційність; КД-2 - базову довірчу конфіденційність; КО-1 - повторне використання об'єктів; НИ-2 - одиночну ідентифікація та автентифікація; НК-1 - однонаправлений достовірний канал; НО-2 - розподіл обов'язків адміністраторів; НТ-2 - самотестування при старті; НР-2 - захищений журнал; НЦ-2 – прострої системи захисту інформації з гарантованою цілісністю; ЦА-2 – базова адміністративна цілісність; ЦД-1 - мінімальна довірча цілісність; ЦО-1 - обмежений відкат.

Організаційна структура досліджує мого банку - акціонерне товариство закритого типу “Акціонерний комерційний промислово-інвестиційний банк” (Україна, 01001, Київ-1, пров. Шевченка, 12) станом на 31.12.2008 року представлене 825 установами, в тому числі:

- ОПЕРУ Промінвестбанку - 1;

- філії - 161;

- безбалансові відділення - 662;

- Представництво в Російській Федерації - 1.

В Дніпропетровській області Промінвестбанк представлений 7 філіями – балансовими відділеннями Промінвестбанку та 52 безбалансовими відділеннями, які структурно входять до філій.

Промінвестбанк є універсальним фінансовим інститутом, що надає весь спектр банківських послуг юридичним і фізичним особам. Банк переважно спеціалізується на кредитуванні підприємств промисловості, агропромислового комплексу, розрахунково-касовому обслуговуванні юридичних осіб.

Здійснюється весь спектр валютно-обмінних операцій, а саме: купівля-продаж готівкової іноземної валюти, приймання на інкасо банкнот іноземних держав, виплата валюти за платіжними картками.

У 2006 - 2009 роках Промінвестбанк продовжував співпрацювати з американською компанією MoneyGram Payment Systems, Inc. по здійсненню міжнародних грошових переказів в іноземній валюті за дорученням фізичних осіб по системі MoneyGram. Промінвестбанк є одним із найбільших агентів компанії MoneyGram в Україні та в країнах СНД (враховуючи Росію), які пропонують цю послугу.

Протягом звітного року мережа пунктів обслуговування переказів Промінвестбанку збільшена з 425 до 599 пунктів (в 1,40 раза). В них здійснюються операції по відправленню та виплаті транскордонних термінових грошових переказів з 170 країн світу, в яких діють 100 тис. пунктів MoneyGram.

З 2006 року Промінвестбанк розпочав здійснювати міжнародні грошові перекази в доларах США та євро за дорученням та на користь фізичних осіб по системі CONTACT. Ця система має 29 тис. пунктів обслуговування та дає можливість здійснювати грошові перекази з 81 країни світу.

За рік мережа пунктів обслуговування переказів Промінвестбанку по системі CONTACT зросла до 599 пунктів.

В березні 2006 року Промінвестбанк уклав договір з компанією Travelex Money Transfer, Ltd. (Англія) щодо впровадження в Промінвестбанку міжнародних грошових переказів по системі Travelex, яка дасть можливість здійснювати грошові перекази в доларах США та євро за дорученням та на користь фізичних осіб в 138 країнах світу. Здійснення переказів по системі Travelex розпочато в 2007 році.

Протягом 2006 -2008 років банк активно працював на ринку платіжних карток. Загальна кількість випущених платіжних карток для клієнтів банку складала на кінець 2008 року 3407,4 тисяч штук проти 2781,4 тисяч за 2007 рік (приріст 626,0 тисяч, що складає 1,23 раза). Найбільшими темпами зростали картки міжнародних платіжних систем. Їх кількість зросла за рік на 538,8 тисяч (1,35 раза) і склала на 31 грудня 2008 року 2071,1 тисяч. Кількість банкоматів банку збільшилась за рік на 205 одиниць (в 1,2 раза) і складала на кінець року 1380 одиниць. В 2006 році банком запроваджено надання послуг клієнтам через систему “Інтернет-Клієнт-Банк“. Надалі збільшуватимуться обсяги та якість послуг населенню в сфері безготівкових платежів та грошових переказів, зберігання цінностей та продажа банківських металів, надання послуг по відкриттю і веденню пенсійних рахунків.

Промінвестбанк має солідну клієнтську базу - майже 4 млн. громадян та суб'єктів господарської діяльності, надає клієнтам понад 300 видів послуг: від розрахунково-касового обслуговування до сучасних електронних послуг та операцій з банківськими металами, постійно вдосконалює форми обслуговування клієнтів.

Промінвестбанк підтримує відносини з більш ніж 200 провідними іноземними фінансовими установами. Клієнти банку здійснюють свої розрахунки через 35 кореспондентських рахунків Промінвестбанку, що відкриті у 22 банках світу.

Банк активно працює в системі банківських телекомунікацій SWIFT та REUTER, здійснює перекази фізичних осіб за міжнародними системами Money Gram та Contact, а у 2007 році - розчате здійснення грошових переказів за системою Western Union.

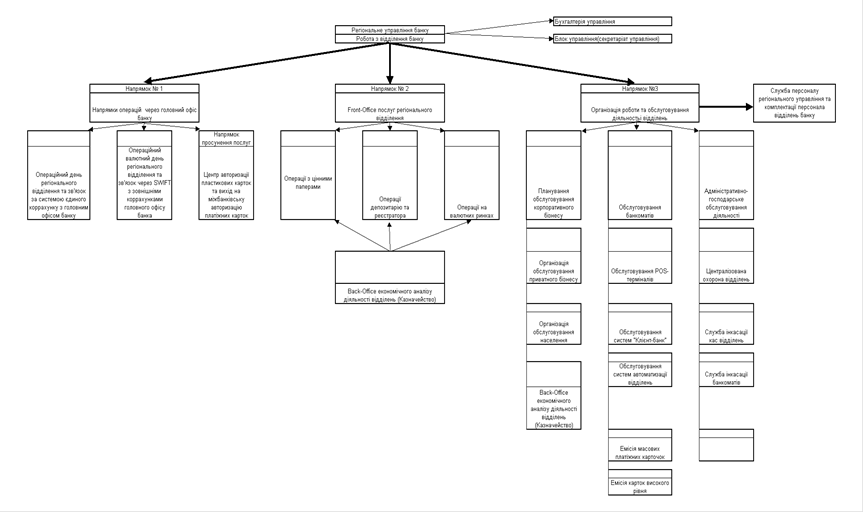

Функціональний аналіз структури системи автоматизації в досліджує-мому комерційному банку показав, що банківські послуги АТЗТ «АК Промінвестбанк», які повинна обслуговувати АБС банку, розбиті на наступні сегменти послуг:

Юридичним особам

Фізичним особам

Банкам

Вкладні операції

Валютні операції

Курси валют

Фондовий ринок

Пластикові картки

Банкомати та POS-термінали

Інноваційно-інвестиційна діяльність

Відповідно, Автоматизована банківська система (АБС) забезпечує:

автоматизацію внутрібанківської діяльності, і насамперед внутрибан-кiвських операцій, пов’язаних з обробкою платiжних та інших документів у тих пiдроздiлах банкiвської установи, які працюють безпосередньо з клiєнтами, включаючи територіально віддалені філії та без балансові відділення;

автоматизацію виконання мiжбанкiвських розрахунків та інших зов-нiшньобанкiвських операцій;

автоматизацію фінансових операцій в межах міжнародного банківсь-кого бізнесу.

Вивчення структур різних банківських систем та проведене певне їх уза-гальнення дають змогу виділити такі основні функціональні підсистеми АБС :

- операційний день банку (ОДБ),

- управління кредитними ресурсами (Кредити),

- управління валютними операціями (Валютні операції),

- управління депозитами (Депозити),

- управління цінними паперами (Цінні папери),

- управління касою (Каса),

- внутрибанківський облік (Внутрішній облік),

- управління розрахунками з використанням пластикових карток (Карткові операції),

- звітність, аналіз діяльності банку (Аналіз).

Досліджуєма в дипломному проекті АБС(Автоматизована банківська сис-тема) — це технологічна система, яка забезпечує функціонування банківської установи. Ядром АБС є підсистема ОДБ (Операційний день банку), яка інфор-маційно зв’язана з іншими функціональними підсистемами.

Крім внутрішніх інформаційних зв’язків, АБС характеризується великим спектором інформаційних зв’язків із зовнішнім середовищем, в ролі якого вис-тупають клієнти банку, інші банки, фінансові та державні органи.

Апаратно-структурна реалізація АБС в багатофілійному досліджуємому АКБ «Промінвестбанк», який у 2009 році після приходу нових російських інвесторів прийняв стратегію підвищення рівня захисту та сертифікованості банківських програмних продуктів, замінює автоматизовану банківську систему, засновану на засобах комплексної системи автоматизації фірми SYBASE та програмних продуктах власної розробки банку, спирається на новітню Автоматизовану Банківську систему "БАРС-Millennium" фірми «Уніті-Барс», яка впроваджена в Національному банку України, в Державному ощадному банку України та інших великих комерційних банках України.

Основні загрози безпеці банківській інформації в дослідженій АБС та засоби захисту інформації можна розподілити на такі групи: інформаційні, програмно-математичні, фізичні, радіоелектронні, організаційно-правові:

Несанкціонований доступ — вид комп’ютерних порушень, який полягає в отриманні користувачем доступу до об'єкта, на який у нього немає санкціонованого дозволу адміністратора системи.

Маніпулювання даними — це свідома фальсифікація, дезинформація чи приховування даних.

Установка програмних закладок — це спеціально розроблена і приховано впроваджена в захищену систему програма, яка дає змогу зловмиснику дістати доступ до захищених ресурсів системи.

Неправильне розмежування прав доступу — це надання певних повноважень особам, які не є відповідальними за ту чи іншу технологічну операцію.

Технічні збої та пошкодження - порушення функціонування компью-терно-телекомунікаційної техніки, носіїв електронної інформації, систем електропостачання, стихійні лиха, пожежі та техногенні катастрофи;

Свідоме нанесення персоналом чи зовнішніми зловмисниками пошкоджень чи кража компьютерно-телекомунікаційної техніки та носіїв інформації.

Фізичні засоби захисту — це засоби, необхідні для зовнішнього захисту ЕОМ, території та об’єктів на базі обчислювальної техніки, які спеціально призначені для створення фізичних перешкод на можливих шляхах проник-нення і доступу потенційних порушників до компонентів інформаційних систем та інформації, що захищаються.

Апаратні засоби захисту — це різні електронні, електронно-механічні та інші пристрої, які вмонтовуються в серійні блоки електронних систем обробки і передачі даних для внутрішнього захисту засобів обчислювальної техніки: терміналів, пристроїв введення та виведення даних, процесорів, ліній зв’язку та ін.

Програмні засоби захисту необхідні для виконання логічних і інтелектуальних функцій захисту, які вмонтовані до складу програмного забезпечення системи.

Апаратно-програмні засоби захисту — це засоби, які основані на синтезі програмних та апаратних засобів. Ці засоби широко використовуються при аутентифікації користувачів АБС.

Криптографічні методи захисту — це методи, основані на криптографічних перетвореннях даних, тобто на їх шифруванні.

Адміністративні засоби захисту — це заходи організаційного характеру, регламентуючі процеси функціонування АБС, використання її ресурсів, діяль-ність персоналу і т. д.

Основні потоки інформації в дослідженій АБС «Промінвестбанку» функ-ціонують в наступних основних напрямках:

сегмент АБС головного банка – сегменти АБС обласних філій – сегмен-ти АБС територіальних безбалансових відділень (Внутрішньобанківська платіжна система);

сегмент автоматів самообслуговування (Транзакційний центр – банко-мати + POS-термінали);

сегмент виділених систем «Клієнт-банк», «Безбалансове територіальне відділення – балансова філія банку»

сегмент Інтернет-платіжних систем «Клієнт-банк», «Система грошових переказів»;

сегмент «Електронна пошта НБУ» + «Система електронних міжбанків-ських платежі НБУ»

сегмент міжнародної системи передачі валютних платіжних повідом-лень «Комерційний банк – банки-нерезиденти»;

сегмент електронної пошти та послуг глобальної мережі Інтернет.

В дипломному дослідженні запропонована та реалізована у програмному комплексі розрахунків матриця контролю стану побудови та експлуатації комплексної системи захисту інформації в комерційному банку, яка представлена у вигляді 7-рівневої структурної матриці , на кожному рівні в якої є 5 визначальних сегментів (напрямів захисту інформації в банку).

Основні структурні рівні сегментів КСЗІ банку:

1. Перший рівень (100) матриці контролю КСЗІ банку - «Визначення банківської інформації та її носіїв, які підлягають захисту»

2. Другий рівень (200) матриці контролю КСЗІ банку - «Виявлення дже-рел загроз інформації та каналів витоку, модифікації чи знищення банківської інформації»

3. Третій рівень (300) матриці контролю КСЗІ банку - «Проведення дос-лідження технології функціонування АБС банку, оцінка уязвимості та ризиків»

4. Четвертий рівень (400) матриці контролю КСЗІ банку - «Визначення вимог до елементів КСЗІ»

5. П’ятий рівень (500) матриці контролю КСЗІ банку - «Здійснення вибо-ру заходів та засобів захисту інформації»

6. Шостий рівень (600) матриці контролю КСЗІ банку - «Впровадження та експлуатація вибраних засобів та технологій захисту інформації»

7. Сьомий рівень (700) матриці контролю КСЗІ банку - «Контроль та управління сегментом захисту інформації»

На кожному з структурних рівнів матриці розташована інформація по 5-ти характерним сегментам КСЗІ комерційного банку:

а) сегмент 010 - «Захист об’єктів інформаційної діяльності банку (тери-торіально-апаратна інфраструктура АБС)»

б) сегмент 020 - «Захист обчислювальних мереж, баз даних і програм АБС»

в) сегмент 030 - «Захист міжфілійних корпоративних мереж та каналів зв’язку»

г) сегмент 040 - «Захист від витоку інформації по каналам ПЕВМІН»

д) сегмент 050 - «Оперативне управління моніторами системи захисту інформації».

Робота запропонованого модуля системної інтеграції та оцінки рівня ефективності КСЗІ банку спирається на обробку інформації з фактично розгор-нутих в АБС «Промінвестбанку» комплексів програмно-апаратного захисту.

Проведені дослідження оцінки стану захищеності інформації з використанням побудованої моделі та данних, отриманих з сегментів системи захисту інформації банку, показали, що фактичний профіль захищеності інформації суттєво не відповідає нормативному в наступних елементах загроз та систем захисту інформації:

відсутність серверів сертифікатів в корпоративній мережі банку, що дозволяє проникнення мобільних Note-book та їх несанкціоноване підключення в мережі банку (маскування та підміна легалізованого комп’ютера в мережі);

Відсутність програмно-апаратних засобів боротьби з підключенням мобільних телефонів в локальні станції мережі та несанкціонованим виходом в глобальну мережу Інтернет без шлюзів безпеки (створення каналів витоку банківської інформації та каналів проникнення компьютерних вірусів із Інтернет-мережі в локальну мережу банку);

Відсутність сертифікованих програмних комплексів захисту локальних та корпоративної мережі банку від доступу «хакерів» із глобальної мережі Інтернет;

Недостатній рівень резервування банківської інформації в спеціальних «сховищах даних транзакцій», серед яких тільки на головному рівні є територіально відділене сховище. Фактично в банку використовується тільки вбудована технологія фірми SYBASE по багатократній реплікації кожної банківської транзакції на системі серверів по RAID-5 технології.

Аналіз даних показує що банк досягнув рівня Г-3 гарантій безпеки захисту інформації (по 5 бальній шкалі), що еквівалентно формулі:

Похожие работы

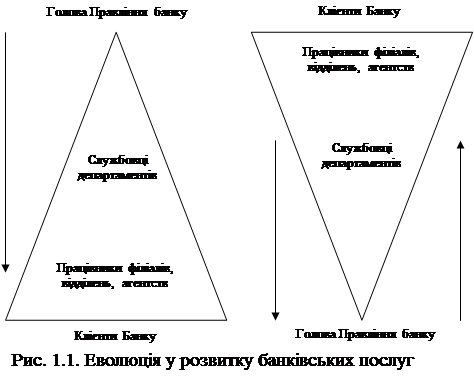

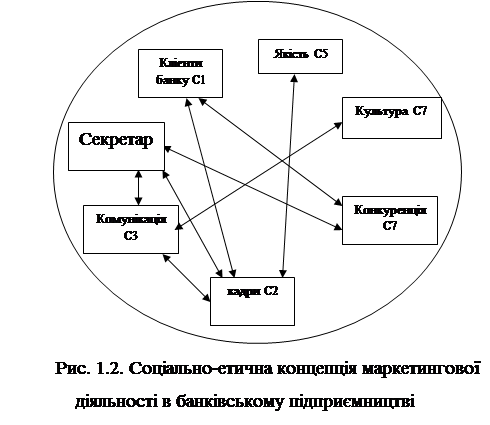

... бути: · частиною якого-небудь організаційного напряму діяльності комерційного банку; · самостійним напрямом діяльності комерційного банку; · інструментом координації та контролю всієї діяльності банківської установи. У практиці банківської діяльності можуть бути використані наступні типи організації маркетингової структури: · функції окремих працівник ...

... покращення роботи користувача, називаються прикладними. До прикладних програм також відносяться утиліти, що виконують прикладні функції, наприклад, упорядкування даних. 2. Роль інформаційних технологій та комп’ютерних програм у бізнес-моделюванні Відомо, що роль інформації в управлінському процесі надзвичайно велика. Циркуляція інформації в суспільстві це головний показник, завдяки якому ...

... та знизу ( нижній колонтитул ) у межах одного розділу або всього документа. Правильний вибір цієї інформації дає змогу читачеві краще орієнтуватися в документі. 5.4 Уведення інформації Інформаційна система маркетингу – це сукупність інформації, апаратно-програмних і технологічних засобів, засобів телекомунікацій, баз і банків даних, методів і процедур, персоналу управління, які реалізують ...

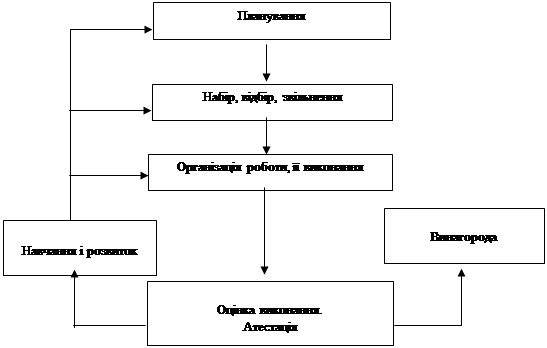

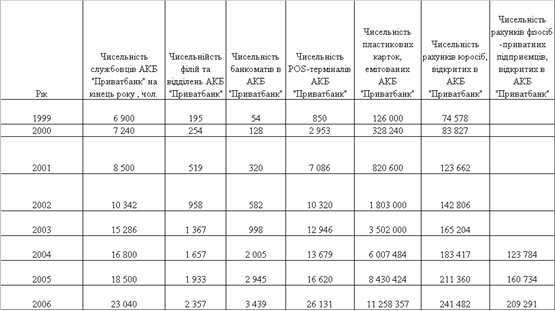

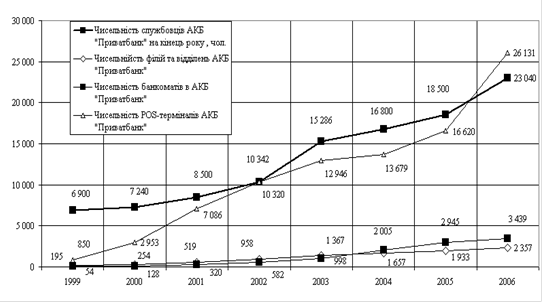

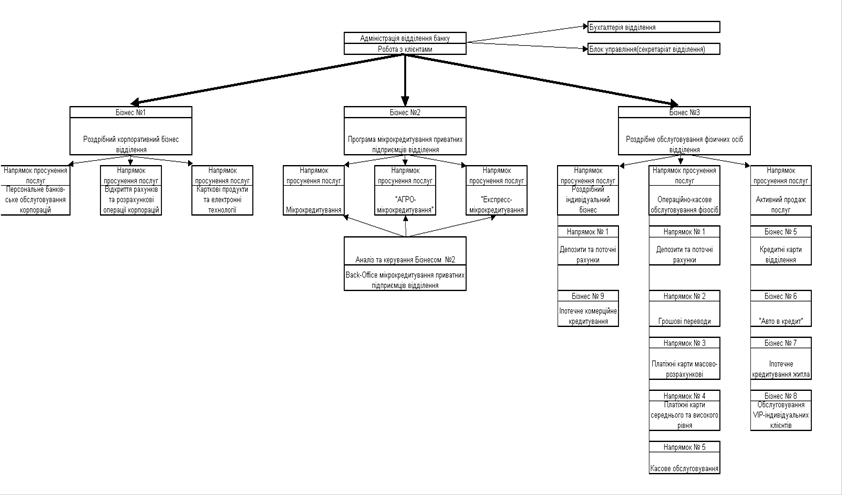

... інформацією можна було скористатися при прийнятті кадрових і інших рішень, необхідно правильно організувати збереження інформації з результатів атестації. Розділ 2. Аналіз діючої системи управління персоналом в комерційному банку АКБ “Приватбанк” 2.1 Загальна характеристика інфраструктури АКБ “Приватбанк” Заснований 1992 року, комерційний банк ПриватБанк є банком, що розвивається найбі ...

0 комментариев