Навигация

Основные риски банковских кредитных операций, их характеристики, измерение и методы управления

1.1 Основные риски банковских кредитных операций, их характеристики, измерение и методы управления

Кредитные операции самая доходная статья банковского бизнеса. За счет этого источника формируется основная часть чистой прибыли, отчисляемой в резервные фонды и идущей на выплату дивидендов акционерам банка.

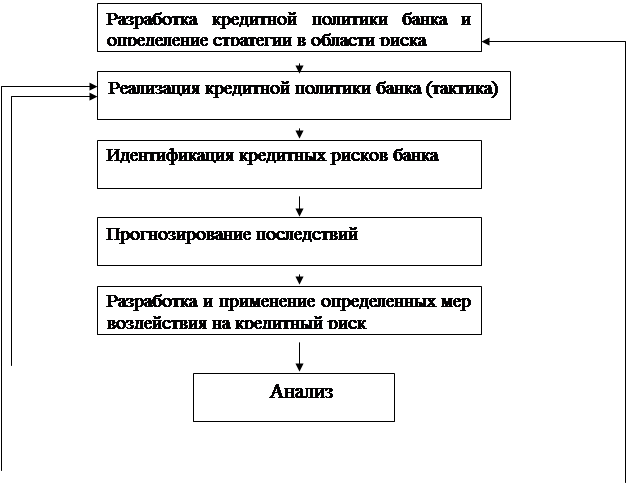

Управление кредитными рисками является основным в банковском деле. Ключевыми элементами эффективного управления кредитами являются хорошо развитые кредитная политика и процедуры, хорошее управление портфелем, эффективный контроль за кредитами.

Кредитный риск – это риск, связанный с неплатежами по обязательствам, является важнейшим из рисков банка и базовым, инициирующим многие иные риски. Этот вид риска проявляется в форме полного невозврата кредита, частичного невозврата (часто это дело касается начисленных процентов и комиссионных платежей) или отсрочки погашения кредита

Кредитный риск может быть определен как неуверенность кредитора в том, что заемщик будет в состоянии и будет намереваться выполнить свои обязательства по возврату и оплате займа средств в соответствии со сроками и условиями кредитного соглашения. Кредитный риск может сформироваться при неуверенности или сложности, невозможности, неспособности заемщика создать какой либо из денежных потоков, служащих источником погашения долга или при недостатках деловой репутации заемщика, а также криминальных настроениях его владельцев и управляющих.

К причинам, формирующим кредитный риск, можно отнести также давление на банк или заемщиков со стороны криминальных структур, а возможно и органов власти.

Могут быть и внутренние банковские причины: низкая квалификация персонала, социальная напряженность в коллективе и, как следствие, некачественное выполнение сотрудниками своих обязательств, подкуп работников банка. Применяя те или иные методы и инструменты, кредитный риск управляется на всех определяющих стадиях жизненного цикла кредитного продукта: разработка основных положений банковской политики; начальные стадии (знакомство) работы с потенциальным клиентом; координация целей банка и интересов клиента; оценка кредитоспособности заемщика; структурирование качественных характеристик кредита; кредитный мониторинг; работа с проблемными кредитами; применение санкций и т.д.По сфере возникновения банковские кредитные риски можно подразделить на внешние и внутренние. Источником возникновения внешних рисков является внешняя среда по отношению к банку и кредитозаемщику. Банк и кредитозаемщик не могут оказывать на них влияние, они могут только предвидеть и учитывать их в своей деятельности.

Источником внутренних рисков является сам банк и предпринимательская фирма кредитозаемщик. Эти риски возникают в случае неэффективного менеджмента, ошибочной маркетинговой политики, а также в результате внутрифирменных злоупотреблений.

Особенностью управления банковскими рисками является одновременный учет банком как собственно банковских рисков, так и предпринимательских рисков клиентов кредитозаемщиков.

Поскольку основная задача предпринимателя кредитозаемщика — рисковать расчетливо, не переходя ту грань, за которой возможно банкротство фирмы, следует выделять допустимый, критический и катастрофический риски. Допустимый риск — это угроза полной потери прибыли от реализации того или иного проекта или от предпринимательской деятельности в целом. В данном случае потери возможны, но их размер меньше ожидаемой предпринимательской прибыли; таким образом; данный вид предпринимательской деятельности или конкретная сделка, несмотря на вероятность риска, сохраняют свою экономическую целесообразность.

Следующая степень риска, более опасная в сравнении с допустимым, — это критический риск. Этот риск связан с опасностью потерь в размере произведенных затрат на осуществление данного вида предпринимательской деятельности или отдельной сделки. При этом критический риск первой степени связан с угрозой получения нулевого дохода, но при возмещении произведенных предпринимателем материальных затрат. Критический риск второй степени связан с возможностью потерь в размере полных издержек в результате осуществления данной предпринимательской деятельности, то есть вероятны потери намеченной выручки и предпринимателю приходится возмещать затраты за свой счет.

Под катастрофическим понимается риск, который характеризуется угрозой потерь в размере, равном или превышающем все имущественное состояние предпринимателя. Катастрофический риск, как правило, приводит к банкротству предпринимательской фирмы, так как в данном случае возможна потеря не только всех вложенных предпринимателем в определенный вид деятельности или в конкретную сделку средств, но и его имущества.

По степени правомерности предпринимательского риска могут быть выделены: оправданный (правомерный) и неоправданный (неправомерный) риски. Возможно, это наиболее важный для предпринимательского риска элемент классификации, имеющий наибольшее практическое значение.

Следует выделить еще две большие группы рисков: статистические (простые) и динамические (спекулятивные). Особенность статистических рисков заключается в том, что они практически всегда несут в себе потери для предпринимательской деятельности.

В соответствии с причиной потерь статистические риски могут далее подразделяться на следующие группы:

вероятные потери в результате негативного действия на активы фирмы стихийных бедствий (огня, воды, землетрясений, ураганов и т. п.);

вероятные потери в результате преступных действий;

вероятные потери вследствие принятия неблагоприятного законодательства для предпринимательской фирмы;

вероятные потери в результате угрозы банкротства и вынужденного прекращения деятельности основного поставщика или потребителя;

потери вследствие смерти или недееспособности ключевых работников фирмы либо основного собственника предпринимательской фирмы.

В отличие от статистического риска динамические риски несут в себе либо потери, либо прибыль для предпринимательской фирмы. Поэтому их можно назвать «спекулятивными». К динамическим рискам относятся:

политический риск;

производственный риск;

коммерческий риск;

финансовый риск;

технический риск;

отраслевой риск;

инновационный риск;

банковские риски;

налоговые риски;

форс-мажорные риски.

Внешние банковские риски могут быть рисками страны, валютными рисками и рисками стихийных бедствий (форс-мажорных обстоятельств).

Риски стран непосредственно связаны с интернационализацией деятельности банков и банковских учреждений, наличием глобального риска, зависят от политико-экономической стабильности стран клиентов и/или стран контрагентов, импортеров или экспортеров. Они актуальны для всех банков, созданных с участием иностранного капитала, и банковских учреждений, имеющих генеральную лицензию на валютные операции в странах нерезидентах.

Валютный риск, или риск курсовых потерь, связан с интернационализацией рынка банковских операций, созданием совместных предприятий, банковских учреждений, диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.

Внутренние банковские риски зависят от вида и специфики банка, характера его деятельности (операций) и состава его партнеров (клиентов и контрагентов).

В зависимости от характера банковских операций риски могут быть связаны со спецификой балансовых или забалансовых операций, и те, и другие подразделяются на риски активных и риски пассивных операций.

Именно с помощью пассивных операций получения банковских ссуд от других юридических лиц решаются вопросы оперативного регулирования ликвидности баланса банка или выдачи непредвиденных кредитов, при этом банк является сам кредитозаемщиком и подвержен двойным группам рисков:

рискам собственной деятельности по своевременному возврата кредитных средств и процентов кредитору;

рискам активных операций своевременности возврата выданного кредита и уплаты процентов кредитозаемщиком.

Поэтому результирующая прибыльность работы банка связана с уровнем так называемого процентного риска, которому банки постоянно подвергаются в процессе своей деятельности. Управление процентным риском состоит из управления процентной маржой, т.е разностью полученных процентов от управления активами (кредитами и инвестициями) и уплаченных процентов за привлеченные пассивы (заемные средства).

Существует несколько концепций управления процентным риском:

1. Чем процентная маржа банка выше, тем уровень процентного риска ниже. Иными словами, маржа между процентными доходами от активов и процентными расходами по обязательствам должна быть положительной.

2. Концепция “спрэд”, при которой анализируется разница между взвешенной средней ставкой, полученной по активам, и взвешенной средней ставкой, выплаченной по пассивам (обязательствам). Чем разница между двумя этими величинами больше, тем уровень процентного риска ниже.

3. Концепция “разрыва” (ГЭПа), которая состоит в анализе несбалансированности активов и пассивов банка с фиксированной и плавающей процентной ставкой. Берется превышение суммы активов с плавающей процентной ставкой над пассивами с фиксированной ставкой в статике или за определенный период.

Основой классификации рисков являются качественные и количественные показатели риска. Несомненно, что риск является вероятностной категорией, и в этом смысле наиболее обоснованно с научных позиций характеризовать и измерять его уровнем вероятности возникновения потерь.

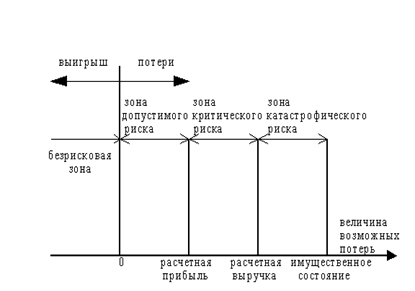

Рассмотрим некоторые из главных показателей риска. С этой целью сначала выделим определенные области или зоны риска в зависимости от величины потерь (рис. 1.1).

Рис. 1.1. Схема зон риска

Область, в которой потери не ожидаются, назовем безрисковой зоной, ей соответствуют нулевые потери или отрицательные потери(превышение фактической прибыли над расчетной).

Под зоной допустимого риска будем понимать область, в пределах которой данный вид предпринимательской деятельности сохраняет свою экономическую целесообразность, т. е. потери имеют место, но они меньше ожидаемой величины прибыли. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли от предпринимательской деятельности.

Следующую более опасную область будем называть зоной критического риска. Это область, характеризуемая возможностью потерь, превышающих величину ожидаемой прибыли, вплоть до величины полной расчетной выручки от предпринимательства, представляющей сумму затрат и прибыли.

Зона катастрофического риска представляет область потерь, которые по своей величине превосходят критический уровень и в максимуме могут достигать величины, равной имущественному состоянию предпринимателя. Катастрофический риск способен привести к краху, банкротству предприятия, его закрытию и распродаже имущества.

Наиболее полное представление о риске дает так называемая кривая распределения вероятностей потери или графическое изображение зависимости вероятности потерь от их уровня, показывающее, насколько вероятно возникновение тех или иных потерь.

Чтобы установить вид типичной кривой вероятности потерь, рассмотрим прибыль как случайную величину и построим вначале кривую распределения вероятностей получения определенного уровня прибыли (рис. 1.2).

Рис. 1.2. Типичная кривая вероятностей получения определенного уровня прибыли

При построении кривой распределения вероятностей получения прибыли приняты следующие предположения.

1. Наиболее вероятно получение прибыли, равной расчетной величине ПРр. Вероятность (Вр) получения такой прибыли максимальна, соответственно значение ПРр можно считать математическим ожиданием прибыли.

Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, тем ниже, чем больше такая прибыль отличается от расчетной, т. е. значения вероятностей отклонения от расчетной прибыли монотонно убывают при росте отклонений.

Похожие работы

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

... а в 2002 г. их осталось всего 65, что частично объясняется большим количеством слияний, а также приобретением данными организациями статуса банков. Основные виды банковских рисков и управление ими Согласно теории банковского дела цель банковской организации, как и любой корпоративной организации, состоит в максимизации текущей стоимости банка, иными словами, максимизации рыночной стоимости ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

... процесса риск-менеджмента в Банке, является Правление Банка. Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о ...

0 комментариев