Навигация

Операционный риск

3.2 Операционный риск

При работе с операционным риском особое значение имеет культура риска в банке.

Основную роль в работе с рисками, в том числе и операционными, априори играет риск-менеджмент, что должно быть справедливо. Но, исходя из специфики операционного риска, такой подход скорее неверный. Так как по своей природе операционные риски связаны с внутренней деятельностью банка, то управление ими нельзя передать в руки нескольких сотрудников. Риск-аналитик должен отслеживать, анализировать, предсказывать уровень риска, основываясь на внутренних данных работы банка (а именно персонала, технологий, систем, оборудования). Таким образом, его первостепенной задачей становится организация деятельности в банке по предотвращению убытков, наносимых операционными рисками, за счет движения информационных потоков снизу вверх. Сотрудники подразделений банка должны заниматься вопросами операционных рисков. Только при наличии информации риск менеджер будет иметь возможность контролировать ОР.

Следовательно, в банке должна присутствовать культура риска, которая заключается в понимании сущности риска, как на уровне руководства банка, так и на уровне рядовых сотрудников.

В первую очередь, культуру риска определяет организационная структура управления риском в банке, которая включает в себя распределение области задач, полномочий и ответственности, а также:

- безусловная и полная поддержка со стороны высшего руководства;

- грамотность персонала (возможность выявить операционный риск);

- ответственность сотрудников подразделений за отслеживание уровня риска;

- информированность сотрудников об уровне риска и о принимаемых мерах для его снижения;

- постоянный мониторинг риска;

- отлаженная система мониторинга и предоставления отчетности.

Таким образом, в первую очередь необходимо:

- включить обязанности по управлению рисками в должностные инструкции сотрудников;

- разработать систему распространения информации;

- сообщать о риске заинтересованным сторонам с помощью соответствующих каналов и технологий;

- использовать общую терминологию и единую концепцию риска;

- разработать обучающие программы для сотрудников, занимающихся операционным риском (в том числе для начальников подразделений);

- выбрать и обучить экспертов по вопросам риска (риск координаторов);

- согласовать методы риск менеджера с корпоративной культурой.

При условии, что руководители подразделений несут ответственность за своевременное оповещение риск менеджмента о реализовавшихся потерях, за заполнение данных по ключевым индикаторам, принимают участие в экспертных опросах, сотрудники риск подразделений будут получать достаточно информации для проведения анализа и определения уровня риска, а также для выбора стратегии по его снижению.

Так как сотрудники играют главную роль в мониторинге операционных рисков, то встает вопрос их мотивации.

Уведомляя риск-менеджера об операционном событии, сотрудник, как правило, тем самым раскрывает свою ошибку или ошибку своего сослуживца. Частично уйти от этой проблемы позволит то, что руководитель отдела отвечает за своевременное оповещение риск-менеджера об операционном событии. То есть сотрудники заполняют форму о потери не по своей инициативе, а по заданию руководителя.

Поскольку на начальном этапе работы по сбору внутренних данных основная задача – собрать статистику и приучить персонал сообщать о потерях, то не стоит применять меры наказания в случае, если риск-менеджер был уведомлен об операционном событии, в то время как на случай сокрытия потенциальных или фактических потерь должны быть введены штрафные санкции.

Целесообразным может оказаться периодическая (например, еженедельная) корпоративная рассылка с напоминанием сообщить о возможных потерях с краткой памяткой о том, что такое операционное событие.

3.3 Управление риском ликвидности

Ликвидность и платежеспособность являются важнейшими факторами финансовой состоятельности банков, Достаточный уровень ликвидности необходим банку для выполнения текущих обязательств и обеспечения роста. Помимо этого, при возникновении кризисной ситуации в банке, независимо от вызвавших ее причин, именно ликвидность определяет в огромной степени имеющийся в распоряжении банка ресурс для решения возникшей проблемы, выступая в качестве «резерва» для покрытия непредвиденных операционных убытков, по крайней мере, на короткий срок.

Необходимый уровень ликвидности обеспечивается посредством:

• перевода ликвидных активов в денежные средства;

• увеличения объема краткосрочного заимствования или выпуска дополнительного объема краткосрочных депозитных обязательств;

• сокращения объема неликвидных активов;

• увеличения объема срочных обязательств;

• увеличения объема капитала повторными эмиссиями акций.

Трансформация банком краткосрочных пассивов в относительно долгосрочные активы требует поддержания такого соотношения между пассивами и активами с разной степенью ликвидности, которое обеспечивает уровень ликвидности, достаточный для выполнения банком своих обязательств перед клиентами без значительного ущерба для его прибыльности. Если кредитная организация превышает разумные пределы несовпадения активов и пассивов по срокам, то сталкивается с проблемой ликвидности, которая вынуждает банк обращаться за кредитами на денежный рынок.

Стратегия управления ликвидностью решает дилемму ликвидность/рентабельность. Если проводится консервативная политика, то банк предпочитает оставаться всегда ликвидным в ущерб доходности, а в структуре актива баланса просматривается определенный запас ликвидности. Поскольку ликвидные активы приносят доход ниже, чем активы менее ликвидные банки, имеющие большую их долю в ликвидной форме, чаще являются менее рентабельными. Проведение агрессивной политики, преследующей повышение доходности кредитной организации, обычно сопровождается понижением ликвидности баланса. В этом случае резко усиливается риск ликвидности, то есть возрастает опасность неликвидности для кредитной организации. Поэтому перед банком встает задача максимизации доходности своих операций при наличии данного ограничения, причем присутствие четко выраженный фактор неопределенности, так как руководство банка не может с уверенностью предсказать, когда, и в каком масштабе возникнет проблема ликвидности. А когда она возникнет, можно только предпринять действие на основе уже заранее созданного задела - резервов, особой структуры активов и пассивов или наработанных операций.

Риск ликвидности состоит в том, что при недостатке средств требуется осуществить быструю конверсию финансовых активов в платежные средства или приобрести дополнительные средства на неблагоприятных для банка условиях, что может привести к снижению прибыли и рыночной стоимости капитала.

Система управления рисками несбалансированной ликвидности и неплатежеспособности банка ориентируется на требования Центрального банка о соблюдении коммерческими банками установленных норм ликвидности и платежеспособности.

Соответствие уровня ликвидности банка установленным нормам дополняется анализом факторов, влияющих на их изменение. Среди таких факторов можно выделить:

- прошлый и современный уровни ликвидности;

- наличие высоколиквидных активов;

- стабильность источников финансирования (по структуре и по объему).обязательный учет сезонных, циклических и других факторов, определяющих уровень депозитов;

- уровень, частота и размеры заимствования;

- оценка потребности в финансировании в будущем;

- стоимость фондов;

-возможность заимствования (включая резервные кредитные линии использование репутации банка);

- текущее качество активов и его прогнозирование;

- способность обеспечить получение дохода в настоящий момент и в будущем;

- позиция капитала в настоящий момент и в будущем;

- прогнозы состояния рынков и общеэкономические прогнозы.

В зарубежной практике, как правило, жесткие нормы по соблюдению ликвидности не устанавливаются, а определяются соотношения и изучается тенденция изменения уровней показателя. Среди основных показателей ликвидности органы надзора выделяют следующие:

- резервные требования центрального банка по созданию фонда минимальных обязательных резервов;

- отношение ликвидных активов к депозитам;

- соотношение ссудной задолженности и депозитов;

- коэффициенты, раскрывающие отношение ликвидных активов ко всем активам, вкладам до востребования, депозитам и займам;

- соотношение летучих депозитов и общих источников;

- соотношение обязательств по финансированию и основных депозитов.

Динамика отношения ликвидных активов к депозитам выявляет тенденцию изменения позиции по ликвидности. Чем выше значение коэффициента, равного отношению кредитов к депозитам, тем хуже он оценивается, так как возрастает доля ссудной задолженности в привлеченных средствах. Кредиты относятся к категории мало ликвидных активов, ликвидность банка снижается. Считается, что уровень коэффициента (кредиты/депозиты) оптимален при значении 0,7. Это объясняется тем, что коммерческий банк должен произвести отчисления от суммы привлеченных депозитов в фонд минимальных обязательных резервов. С другой стороны, часть остатков должна быть сохранена на депозитных счетах в ликвидной форме - на корреспондентском счете и в кассе. Уровень (доля) этих остатков зависит от колеблющейся части депозитных счетов и политики банка.

Если соотношение между кредитами и депозитами выше нормы, можно предположить, что либо у банка имеется большой кредитный портфель, либо банк полагается на недепозитные источники заемных и привлеченных средств (скорее всего остатков на расчетных (текущих) счетах или межбанковских кредитов). Чтобы сделать вывод, какой из возможных вариантов имеет место на самом деле, анализируют соотношение кредитов и средств, привлеченных из недепозитных источников. Если значение данного коэффициента тоже велико, делается вывод о наличии у банка большого относительно его размеров кредитного портфеля. В этом случае отвергается предположение о том, что банк излишне полагается на недепозитные источники средств.

Далее, рассматривают соотношение между несвязанными (свободными от залога) ликвидными активами и недепозитными источниками заемных и привлеченных средств, что позволяет выяснить, какую часть средств банк держит во вторичных резервах (например, краткосрочных государственных ценных бумагах). Если данное соотношение незначительно, банк имеет относительно немного вторичных резервов на случай возникновения кризиса ликвидности.

Рост зависимости банка от нестабильной части привлеченных средств -летучих депозитов приводит банк в зависимость от тенденций, складывающихся на денежном рынке, в том числе по процентным ставкам. При этом повышаются обязательства банка по финансированию к наиболее устойчивой части ресурсов банка - основным депозитам.

Система показателей, применяемая в зарубежной банковской практике, учитывает забалансовые обязательства банка и структуру депозитной базы банка. Анализ, основанный на коэффициентах или системе коэффициентов, всегда удобен, но и опасен. При расчете коэффициента для удобства вычислений два вида информации объединяют в один, но при этом часть информации теряется, что может привести к неправильным выводам.

Баланс содержит подробную информацию о срочности активов и пассивов, условиях установления процентных ставок, характере операций. Располагая этой информацией, можно оценить ликвидность баланса банка, не прибегая к расчету коэффициентов. Одним из методов структурного анализа является матричный. Исходя, прежде всего, из срочности, а затем характера операций, заполняется матрица. Сопоставление сроков и объемов востребования пассивов и возврата активов дает представление о риске несбалансированной ликвидности. Матрица позволяет определить сумму долгосрочных активов, профинансированных за счет краткосрочных активов.

Управление риском несбалансированной ликвидности включает в себя три основных направления:

- управление чистой потребностью в финансировании; планирование на случай непредвиденных обстоятельств;

- создание резервных источников финансирования (обеспечение возможности оперативного привлечения средств).

Для оценки и анализа чистой потребности в финансировании Базельский комитет рекомендовал банкам на основании прогнозов о вероятном поведении активов и пассивов, забалансовых требований и обязательств в условиях обычной деловой активности банка, кризисной ситуации в отдельном банке или общего рыночного кризиса проводить сравнения будущих притока и оттока наличности в течение ряда временных периодов, дифференцированных по срокам платежа в рамках каждого из трех названных сценариев. Определение потенциальной разницы между притоком и оттоком наличности в каждом временном интервале при развитии событий по одному из сценариев позволяет установить вероятный излишек или дефицит ликвидности банка в тот или иной период.

В соответствии с этим разрабатывается система мер по удовлетворению потребности в заемных средствах для покрытия возможной нехватки ликвидности в пределах суммы, которую банк может найти на рынке без особых проблем. На случай проведения необходимой мобилизации средств за счет реализации активов банкам рекомендуется составлять примерные графики их продаж с учетом различных сценариев, которые в той или иной мере могут отразиться на степени ликвидности каждого актива. Действенность данного приема особенно высока тогда, когда имеется достаточно много достоверных позиций.

В целях укрепления ликвидности Базельский комитет рекомендует банкам периодически анализировать возможности диверсификации источников своего финансирования по типу инструментов, природе происхождения средств, географии рынка, укреплять отношения с держателями обязательств, подготавливать рынки для оперативной реализации своих активов, составлять план действий на случай чрезвычайных обстоятельств.

Должны быть предусмотрены процедуры по обеспечению своевременного и бесперебойного получения руководством банка информации, необходимой для оперативного принятия решений. Это касается распределения ответственности между сотрудниками в экстренной ситуации с ликвидностью, системы мер по изменению неблагоприятных тенденций в движении активов и пассивов, сохранения клиентских отношений с заемщиками, торговыми партнерами, владельцами обязательств, контрагентами по забалансовым операциям.

Управление активными и пассивными операциями включает разработку формального плана ликвидности. Необходима подготовка двух планов ликвидности: один - для поддержания операционной ликвидности, а другой – на случай возникновения кризиса ликвидности, причем более высокую приоритетность должна иметь работа по разработке плана второго рода. И в тоти в другой план следует включать:

- оценку стоимости поддержания ликвидности, как в плане активной, так и пассивной части банковского баланса;

- реалистичный график конвертации в денежные средства активов, учитывающий реальные сроки поступления в оборот денег от новых вкладчиков и прочих кредиторов, ключевые коэффициенты ликвидности и их нормативные значения. Речь идет о нормативах, разрабатываемых самим банком.

Набор коэффициентов ликвидности не должен ограничиваться нормативами ЦБР, а отражать и цели внутрибанковского управленческого контроля, и специфику конкретного банка.

Возможен вариант выборочного исследования динамики остатков на счетах клиентов банка и оборачиваемости средств по ним. В результате анализа минимального суммарного остатка средств на клиентских счетах устанавливается доля «твердых», неснижаемых остатков (как правило, этот показатель колеблется в пределах 10-40% в зависимости от качества и отраслевой принадлежности клиентуры).

Практика выработала ряд подходов к контролю и управлению риском ликвидности. Они основаны на управлении активами, пассивами или и теми и другими одновременно. Каждый из методов управления ликвидностью имеет как свои преимущества, так и недостатки. Экономическая целесообразность применения того или иного метода управления ликвидностью обусловлена характеристиками банковского портфеля, особенностями банковских операций, средой, в которой действует банк.

Если ресурсная база банка достаточно однородна, а возможности использования операций на денежном рынке ограничены, целесообразным считается относительно несложный метод фондового пула. Он состоит в сопоставлении общей потребности в ликвидности и всех имеющихся у банка источников ее покрытия. Для этого применяются показатели оценки ликвидности баланса. Все банковские средства, полученные из различных источников, рассматриваются как единый пул средств, имеющихся у банка. Задача заключается в том, чтобы создать первичные и вторичные резервыдля обеспечения ликвидности. Первичные резервы состоят из абсолютно ликвидных активов - кассы и остатков на корреспондентских счетах. В состав вторичных резервов входят высоколиквидные активы, к которым в первую очередь относятся государственные кратко- и среднесрочные ценные бумаги, банковских акцепты, векселя и в некоторой степени облигации первоклассных эмитентов. В условиях, когда занятие длинной валютной позиции обеспечивает доход в течение достаточно длительных периодов времени, дополнительные резервы высоколиквидных видов иностранной валюты могут рассматриваться как вторичные резервы. Резервы денежных средств нужны для ежедневных операций банка, но их определенный излишек обеспечивает первый рубеж защиты на случай возникновения проблемы ликвидности.

В случае использования принципиально различных источников привлечения средств, задача управления ликвидностью усложняется. Тогда может быть целесообразным применение метода конверсии фондов, подразумевающего как управление активами, так и управление пассивами. Средства увязываются по источникам и по направлениям использования, исходя из отличительных характеристик (к примеру, средства на счетах до востребования отличаются более высокими резервными требованиями и быстрой оборачиваемостью). Таким образом, дилемма «риск - доходность» решается отдельно для каждого источника средств, по принципу отдельного банка (отсюда другое название - метод минибанка).

Метод управления резервной позицией является методом с большими преимуществами и большими недостатками. Его содержание заключается в том, что определяется резервная позиция, т.е. не само формирование вторичных резервов, а лишь прогноз количества фондов, которые можно купить на денежном рынке и тем самым профинансировать возможный отток средств. В первую очередь речь идет о приобретении средств на межбанковском рынке.

Преимущества метода очевидны:

- сокращается доля неработающих активов;

- в случае изъятия депозитов валюта баланса банка не уменьшается или уменьшается в меньшей степени, потому что вторичные резервы не ликвидируются, а напротив, банк привлекает дополнительные средства.

Однако при использовании данного метода риск ликвидности замещается риском изменения процентных ставок и риском доступности фондов (который определяется в первую очередь емкостью межбанковского рынка).

Метод управления кредитной позицией заключается в определении особого объема денежных средств, который банк получит в краткосрочном периоде, если не будет возобновлять выдачу краткосрочных кредитов. При этом подходе к управлению ликвидностью также присутствует фактор риска доступности фондов и, как и в предыдущем случае, его актуальность будет возрастать по мере развития денежного рынка.

В последнее время в мировой практике появился ряд финансовых инноваций, таких как секьюритизация, которые предоставили новые инструменты, в частности, и для управления банковской ликвидностью. При секьюритизации активов размещение кредитных ресурсов осуществляется не только посредством заключения кредитного договора, но и путем использования векселей (при краткосрочном кредитовании) и облигаций (при долгосрочном кредитовании). Близкий к секьюритизации альтернативный путь применение права переуступки, например переуступки кредита. Таким образом, секьюритизация в широком смысле означает не только превращение кредитов в ценные бумаги, но и любой перевод их в такую форму, когда их можно реализовать третьим лицам на рынке.

Подход к раскрытию содержания понятия платежеспособности банка неоднозначен. В материалах Всемирного банка платежеспособность связывается с положительной величиной собственного капитала банка. Капитал со знаком «минус» означает неплатежеспособность банка. В такой трактовке платежеспособность рассматривается как гарантийный фонд покрытия взятых на себя обязательств. Платежеспособность может определяться достаточностью капитала по отношению к риску активов. Но наиболее распространенная точка зрения трактует платежеспособность как статическое состояние, выражающееся своевременностью выполнения банком обязательств на определенную дату, в то время как ликвидность состояние динамическое.

Риск неплатежеспособности проявляется в недостаточности банковского капитала для продолжения наращивания объема своих активных и пассивных операций, а также в сокращении собственного капитала банка вплоть до отрицательного его значения, ввиду того, что расходы банка в течение критически длительного периода превышают его доходы. Это происходит вследствие трех основных причин:

- средства клиентов покидают банк, вызывая кризис ликвидности;

- возрастают расходы на покрытие невозврата кредитов;

- собственные средства постепенно вымываются из-за нерационального хозяйствования, когда у банка слишком много неоправданных или неэффективных операций. С точки зрения банковского надзора риск неплатежеспособности, а, следовательно, банкротства связан с тем, что банк не будет удовлетворять требованиям достаточности капитала:

- для поддержания всеобщей уверенности в устойчивости банка. Наиболее прямо на обеспечение данной цели ориентировано требование к минимально допустимому размеру банковского капитала, доведенное в последнее время до международных стандартов;

- для обеспечения запаса прочности при временных проблемах с ликвидностью;

- для защиты вкладов населения в случае ликвидации банка;

- для защиты интересов всех кредиторов в случае потерь по кредитам и инвестициям с последующей ликвидацией или реструктуризацией банка;

- для обеспечения адекватного источника финансирования недоходных активов.

В экономическом плане неплатежеспособность возникает тогда, когда убытки кредитной организации превысили ее собственные средства. С точки зрения надзора неплатежеспособность оказывается более жестким понятием и наступает при выходе банковского капитала за пределы минимально допустимого уровня или выходе за данные рамки определенных нормативных коэффициентов, рассчитываемых на базе банковского капитала.

Согласно критериям Банка международных расчетов норматив минимальной достаточности банковского капитала устанавливается на уровне не менее 8%. Обеспеченные кредиты рассматриваются, как имеющие пониженный риск и требуют вдвое меньшего покрытия банковским капиталом.

При определении степени рискованности отдельных категорий банковских активов правила ЦБ РФ принципиально не отличаются от базельских, хотя некоторые существенные отличия имеются. Межбанковские кредиты отечественным банкам у нас считаются в несколько раз более рис кованными. Данное отличие можно считать вполне обоснованным, учитывая меньшую надежность наших банков. Согласно отечественным правилам не предусмотрено двукратное уменьшение коэффициента риска для обеспеченных недвижимостью кредитов - мера также оправданная, обусловленная отсутствием развитого рынка недвижимости и эффективных правовых механизмов в данной области.

Как следует из зарубежной практики, регулирующая роль достаточности капитала во многом зависит от действенности внешнего аудита и возможностей банков частично уйти из-под ограничений.

кредитный риск банк управление

ВЫВОДЫ

Управление рисками это процесс, с помощью которого банк проявляет (идентифицирует), риски, проводит оценку их величины, осуществляет их мониторинг и контролирует свои рискованные позиции, а также учитывает взаимосвязи между разными категориями (видами) рисков.

Исследуемый в дипломной работе банковский «Кредитный риск»– это риск, связанный с неплатежами по обязательствам, является важнейшим из рисков банка и базовым, инициирующим многие иные риски. Этот вид риска проявляется в форме полного невозврата кредита, частичного невозврата (часто это дело касается начисленных процентов и комиссионных платежей) или отсрочки погашения кредита.

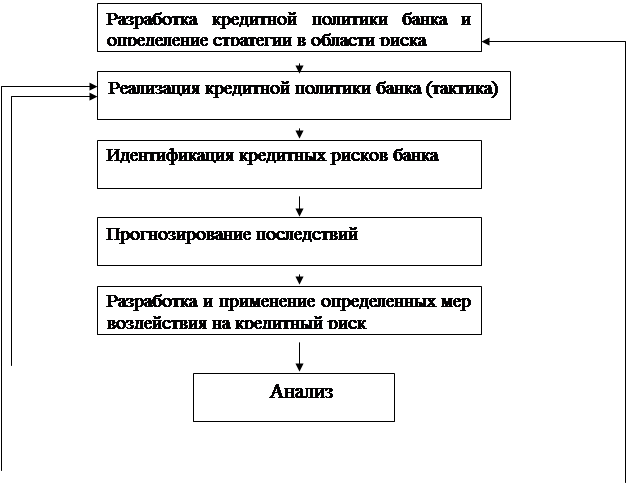

Последовательность управления кредитным риском определяется следующими этапами:

1. Идентификация кредитного риска. Определение наличия кредитного риска в различных операциях. Создание портфелей риска.

2. Качественная и количественная оценка риска. Создание методик расчета уровня риска на основе выявления причин невозможности или нежелания возвращать заемные средства и определении методов снижения рисков.

3. Планирование риска как составная часть стратегии банка.

4. Лимитирование риска.

5. Создание системы процедур, направленных на поддержание запланированного уровня риска.

Основными способами управления банковскими кредитными рисками являются: - минимизация банковского кредитного риска; - страхование банковского кредитного риска; Основными процедурами минимизации банковского кредитного риска являются:рационирование и диверсификация кредитного портфеля банка; структурирование кредитов;

создание резервов на покрытие банковских рисков;

Основными процедурами страхования банковского кредитного риска являются следующие:страхование банковского кредитного риска с помощью страховых организаций;

хеджирование банковского кредитного риска с помощью кредитных деривативов;

Проведенный в дипломной работе общий обзор показал, что кредитный риск банковского сектора России (1253 кредитных учреждения) в 2010 году остается умеренным. При росте кредитов и прочих размещенных средств на 42,7% объем просроченной ссудной задолженности за 2009 год вырос на 23,4% и на 1.01.10 составил 76,4 млрд. рублей. Вместе с тем ее удельный вес в общей сумме ссудной задолженности снизился с 1,4 до 1,2%.

Качество кредитного портфеля банков России характеризуется следующими показателями. По состоянию на 1.01.10 доля стандартных ссуд в общем объеме ссудной задолженности банковского сектора составляла 48,2%, доля неработающих ссуд (проблемных и безнадежных) — 3,2% (на 1.01.09 — 46,9 и 3,8%, соответственно), что существенно ниже уровня кредитного риска, характерного для формирования предпосылок кризиса “плохих долгов”.

Практически на все отчетные даты показатель фактически сформированного резерва у подавляющего большинства банков полностью соответствовал минимальной требуемой величине. По состоянию на 1.01.10 число банков, создавших РВПС в размере не менее 100% от расчетного, скорректированного с учетом фактора обеспечения, составляло 1186, а их удельный вес в активах банковского сектора — 98,4% (по состоянию на 1.01.09 — соответственно 1203 и 95,4%).

В целом сформированный по состоянию на 1.01.10 РВПС составляет 5,0% от фактической ссудной задолженности и 64% от неработающих ссуд (проблемных и безнадежных) (на 1.01.09 — 68%).

Исследуемый в дипломном проекте коммерческий банк «Москомприватбанк» входит в группу банков Московского региона.

По итогам 2009 года банк входит в число 200 крупнейших финансовых учреждений России. В 2009 году доля 200 крупнейших по величине активов кредитных организаций в совокупных активах банковского сектора практически не изменилась и по состоянию на 1.01.10 составила 89,6% (на 1.01.09 — 89,0%), а доля 5 крупнейших банков сократилась с 45,1 до 43,8%.

Основные показатели Москомприватбанка на 01.01.2010 года:

Валюта баланса – 6 334 733 тыс.руб. (0,105% от валюты баланса

банковской системы России)

Наличные средства – 523 705 тыс.руб.

Средства, размещенные в других банках – 228 051 тыс.руб.

Кредитный портфель – 4 174 710 тыс.руб.

Портфель ценных бумаг – 98 524 тыс.руб.

Собственный капитал 573 655 тыс.руб.

Привлеченные средства других банков – 2 286 747 тыс.руб.

Привлеченные средства юридических лиц – 2 926 417 тыс.руб.

Привлеченные средства физических лиц 1 730 507 тыс.руб.

Привлеченные средства от выпуска ценных бумаг – 179 296 тыс.руб.

Прибыль за 2009 год 22 119 тыс.руб.

Расчетный резерв на возможные потери по ссудам, ссудной и приравненной к ней задолженности 165 892 тыс.руб. (2,44% от суммы кредитно инвестиционного портфеля + забалансовых кредитных обязательств)

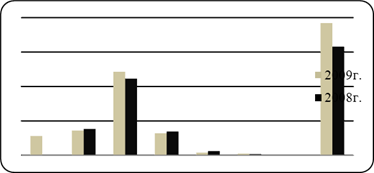

Динамика уровня кредитного риска для КБ «Москомприватбанк» в 2008 - 2009 годах характеризуется следующими обобщенными показателями:

процентная доля «Стандартных» кредитов в кредитном портфеле повысилась с уровня 46,9% (2008) до уровня 48,2%(2009);

процентная доля «Нестандартных» кредитов в кредитном портфеле снизилась с уровня 37,1% (2008) до уровня 36,6%(2009);

процентная доля «Сомнительных» кредитов в кредитном портфеле снизилась с уровня 12,2% (2008) до уровня 12,0%(2009);

процентная доля «Проблемных» кредитов в кредитном портфеле снизилась с уровня 1,9% (2008) до уровня 1,5%(2009);

процентная доля «Безнадежных» кредитов в кредитном портфеле снизилась с уровня 1,9% (2008) до уровня 1,7%(2009);

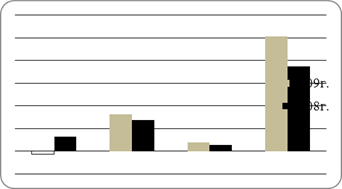

Динамика уровня покрытия кредитов залоговым и гарантийным обеспечением для КБ «Москомприватбанк» в 2008 2009 годах характеризуется следующими обобщенными показателями (по результатам проведенной переоценки залогов в справедливых ценах по методологии ЦБ России):

процентная доля покрытия «Стандартных» кредитов в кредитном портфеле снизилась с уровня 93,14% (2008) до уровня 90,21%(2009);

процентная доля покрытия «Нестандартных» кредитов в кредитном портфеле повысилась с уровня 93,96% (2008) до уровня 94,45%(2009);

процентная доля покрытия «Сомнительных» кредитов в кредитном портфеле повысилась с уровня 90,82% (2008) до уровня 96,32%(2009);

процентная доля покрытия «Проблемных» кредитов в кредитном портфеле снизилась с уровня 81,71% (2008) до уровня 54,81%(2009);

процентная доля покрытия «Безнадежных» кредитов в кредитном портфеле снизилась с уровня 22,47% (2008) до уровня 5,74%(2009);

В результате снижения уровня покрытия «Проблемных» и «Безнадежных» кредитов повысился суммарный уровень резервов на риски кредитного портфеля с уровня 2,25% (2008 год) до уровня 2,44%(2009 год). Таким образом, внедрение в практику кредитного резервирования переоценивания стоимости залогов и гарантий по текущим справедливым ценам требует значительного увеличения коэффициента превышения начальной стоимости залога относительно выдаваемой суммы кредита, что, однако, снизит конкурентную кредитную привлекательность услуг КБ «Москомприватбанк» на рынке.

Проведенный анализ показал, что наиболее уязвимым местом в кредитном менеджменте КБ “МоскомПриватбанк” с точки зрения обеспечения минимизации кредитного риска является администрирование следующих категорий кредитозаемщиков:

а) Кредиты, предоставленные физлицам в инвестиционную деятельность:

весовая доля в “безнадежных” кредитах – 42,39%;

весовая доля в “проблемных” кредитах – 23,25%;

весовая доля в “сомнительных” кредитах – 12,91%;

б) Кредиты, предоставленные физлицам в текущую деятельность:

весовая доля в “безнадежных” кредитах – 33,12%;

весовая доля в “проблемных” кредитах – 18,16%;

весовая частица в “сомнительных” кредитах – 10,09%;

в) Кредиты, предоставленные юрлицам по учтенным векселям:

весовая доля в “безнадежных” кредитах – 8,57%;

весовая доля в “проблемных” кредитах – 20,51%;

весовая доля в “сомнительных” кредитах – 26,95%;

г) Кредиты, предоставленные юрлицам по внутренним торговым

операциям:

весовая доля в “безнадежных” кредитах – 6,12%;

весовая доля в “проблемных” кредитах – 14,65%;

весовая частица в “сомнительных” кредитах – 19,25%;

Хотя суммарная доля “безнадежных”+”проблемных”+”сомнительных” кредитов в портфеле КБ “МоскомПриватбанк“ состоянием на 01.01.2010 года составляет всего 15,2%, а доля “безнадежные”+”проблемные” кредиты уменьшилась за 2008 –2009 год с 3,8% до 3,2%, обращают на себя внимание недостатки кредитного менеджмента в формировании залогового обеспечения под эти кредиты, который составляет от 6,0 % до 54,1% от сумм соответствующих кредитов. То есть при формировании кредитного договора неверно оцененное текущее финансовое состояние заемщика и его перспективная кредитоспособность привели к занижению требований по залоговому обеспечению выданных кредитов.

Как показывает анализ использования всех инструментов залогов и гарантий в КБ «Москомприватбанк»:

1) Обеспечение I категории используется для кредитов, которые классифицированы как «Стандартные» и «Нестандартные»;

2) В обеспечении І категории не используются:

государственные ценные бумаги России и иностранных государств;

государственные гарантии Центробанка России и центробанков иностранных государств;

гарантийные депозиты;

депозиты в аффинированных металлах;

3) Обеспечение II категории (особенно материальные залоги недвижимости физическими лицами) используется для кредитов, которые классифицированы как «Сомнительные», «Проблемные» и «Безнадежные», в обеспечении ІІ категории используются все инструменты.

Использование инструментов обеспечения ІІ категории, таким образом, является очень рискованным и характерно для кредитов, которые в жизненном цикле проходят этапы от “Стандартных” до “Безнадежных”, поэтому необходимо введение существенно более высокого коэффициента превышения залоговой стоимости (в 22,5 раза) над суммой кредита, учитывая сложившиеся статистические тенденции.

Основными путями снижения кредитного риска и, соответственно, повышения рентабельности его работы, предложенными в дипломном проекте, являются следующие:

усовершенствование методологии оценки кредитных рисков в соответствии с рекомендациями Базельского комитета по банковскому надзору («Базель2») и , соответственно, уровня собственного капитала 2 уровня – резервов на возможные потери по кредитным операциям за счет прибыли банка;

усовершенствование обеспечения возвратности кредитов за счет применения ипотечного кредитования, лизингового кредитования, делькредерного страхования кредитов;

усовершенствование методологии снижения кредитного риска для валютных кредитов применением валютных инструментов хеджирования возможных потерь за счет курсовых разниц в валюте кредита и валюте кредитных ресурсов;

Таким образом, применяемые в КБ «Москомприватбанк» стандартные, рекомендованные банком России, процедуры оценки финансового состояния и кредитоспособности заемщиков требуют модернизации с учетом опыта и направлений развития методов снижения кредитного риска в практике заграничных банков.

Практическая ценность полученных результатов состоит в оценке состояния управления кредитными рисками и разработке предложений по перспективам развития системы управления кредитными рисками в КБ «Москомприватбанк».

Список используемой литературы

1. Федеральный закон от 2 декабря 1990 г. N 395-I "О банках и банковской деятельности" (с изменениями от 13 декабря 1991 г., 24 июня 1992 г., 3 февраля 1996 г., 31 июля 1998 г., 5, 8 июля 1999 г., 19 июня, 7 августа 2001 г., 21 марта 2002 г., 30 июня, 8, 23 декабря 2003 г., 29 июня, 29 июля, 2 ноября, 29, 30 декабря 2004 г., 21 июля 2005 г., 2 февраля, 3 мая, 27 июля, 18, 29 декабря 2006 г., 17 мая, 24 июля, 2 октября, 2 ноября, 4 декабря 2007 г., 3 марта, 8 апреля 2008 г.) / Ведомости съезда народных депутатов РСФСР от 6 декабря 1990 г. N 27 ст. 357

2. Федеральный закон от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)"

(с изменениями от 10 января, 23 декабря 2003 г., 29 июня, 29 июля, 23 декабря 2004 г., 18 июня, 18 июля 2005 г., 3 мая, 12 июня, 29 декабря 2006 г., 2 марта, 26 апреля 2007 г.) / Собрание законодательства Российской Федерации от 15 июля 2002 г. N 28 ст. 2790

3. ФЕДЕРАЛЬНЫЙ ЗАКОН РОССИЙСКОЙ ФЕДЕРАЦИИ «О валютном регулировании и финансовом контроле» N 173 ФЗ 21 ноября 2003 года

4. ОБ ОБЯЗАТЕЛЬНЫХ НОРМАТИВАХ БАНКОВ // ЦЕНТРАЛЬНЫЙ БАНК РОССИЙСКОЙ ФЕДЕРАЦИИ, ИНСТРУКЦИЯ от 16 января 2004 г. N 110И (с учетом изменений, внесенных Указанием Банка России от 13.08.2004 № 1489У)

5. Инструкция ЦБР от 26 апреля 2006 г. N 129-И "О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением" /"Вестнике Банка России" от 31 мая 2006 г. N 32

6. Отчет о развитии банковского сектора и банковского надзора в 2009 году //Центробанк Росии, ЗАО “АЭИ “ПРАЙМТАСС”, 2010 (www.cbr.ru)

7. Отчет о развитии банковского сектора и банковского надзора в 2008 году //Центробанк Росии, ЗАО “АЭИ “ПРАЙМТАСС”, 2009 (www.cbr.ru)

8. Бюллетень банковской статистики № 1 2008 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2008 (www.cbr.ru)

9. Бюллетень банковской статистики № 1 2009 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2009 (www.cbr.ru)

10. Бюллетень банковской статистики № 1 2006 // Центробанк Росии, Москва, ЗАО “АЭИ “ПРАЙМТАСС”, 2010 (www.cbr.ru)

11. Аксюхина, Н.В. Формирование региональных бюро кредитных историй как метод снижения кредитных рисков /Аксюхина Н.В.// Финансы и кредит – 2009. - № 6 (342). – с. 9-13.

12. Александрова Н.Г., Александров Н.А. Банки и банковская деятельность для клиентов.- СПб.: Питер, 2002.

13. Алексеев А.П. Банковский портфель. - М.: Соминтек, 1995.

14. Астахова Л.В. Совершенствование подготовки кадров как важнейшее условие предупреждения операционных рисков в банковской деятельности / Л.В. Астахова // Финансы и кредит. - 2009. - N 45. - С. 34-36. - Библиогр.: с. 36

15. Бор О.Р., Пятенко В.В. Менеджмент банков: организация, стратегия, планирование. - М.: ИКЦ ДИС, 1999

16. Белоглазова Л.П. Банковское дело / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой.- СПб.: Питер, 2004

17. Букато В.И., Львов Ю.И. Банки и банковские операции в России. - М.: ФИС, 1996 .

18. Волков С. Стратегия управления рисками //Профиль. - 2000.- №22 - С.50-51

19. Воронин Ю.М. Макроэкономическое регулирование кредитными рисками // Банковское дело. - 1996. - №9. - С.14

20. Годин А.М. Управление кредитным риском / А.М.Годин, А.С.Муханов // Финансы. - 2010. - N 3 - С.67-69.

21. Довбий И. Совершенствование оценки системы управления риском в банке / И. Довбий. // РИСК: ресурсы, информация, снабжение, конкуренция. - 2009. - N 3. - С. 159-162

22. Дорждеев А.В. Совершенствование управления рисками долговых обязательств / Дорждеев А.В. // Финансы и кредит. - 2008. - №14. - С. 63 – 67

23. Дяченко О."Банковское обозрение" №5, май 2006 г.

24. Евтюхина Е. "Банковское обозрение", №2, февраль 2009 г.

25. Иевлева А.А. Портфельный подход к розничной кредитной деятельности банков // Финансы и кредит. - 2010.- № 10. - С. 51-57.

26. Ильясов, С.М. Методологические аспекты формирования кредитной политики банка / С.М. Ильясов. - С.23-26

27. Ковалев П.П. Управление рисками кредитного портфеля посредством сценарного анализа / П.П. Ковалев // Финансы и кредит. - 2009. - N 40. - С. 60-65

28. Коробова Г.Г. Банковское дело. Учебник.: Юрист, 2002.

29. Крйше К. Вовремя распознавать риски // Бизнес и банки 2009. № 24 – с 7-8

30. Кулаковский В.В. Управление кредитным риском. Методики оценки аккуратности скоринговых моделей // Управление рисками. – 2009. - №2. – С 51 – 55

31. Лаврушин О.И. - Банковское дело. Экспресс-курс: учебное пособие/ 2-е изд.КНОРУС, 2007

32. Лаврушин О.И. Банковские риски : учеб. пособие для студентов, обучающихся по специальности "Финансы и кредит" / [Л. Н. Красавина [и др.]; под ред. О. И. Лаврушина, Н. И. Валенцевой ; Финансовая акад. при Правительстве Рос. Федерации, Центр фундам. и прикладных исслед. - 2-е изд., стер. - М. : КноРус, 2008. - 232 с. : ил. - Библиогр.: с. 229-232

33. Литовских А.М., Шевченко И.К. Финансы, денежное обращение и кредит. Учебное пособие. Таганрог: Изд-во ТРТУ, 2003, с. 155

34. Миронова А.П. Совершенствование управления кредитными рисками банковских групп: дис. канд. Экономич. Наук ; спец 08.00.10 ; защищена 29.10.2009 г./ ФГОУ ВПО « Финансовая академия при Правительстве РФ – 2009 с.223

35. Новосельцева, М.М. Вопросы кредитной политики коммерческих банков в современных условиях/ М.М. Новосельцева // Банковские услуги. - 2010. - N 2. - С.11-17.

36. Панова Г.С. Кредитная политика коммерческого банка. М.:ДиС, 1997.

37. Полищук А.И. Кредитная система: опыт, новые явления, прогнозы и перспективы. –М:Финансы и статистика, 2005

38. Полищук А.И. Основные типы банковских рисков / Полищук А.И. // Финансы и кредит. - 2008. - №25. - С. 20 - 31

39. Ревенков П. Интернет-банкинг: риски при отсутствии прямого контакта банка с клиентами / П. Ревенков // Аналитический банковский журнал. - 2009. - N 5. - С. 54-55.

40. Русанов Ю.Ю. Риски, инициируемые банками, и влияние на них условий финансового кризиса в России // Бизнес и банки. - 2009.- № 28. - С. 1-3.

41. Савчук К.В. Комплексный подход к управлению операционными рисками в кредитной деятельности банка // Банковские услуги – М., 2009. – №8. – С. 12 – 20.

42. Семибратова О.И. Банковское дело. - М.: Издательский центр "академия", 2003

43. Сухарев А.Я Большой юридический словарь/ Сухарев А.Я., Зорькин В.Д, Крутских В.Е. – М.: ИНФРА-М, 1998

44. Часовская А.С. Кредитные деривативы как инновационный инструмент управления кредитным риском / А.С. Часовская // Банковское дело. - 2010. - N 2. - С. 74-78.

45. Шаталова Е.П. Кредитоспособность и кредитный риск в банковском риск-менеджменте/ Е.П. Шаталова, А.Н. Шаталов //Финансы и кредит. - 2010. - N 17. с. 46-53

46. Юрченко Е.Г. Совершенствование управления кредитным риском в сфере потребительского кредитования на основе скоринга востребования = Collection-Scoring-Based Development of Credit Risk-Managment for reteil banking / Е.Г. Юрченко, Е.М. Заиченко // Управление риском. - 2009. - N 2. - С. 44-50.

Похожие работы

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

... а в 2002 г. их осталось всего 65, что частично объясняется большим количеством слияний, а также приобретением данными организациями статуса банков. Основные виды банковских рисков и управление ими Согласно теории банковского дела цель банковской организации, как и любой корпоративной организации, состоит в максимизации текущей стоимости банка, иными словами, максимизации рыночной стоимости ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

... процесса риск-менеджмента в Банке, является Правление Банка. Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о ...

0 комментариев