Навигация

Потерями прибыли (DПР) считается ее уменьшение в сравнении с расчетной величиной ПРр. Если реальная прибыль равна ПР, то

2. Потерями прибыли (DПР) считается ее уменьшение в сравнении с расчетной величиной ПРр. Если реальная прибыль равна ПР, то

DПР=ПРрПР .

3. Вероятность исключительно больших (теоретически бесконечных) потерь практически равна нулю, так как потери заведомо имеют верхний предел (исключая потери, которые не представляется возможным оценить количественно).

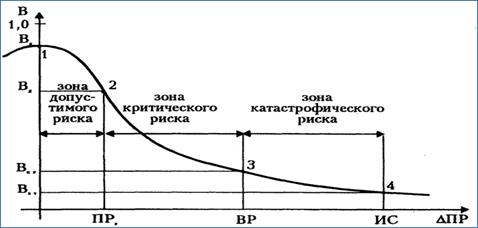

Исходя из кривой вероятностей получения прибыли, построим кривую распределения вероятностей возможных потерь прибыли, которую, собственно, и следует называть кривой риска. Фактически это та же кривая, но построенная в другой системе координат (рис. 1.3).

Рис. 1.3. Типичная кривая распределения вероятностей возникновения определенного уровня потерь прибыли

Выделим на изображенной кривой распределения вероятностей потерь прибыли (дохода) ряд характерных точек.

П е р в а я т о ч к а (DПР=0 и В=Вр) определяет вероятность нулевых потерь прибыли. В соответствии с принятыми допущениями вероятность нулевых потерь максимальна, хотя, конечно, меньше единицы.

В т о р а я т о ч к а (DПР=ПРр и В=Вд) характеризуется величиной возможных потерь, равной ожидаемой прибыли, т. е. полной потерей прибыли, вероятность которой равна Вд.

Точки 1 и 2 являются граничными, определяющими положение зоны допустимого риска.

Т р е т ь я т о ч к а (DПР=ВР и В=Вкр) соответствует величине потерь, равных расчетной выручке ВР. Вероятность таких потерь равна Вкр.

Точки 2 и 3 определяют границы зоны критического риска.

Ч е т в е р т а я т о ч к а (DПР=ИС и В=Вкт) характеризуется потерями, равными имущественному (ИС) состоянию предпринимателя, вероятность которых равна Вкт.

Между точками 3 и 4 находится зона катастрофического риска.

Вероятности определенных уровней потерь являются важными показателями, позволяющими высказывать суждение об ожидаемом риске и его приемлемости, поэтому построенную кривую можно назвать кривой риска.

Таким образом, если при оценке риска предпринимательской деятельности удается построить не всю кривую вероятностей риска, а только установить четыре характерные точки (наиболее вероятный уровень риска и вероятности допустимой, критической и катастрофической потерь), то задачу такой оценки можно считать успешно решенной.

В числе прикладных способов построения кривой риска выделим статистический, экспертный, расчетно-аналитический.

Статистический способ состоит в том, что изучается статистика потерь, имевших место в аналогичных видах предпринимательской деятельности, устанавливается частота появления определенных уровней потерь.

Если статистический массив достаточно представителен, то частоту возникновения данного уровня потерь можно в первом приближении приравнять к вероятности их возникновения и на этой основе построить кривую вероятностей потерь, которая и есть искомой кривой риска.

Экспертный способ, известный под названием метода экспертных оценок, применительно к предпринимательскому риску может быть реализован путем обработки мнений опытных предпринимателей или специалистов.

Расчетно-аналитический способ построения кривой распределения вероятностей потерь и оценки на этой основе показателей предпринимательского риска базируется на теоретических представлениях.

При использовании метода построения дерева решений , если известны все действия, которые надо осуществить, графически строят все варианты решений, то есть дерево решений. По ветвям дерева соотносят субъективные и объективные оценки возможных исходов. При этом учитывают вероятности возможных исходов. Следуя по ветвям дерева, определяют вероятность получения наивысшей прибыли с минимальным риском.

При использовании метода аналогов применяются базы данных о риске аналогичных проектов или сделок.

Одно из основных требований Базельского комитета по банковскому надзору (Basel II) состоит в соответствии капитала банка его рискам, которые необходимо уметь определять, чтобы формулировать требования к капиталу, обеспечивающие банку надежность. При этом невозврата единичных кредитов не принесет ощутимого урона банку, если сможет быть компенсирован резервами, отчисляемыми под ожидаемые потери по кредитным операциям (Expected Loss, EL). Кроме того, существует шанс потерь значительной части активов в кредитном портфеле, приводящих к банкротству банка. Такие потери называют неожидаемыми потерями (Unexpected loss, UL).

В связи с этим при анализе кредитного риска необходимо оценивать его с двух позиций как EL и UL. Ожидаемые потери вычисляются по вероятностям неплатежеспособности (дефолтов) компаний заемщиков, а также по величинам обеспечения по кредитам. Величина ожидаемых потерь напрямую влияет на прибыль от кредитного продукта, поскольку необходимо отчислять страховую сумму в резервный высоколиквидный фонд с каждого кредита, эта сумма должна быть не менее величины EL. Величина неожидаемых потерь по портфелю также косвенно влияет на прибыль от кредитной деятельности, поскольку определяет собственный уровень надежности кредитного портфеля и банка в целом. Собственный уровень надежности определяется соответствием капитала возможным неожидаемым потерям, которые могут произойти с вероятностью дополняющей до полной вероятность (уровень) надежности. Для оценки величины UL требуется построение кривой потерь по портфелю, что является нетривиальной задачей. Базельский комитет в своих требованиях банкам считает нужным внедрение методик внутреннего рейтингования заемщиков банка и кредитных продуктов, что предполагает умение оценивать величины, отвечающие за риск потерь. Это, прежде всего, PD cреднегодовая вероятность дефолта заемщика с известной датой расчета, LGD (Loss given default) средне ожидаемая доля потерь средств в случае дефолта, M (Maturity) длина кредита, EAD (exposure at default) величина средств под риском. На риск портфеля также влияет и групповая принадлежность заемщиков, через возможную корреляцию между дефолтами. Согласно современным требованиям Базельского комитета уровень надежности должен быть не менее 99%.

Одной из основных и нетривиальных задач в оценке риска это задача вычисления вероятности дефолта заемщика. Мы имеем два подхода к вычислению PD. Первый основан на качественной и количественной оценке рейтинга заемщика по его внутренним финансовым показателям и особым бизнес факторам. Второй основан на капитализации заемщика на фондовом рынке и уровне его долгов перед кредиторами. К сожалению, второй подход, хоть и является наиболее объективным, применим лишь к небольшому числу российских открытых компаний.

При количественном анализе риска под риском принято понимать вероятность, угрозу потери предприятием части своих ресурсов, недополучения доходов или появление дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности.

Величину риска в абсолютном выражении будем обозначать буквой W.

W=РH * x (1.1)

где РH – вероятность наступления неблагоприятных последствий,

x – величина этих последствий.

Наиболее вероятное значение абсолютного риска представляется как:

W=M(X)=MX=mX (1.2)

где Мх – математическое ожидание неблагоприятных последствий (прибыли).

Статистический разброс вероятных значений риска относительно матожидания оценивается величиной DW

DW=D(X)=s2X (1.3)

где D(x) – рассеивание значений случайной величины вокруг среднего значения (дисперсия);

s(х) – среднеквадратическое отклонение от матожидания.

Если считать, что X1 и X2 – величина прибыли, то при m1>m2 и s1<s2 более привлекательная ситуация, характеризующаяся случайной величиной X1.

Риск в относительном выражении определяется как соотношение максимально возможного объема убытка и объема собственных финансовых ресурсов (коэффициент риска):

__

W = X/C, (1.4)

где Х – размер максимально возможных убытков,

C – объем собственный финансовых ресурсов с учетом точно известных поступлений средств.

Алгоритм определения риска получения результата Х при наличии расчетной или опытной выборки результатов определяется в следующей последовательности:

а) Выборка результативных признаков представлена последовательностью n значений Xi ( I=1,…,n) .

б) Среднее арифметическое значение выборки определяется по формуле :

(1.5)

(1.5)

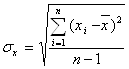

в) Стандартное среднеквадратическое отклонение ![]() в выборке от среднего

в выборке от среднего ![]() определяется по формуле :

определяется по формуле :

(1.6)

(1.6)

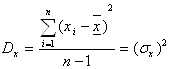

г) Дисперсия выборки Dx (при n<50) определяется по формуле :

(1.7)

(1.7)

д) Коэффициент вариации результатов выборки определяется как :

![]() (1.8 )

(1.8 )

е) Граничное отклонение средней величины от матожидания результата Х (абсолютный риск отклонения результата) определяется по формуле :

![]() , (1.9)

, (1.9)

где ![]() дисперсия выборки,

дисперсия выборки,

n1 – число степеней свободы,

t – коэффициент доверия выборки(квантиль), который зависит от

вероятности доверия и объема выборки.

Величины квантилей найдем по таблице удвоенной нормированной функции Лапласа):

При вероятности P=0,683 > t=1,00

При вероятности P=0,954 > t=2,00

При вероятности P=0,997 > t=3,00

ж) Полученное значение граничного отклонения абсолютного риска Y подставляется в формулу относительного риска для определения коэффициента риска.

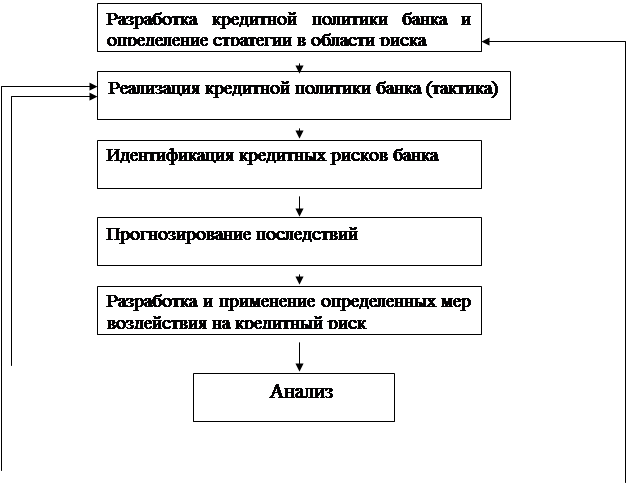

Основными способами управления банковскими кредитными рисками являются :

- минимизация банковского кредитного риска; - страхование банковского кредитного риска; Основными процедурами минимизации банковского кредитного риска являются:рационирование и диверсификация кредитного портфеля банка; структурирование кредитов;

создание резервов на покрытие банковских рисков;

Основными процедурами страхования банковского кредитного риска являются следующие:страхование банковского кредитного риска с помощью страховых организаций;

хеджирование банковского кредитного риска с помощью кредитных деривативов;

Похожие работы

... своей деятельности банки сталкиваются с множеством рисков, успех управления которыми зависит от уровня оценки вероятности их наступления, а также выбора метода их минимизации. 1.2. Роль управления банковскими рисками в современных условиях Банк по своему определению должен являться одним из наиболее надежных институтов общества, представляет основу стабильности экономической системы. При ...

... а в 2002 г. их осталось всего 65, что частично объясняется большим количеством слияний, а также приобретением данными организациями статуса банков. Основные виды банковских рисков и управление ими Согласно теории банковского дела цель банковской организации, как и любой корпоративной организации, состоит в максимизации текущей стоимости банка, иными словами, максимизации рыночной стоимости ...

... по реализации этой политики и контролю подразделениям и отдельным работникам банка; - разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования. 1.3 Современные методы управления банковскими рисками Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск ...

... процесса риск-менеджмента в Банке, является Правление Банка. Руководители структурных подразделений (филиалов) Банка являются ответственными за организацию и реализацию процесса управления банковскими рисками в подчиненных им подразделениях (в рамках функциональных обязанностей, возложенных на них приказами, распоряжениями, должностными инструкциями, доверенностями, Политикой, Положением о ...

0 комментариев