Навигация

Твердый залог

2.1.2. Твердый залог

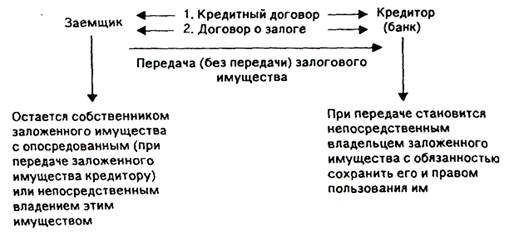

Бесспорно, одним из надежных способов сохранности передаваемого в залог имущества является твердый залог. В правоприменительной практике имущество, передаваемое в твердый залог, как правило, опечатывается залогодержателем и находится под замком последнего, но на территории залогодате-ля. При этом следует отметить, что данные условия о способе сохранности за-ложенного имущества оговариваются сторонами в договоре залога. Более того, на залогодателя могут быть возложены дополнительные обязанности по сохранности заложенного имущества, в том числе страхование данного имущества от рисков его утраты или повреждения.

Согласно п. 1 ст. 343 ГК РФ на стороне, у которой находится заложенное имущество, лежит обязанность обеспечить его сохранность и немедленно сообщить другой стороне о возникновении угрозы утраты или повреждения заложенного имущества.

Условия по сохранности заложенного имущества должны закрепляться в договоре залога. Кроме того, за нарушение обязанностей по сохранности заложенного имущества необходимо предусмотреть соответствующую материальную ответственность. При этом в случае установления умысла в повреждении либо утрате заложенного имущества лицо, виновное в совершении указанных действий, должно находиться под страхом уголовной ответственности.

Твердый залог означает, что по соглашению сторон предмет остается у залогодержателя, но хранится под замком и печатью залогодержателя, т.е. сам залогодержатель не имеет права ни пользоваться им, ни израсходовать его. В этом случае нотариальное удостоверение режима хранения оформляется посредством наложения определенного знака.

Выбор можно сделать между обычным залогом и закладом. В последнем случае у залогодержателя (банка) появляются некие особенные обязанности и права. Имеются в виду следующие обязанности:

принимать меры по обеспечению сохранности предмета залога (закла-да), не допускать его порчи;

застраховать предмет в объеме его стоимости за счет и в интересах залогодателя.

Одновременно по договору банк может приобрести право пользования предметом заклада. Приобретенные таким образом имущественные выгоды должны направляться на покрытие расходов по содержанию указанного предмета или засчитываться в счет погашения процентов по кредиту или самого кредита.

Сфера применения заклада небольшая. Это связано, с одной стороны, с тем, что данный вариант предполагает изъятие соответствующего имущества из полезного хозяйственного оборота. Кроме того, не всякий предмет залога по своим естественным, натурально-вещественным характеристикам может стать предметом заклада. Поэтому в сферу заклада попадают, как правило, драгоценные камни и изделия из них, золото и изделия из него, валютные ценности, предметы искусства (картины, скульптуры и т.д.), некоторые виды движимого имущества (автомобили и т. п.).

Как показывает практика, большинство предметов залога остается у залогодателей. Но и в этом случае возможны разные режимы владения, хранения и пользования предметами залога залогодателем, которые должны быть четко зафиксированы в договоре залога.

Согласно общим правилам о залоге с оставлением имущества у залогодателя, которые также применимы к залогу товаров в обороте, присутствует пра-во залогодержателя проверять документы и фактическое наличие предмета за-лога, требовать от залогодателя принятия мер по сохранности имущества и т. п.

Залог товаров в обороте - предмет залога может оставаться во владении, пользовании и распоряжении залогодателя. В этом случае последний впра-ве заменять товары другими экземплярами подобного же рода, но таким обра-зом, чтобы масса стоимости товаров не стала меньше указанной в договоре. Другими словами, предметом залога здесь оказывается не товарная масса, а некая сумма стоимостей.

Данный вид залога чаще всего применяется при кредитовании торговых и снабженческо-сбытовых организаций и предприятий, включая малые. При этом залогодатель должен вести специальный учет выбывающих и поступающих в замен выбывших предметов залога, имея в виду, что необходимо поддерживать обязательный их остаток на каждый день.

Одним из слабых моментов этого вида залога следует считать отсутствие соответствующих средств возмещения стоимости заложенного имущества в случае его утраты. Конструкция договора залога товаров в обороте предполагает замену реализованных товаров на иные товары, приобретенные от реализации. При этом существует опасность того, что залогодатель, реализовав заложенные товары, не сможет приобрести вместо них новые, на которые распространилось бы залоговое обязательство. В подобной ситуации залогодержатель теряет все преимущества залогового кредитора.

2.1.3. Залог ценных бумаг

Предметом заклада могут быть облигации, акции, сертификаты, векселя и другие ценные бумаги в форме абсолютных документов, котирующиеся на фондовых биржах или выпущенных эмитентами, финансовая солидность и надежность которых не вызывает сомнений.

Эти ценные бумаги должны принадлежать заемщику на праве собственности. Только в этом случае, в соответствии с действующим законодательством РФ, ценные бумаги могут быть отчуждены в пользу банка, в случае неисполнения заемщиком обязательств.

Не рекомендуется принимать в заклад ценные бумаги, выпущенные самим заемщиком (залогодателем). На передаваемые заемщиком ценные бумаги право собственности не должно оспариваться, они не должны находиться под арестом и третьи лица не должны иметь на них никаких прав, как на момент получения кредита, так и до полного выполнения всех обязательств по кредитному договору.

Оценка бумаг производится и фиксируется в договоре заклада. Для получения кредита заемщик заключает кредитный договор, в котором определяются условия выдачи и погашения кредита, взаимные обязательства, ответственность каждой из сторон и принимаемые гарантии. Одновременно, заключается договор заклада ценных бумаг, принадлежащих заемщику.

В случае пролонгации кредитного договора одновременно пролонгируется договор заклада ценных бумаг, срок действия которого определен сроком полного погашения задолженности по кредиту, включая проценты за его пользование и неустойки.

Заложенные ценные бумаги передаются заемщиком на хранение банку. Возврат заемщику с хранения принятых от него в заклад ценных бумаг производится банком только после полного погашения задолженности по кредиту, процентов за его использование и неустойки (штрафы, пени). Частичная выдача ценных бумаг не допускается.

Если на период заклада ценных бумаг приходится срок получения дохода по ним, то порядок получения и использования дохода по заложенным ценным бумагам определяется договором о закладе ценных бумаг, где может быть предусмотрено, что банк засчитывает эти доходы в счет погашения процентов по кредиту и (или) самого кредита, обеспеченного закладом. Банк несет ответственность перед заемщиками за целостность и сохранность ценных бумаг, принятых в заклад. В случае невыполнения заемщиком обязательств в установленные сроки банк вправе обратить взыскание на предмет заклада.

Если денежные средства, полученные при реализации заклада, превыша-ют размер обязательств заемщика, то разница возвращается заемщику.

Для получения кредита заемщик кроме документов, определенных положением о кредитовании, представляет банку на рассмотрение ценные бумаги, под заклад которых он желает получить кредит. Банк проверяет их подлинность и платежеспособность. По именным ценным бумагам убеждается, что заемщик является их владельцем.

Передаваемые для проведения анализа ценные бумаги оцениваются по номиналу.

В случае выявления негативной информации об обращении на фондовом рынке принятых в заклад ценных бумаг (снижение котировок, ликвидности и т.д.), отдел ценных бумаг незамедлительно ставит в известность служебной запиской отдел кредитования для анализа сложившейся ситуации и вынесения, в случае необходимости, рассмотрения этого вопроса на кредитный комитет банка.

Перед выдачей кредита под ценные бумаги банк должен принять во внимание ряд факторов:

качество закладываемых ценных бумаг (т.е. подлинность и платежеспособность);

возможность реализации ценных бумаг на вторичном рынке как объектов залога (например, по условиям выпуска не подлежат реализации на фондовой бирже ценные бумаги паевых обществ и АО закрытого типа)

платежеспособность банка, фирмы, АО и других органов, выпустив-ших ценные бумаги (чем выше их репутация или чем стабильнее выплачиваемый по ценным бумагам доход, тем устойчивее курс ценных бумаг и выше их реализуемость);

наличие у ценных бумаг рыночной стоимости, т.е. их котировки на фондовой бирже.

Для получения кредита заемщик предоставляет в банк заявление на выдачу кредита под ценные бумаги с приложением реестра закладываемых в банк бумаг по следующей примерной форме.

Таблица 3.

Реестр на залог ценных бумаг в обеспечение кредита.

| Наименование ценной бумаги | Наименование эмитента | Номер ценной бумаги | Номинальная стоимость | Фактическая стоимость на день заключения договора |

| 1 | 2 | 3 | 4 | 5 |

| ОГСЗ | Сбербанк | 9356601 | 500 000 | 550 600 |

При положительном решении вопроса о выдаче кредита составляется кредитный договор и договор о залоге. Заклад именных ценных бумаг оформляется на предъявителя – актом приемки - передачи. Если ценные бумаги, под которые выдается кредит, принимаются банком на хранение и на управление, то между заемщиком и банком заключается и договор на оказание трастовых услуг.

Размер кредита, выдаваемого под залог ценных бумаг, устанавливается в определенном проценте от их залоговой стоимости. Этот процент определяется степенью риска для банка по каждой ценной бумаге, выступающей в качестве обеспечения кредита.

Если в качестве заклада предоставляются ценные бумаги, не имеющие хождения и не имеющие рыночной котировки, заемщик (залогодатель) должен предоставить информацию о тех биржах или других котирующих организациях (с указанием номера лицензии Минфина РФ на ведение биржевой деятельности с ценными бумагами), где котируются сдаваемые ценные бумаги, периоды, когда проводились торги этих ценных бумаг, объемы и цены сделок.

По векселям, депозитным и сберегательным сертификатам, облигациям на предъявителя и другим не котируемым ценным бумагам должна быть определена степень их ликвидности.

Если предметом заклада являются ценные бумаги, то необходимо, в соответствии с действующим законодательством, удостоверить факт заклада в реес-тре эмитента. В частности, по акциям, заемщик (залогодатель) должен предста-вить банку копию залогового распоряжения и выписку из реестра акционеров, подтверждающую наличие зарегистрированного заклада.

Если в качестве заклада предоставляется депозитный сертификат или вексель, то в договоре заклада должно быть оговорено, что заемщик обязуется оформить передаточную надпись банку, если не будут выполнены условия полного погашения заемщиком задолженности по кредиту и причитающимся процентам в сроки, определенные договором.

В договоре заклада должно быть предусмотрено право банка самостоятельно, или по поручению залогодателя, реализовать заложенные заемщиком ценные бумаги и из суммы вырученных средств погасить долг по кредиту, причитающимся процентам и неустойкам, а также возместить расходы по взысканию задолженности.

При непогашении заемщиком задолженности по кредиту в установленный срок заложенные в обеспечение кредита ценные бумаги в установленном порядке переходят в собственность банка. Банк может эти бумаги оставить за собой либо продать их по действующему курсу и погасить кредит клиента.

В обеспечение кредита в качестве объекта залога заемщиком могут быть представлены различного рода ценные бумаги: акции, облигации, краткосрочные казначейские обязательства, векселя, депозитные сертификаты. Причем, к залогу принимаются как именные ценные бумаги, так и на предъявителя.

Существует два способа кредитования под обеспечение векселями: учет векселей и залог векселей.

Учет векселей – это покупка их банком, в результате чего они полностью переходят в его распоряжение, а вместе с ними и право требования платежа от векселедателей. Поскольку векселедержатель, предъявивший банку векселя к учету, получает немедленно по ним платеж, т.е. до истечения срока платежа по векселю, то для него фактически это означает получение кредита от банка. По этому учет векселей банками – это один из способов предоставления кредита. За такую операцию банк взимает процент, который называется учетным про-центом, или дисконтом. Учетный процент удерживается банком из суммы векселя сразу же в момент его учета (покупки). Его величина определяется по формуле:

В х Т х П

С = ---------------- , (1)

100% х 360

где С – сумма дисконта;

В – сумма векселя;

Т – срок (в днях) до наступления платежа по векселю;

П – годовая учетная ставка процента.

Учет векселей осуществляется в разрезе векселедержателей и векселедателей по срокам наступления платежей. Для контроля за своевременным получением платежей по учетным векселям банк на каждое число составляет специальные ведомости в двух экземплярах, в которых заполняются данные по всем векселям, срочным на это число, с указанием порядкового номера векселя по книге их регистрации банком, наименование векселей, предъявителей и суммы каждого векселя. При получении платежа в ведомости делаются соответствующие отметки, а векселя возвращаются плательщику. Если платеж поступит досрочно, то плательщику уплачиваются проценты за время, оставшееся до срока платежа. При поступлении платежа позже указанного срока, банк взыскивает с плательщика пени за просрочку и расходы по протесту векселя, если он уже совершен. Лишь после этого вексель возвращается плательщику.

В практике работы зарубежных коммерческих банков одинаковое развитие получили и краткосрочные, и долгосрочные кредиты под ценные бумаги. Предоставление долгосрочных кредитов под ценные бумаги определяется наличием у банка ресурсов долгосрочного характера. Кроме того, они связаны со значительным риском, поскольку за время пользования кредитом рыночная це-на принятых в обеспечение ценных бумаг может существенно измениться, и в случае непогашения кредита банк понесет убытки, связанные с падением ры-ночного курса ценных бумаг.

---------------------------------------------------------------------------------------

«Последний рост фондового рынка сопровождался ростом денежной массы в США. При этом росло не собственно количество денег в экономике, а объем различного рода производных величин — в частности, банковских кредитов. Условно говоря, процесс был следующим. Человек брал в банке кредит, покупал на эти деньги акции, дожидался роста их цены, брал под залог этих бумаг новый кредит, опять вкладывал эти средства в фондовый рынок и т. д. — типичная пирамида. Теперь она рухнула — обесценились залоги.

Все это сильно напоминает ситуацию в США накануне депрессии 1929-го или в Японии в начале 90-х. Там тоже банки кредитовали население под впоследствии обесце-нившиеся залоги (в обоих случаях это были земельные участки и недвижимость), вслед-ствие чего потом испытали огромные финансовые сложности.» [19]

---------------------------------------------------------------------------------------

Поэтому кредитные договоры часто включают множество дополнительных условий, защищающих право банка в случае изменения курса ценных бумаг.

Учитывая экономическую ситуацию в России, отсутствие развитого рынка ценных бумаг, инфляционные процессы, отечественные коммерческие банки не рискуют предоставлять долгосрочные кредиты под ценные бумаги. К тому же они страдают нехваткой для этих целей кредитных ресурсов долгосрочного характера. В связи с этим в настоящее время в практике работы коммерческих банков находят применение только краткосрочные кредиты под ценные бумаги.

Среди недостатков выделим также следующие: необходимость и трудоемкость проверки подлинности ценных бумаг и установление их собственника; в определенных случаях – необходимость регистрации факта залога бумаг в реестре эмитента; нестабильность рыночных цен на бумаги, как следствие – высокий риск потерь в стоимости залога; не все бумаги свободно обращаются на фондовом рынке (сложность реализации предмета залога).

К достоинствам данного вида залога можно отнести следующие: срок реализации (погашения) ценных бумаг превышает срок гашения кредита, предоставленного под их залог; бумаги хранятся в банке, выдавшем кредит; если бумаги приносят доход, то его можно, по договоренности сторон, использовать в счет уплаты процентов за пользование кредитом; в случае перехода предмета залога в собственность банка, бумаги можно оставить для инвестиционного портфеля банка.

Похожие работы

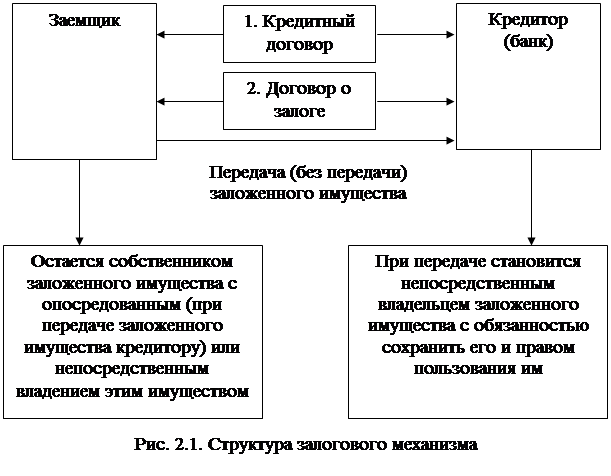

... и позитивных процессов преобразования в народном хозяйстве, повышение прибыльности, качества управления, а также прозрачности деятельности хозяйствующих субъектов.III. Залог как форма обеспечения возвратности кредита 3.1. Залог и залоговое право Залог является одним из наиболее действенных способов, побуждающих заемщика выполнить свои обязательства по кредитному договору – вернуть долг ...

... средств при наступлении срока исполнения обязательства. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности правового механизма, грамотности правового и экономического содержания соответствующих документов, соблюдения норм деловой этики гарантов платежных обязательств. ...

... вторичных источников. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование. В таблице 1 представлены распространенные формы обеспечения возвратности кредита. Использование вторичных источников погашения ссуд является трудоемким и длительным процессом. Эффективность существующих форм обеспечения возврата кредита зависит от действенности ...

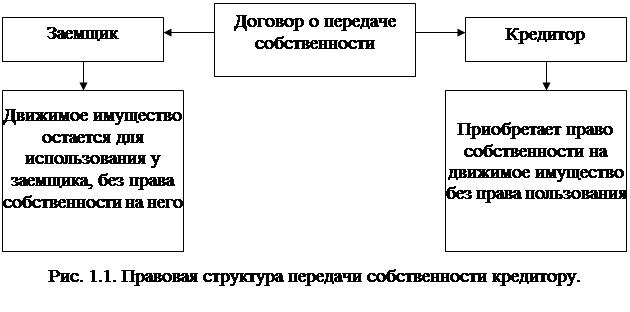

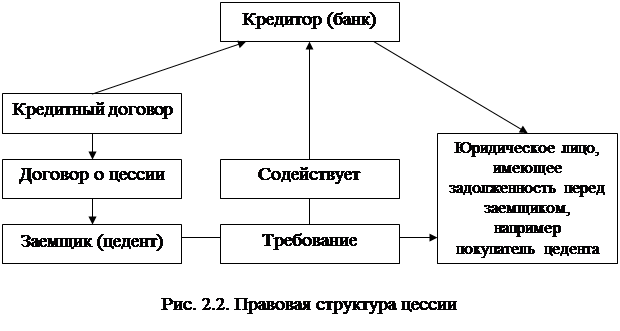

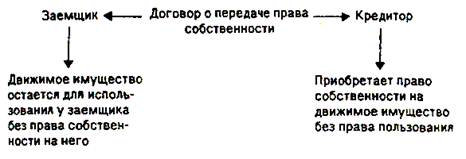

... должники. Кредиты под гарантию выдаются ссудозаемщикам лишь в том случае, если гарант является платежеспособным лицом. В следующих разделах работы рассматриваются основные формы обеспечения возвратности кредита: залог, гарантии и поручительства, цессия и передача права собственности 2. Залог – основная форма обеспечения возвратности кредита Залог является одним из наиболее действенных ...

0 комментариев