Навигация

Учет денежных средств на специальных счетах в банках

4. Учет денежных средств на специальных счетах в банках

Учитываются обособленно от других счетов. Для этого используется активный 55-й счет, для учета движения денежных средств как в российской так и в иностранной валюте, находящихся в РФ и за рубежом.

Там же ведется учет движения средств целевого финансирования.

Могут быть открыты субсчета в зависимости от потребности предприятия.

На субсчете 1 "Аккредитивы" учитывается движение средств в аккредитивах.

По мере использования аккредитива делается запись Дебет 62 – Кредит 55/1

Если аккредитив не был полностью использован, то деньги возвращаются обратно на тот счет, с которого они были взяты для создания аккредитива.

На субсчете 55/2 учитываются средства в чековых книжках. Происходит депонирование денежных средств.

Дебет 55/2 – Кредит соотв. счетов

По предъявленным чекам производится списание денежных средств, а по мере получения выписок запись:

Дебет соотв. счетов – Кредит 55/2

При возвращении неиспользованных чеков:

Дебет соотв. счетов – Кредит 55/2

Аналитический учет по счету 55 ведется по каждому виду: аккредитивы, чековые книжки.

На отдельном субсчете могут быть учтены средства, хранящиеся обособленно от расчетного счета.

Дебет 55 –Кредит 96

Взносы родителей, субсидии государства.

Филиалы предприятия на самостоятельном балансе, которым открываются текущие счета, учитывают денежные средства на этом счете по счету 55 с расчетного счета предприятия. Операции в иностранной валюте учитываются обособленно.

Построение аналитического учета по счету 55 должно обеспечить возможность получения данных о наличии и движении денежных средств как на территории страны так и за рубежом.

Лекция №6

5. Учет денежных документов и переводов в пути.

Денежные документы – это документы с зафиксированной на них номинальной стоимостью, дающие право их владельцу получать указанную на них сумму (почтовые марки, путевки и др.).

Для учета денежных документов в бухгалтерском учете предприятие использует активный, основной, инвентарный счет 56 “Денежные документы” На сч.56 предприятие ведет учет движения и наличия денежных документов, хранящихся в кассе предприятия. Денежные документы учитываются по их номинальной стоимости, по видам.

При приобретении денежных документов на счетах бухгалтерского учета делается следующая запись:

Д сч.56 - К сч., на котором учитываются средства, за счет которых были приобретены денежные документы.

Акционерные общества на отдельном субсчете “Собственные акции, выкупленные у акционеров” счета 56 учитывают собственные акции, которые были выкуплены у акционеров акционерным обществом для последующей перепродажи или аннулирования.

При выкупе собственных акций акционерным обществом на счетах бухгалтерского учета делается запись:

Д сч.56 - К сч., на котором учитываются средства, за счет которых были приобретены акции.

Аннулирование собственных выкупленных акций записывается следующим образом:

Д сч.85 - К сч.56

Эта запись на счетах бухгалтерского учета делается после выполнения акционерным обществом всех предусмотренных законодательством процедур (перерегистрация).

Некоторые товарищества используют субсчет “Собственные акции, выкупленные у акционеров” счета 56 для учета доли участника, приобретенной в установленном порядке самим товариществом для передачи другим участникам или третьим лицам.

Учет денежных документов производится в Книге по движению денежных документов. Поступление и выдачу, или списание, денежных документов оформляют приходными или расходными кассовыми ордерами. Кассир, так же, как и по кассовым операциям с денежными средствами, составляет отчет по движению денежных документов, и этот отчет сдается главному бухгалтеру. Аналитический учет ведется по видам документов.

Учет переводов в пути осуществляется на основном, инвентарном счет счете 57 “Переводы в пути”. На этом счете отражаются операции по движению денежных средств, внесенных в кассы банков для последующего зачисления на расчетный или валютный счет предприятия. При передаче денег на почту или инкассатору банка на счетах бухгалтерского учета делаются следующие записи:

Д сч.57 - К сч.50

После зачисления денежных средств на расчетный или валютный счет и получения расписки со счета:

Д сч.51 - К сч.57

На сч.57 суммы учитываются на основании документов, подтверждающих передачу денежных средств инкассатору банка или на почту: квитанции учреждения банка, копии сопроводительных ведомостей, расписка. Основанием записи по К сч.57 является выписка с расчетного счета банка о зачислении денег на счет.

Учет наличия и движения денежных документов в иностранной валюте ведется аналогично учету денежных документов в рублях, но обособленно, по видам валюты.

6. Особенности учета денежных средств, выраженных в иностранной валюте.

Особенности учета операций с иностранной валютой (далее – $$):

Валютные счета, количество которых для предприятия не ограничено, открываются в уполномоченных банках. Нормативное регулирование учета валютных операций осуществляется в соответствии с Положением о бухгалтерском учете и отчетности в РФ и ПБУ3/95.

Российские предприятия, а также предприятия с иностранными инвестициями, осуществляющие свою деятельность на территории РФ, имеют право на открытие валютных счетов. В связи с применением общего порядка оценки имущества, обязательств и хозяйственных операций, в соответствии с Законом о бухгалтерском учете все записи в учете и отчетности предприятия осуществляются в денежном выражении в валюте, действующей в РФ (в рублях). Записи в бухгалтерском учете валютных операций производится в рублях с пересчетом рублевого эквивалента в валютный и наоборот.

Все операции с иностранной валютой подразделяются на текущие операции и операции, связанные с движением капитала.

К текущим валютным операциям относятся:

· переводы в РФ и из РФ для осуществления расчетов по экспортно-импортным операциям;

· предоставление и получение финансовых кредитов на срок не более 180 дней;

· перевод из РФ и в РФ доходов по вкладам, инвестициям, и прочим операциям, связанным с получением дохода на вложенный капитал;

· переводы неторгового характера в РФ и из РФ.

Валютными операциями, связанными с движением капитала являются:

· прямые инвестиции, то есть вложения в уставный капитал;

· портфельные инвестиции, то есть приобретение ценных бумаг;

· предоставление и получение и финансовых кредитов на срок более 180 дней;

· предоставление и получение отсрочки платежа на срок, более 180 дней, по экспортным и импортным операциям.

Текущие валютные операции осуществляются без ограничений. Валютные операции, связанные с движением капитала осуществляются в порядке, установленном Центробанком РФ.

Для осуществления валютных операций предприятию открываются валютные счета. О всех операциях, совершаемых по валютному счету, банк сообщает предприятию как в рублях, так и в иностранной валюте При этом производится пересчет иностранной валюты в рублевый эквивалент. Рублевый эквивалент рассчитывается путем пересчета, или конвертации, сумм в иностранной валюте а российские рубли на основе валютного курса, установленного Центробанком РФ. Курс той или иной иностранной валюты по отношению к российскому рублю представляет выраженную в рублях цену других национальных или международных валют.

Курс – это подвижное соотношение валют, зависящее от многих факторов. Официальный курс определяется 2 раза в неделю, поэтому при конверсии иностранной валюты в рубли и наоборот необходимо установить курс каждого дня и использовать его. По общему правилу пересчет производится по курсу на дату совершения операции. Так, при зачислении или списании средств с валютного счета в банке, эти суммы конвертируется в рубли по курсу на дату, указанную в выписке банка.

Порядок расчета рублевого эквивалента суммы в иностранной валюте зависит от принятого способа котировки обменного курса.

Различают прямые и косвенные (обратные) котировки.

При прямых котировках цена за единицу определенного количества иностранной валюты устанавливается в отечественной валюте. Пример: Курс $$ в ЦБРФ.

Косвенные котировки – сколько единиц $$ приходится на 1 единицу отечественной. Пример: Курс GBP (фунтов).

Кроме официального курса, существует 2 курса (покупка – продажа) для внутреннего валютного рынка. Коммерческие банки на основе официального и биржевого курса получают дополнительный доход, т.к. курсовые разницы они показывают в отчетности как на дату приобретения, так и на дату составления отчетности (последний рабочий день отчетного периода).

В $$ могут выражаться не только денежные средства, но и другое имущество организации. Все это должно быть оценено в рублях:

· Денежные знаки в кассе и средства на аккредитивах, чековых книжках, переводы...

· Предоставленные займы, а т.ж. средства на депозитах.

· Краткосрочные ценные бумаги

· Расчеты с учредителями по вкладам в уставный капитал

· Расчеты с дебиторами и кредиторами

· Авансы выданные и полученные

· Расчеты с учредителями по доходам и расходам

· Долго- и краткосрочные кредиты и займы.

Неденежное имущество и обязательства, выраженные в $$, по которым выявление курсовой разницы не требуется: Основные средства, Долгосрочные финансовые вложения, Нематериальные активы, Долгосрочные ценные бумаги...

При пересчете имущества и обязательств, по которым выявлена курсовая разница, она может быть положительная и отрицательная. Курсовая разница может учитываться непосредственно на сч. 80, или в течение отчетного года может учитываться на сч. 83/4, а конечное сальдо по сч. 83/4 списывается на финансовые результаты – сч. 80 "Прибыль и убытки". Аналитический учет курсовых разниц ведется по видам валют.

Пример: На валютный счет поступили средства от покупателя – $1000 по курсу 6.06 р., при официальном курсе на момент выписки счета 6.10 р.

Д 52 К 62 6060 р.

Д 62 К 6100 р.

Д 80 К 62 40 р.

Операции с уставным капиталом отражаются на сч. 87 "Добавочный капитал". Эти суммы не идут на потребление.

Курсовую разницу следует отличать от других видов доходов и потерь, связанных с валютными операциями – 1) Суммовые разницы (при переоценке статей бухгалтерского баланса); 2) Разницы по использованию различных видов валютных курсов (например при продаже валюты на бирже возникает разница в связи с применением 2 курсов).

Продажа и/или покупка $$ осуществляется по биржевому курсу, а в учете отражается по официальному курсу на дату приобретения.

Д 52 в сумме, определяемой путем пересчета по курсу ЦБРФ на момент зачисления — К 51 (76)

Превышение курса покупки над официальным курсом отражается на 81 "Использование прибыли".

Продажа валюты осуществляется через уполномоченные банки, и сумма отражается на сч. 47

Прибыль или убытки от реализации отражаются на сч. 80

Курсовая разница отражается на 80 или накапливается на 83 с переносом Ск на 80

Пример: Покупка валюты $1000, курс покупки 6.20 р.; официальный курс – 6.06 р. Расходы, связанные с покупкой валюты – 124 р.

Д 76 К 51 6200 р.

Д 26 К 76 124

Д76 К 51 124

Д 52 К 76 6060

Д. 81 К 76 140

Пример: Продажа валюты $1000, официальный курс 6.10; биржевой курс 6.20; Поручено продать при официальном курсе 6.06. Вознаграждение – 24 р.

Д 57 К 52 6060 (перевод)

Д 48 К 51 24

Д 51 К 48 6200 (зачислено)

Д 48 К 57 6100 (курс на день продажи)

Д 57 К 80(83) 40 (6100-6060)

Д 48 К 80 76 (прибыль)

Бухучет денежных средств в иностранной валюте, хранящихся на счетах в банках, ведется на счете 52. На этом счете обобщается информация о наличии и движении денежных средств в рублях и $$. Учет денежных средств в иностранной валюте ведется по субсчетам сч. 52.

3.03.98.

Методическими указаниями по инвентаризации имущества и обязательств от 13.06.95 установлен порядок проведения инвентаризации ден. средств.

Инвентаризация ден. средств в кассе произврлится в соответсттвие с порядком ведения кассовых операций.

При инвентаризации ден. знаков и др. ценностей в кассе предприятия приним. к учету наличные деньги, ценные бумаги, почтовые марки.

Наличные деньги опред. факт. наличием ден. знаков при полистн. пересчете и сверке с уч. данными.

Проверка ценных бумаг и бланков производится по видам бланков. Проверка ценных бумаг производится с учетом нач. и кон. номеров бланков, а также по каждому месту хранения и материально ответственным лицам. Инвентаризация ден. средств в пути производится путем сверки числящихся сумм с данными квитанций сопровод. документов.

Инвентаризация средств на соответствующих счетах производится путем сверки остатков суммм, числлящихся на счетах с данными выписок банков из этих счетов.

Инвентаризация ден. средств в кассе оформляется актом, где перед проведением инвентаризации кассир дает расписку в том, что к началу проверки все соответствующие документы сданы в бухгалтерию предприятия и все поступившие денежные соедства оприходованы, а выбывшие списаны.

В акте отражаются данные фактического наличия, указываются уч. данные и результат инвентаризации (излишек, недостача). Акт подписывается соответствующиими членами и кассир дает расписку, что все ден. средства и документы принимаются им на отв. хранение.

При инвентаризации ценных бумаг и бланков составляется соотв. инвентаризационная опись, в которой также сначала дается расписка кассира.

В инвентаризационные описи включаются все ценные бумаги показ. с указ. наименования, кода, номера серии, указывается номинальная стоимость, количество и сумма, выводится результат инвентаризации. В описи дается итог количества порядковых номеров, приводится прописью сумма фактически; в конце ведомости дается расписка кассира, что проверка проведена в его присутствии и что к комисси претензиий нет, все ценные бумаги приняты на ответственное хранение.

Выявленные различия регулируются в след. порядке:

Ден. средства, ц/бумаги и т.д., оказавшиеся в излишке, перечисл. (?) на финансовые результаты (Д50, К80).

При выявлении недостачи все они учитываются на счете 84 (Д84, К50). При наличии виновных лиц (Д73, К84). В тех случаях, когда виновные не установлены или отказано судом во взыскании с них, недостачи списываются на фин. результаты (Д80, К84).

У ч е т р а с ч е т о в и т е к у щ и х о бя з а т е л ь с т в

Основы организации учета расчетных операций.

Формы безналичных расчетов.

Учет расчетов с поставщиками и подрядчиками.

......................... с покупателями и заказчиками.

......................... по авансам выд. и получ.

......................... по претензиям.

......................... по имущественному и личному страхованию.

......................... по внебюджетным платежам.

......................... с бюджетом.

......................... по соц. страхованию и обеспечению.

....................... с персоналом по оплате труда.

....................... с подотчетными лицами.

....................... с персоналом по прочим операциям.

....................... с учредителями.

....................... с разными деб-ми и кред.

....................... с государственными и муниципальными органами.

....................... с дочерними и зависимыми обществами.

....................... по операциям совместной деятельности.

....................... внутрихоз. расчетов.

Особенности учета расчетов посреднической деятельности.

Инвентаризация обязательств и расчетов.

Положение о тарифах страх. взносах.

Гражданский Кодекс (1-я и 2-я Части).

Инструкция о составе фонда зар. платы.

1) Предприятие вступает в хозяйственные и фин. отношения с др. предприятиями, лицами и т.д. Таким образом, возникают расчетные отношения. Расчеты делятся на 2 группы:

· по товарным операциям (купля-продажа ценностей, выполнение работ/услуг и т.д.);

· по нетоварным операциям (фин. обязательства).

Образование дебиторской и кредиторской задолженности.

Дебиторская - задолженность предприятий, физ. лиц данному предприятию.

Кредиторская - задолженность данного предприятия др. предприятиям, лицам (кредиторам).

В БУ и балансе деб. и кред. задолженности отражаются по видам. Так, задолженность, возникшая с продажи продукции / выполнения работ или услуг, называется задолженностью покупателей.

В связи с приобрет. мат. ценностей и потреб. услуг назыв. поставщики.

По начисл. зар. плате, по суммам плат. в бюджет назыв. обязательствами по распределению.

Задолженность по другим операциям называется прочей дебиторской задолженностью.

Все расчетные операции осуществляются, как правило, в денежной форме; в порядке выдачи наличных денег или безналичном. Безналичные расчеты осуществляются путем перевода денег со счета плательщика на счет получателя с помощью спец. банковских операций.

Разграничение сфер использования наличных и безналичных денег создает условия для осуществления банковского контроля за соблюдением расчетной и договорной дисциплины.

Правила учета наличных ден. средств и расчетных операций устанавливает ЦБ, который осуществляет опер. обслуживание предприятий. Эффект. расчетных операций у предприятия зависит от рациональной организации БУ.

В зависимости от расчетов на пред. примен. ряд синт. счетов. Так на счет расчетов с покупателями и заказчиками по авансам, претензиям и т.д. учит. наличие и движение задолженностей данному предприятию.

На счет расчет. с поставщиками и подрядчиками авансом получ. с бюджетом и т.д. ведется учет обязательств данного предприятия.

В учете расчетных операций используются и активно-пассивные счета, где отражаются расчетные взаимоотношения по операциям, где предприятие может быть и дебитором, и кредитором:

счета 76, 78, 79 и т.д.

По дебету активно-пассивных счетов отражается наличие и увеличение дебиторской задолженности и уменьшение кредиторской; по кредиту - наоборот.

Сальдо показывают развернуто.

В сответствии с положением по БУ ПБУ 3/95 расчетные операции, выраж. в иностранной валюте, для отражения в БУ и отчетности пдлежат пересчету в рубли; пересчет обязат. в рубли произв по курсу ЦБ РФ для иностранной валюты по отношению к рублю. Пересчет производится по курсу, действ. на дату совершения операции и составления отчетности. Дата совершения операции в иностранной валюте, дата зачисления денежных средств (списания) с валютных счетов (для банковских операций). Дата оприход./выдачи ден. знаков из кассы. Дата предъявления счетов (иных документов) покупателю, заказчику при условии отгрузки прод. /услуг для реализации по мере отгрузки (предъявления расчетных документов).

Дата завершения расчетных операций, дата оприходования денег на предприятии при расчете наличнымиденьгами, дата предъявления счетов и иных расчетных документов при условии отгрузки по реализации при условиях товарообмена, дата перехода права собственности на имп. товары / потребление услуг при определении выручкт по мере оплаты по импорту. Дата совершения операций: дата утвержд. аванс. отчета с части погаш. аванс. сумм; дата подписания учред. документов при формировании уставного капитала, составление отчетности пересчет стоимости производится по курсу, последнему в ЦБ в отчетном периоде.

Записи на уч. регистрах производятся в рублях и валюте расчетов и платежей.

Аналогичный учет расчетных операций ведется по каждому дебитору и кредитору на лицевых счетах. Бухгалтерия должна так организовывать учет, чтобы можно было контролировать расчетную дисциплину, взыскивать дебиторскую задолженность.

Предприятия должны обращать внимание на сроки исковой давности. ГК ст.196 исковой давностью признает срок, для защиты права по иску лица, чье право нарушено. В течение срока исковой давности, определяемого периодом времени, начинающегося на след. день после даты наступления событий, которыми опред. начало течения срока. Если прих. на раб. день/ нераб. день(?), день оконч. срока м.т.(?) след. за ним раб. день. Общий срок исковой давности - 3 года, по взысканию пдатежей в бюджет - 6 лет, в отдельных случаях этот срок значительно сокращен. Так, в соответствии с Указом Президента об обеспечении правопорядка от 20.12.94 N2204 расчеты по поставке продовольствия/раб. услуг должны быть осуществлены в течение 4 месяцев. Если в указанный срок расчеты не производены, то, согласно Постановлению Правительства от 18.08.95 N 817 невостребованная дебиторская задолженность по истечение 4 месяцев со дня фактического получения предприятием-должником товаров, списывается кредитором на убытки; суммы списанной задолженности не уменьшают фин. результат, учит. при налогообложении, а сумма списанной дебиторской задолженности должна быть ??? на счете 007 и может числиться в течение 5 лет.

В случае, если впоследствии дебиторская задолженность будет погашена, то эта сумма будет отражена как внереализ. доходы, и с этой суммы надо уплатить налог на прибыль, а сумма со счета 007 списывается. На практике возникают вопросы о необходимости списать дебиторскую задолженность, вызванную неуплатой за соотв. услуги. Обязательным условием списания дебиторской задолженности на убытки является наличие у кредитора умысла (сознательного) заключения заведомо ничтожной сделки и невостребования задолженности в судебном порядке. Подтверждением того, что умысел отсутствовал, может быть исковое заявление о востребовании суммы в судебном порядке. Если это не было сделано, то сделка рассматривается как ничтожная.

По ничтожным сделкам весь доход подлежит изъятию в доход бюджета: средства распределются в равных долях в Федеральный бюджет и бюджет субъекта РФ, на територии которого зарегистрирован кредитор. 5% от суммы отчисляются Фед. управлению по делям о несостоятельности при КУГИ, которому гос. комитет обязан предостав. информацию о просроченной деб. и кред. задолженности в соотв. (согласов.) сроки.

2) Формы и порядок расчетов по тов. операциям определяются в договорах, контрактах и т.д.

При наличных расчетах применяется следующее: расчеты платежными поручениями, платежными требованиями поручениями, аккредитивами, с помощью почтовых переводов, с использованием чеков, в порядке плановых платежей, с использованием векселей и факторинговые расчеты.

1. Расчеты платежными поручениями, которые представляют собой поручения предприятием обслуживающему его банку о перечислении определенной суммы со своего счета для зачисления на счета получателя. Предприятие-плательщик представляет поручение установленной формы в банк. Срок действия - 10 дней со дня выписки. По договору сторон платежные поручения м.б.:

· срочными;

· досрочными;

· отсроченными.

К срочным относятся авансовые частичные платежи. Досрочные и отсроченные могут иметь место в рамках договорных отношений без ущерба фин. положению сторон. Такие расчеты могут производиться по товарным и нетоварным операциям.

Платежные поручения за товары и услуги принимаются банком к оплате независимо от состояния расчетного счета плательщика. При отсутствии средств платежное поручение помещается в картотеку N2 и оплачивается по мере поступления средств в порядке очередности и и установкой пени за просрочку платежа.

Ст. 855 ГК РФ установлена следующая очередность списания ден. средств с расчетного счета: при недостаточности средств для удовлетворения всех предъявл. платежей списание ден. средств осуществляется так:

В первую очередь по исп. документам предусматривается выдача денег для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью и требований о взыскании алиментов.

Во вторую очередь - для расчетов по выплате выходных пособий и оплате труда лицам, работающим по трудовым договорам, на выплату вознаграждений и т.д.

В третью очередь - для расчетов по оплате труда с лицами по договору-контракту и отчислений в Пенсионный фонд, Фонд социального страхования и Фонд занятости.

В четвертую очередь - по платежам в бюджет и внебюджетные фонды.

В пятую очередь - удовлетворение других денежных требований.

В шестую очередь - списание по другим платежным документам в порядке календарной очередности.

Списание денег в одной очереди производится в порядке календарной очередности поступления документов.

Расчеты по платежным документам отражаются в учете после получения банк. выписок из своих платежных счетов. При получении выписок плательщик: Д 62, 68; К51, а получатель Д51; К60,46.

Кроме обычных платежных поручений применяются акцептованные платежные поручения. Акцепт производ. банком. Основное преимущество этих поручений состоит в том, что оплата по ним гарантирована, т.к. они могут быть акцептованы лишь в полной сумме.

Акцептов. платежные поручения применяются при расчетах с Минсвязи, при разовых расчетах с транспортными орг-циями за групповые перевозки пассажиров.

4. 03. 98.

2. Расчеты платежными требованиями-поручениями - требования поставщика покупателю оплатить на основании направления в банк покупателю расчетных и отгруз. документов стоимость установленных по договору продукции/услуг.

Банк, обслуживающий плательщика, передает плательщику поручения для возм. оплаты, кот. в течение 3-х дней со дня получ. обязан сообщить об оплате или отказе от оплаты. При согласии оплатить док-но оформл. в установленном порядке подписями и печатью на всех экземплярах и сдает их в ссотв. банк для перечисления ден. средств. Банк плательщика на основании его экземпляра требования-поручения производит списание ден. средств и направ. копию в банк, обслуживающий поставщика.

При отсутствии денег на счете и права получения кредита, плат. требование помещается в картотеку №2, и производится оплата с начислением пени за просрочку платежа.

При отказе оплатить плательщик уведомляет поставщика, а банк плательщика возвращает требование банку поставщика.

На основании принятых к оплате плат. требований-поручений плательщик делает записи по Д10, 12, 26, 19; К680.

При получении выписки плательщик Д60; К51 делает такую запись.

При взыскании пени у получателя делается запись: Д80; К51.

Поставщик при поступлении платежа Д51; К80.

3. Аккредитивы. Плательщик выставляет аккредитив. поручение банка покупателя банку поставщика произвести оплату счетов на условиях, указанных в заявлении покупателя.

Отличительной особенностью является то, что платеж совершается непосредственно за отгрузкой. Поставщик представляет в банк все соответствующие док-ты, подтверждающие отгрузку, выполнение услуг/работ, и получает соотв. сумму. Так устраняется возможность задержки и обеспечивается его свовременность. Аккредитив выставляется на срок по договору поставки, при этом каждый предназначен для расчетов только с одним поставщиком.

Аккред. может быть открыт за счет собств. средств или кредитов. Гарантия платежа для поставщика.

Соблюдение интересов плат. вып. условиями аккредитива, отказ от оплаты при нарушении условий. Важно

соблюд. условий выставл. аккредитива - надо выполнить все.

Целевая направленность аккредитива - он не должен использоваться для погашения дебит. задолженности: это связано только с отгрузкой продукта.

Аккредитивы могут быть покрытые (депонированные) и непокрытые; отзывные и безотзывные.

Открытый. Банк переводит собственные средства плательщика или предоставляет ему кредит, зачисляя его на отдельный счет.

Непокрытый аккредитив приход. банком эмитентом на спец. внебалансовый счет. В случае отсутствия на аккред. спец. указаний он считается отзывным. Безотзывной - не может быть изменен без соглаися поставщика.

Суммы выставленных аккредитивов учит. на счете 55/1 на сумму выставл. аккредит.: Д55/1; К 51, 2 и т.д.

Оплата счетов производится банком поставщика в полной сумме аккредитива или частично. Оплат. счета посыл. плат. через его банк. На основании выписок из банка покуп. делает записи: Д60; К51/1.

По мере поступления на скалд материальных ценностей за счет аккредитивов: Д10, 12 и т.д. К60.

Покупатель может закрыть выставл. аккред. до истечения срока и в случае изменения условий договора и по др. причинам. Остаток исп. аккредитива либо возвращ. на расч счет, либо идет в погашение задолженности банку за кредит

Д 51, 52, 90; К55/1

В бухгалтерии у поставщика за счет аккредитива оформл. записью

Д 51; К 46 (62).

4. Рассчеты через утверждения связи.

Предприятия имеют право через учреждения связи делать переводы как на имя отдельных граждан, так и переводы юрид. лицам. По переводам расчеты с учреждениями связи предприятия могут производить нал. деньгами и плат. поручениями (акцептованными). Банк списывает с расч. счета и зачисляет на счет по переводным операциям учреждения связи.

Банк должен осуществлять контроль за тем, чтобы не допускать использрвание этой формы расчетов для недозволенных средств.

Отправитель на сумму данных переводов делает записи:

Д 60, 76, 71; К 51, 50.

Получатель сумму получ. перевода при наличии выписки банка

Д 51(52); К 46, 62, 76.

5. Расчеты чеками. При этих расчетах владелец счета чекодатель дает письменное поручение обслуж. банку о перечислении определенной суммы денег на счет получателя-чекодержателя.

Чеки используются как физическими, так и юридическими лицами. Они могут применяться во всех случаях в соответствии с законами РФ.

Чек - ценная бумага, изготовленная по единому образцу. Чеки являются бланками сторогой отчетности.

Покрытие чеков в банке м.б.:

Средства, депонированные чекодателем на отдельном счете.

Средства на соответствующих счетах чекодателей.

Но не выше суммы, гарант. банков по соглас. с чекодателем при выд. чеков. Банк может гарантировать чекодателю оплату чеокв за счет средств банка.

При получении чеков в банк предост. заявление или платежное поручение на депонирование определенной суммы. При выдаче чековой книжки в банке открывается лицевой счет, с которой будет производиться оплата соотв. чеков. При получении книжки предприятие делает запись:

Д 55/2; К 51, 52, 90.

После получения от покупателя чека поставщик/получатель предъявляет полученный чек в банк поставщика. Срок действия чека - 10 дней(день выдачи не включается). Чек может быть выписан на любую сумму не более депонированной. При получении чека поставщик на счетах делает запись:

Д 57; К 46(62).

При получении выписки дебитуют расчетный счет, кредитуют 57 “ден. док-ты”.

При условиях длительной связи может применяться форма расчетов в порядке плановых платежей.

6. Поставщик и покупатель устанавливают сроки и сумму план. платежей; они устан. плат. поручениямиили требованиями-поручениями. При оплате плат. поручениями плательщик может отдать документы заблаговременно. Если план. платежи произв. по плат. треб. поручениями, то они сдаются в установленный срок на инкасс. и оплач. в безакцептном порядке.

Учет расчетов таких плат. у поставщика как реализация по предъявлению документов (через сч. 62), а у покупателя - просто как приобрет. материальных ценностей.

Похожие работы

... , стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета иностранной валюты по курсу Центрального банка Российской Федерации, действующему на дату принятия запасов к бухгалтерскому учету. Материальные ценности отражают на синтетических счетах по фактической себестоимости их приобретения (заготовления) или учетным ценам. Фактическая ...

... расходы; затраты, не учитываемые в нормах накладных расходах, но относимые на накладные расходы; В регистрах бухгалтерского учета накладные расходы учитываются на дебете счета 26 в корреспонденции кредитом счетов 02,23,60,69,70,71,76,96,97 и др. ГЛАВА 3. АУДИТ ЗАТРАТ В СТРОИТЕЛЬСТВЕ 3.1 Цели и задачи аудита затрат в строительстве. Источники информации Строительные организации в ...

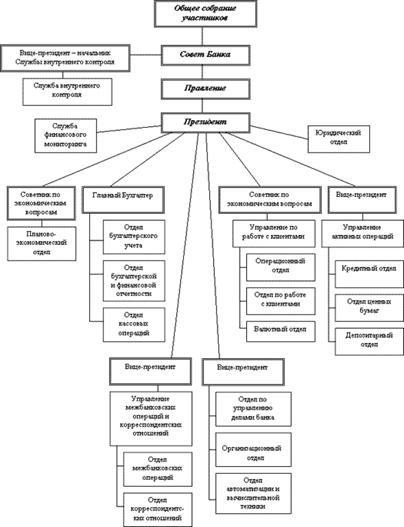

... ). 2)Исследуются протоколы Собраний участников банка, Заседаний совета директоров, правления банка, приказы и другие внутренние документы. 3)Соответствие проводимых банком операций полученной им лицензии (на основании данных бухгалтерского учёта – баланса или оборотной ведомости). 4)Проверяется соответствие проводимых банком операций и юридических действий требованиям Устава в том числе: а) ...

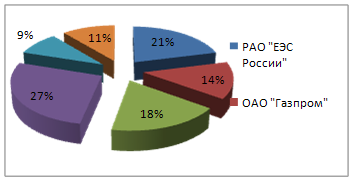

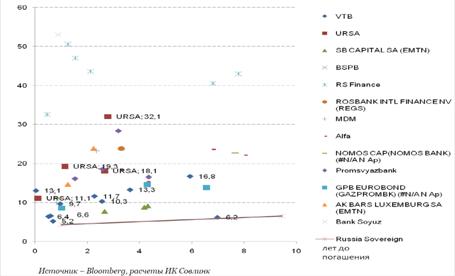

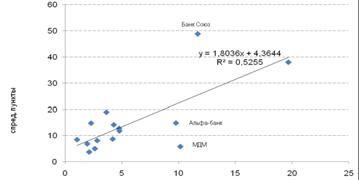

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

0 комментариев