Навигация

Сума кредиту - 500 тис.грн

1. Сума кредиту - 500 тис.грн.

Строк - 6 місяців.

Ставка проценту - 65% річних.

Знайти суму місячного платежу.

2. Для реалізації проекту фірмі “С” необхідно 700 тис.грн. Вона звернулась до банку з проханням надати кредит сумою 750 тис.грн. строком на 4 місяці під 67 % річних.

Визначити суму кредиту та місячний платіж.

Ситуації проблемного характеру

1) Фірма “А” звернулася до банку з проханням надати кредит в сумі 450 тис.грн. строком на 6 місяців.

У банка є наступні дані:

власні кошти фірми “А” становлять 300 тис.грн.;

застави немає, але є поручитель - фірма “В”;

фірма “В” є клієнтом банку, на розрахунковому рахунку поручителя знаходиться 500 тис.грн.. На складі у фірми “В” є товар на суму 300 тис.грн.

Оцінити слабкі і сильні сторони позичальника та вирішити: надавати кредит чи ні.

Роботу виконувати малими групами.

2) Працюючи малими групами, визначити шляхи вдосконалення управління ризиком в процесі кредитування (визначити головне, на що потрібно звертати увагу при наданні кредиту).

Тести

1. В якому документі обумовлюються умови кредитної операції?

а) в договорі застави;

б) в гарантійному листі;

в) в кредитній угоді.

2. Що таке кредитний ризик?

а) це ризик неповернення позики;

б) це ризик втрати підприємством платоспроможності;

в) це ризик неповернення позики та відсотків за користування нею.

3.Джерелами кредитного ризику є:

а) погана організаційна діяльність керівництва позичальника;

б) зміна процентних ставок на грошовому ринку;

в) нездатність банку розрахуватись по своїх забовязаннях.

4.Проблемна позика-це:

а) позика, яку немає можливості повернути;

б) позика, що не може бути повернута в строк;

в) позика, що надана для вирішення фінансових проблем, які виникли у клієнта.

5.Побудуйте алгоритм управління кредитним ризиком:

а) оцінка ризику;

б) оперативне стягнення боргу за позикою;

в) застосування заходів щодо мінімізації кредитного ризику;

г) виявлення ризику;

д) контроль за виконанням обмежуючих умов,умов договорів страхування, гарантії тощо.

Рекомендована література до теми.

1. Мороз А.Н. “Основи банківської справи”, К., 1994.

2. Рід в. “Комерційний банк”, Нью-Йорк, 1984.

3. Савлук М.І. “Вступ до банківської справи”, Київ, 1998.

Дидактичні матеріали “Це цікаво…”.

1.Вміле управління кредитним ризиком – це не лише запорука збільшення прибутку,але і укріплення іміджу банку, що в свій час також сприяє покращенню фінансового стану .Імя банку в деяких ситуаціях є більш вагомим крітерієм для позичальника, ніж вигідні умови обслуговування в ньому.

Так у 70-х роках нашого століття швейцарські банки вважались найбезпечнішими (зберігалась таємниця клієнта, а диверсифікація кредитного портфелю забезпечувала надзвичайну довіру до банку з боку клієнтів). Один із письменників навіть якось написав:”Якщо ви бачите, що швейцарський банкір стрибає із вікна багатоповерхового будинку, то стрибайте слідом за ним – там обовязково будуть гроші.”

Під час, так званого, нафтового буму до швейцарських банків хлинув потік грошових вкладів (“нафтових доларів”) з арабського регіону. Банки відчуваючи свою “владу” над клієнтами, почали стрімко знижувати процентні ставки по вкладах,якими користувалися. А через декілька років, коли банки пропонували мінімальні ставки, а потік коштів не припинявся, банкіри почали нараховувати на депозити відємні проценти. Тобто, якщо ви вкладали свої кошти в банк, то повинні були ще і доплачувати за їх зберігання (тоді як банк отримував маржу підчас використання цих коштів). Максимальний відємний процент досягав 12% річних.

2.У 80-х роках США надавали кредити країнам Латинської Америки (Аргентині, Бразилії, Мексиці та іншим). Суми цих позик в кінцевому рахунку досягли 100 млрд. дол. Але у звязку з поганим врахуванням ступеню кредитного ризику, позичальники виявились нездатними сплатити не лише проценти по кредиту, але й основну суму боргу.

3.В Україні за перше піврічча 1998 року кредитний портфель комерційних банків склав 9523,5 млн. грн., що складає 54,2% від сумарних активів (це ще раз підтвержує, що кредитування – найголовніша активна операція для українських банків).В той же час за 6 місяців 1998 року за рахунок спеціально створених фондів банки списали заборгованість за безнадійними позиками на суму 44,2 млн. грн.

Що стосується способів мінімізації кредитного ризику, то найпоширенішим є – надання позики під заставу (44,2%), другим іде кредити під страхування, гарантії, поруки (12,4%), та інші.

Завдання для самостійної роботи.

Обравши партнера для виконання завдання, слухачі розподіляють між собою функції Банку та Позичальника.Позичальник має бажання взяти позику. Він повинен скласти свою кредитну заяву, виклавши в ній умови, які його задовольняють. Кредитор має прийняти і розглянути цю заявку, описавши на окремому аркуші всі її “плюси” і “мінуси”.Також він описує умови, на яких він згоден надати кредит (струкртуризує позичку).Наступний етап роботи – укладання кредитної угоди. Позичальник і Кредитор працюють разом над встановленням єдиних узгоджених параметрів договору, оформляють свою домовленість в необхідних документах. Якщо кредитною угодою передбачається забезпечення, то виконавці повинні оформити також і відповідні додаткові угоди.

(Завдання виконується письмово і здається для перевірки викладачеві як єдина кредитна справа. Позичальник може скласти умови як для юридичної, так і для фізичної особи.Кредитор також представляє свої розрахунки по позичці із поясненнями.Документи мають відповідати реальним банківським вимогам.)

Якщо викладач вирішує, що доцільнішим буде проведення описаної вище гри, то у якості завдання для самостійної роботи може бути використана ретельна підготовка до гри.

Невірно оціненний ризик призведе не лише до не одержання прибутку, але і до загрози втрати фінансової стійкості банку.

Способи захисту від кредитного ризику

Лімітування – це спосіб встановлення граничної суми заборгованості по позичках конкретному позичальнику (обмеження)

Оцінка кредитоспроможності позичальника.

Аналіз репутації, порядності, професійних здібностей та матеріальної забезпеченності (метод коефіцієнтів та інше)

Забезпечення:

майно, гарантія, порука, переуступка вимог і інше.

Вимоги до забезпечення:

висока ліквідність, здатність до зберігання, стабільність цін …..

Договори страхування:

страхування відповідаоьності позичальника за непогашення кредиту, страхування забезпечення, страхування кредитного портфелю

Диверсифікація – це розподіл грошових коштів, що позичаються, між різними субєктами та за видами (при більшому розпорошенні ризик менший)

12

Рецензія

на дисертацію магістра

Української фінансово-банківської школи

Київського національного економічного університету

Вертелецького Дениса Борисовича

на тему: “Кредитний ризик комерційного банку ”

Складний процес становлення економіки України потребує чітко функціонуючої та стабільної банківської системи. Її стабільність залежить в першу чергу від обгрунтованої політики розміщення банками кредитних ресурсів та управління кредитними ризиками. В умовах відсутності в більшості українських банків чітко сформованих методик визначення та аналізу кредитного ризику, а також висококваліфікованих спеціалістів в даній сфері обрана тема дослідження є актуальною і обгрунтованою.

У праці автор справедливо акцентує увагу на тому, що формування системи аналізу кредитного ризику на Україні буде дуже складним, тривалим і суперечливим, і це зумовлюється в першу чергу незначним досвідом працівників банків в даній сфері, а в деяких випадках навіть їх небажанням займатися цим питанням через його велику складність, необхідність оперувати великими масивами даних в різних галузях знань.

У вступі мету дослідження роботи визначено як намагання на основі вітчизняного та іноземного досвіду розглянути проблеми економічної природи кредитного ризику комерційного банку, фактори що його формують та шляхи його ідентифікації і обчислення.

Також у вступі автор зробив спробу описати вплив недооцінки кредитного ризику на банківську систему на початку її функціонування.

У розділі 1 – “ Економічна сутність процесу формування кредитного ризику” розглядаються теоретичні питання формування кредитного ризику, окреслюється та характеризується широке коло факторів, які чинять вплив на процес творення ризику, аналізується кредитний ризик в розрізі ступені впливу на діяльність банку. Також в цьому розділі описана методика врахування кредитного ризику при обчислені ставки відсотка. Ця методика базується на правилах здійснення операцій з імовірностями та концепції формування кредитного ризику окремими видами економічних ризиків. З урахуванням даної методики автором була побудована модель визначення ставки відсотку за користування кредитом і оскільки вона має глибоке економіко-математичне підгрунтя, то може бути використана в діяльності банку.

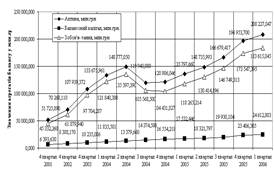

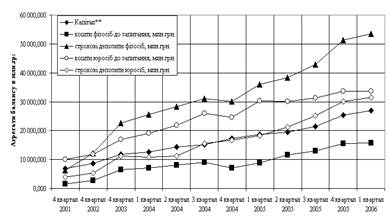

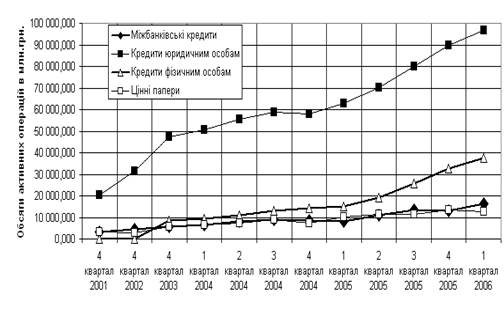

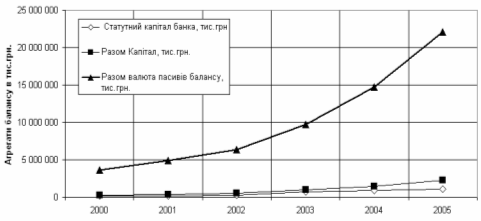

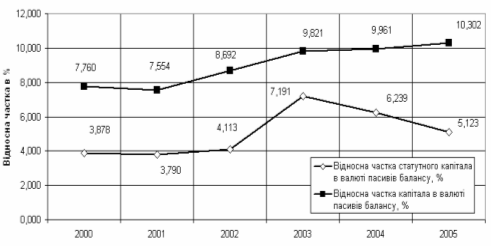

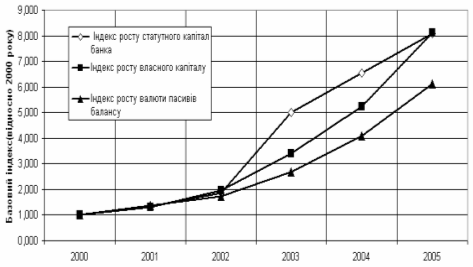

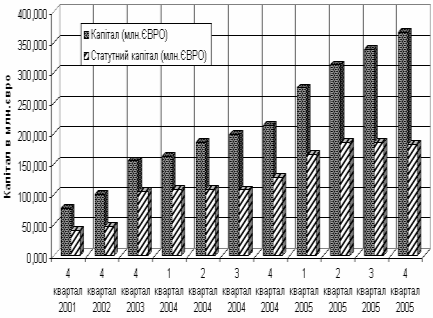

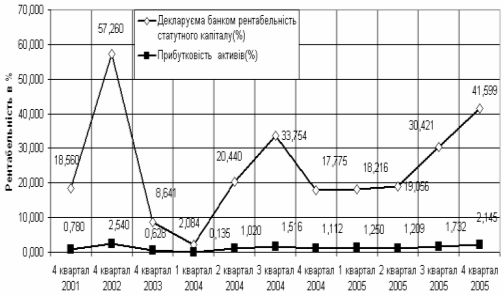

У другому розділі “Аналіз кредитного портфеля Державного ощадного банку України” автор на основі даних по кредитній діяльності Державного ощадного банку України здійснив аналіз рівня ризикованості кредитних операцій та кредитної політики банку в цілому. Для здійснення аналізу були використані статистичні методи, які дозволили отримати цікаві з практичної точки зору результати.

В третьому розділі наведений зарубіжний досвід щодо мінімізації кредитного ризику, власні пропозиції автора з цього питання та описана вищезгадана модель обчислення ставки відсотка за кредит.

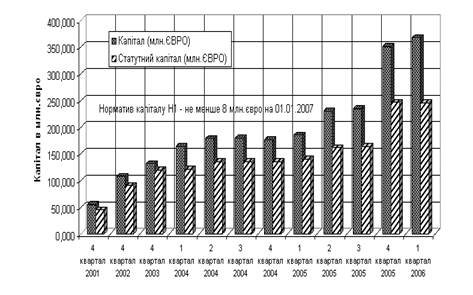

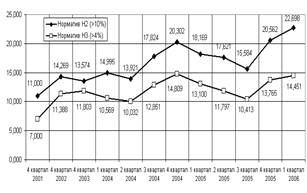

До переваг роботи слід віднести її продуману структуру, послідовність і логіку викладення , взаємозв’язок теоретичних положень і висновків з практичними узагальненнями та рекомендаціями. Треба відмітити високу насиченість роботи наочними матеріалами такими як графіки, таблиці, схеми, які допомагають легко сприймати складну за теоретичним та практичним навантаженням тему.

За умов успішного захисту робота заслуговує на оцінку “Відмінно”

“____” _________________ 1999 року.

| Заступник Голови Правління ВАТ "Державний ощадний банк України" | ПІРОГОВА І.В. |

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

Кафедра педагогіки і психології

Розділ «Дидактика»

випускної роботи з економіки за темою

«Кредитний ризик комерційного банку та способи його мінімізації»

Студентки 4 курсу

0104, 2 групи

Глинянської ЛідіїОлександрівни

Науково-методичний керівник

старший викладач

Музичко Людмила

ВолодимирівнаРозділ «Дидактика» випускної роботи бакалаврв з економіки допущено до захисту перед Державною екзаменаційною комісією на здобуття кваліфікації «Викладач економіки» кафедрою педагогіки і психології

Протокол № _____ від « ___ »____________1999 р.

Завідувач кафедрою

педагогіки та психології,

доктор педагогічних наук,

професор, академік АПН України

Казаков В.А.

КИЇВ 1999

МІНІСТЕРСТВО ОСВІТИ УКРАЇНИ

КИЇВСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

Кафедра банківської справи

ВИПУСКНА РОБОТА

Студентки : ГЛИНЯНСЬКОЇ ЛІДІЇ ОЛЕКСАНДРІВНИ

Факультету : фінансово-економічного

Спеціальності : фінанси і кредит

Тема : “КРЕДИТНИЙ РИЗИК КОМЕРЦІЙНОГО БАНКУ ТА ШЛЯХИ ЙОГО МІНІМІЗАЦІЇ”

Науковий керівник :

НІКОНЕНКО РАЇСА ІВАНІВНА доцент, кандидат економічних наук

Робота допущена до захисту «___»__________1999 року, протокол №___

Завідувач кафедри :

МОРОЗ АНАТОЛІЙ МИКОЛАЙОВИЧ

професор, доктор економічних наук

КИЇВ КНЕУ

Похожие работы

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... 0,07 0,01 - Всього доходів 3150790 100,0 6129760 100,0 8782144 100,0 11633955 100,0 Додаток 4. Структура доходів банку 2. Показники 1.07.97. 1.10.97. 1.01.98. 1.04.98. Сума, грн. Питома вага, % Сума, грн. Питома вага, % Сума, грн. Питома вага, % ...

... причин договiрних вiдносин (ризик врегулювання та поставок), запiзненням строкової трансформацiї видiв ресурсiв та ризиком форс-мажорних обставин. Також присутнiсть ризику у кредитних операцiях комерцiйних банкiв викликана недетермiнованiстю, непередбачуванiстю дiй конкурентiв, змiною стратегiї дiяльностi клiєнтiв-позичальникiв та iнших суб'єктiв банкiвської дiяльностi, а також наявнiстю ...

0 комментариев