Навигация

Шляхи вдосконалення мінімізації кредитного ризику в Україні

3.2. Шляхи вдосконалення мінімізації кредитного ризику в Україні.

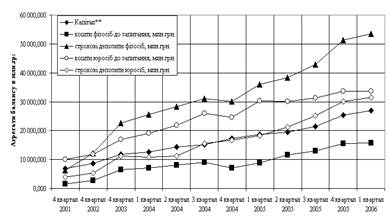

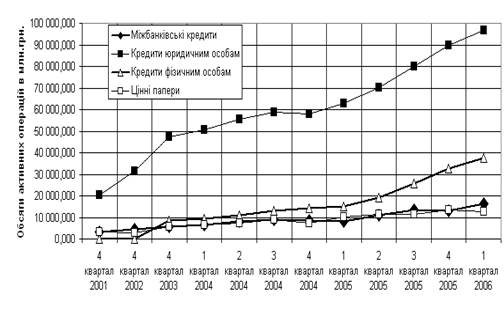

Сучасна ситуація управління кредитного ризику комерційними банками України характеризується застосуванням деяких методів його мінімізації, але велика питома вага проблемних кредитів у загальному обсязі доводить недооцінку деяких факторів на практиці. Тому важливим є виявлення резервів подальшого вдосконалення захисту банків від кредитного ризику.

Як доводять статистичні дані велика частина кредитів надається комерційними банками України в сферу торгівлі.(див. табл.3.1.)

Таблиця 3.1.

Кредити, надані комерційними банками суб”єктам господарської діяльності України на 01.12.98.(44,с.82)(залишки заборгованості,млн.грн.)

| Галузі | Усього | У т.ч. за видами | |||

| Валют | Кредитів | ||||

| Націонал. | Іноземна | Короткострокові | Довгострокові | ||

| Усього | 8891 | 4847 | 4043 | 7335 | 1556 |

| Промисловість | 3535 | 1566 | 1969 | 3042 | 493 |

| Питома вага | 39,75% | 32,3% | 48,7% | 41,4% | 31,6% |

| Торгівля та громадське харчування | 2627 | 1575 | 1052 | 2292 | 335 |

| Питома вага | 29,5% | 32,5% | 26% | 31,2% | 21,5% |

Як видно з таблиці майже третина загальних обсягів кредитування здійснюються в сферу торгівлі. Позички суб”ктам господарювання цієї галузі на 87,2 % надаються на короткі терміни, а на 40 % - в іноземній валюті. Більше чверті всіх валютних кредитів здійснюється саме в сферу торгівлі. Кредитний ризик банку при кредитуванні зовнішньоекономічної торгівлі корелюється і посилюється валютним ризиком підприємств, що виступають позичальниками.

Тому у періоди зниження курсу національної валюти такі кредити є джерелом небезпеки для банків і мають оцінюватись ще під час підготовки кредитного договору більш детально, з врахуванням кон”юнктури валютного ринку. Для цього слід розробити окремі методики оцінки кредитоспроможності позичальників, які звертаються до банку з метою отримання позичок під здійснення експортно-імпортних операцій. Повинні застосовуватись більш жорсткі обмежувальні умови кредитної угоди.

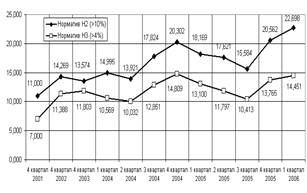

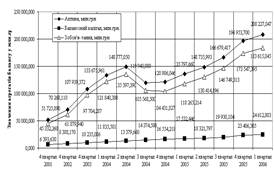

Прикладом підвищення ступеню кредитного ризику для банків в інфляційні періоди є друга половина 1998 року, коли майже на третину зроси обсяги прострочених кредитів в портфелях банків України.

За оперативною інформацією національного банку України на 01.06.98 року питома вага прострочених кредитів у загальному обсязі складала 11,5%, а вже на 01.12.98р. - 17,19%. Тобто темпи зростання простроченої заборгованості за 5 місяців склали 49%. При цьому обсяги пролонгованих кредитів зберіглися на рівні 11,4-11,5%. Тому на практиці кредитний ризик банків слід вивчати і мінімізувати з обов”язковим врахуванням інших ризиків (в. т. ч. валютного).

Іще однією проблемою українських банків є зосередження на роботі із вузьким колом клієнтів, яке характеризується допущенням недооцінки кредитного ризику по причині надмірної довіри та послаблення контролю з боку банків. Кредити таким клієнтам відрізняються великими обсягами, а отже і великою мірою ризику. Постає необхідність більш ефективної диверсифікації кредитних портфелів банків.

Що стосуєть передачі банками ризику іншим суб”єктам економіки, то для фінісового ринку України не є характерною налагоджена партнерська робота банків із страховими компаніями з приводу мінімізації кредитного ризику шляхом страхування відповідальності позичальників за непогашення кредиту, а також власне ризику неповернення позички. Одна з основних причин в тому, що комерційні банки не мають впевненості у фінансовій стійкості страхових організацій. За умови нерозвинутості аудиторських служб і майже повної відсутності спеціалізованого страхового аудиту і аналізу неможливо оцінити платіжоспроможність самих страхових організацій, що ставить під сумнів життєвий цикл страхування кредитів (особливо кредитних портфелів).

Основною проблемою , що виникає при страхуванні відповідальності позичальника є недосконалість законодавства. Так , страхова компанія у більшості випадків може відмовити у виплаті страхових сум ( страхового відшкодування ) на підставі п.1 ст. 25 Закону України “ Про страхування “, в якому сказано : підставою для відмови страховика провести страхову виплату є навмисні дії страхувальника або особи, на користь якої укладено угоду страхування , що спрямовані на настання страхового випадку.

Це можна розумі так, що, наприклад, страхувальник (позичальник) діючи в умовах невизначеності на ринку і свідомо ризикуючи грошима отриманими за рахунок позики, здійснює дії, які спрямовані на настання страхового випадку, а отже він не має право отримати страхове відшкодування.

Банки також не надають кредити фізичним особам під забезпечення страховим пролісом, бо більшість страхових компаній не практикують відповідні страхові послуги. Так, НАСК «Оранта», АСК "Скіф", «Росток», «Скайд», «Енергорезевр» страхуванням позичальника - фізичної особи не займаються. Як виключення можна назвати СК «Інпро», яка здійснює такий вигляд страхування.(5, с.11)

Єдиний вид страхування, що набув у кредитній сфері значного поширення – це страхування заставленого майна. Ним охоче займаються багато страхових компаній. Як правило, банки встановлюють контакт із певною страховою компанією, в якій рекомендують позичальнику застрахувати заставлене майно (наприклад “Правекс-банк” працює із компанією “Правекс-страхування” ; “Енергобанк” із СК ”Енергорезерв”(5, с.11)

Отже особливу увагу в аспекті мінімізації кредитного ризику, слід приділяти розвитку та удосконаленню співробітництва банків із страховими організаціями. Найперспективнішими формами співробітництва цих установ, як показав зарубіжний досвід, є кептивні страховів компанії (засновниками яких є банки). Зближення банківського і страхового бізнесу надасть можливість спростити процедуру укладання як страхової так і кредитної угоди, а також процес виплати страхового відшкодування. Також поєднання зусиль працівників кредитних відділів банків та андерайтерів страхових компаній дозволить ефективніше обраховувати, аналізувати кредитні ризики, вирішувати їх прийнятність для обох сторін.

Однією із причин появи проблемних позик є недосконале вивчення фінансових можливостей потенційного позичальника щодо надання конкретного кредиту.

У сучасній вітчизняній літературі, по суті, немає достатньо обгрунтованих комплексних методик визначення кредитоспроможності. Більшість із застосовуваних нині й рекомендованих способів оцінки кредитоспроможності передбачає розрахунок показників, що характеризують різноманітні аспекти фінансового становища позичальника (ліквідність, ділову активність, рентабельність), і визначення їх раціональних значень. Однак на основі такого аналізу зробити однозначний висновок про кредитоспроможність вдається не завжди, оскільки одні показники можуть знаходитись у критичній зоні, а інші бути цілком задовільними. До того ж не враховуються суб”єктивні (якісні) оцінки, зокрема, репутації, характеристик проекту, що кредитується.

Деякі банки, намагаючись подолати ці вади, створюють власні методики.

Так, наприклад, фахівці інституту банкірів АПБ “Україна” розробили методику (40), в якій пропонується табличний варіант оцінки кредитоспроможності, що дає змогу скласти комп”ютерну програму і прискорити процес роботи з клієнтом на стадій укладання кредитної угоди. Таблиця заповнюється за такими правилами :

визначаються найважливіші показники, які впливають на вирішення питання про надання позики;

кожному показнику присвоюється вага залежно від його важливості та значення для конкретного банку;

якісні оцінки використовуваних показників отримують кількісний вираз (ранг).

Оцінка по кожному показнику обчислюється множенням ваги цього показника на вагу рангу. За одержаною загальною сумою балів визначається клас позичальника залежно від ступеня ризику для банку (чотири класи). Вітчизняні спеціалісти з економічного ризику вважають, що така методика виконана на більш якіснішому рівні, ніж попередні.(11, с.6) Але вони виділяють і характерні помилки : як правило нечітко розмежовуються показники, що стосуються фінансового стану підприємства та самого кредитованого проекту; деякі показники дублюються; надмірна кількість показників заважає працівникові сприймати та оперувати ними.

Але з іншого боку деякі банки використовують надто примітивні методики оцінки кредитоспроможності, в яких взагалі порушуються правила поєднання і оцінки кількісних і якісних характеристик.

Найоптимальнішим варіантом була б розробка кожним банком власних правил здійснення оцінки клієнта на базі ієрархічної методики, наприклад, запропонованої спеціалістами з економічного ризику.(11)

В ній передбачається створення ієрархічної структури крітеріїв оцінки кредитоспроможності.

Рис. 3.1.

Багаторівнева ієрархічна структура для оцінки кредитоспроможності позичальника.(11, с.8)

Кредитоспроможність позичальника

![]()

Якість забезпечення

Платоспроможність позичальника

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

На наступних рівнях поділ відбувається на більш конкретні області вивчення, як, наприклад, фінінсовий стан оцінюється в розрізі ліквідності (коефіцієнтів загальної та миттєвої ліквідності, покриття, автономії) та економічного потенціалу (показники ділової активності, рентабельності активів, витрат) і так далі.

Наступний крок – це визначення ваг показників по кожній групі на основі експертних оцінок фахівців комерційного банку, аудиторських фірм, науковців. І останнє, що має бути зроблено кожним банком, це ранжування безпосередньо самих показників. Ранжування не буде відірваним від реалій, якщо для його здійснення застосувати результати кредитної діяльності в минулому. Необхідно провести вибірки по галузях окремо з короткострокових і довгострокових кредитів за таким крітерієм : своєчасність погашення основної суми боргу та процентів за кредит за рахунок реалізаційних надходжень або прибутку. На основі отриманих вибірок даних слід здійснити розрахунки із застосуванням методів статистики.(11). Головною перевагою методик оцінки кредитоспроможності, розроблених банками на основі реальних даних, буде пристосованість до роботи саме цього банку та особливостей його клієнтури.

Однак і виважені дії банків з оцінки кредитоспроможності позичальників не завжди можуть зумовити бажаний результат щодо мінімізації кредитного ризику. Справа в тому, що банки не мають всебічної і достатньої інформації про платоспроможність позичальника та його господарський стан на момент надання кредиту. Для ефективної співпраці зі своїми партнерами в кожному банку доцільно створити інформаційну систему і мати співробітників, які б використовували її дані. З цією метою можливе використання для такої діяльності працівників служби безпеки банку.

Гострою також для банківської системи України є проблема захисту від кредитного ризику, що виникає внаслідок неправомірних дій позичальників, які завдають банкам значних збитків. На виявлення таких явищ повинна бути націлена робота впродовж всієї дії кредитної угоди (на етапі оцінки кредитоспроможності та періодичних перевірок позичальника).

Неправомірними діями може бути :

незаконне отримання кредиту (отримання позики або пільгових умов кредитування шляхом представлення банкові заздалегідь невірних відомостей про господарський та фінансовий стан );

злочинне ухилення від погашення кредиторської заборгованості (після набуття законої сили відповідним судовим актом);

навмисне банкротство ( з метою неповернення боргу);

фіктивне банкротство (з метою введення кредиторів в оману та отримання відстрочок, для несплати боргів);

неправомірні дій при банкротстві.

Саме поява час від часу в банківській практиці перелічених вище випадків спричинює необхідність посилення роботи служб безпеки банків. Має бути припинений такий хід дій, за якого функції служби безпеки банку зводяться до охоронних обов”язків.

Втягнення в підприємницьку діяльність багатьох непідготовлених суб”єктів призвело до того, що більшість з них не можуть кваліфіковано скласти обгрунтування проекту кредитування, розрахувати період його окупності. Нерідко техніко-економічне обгрунтування містить недостовірну інформацію.(22, с.17). Необхідною з боку банків є більш кропітка робота з клієнтом на етапі підготовки до укладання кредитної угоди з метою зменшення ймовірності непогашення кредиту.

В умовах становлення банківської конкуренції все більшого значення в попередженні збитків від кредитної діяльності набирають маркетингові методи її забезпечення або співробітництво із спеціалізованими маркетинговими фірмами. Завдяки поширенню таких контактів банки б вдосконалювали свої кредитні продукти відповідно до попиту позичальників. До того ж аналіз поточної кон”юнктури інших ринків, наданий такими фірмами, робив би можливим для банків вільно орієнтуватись у доцільності здійснення окремих кредитованих заходів, надавати консультації клієнтам.

Доречі, ефективним було б застосування в усіх банківських установах колегіального методу авторизації кредиту, який забезпечує більш детальний контроль за наданням кредитів.

Як уже відмічалося в цій роботі, застава залишається найпоширенішим і найефективнішим забезпеченням (а отже і способом мінімізації кредитного ризику) кредитів, що надаються комерційними банками України. Явна перевага, що віддається кредиторами заставі, пояснюється його більшою ефективністю в порівнянні з іншими способами забезпечення кредиту, оскільки використання застави знижує кредитний ризик як завдяки економічним, так і психологічним мотивам позичальника, забезпечуючи не тільки повернення кредиту, але і процентів по ньому.

Хоча економістами виділяються деякі недоліки застосування застави на практиці, які потребують доопрацювання.

Законом України "Про заставу" дозволяється подальша застава вже закладеного майна, що не відповідає інтересам кредитора. Хоча згаданий закон передбачає обов'язок боржника попередити кожного із заставодержателів про всі попередні застави і у разі необхідності відшкодувати збитки, на справді отримати компенсацію втрат вельми проблематично.(5, с.10).

Відповідне оформлення і реалізація заставного майна обкладаються численними податками і зборами. Так, необхідно сплатити збір при нотаріальному оформленні відчуження майна, державне мито при подачі майнового позову, ПДВ і податок па прибуток після реалізації предмета застави. Цим, а також можливістю зниження ринкової вартості заставного майна багато в чому пояснюється вимога банків, щоб вартість предмета застави перевищувала розмір кредиту в 1,5-2 рази.(5, с.10).

Вирішення цих питань (особливо податкових) є неможливим у короткостроковій перспективі, але при подальшому вдосконаленні законодавства мають бути прийняті заходи щодо захисту інтересів кредиторів, а отже стабілізації банківської системи України.

Також банкам слід приділяти більше уваги питанню оцінки майна, що приймається у заставу. Тому що більшість проблем, які виникають при реалізації заставленого майна витікають саме з його невірної попередньої оцінки. Як наслідок - перевищення витрат по реалізації заставлених цінностей над отримуваними коштами. Для запобігання цього ефективним було б встановлення постійних контактів із спеціалізованими товариствами з оцінки майна, або створення при всіх достатньо великих банках окремих відділів (введення посади відповідного спеціаліста в дрібних банках та філіях).

Довгий час в економічній літературі піднімалося питання про недостатність інформації про попередні заставлення майна кредиторам. Як результат - на науково-практичній конференції, проведеній НБУ, Мінфіном, ПДІ при Мінфіні та за участю відомств, установ, організацій було прийняте рішення про створення реєстру заставленого майна та гарантій, який дозволив би запобігати подвійній заставі одного і того ж майна. З березня 1999 року Державний реєстр застав рухомого майна був введений в дію згідно доповнень до закону «Про заставу»та постанови Кабінету Міністрів України №1185 від 30 липня 1998 року.. Але, як показала практика, банки не квапляться реєструвати заставлене під кредити майно. Працівники банку пояснюють це недоцільністю грошових витрат на реєстрацію заяви про прийняття у заставу майна, якщо аналогічна інформація накопичується і може бути отримана у нотаріальних конторах із спеціального нотаріального реєстру. Введення ж нового реєстру представляється їм новим джерелом надходжень грошових коштів державі.

Що стосується створення інформаційних систем на рівні держави, які сприяли б мінімізації кредитного ризику комерційних банків, то важливим кроком було б створення в Україні загальнодержавної бази даних, яка б містила відомості про підприємства, їх кредитні історії, поточну кредитоспроможність, на зразок Картотеки Банку Франції. Такий захід, звичайно, є досить коштовним для держави на сьогоднішній день. Але в перспективі він є необхідним. До співпраці можуть бути залучені інформаційні організації інших країн.

Більш реальним для української фінансової сфери є створення регіональних рейтингових агентств, які б концентрували інформацію про всіх потенційних позичальників. Складність поки що полягає у небажанні підприємств та організацій надавати повну достовірну інформацію, а також в недооцінці важливості додаткової інформації (бо це вимагає витрат на даний момент, хоча може захистити від збитків у майбутньому).

Очевидно, що в Україні система способів мінімізації кредитного ризику перебуває ще в стадії становлення. Для вдосконалення її вітчизняним банкірам слід застосовувати зарубіжний досвід. А подальший розвиток у вирішальному ступені залежить від прогресу в ринкових перетвореннях і удосконаленні законодавчої бази.

80

Висновки.

В даній роботі розглянута низка питань, які тісно пов‘язані із кредитним ризиком комерційного банку. Саме він представляє невпевненність у найбільш традиційній для банків України діяльності – кредитуванні. Кредитний ризик є досить складною сукупністю елементів, які викликаються зовнішніми (не регулюваними банком) і внутрішніми факторами.

Важливою характеристокою кредитного ризику є його динамічність, яка вимагає від банківських працівників переодичної оцінки ризику та управління ним. Розглянувши проблему визначення та мінімізації кредитного ризику комерційного банку, автор цієї роботи дійшла висновку, що проблема складається з кількох аспектів:

1.Особливо гострою проблемою для українських банків є створення методики визначення ступеню ризику як на момент укладання кредитної угоди, так і в перспективі. Процес оцінки кредитного ризику ускладнюється необхідністю поєднання кількісних та якісних параметрів, а також специфікою його прояву при здійсненні різних видів кредитування в різних галузях економіки. Для покращення оцінки кредитоспроможності, перетворення її на ефективний спосіб мінімізації кредитного ризику, кожний банк повинен розробити власну методику. Але при цьому головною вимогою є її наукова обгрунтованість. Тому доцільно було б використати розробки українських спеціалістів з економічного ризику ( пропонується методика із побудовою ієрархічної структури крітеріїв оцінки та ранжуванням їх на основі статистичних даних конкретного банку).

2.Роботі комерційних банків щодо мінімізації кредитних ризиків також заважає недостатність інформації про потенційних позичальників. Часткове вирішення цієї проблеми можливе за умов створення в Україні спеціальних рейтингових агентств, а також централізованої інформаційної системи, які б концентрувавли відомості про позичальників.

3.Характерною умовою середи, в якій працюють українські банки, є поширення економічних правопорушень, в тому числі і в сфері кредитування. Необхідною є активізація роботи служб безпеки комерційних банків.

4. Банк може розв‘язати ризик кількома способами: уникнути його, прийняти повністю або прийняти за умови здійснення заходів по його зменьшенню. Останній варіант є найбільшуживаним.

Зовнішні способи мінімізації кредитного ризику (розподіл ризику, страхування ризику, забезпечення) передбачають передачу частини або всього ризику іншим економічним суб‘єктам. Внутрішні (нормування, лімітування, дивесіфікація, створення резевів, оцінка кредитоспроможності позичальника) засновані на самостійних спробах банку перестрахуватися. На практиці, як правило, способи поєднуються з метою посилення їх впливу.

5.Основним способом мінімізації кредитного ризику в банківській системі України є вимога забезпечення кредитів. А серед форм забезпечення найпоширенішою є застава. Інколи при прийнятті рішення про видачу кредитів більша увага звертається на заставне майно, ніж на фінансовий стан та платоспроможність клієнтів, що протиречить економічній сутті забезпечення кредиту. Тенденція до зростання ролі застави в найближчому майбутньому збережеться в Україні.

6. Але слід зауважити, що кредитний ризик неможна розглядати відірвано від інших ризиків банківської діяльності, так як вони переплітаються і корелюються між собою, утворюючи системний ризик комерційного банку.

При врахуванні кредитного ризику слід обов”язково звертати увагу на його зв”язок із валютним ризиком, бо найбільшим джерелом проблемних кредитів є саме сфера кредитування ексортно-імпортних операцій суб”єктів господарської діяльності.

7.Необхідною також є підготовка висококваліфікованих спеціалістів із енциклопедичними знаннями в багатьох галузях економіки, які здатні приймати рішення в нестандартних ситуаціях. Така необхідність викликана складною структурою джерел кредитного ризику. А за умови переважання в банківській системі універсальних банків працівникам таких кредитних установ приходиться стикатися із специфічними проблемами багатьох сфер діяльності (в тому числі і виробничої).

8.Здійснючи заходи по управлінню ризику неповернення позичок, банківський персонал орієнтується на банківську кредитну політику, яка визначає стратегічні цілі та тактичні задачі. При цьому акцент має бути зробленний на поміркованій політиці.

9.На державному рівні проблема мінімізації кредитного ризику вирішується за допомогою впровадження обов”язкового створення банками резервів на покриття можливих втрат від кредитноїдіяльності, а також введення економічних нормативів ризику. Але вплив таких методів є досить опосередкований і більше спрямований на уникнення системного ризику. Мінімізація кредитного ризику на рівні банку, на відміну від компенсації за рахунок резервів, передбачає активний вплив на ймовірність настання негативних явищ. Тому на практиці акценти мають бути зміщені від наступного погашення збитків до попередньої їх мінімізації.

В першу чергу мінімізація кредитного ризику має здійснюватись силами самих банків шляхом застосування активних методів впливу на імовірність неповернення позик та процентів за ними в сторону зменшення.

Завданням банків є вдосконалення внутрішнього кредитного ризик-менеджменту. Мотивацією слугує підвищення конкуренції, але для цього на державному рівні повинні бути вирішенні інформаційнї, законодавчі, загальноекономічні неузгодженні питання.

83

Список літератури.

Положення НБУ “Про кредитування”/Затверджено постановою Правління НБУ №246 від 28 вересня 1995р.

Положення НБУ “Про порядок формування і використання резерву для відшкодування можлмвих втрат за кредитними операціями комерційних банків.”/ Затверджено постановою Правління НБУ №122 від 27 березня 1998р.

Постанова НБУ “Про формування комерційними банками статутними фондів та резервів на покриття можлмвих втрат за кредитними операціями” №552 від 23 червня 1998р.

Рекомендації щодо визначення фінансового стану позичальників./Затверджено постановою правління НБУ №323 від 29 вересня 1997р.

Баглай А. Кредит, чем обеспечен ты?//Финансовая консультация. – 1998, №18, с.10.

Банковский портфель-2./Отв. ред. Ю.И. Коробов. – М.:Соминтэк,1995. – 250с.

Варлавен К.Д. Управление рисками коммерческого банка. – Вашингтон,1993.

Веселовський О. Удосконалення нагляду за діяльністю комерційних банків.//Вісник НБУ. – 1997, №2,с.3.

Вітлінський В.В., Наконечний С.І., Шарапов О.Д. Економічний ризик і способи його вимірювання:Підручник. – К.:ІЗМН,1996. – 400с.

Вітлінський В.В., Наконечний С.І. Ризик у менеджменті. – К.:ТОВ”Борисфен-М”,1996. – 336с.

Вітлінський В.В., Пернарівський О.В. Інтелектуалізована кількісна оцінка кредитоспроможності позичальника.//Фінанси України.-1998, №6, с.5.

Вітлінський В.В., Пернарівський О.В. Кредитний ризик та його врахування при обчисленні ставки відсотка.//Банківська справа. –1997, №5, с.63.

Волошин І. Часова структура кредитних ризиків.//Вісник НБУ. – 1998, №12, с.25.

Вступ до банківської справи/Від. ред. Савлук М.І. – К.:Лібра,1998. – 344с.

Герасименко Ю. Шляхом інтеграції у світовий банківський простір.//Вісник НБУ. –1998, №4, с.3

Гладких Д. Пріоритети кредитної політики комерційних банків.//Вісник НБУ. – 1998, №10,с.39

Дзюблюк О. Проблеми підвищення ефективності кредитних операцій комерційних банків.//Вісник НБУ. – 1998, №9, с.55.

Довгорук П. Методи оцінки кредитного ризику в банках.//Інформаційний бюллетень Мінстат України. – 1992, №11-12, с.24.

Єпіфанов А., Міщенко В. Проблеми кредитування та оцінки кредитоспроможності клієнтів банку.//Банківська справа. –1997, №5, с.39.

Жабська І. Фінансовий стан комерційних банків України за несприятливих умов діяльності.//Вісник НБУ. – 1998, №11,с.33.

Загорий Г.В. О методах оценки кредитного риска.//Деньги и кредит. – 1997, №6, с.31.

Заруба О. Вдосконалення кредитної політики комерційних банків.//Банківська справа. – 1996, №1, с.15.

Іванова Т. Ризики за активними операціями комерційного банку і його прибутковість.//Вісник НБУ. – 1998, №12, с.40.

Івасів Б., Клапків М. Економічний зміст та форми страхування кредитів.//Вісник НБУ. – 1998, №5, с.51.

Ілляшенко С. Кредитні ризики та створення резервів для їх покриття.//Вісник НБУ. – 1997, №6, с.39.

Кірєєв О.,Герасименко Ю. Система комерційних банків України.//Вісник НБУ. – 1998, №9,с.11.

Конотопська Л., Горячек І. Регулювання діяльності комерційних банків.//Вісник НБУ. – 1998, №7, с.13.

Корякін І. Розподіл функцій у кредитному підрозділі.//Вісник НБУ. – 1998, №10, с.42.

Куценко О. Резерви комерційного банку.//Банківська справа.-1998, №5, с.22.

Ларичев В.Д. Преступления, совершаемые в сфере банковского кредитования.//Деньги и кредит. – 1998, №4, с.70.

Меджибовська Н. Визначення кредитного ризику на основі експертних оцінок.//Банківська справа. – 1996, №1, с.24.

Мишкін Ф.С. Економіка грошей, банківської справи і фінансових ринків./Пер. з англ. С.Пачишин. – К.:Основи,1998. – 963с.

Олексієнко С. Управління ризиками в системі банківського менеджменту.//Банківська справа. – 1998, №2, с.24.

Основы банковского дела./Под. Ред. Мороза А.Н. – К.:Либра,1994. – 330с.

Панова Г.С. Кредитная политика коммерческого банка. – Мю:ИКЦ”ДИС”,1997. – 464с.

Святко С.А. Проблемні кредити та їх вплив на доходність банку.//Фінанси України. – 1997, №2, с.75.

Сусіденко В.Г., Коваль Л.С. Внутрішньобанківський контроль у системі кредитного ризик-менеджменту.//Фінанси України. – 1998, №6,с.114.

Усоскин В.М. Современный коммерческий банк: управление и операции. – М.:ИПЦ”Вазар Ферро”,1994. – 320с.

Хандруев А.А. Управление рисками банков: научно-практический аспект.//Деньги и кредит. – 1997, №6, с.38.

Шульга Н.П., Гаманкова О.А., Ковганич И.Н. Оценка кредитоспособности клиента : рекомендации банкиру при видаче кредита. – К.:Київський інститут банкірів банку «Україна», 1995.- 59с.

41.Зозуля Т.О. Визначення якості активів комерційних банків.//Фінанси України. – 1998, №7, с.107.

42.Костюченко В.Формування резервів для покриття кредитних ризиків.//Вісник НБУ. – 1999, №2, с. 43.

43.Сігайов А. До питання регулювання банківських ризиків.//Економіка України. – 1998, №5, с.32.

Похожие работы

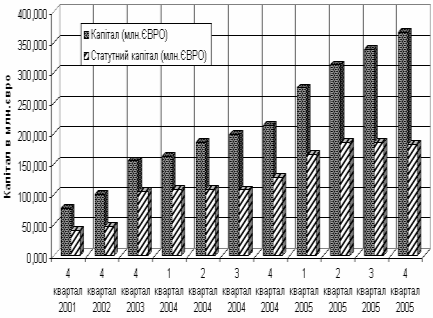

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... 0,07 0,01 - Всього доходів 3150790 100,0 6129760 100,0 8782144 100,0 11633955 100,0 Додаток 4. Структура доходів банку 2. Показники 1.07.97. 1.10.97. 1.01.98. 1.04.98. Сума, грн. Питома вага, % Сума, грн. Питома вага, % Сума, грн. Питома вага, % ...

... причин договiрних вiдносин (ризик врегулювання та поставок), запiзненням строкової трансформацiї видiв ресурсiв та ризиком форс-мажорних обставин. Також присутнiсть ризику у кредитних операцiях комерцiйних банкiв викликана недетермiнованiстю, непередбачуванiстю дiй конкурентiв, змiною стратегiї дiяльностi клiєнтiв-позичальникiв та iнших суб'єктiв банкiвської дiяльностi, а також наявнiстю ...

0 комментариев