Навигация

Шляхи мінімізації кредитного ризику, що застосовуються Київською філією акціонерного комерційного банку “МТ-Банк”

3. Шляхи мінімізації кредитного ризику, що застосовуються Київською філією акціонерного комерційного банку “МТ-Банк”.

Здійснення кредитних операцій будь-яким банком бесперечно пов”язане із застосуванням заходів щодо мінімізації кредитного ризику. В першому розділі цієї роботи розглянуті теоритичні засади таких заходів, тепер розглянемо як на практиці банківська установа здійснює захист від можливого невиконання позичальниками своїх забов”язань.

Оцінка кредитоспроможності позичальника.

Як уже було відмічено банк не має власної методики оцінки кредитоспроможності позичальника. Враховуючи те, що Національний банк України запропонував ряд показників для оцінки фінансового стану позичальника без певних нормативних значень (а лише з віддаленими від дійсності теоретичними значеннями, виконання яких у більшості випадків є неможливим для українських підприємств), застосування їх для об”єктивної оцінки кредитного ризику майбутнього кредиту не є корисним. Деякі з банків опрацювали запропоновану НБУ методику, змінивши її і наблизивши до реального життя.

Працівники кредитного відділу Київської філії “МТ-Банку” велику увагу приділяють оцінці звіту про фінансові результати підприємства. Майже повністю обмежується видача кредитів підприємствам, що в звітному році отримали збитки.

Аналізується інформація, надана іншими (операційно-обліковим, валютним) відділами банківської установи. По випискам з особового рахунку клієнта кредитний інспектор може зробити висновок про співвідношення надходжень і витрат клієнта підчас операційної діяльності. На користь позичальника слугує висновок про значні постійні залишки коштів на поточних та інших рахунках. Дані відділу грошового-готівкового обороту про своєчасне отримання клієнтом готівки у повному обсязі для виплати заробітної плати – це ще один додатковий плюс.

Нормування.

Такий метод застосовується у разі невірного розрахування позичальником суми необхідного йому кредиту. Кредитний інспектор перевіряє документи, що стосуються кредитованого заходу, проводить аналіз техніко-економічного обгрунтування. Надлишковість кредитних коштів визначається методом підрахування затрат. Наприклад, позичальник подав заявку на відкриття кредитної лінії для будівництва готельно-ресторанного комплексу на трасі республіканського значення на 75000 грн.. Працівник банку має підрахувати загальну суму витрат, які необхідно здійснити для здійснення проекту (на здійснення ремонту приміщення, закупівлю необхідних меблів, посуду, обладнання, на оплату роботи декораторів, тощо). Недопускаються великі суми непередбачуваних витрат. У разі відхилення суми кредиту у заявці від розрахованої кредит може бути наданий, але на меншу суму, ніж того бажає позичальник. У прикладі, що аналізується, сума позички була зменшена до 50000 грн. по тій причині, що клієнт використав у розрахунках витрат ціни на товари, завищені порівняно із середньоринковими . До того ж на непередбачувані витрати позичальник мав бажання отримати близько 10000 грн., що складало 20% від суми запрошеного кредиту. У філії питання нормування суми кредиту вирішується на засіданні кредитної комісії.

Граничним варіантом застосування такого методу мінімізації кредитного ризику, як нормування, є відмова позичальнику у наданні позики. Це застосовується працівниками КФ АКБ “МТ-Банк” у разі кардинального неспівпадання інтересів банку і позичальника. Так у другому кварталі 1998 року у багатьох підприємств виникла недостатність обігових коштів, у зв”язку з чим клієнти філії почали звертатися до банку з проханням надати їм кредити на тимчасове поповнення обігових коштів. Але разом із тим в Україні зросли ціни на ринку кредитних ресурсів. Київська філія також вимушена була збільшити процентну ставку за користування позичками. Лише частина клієнтів мала змогу запропонувати банку процент по кредиту, вищий за той, за яким філіал купує кошти у Головного банку в м.Кременчуці. Тому відмова клієнтові була економічно вигіднішою для банку, особливо якщо врахувати підвищення кредитного ризику по кредитуванню підприємств у другому кварталі 1998 року.

Також нормування використовується у випадках пролонгації дії кредитних договорів. Отримавши заяву позичальника на пролонгацію кредиту, банком в свою чергу виставляються зустрічні вимоги, які повинен виконати клієнт :

або зменшити кредитний ризик шляхом часткового погашення основної суми заборгованості за кредитом;

або сплачувати банку більші проценти за користування позичкою.

Звичайно виконання обох цих вимог є найоптимальнішим варіантом для банківської установи, але складним для позичальника, якщо потреба у пролонгації виникла з причини ускладнень у фінансовому становищі підприємства. За даними , отриманими у КФ АКБ “МТ-Банк”, у 13 з 31 випадку пролонгацій додаткова угода укладалась на суму меншу , ніж у основному договорі, і ще в кількох випадках сума кредиту зменшувалась підчас дії договору про пролонгацію.

Лімітування.

Основна і найпоширеніша форма лімітування – це встановлення банком ліміту по кредитній лінії, коли кредитний ризик мінімізується через кількісне обмеження. Київська філія “МТ-Банку” теж практикує таку форму кредитування як відкриття кредитних ліній. Але роль ліміту, встановленого філіалом, в мінімізації кредитного ризику майже зводиться до нуля. Кредитні лінії відкриваються на короткі строки і передбачають погашення основної суми боргу за один раз в кінці строку дії кредитного договору. Тобто характер надання такої форми кредиту мало чим відрізняється від простого кредитування (не вимагається періодичне погашення суми боргу по частинам).

Інша форма лімітування – встановлення граничних меж кредитування для окремих груп позичальників (така вимога, як правило, включається до методики оцінки кредитоспроможності та табличних і нормативних додатків до внутрібанківського положення про кредитування ).

В Положенні про кредитування ”МТ-Банку” немає окремих пунктів, в яких би обмежувалась можливість кредитування будь-яких груп населення.

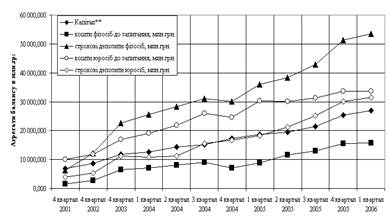

Диверсифікація кредитного портфеля.

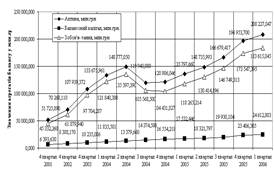

Диверсифікація покликана мінімізувати кредитний ризик в масштабі всього кредитного портфеля. Але аналіз структури кредитного портфеля Київської філії АКБ “МТ-Банк” довів, що значну питому вагу займають кредити в сферу торгівлі.(див. додаток Л) Майже выдсутнє кредитування виробництва. Тому, коли торгові підприємства мають ускладнення в своїй роботі (пов”язані, наприклад, у операціях імпортування із падінням курсу гривні), це автоматично погіршує стан портфелю банку.

Щ

о

стосується

диверсифікації

кредитного

портфеля за

строками, то

філія надає

тільки короткострокові

позички (див.

рис.2.8.).

Рис.2.8.

При чому якщо до середини 1998 року це були, в-основному, кредити строком від 3 до 6 місяців, то в третьому, четвертому кварталі при наданні кредитів перевага надавалась кредитам на термін до 3 місяців. Зросла також питома вага позик до 1 місяця. Лише з початку 1999 року банк відновив кредитування на більш тривалі терміни : було видано кілька кредитів строком до 6 та 9 місяців.

Виключенням також є укладений валютний договір на три роки до 2002р.

Взагалі слід відмітити, що за теперішніх умов українські банки мало приділяють уваги урівноваженню ризику неповернення довгострокових кредитів видачею більш короткотермінових позичок. Пов”язане це із малою питомою вагою кредитів, виданих на строк більше 1- 2 років.

Забезпечення.

Забезпечення кредиту ще називають останньою лінією оборони для банку. В науковій літературі про банківську діяльність акцент робиться на тому, що рішення про надання кредиту повинно завжди базуватися на привабливості проекту, що фінансується, а не на привабливості забезпечення. Щоб видача кредиту не перетворилася на обмін кредитних коштів на забезпечення, питання про останнє повинно вирішуватися вже після того, як кредитна угода була визначена як прийнятна для банку.

Для мінімізації кредитного ризику в процесі кредитування КФ АКБ “МТ-Банк” використовує забезпечення наданих позичок двох видів :

застава ;

порука.

Договори поруки, як правило, використовуються при укладанні кредитних угод із фізичними особами. Договір оформляється у письмовому вигляді і підписується трьома сторонами ( поручителем, кредитором і позичальником). При цьому поручителями виступають працівники банку. Це забезпечує сплату заборгованості у разі непогашення її позичальником за рахунок постійних доходів співпрацівників філії. Порука передбачає сплату заборгованості як за основною сумою боргу, так і за процентами.

Рідше використовується порука для забезпечення кредитів юридичних осіб. В-основному, договір поруки за юридичних осіб укладається для підвищення гарантії повернення коштів як додаткове забезпечення до договору застави. Порука використовується у випадках пролонгування дії кредитної угоди або ж якщо ризик по даному кредиту є досить високий. Перед укладанням договору поруки кредитний інспектор київської філії “МТ-Банку” вивчає засновницькі та фінансові документи майбутнього поручителя. Якщо поручительство запропонованого кандидата є ненадійним, то клієнтові відмовляють у прийнятті такого договору в якості забезпечення. Перевага надається крупним виробничим підприємствам або іншим юридичним особам, які є клієнтами Київської філії, і репутація яких є надійною. Якщо підприємство має фінансово стійких засновників, то третьою стороною в підписання договору поруки може виступити поручитель.

В договорі поруки вказується, що поручитель погашає всю заборгованість позичальника перед банком у випадку, якщо останній виявляється неплатоспроможним, в дводенний строк. При чому банк має право списати в безакцептному порядку з рахунку поручителя суму в розмірі боргових забов'язань позичальника.

В свою чергу поручитель за час прострочки також сплачує нараховані на суму заборгованості відсотки і пеню в розмірі подвійної облікової ставки НБУ.

Договір поруки укладається в трьох примірниках по одному для кожної сторони.

Застава має похідний характер від забезпеченого нею зобов'язання. Предметом застави в законі України "Про заставу" , введеного в дію Постановою ВР №2655-12 від 02.10.92 р., визначаються майно та майнові права. В банківській практиці використовуються кілька різновидів застави : іпотека, застава рухомого майна, товарів в обороті або переробці, цінних паперів, майнових прав, заклад.

Київською філією АКБ "МТ-Банк" застава використовується як основний спосіб мінімізації кредитного ризику. Починаючи з 1998 року філія поступово запровадила в методику своєї роботи із клієнтами під час кредитування вимогу, яка стосується обов'язкового забезпечення позики майном. Виключення робилися лише в окремих випадках для постійних клієнтів банку (за умови пред'явлення договору поруки). Але поступово такі умови кредитування взагалі були відкинуті і зараз жодний кредит не виддається юридичним особам і фізичним-не працівникам банку без реального забезпечення майном. При цьому застава покликана виконувати дві функції. Перша і основна -- це спонукати позичальника повернути борг та сплатити відсотки , друга -- гарантувати банку повне або часткове відшкодування збитків, які понесе банк у випадку невиконання забов'язань позичальником.

При вирішенні питання про заставу необхідно враховувати наступні фактори :

1.Ліквідність застави.

2.Умови зберігання.

3.Ступінь зносу.

4.Ринкову вартість застави (як часто вона змінюється, чи мають зміни сезонний характер).

5.Відношення ринкової вартості та суми кредиту.

6.Попит на предмет застави на ринку.

7.Захист застави від інфляції.

8.Чи може бути застава відчуженою (чи немає претензій з боку інших осіб).

9.Чи є можливість контролювати і перевіряти стан застави, якщо договір про неї буде підписаний на умовах зберігання майна у заставодавця.

Похожие работы

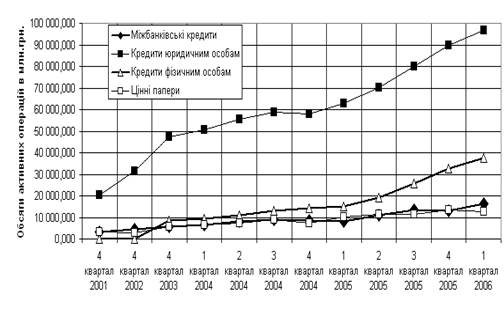

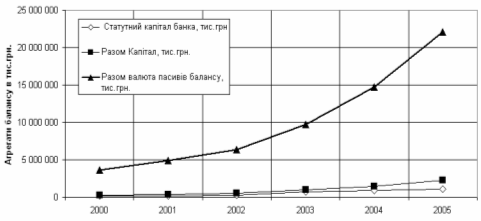

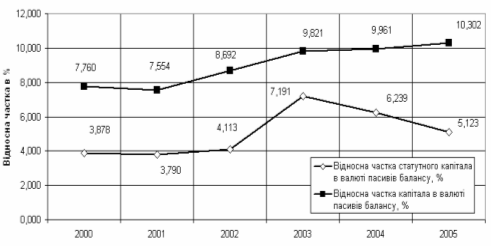

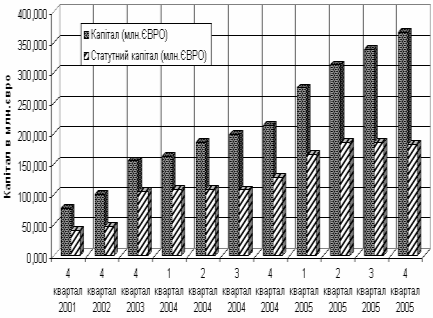

... внем ризику непогашення векселя;г) Низькоризикові низькодохідні іпотечні кредити під заставу нерухомості з можливістю рефінансування іпотечних активів через випуск іпотечних цінних паперів; РОЗДІЛ 2. АНАЛІЗ КРЕДИТУВАННЯ НАСЕЛЕННЯ В КОМЕРЦІЙНОМУ БАНКУ АППБ „АВАЛЬ” 2.1 Загальні характеристики діяльності АППБ “Аваль” Акціонерний поштово-пенсійний банк “Аваль” заснований у 1992 році. У 2002 ...

... 6,12%; вагова частка в “сумнівних” кредитах — 14,65%; вагова частка в “субстандартних" кредитах — 19,25%. 2.3 Аналіз процедур оцінки фінансового стану позичальників — юридичних осіб в АКБ “Приватбанк" на протязі життєвого циклу кредиту 2.3.1 Оцінка фінансового стану позичальника ВАТ “Янцівський гранітний кар'єр” для видачі короткострокового кредиту в оборотні кошти Позичальник — відкрите ...

... 0,07 0,01 - Всього доходів 3150790 100,0 6129760 100,0 8782144 100,0 11633955 100,0 Додаток 4. Структура доходів банку 2. Показники 1.07.97. 1.10.97. 1.01.98. 1.04.98. Сума, грн. Питома вага, % Сума, грн. Питома вага, % Сума, грн. Питома вага, % ...

... причин договiрних вiдносин (ризик врегулювання та поставок), запiзненням строкової трансформацiї видiв ресурсiв та ризиком форс-мажорних обставин. Також присутнiсть ризику у кредитних операцiях комерцiйних банкiв викликана недетермiнованiстю, непередбачуванiстю дiй конкурентiв, змiною стратегiї дiяльностi клiєнтiв-позичальникiв та iнших суб'єктiв банкiвської дiяльностi, а також наявнiстю ...

0 комментариев