Навигация

Аналіз динаміки розвитку системи “клієнт-банк” в Київській філії АКІБ “УкрСиббанк”

2.2 Аналіз динаміки розвитку системи “клієнт-банк” в Київській філії АКІБ “УкрСиббанк”.

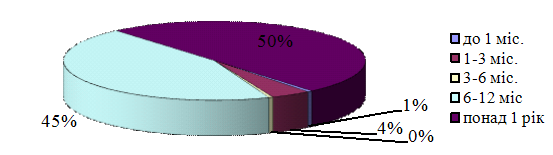

З моменту утворення філії (1997 рік) до січня 2001 року систему “клієнт-банк” встановили в своїх офісах лише 29 клієнтів – будемо відверті система була далеко не популярною серед клієнтів банку. Це дало нам привід виключити вказаний період з розглядуваного, адже, починаючи з січня 2001 року настає нова епоха у розвитку та впровадженні системи серед клієнтів банку. Темпи впровадження системи набувають широкого розмаху і ці темпи зберігаються й по цей час – тому часовим горизонтом аналізу є період з січня 2001 року по лютий 2002 року включно.

Використовуючи прийоми та методи, розглянуті в першому підрозділі, та вивчивши звітність КФ АКІБ “УкрСиббанк”, ми можемо зробити аналіз динаміки розвитку системи “клієнт-банк” в даній установі.

Розвиток система отримала у 2001р. (до того часу у філії було лише 19 клієнтів, що користувались даною послугою – відповідно аналізувати попередній період буде недоцільно), отож і нами буде розглянуто період з січня 2001 року по лютий 2002 року включно.

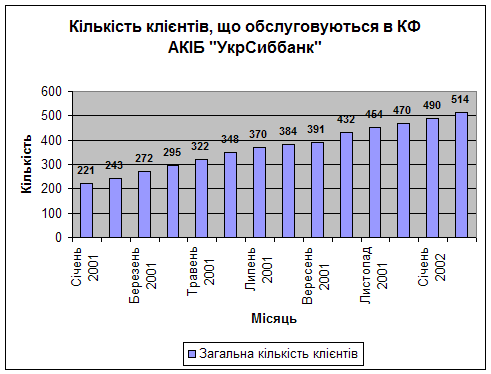

Розпочнемо з аналізу загальної кількості клієнтів, що обслуговуються в Київській філії АКІБ “УкрСиббанк”.

Таблиця 2.2.1

Кількість клієнтів, що обслуговуються в КФ АКІБ “УкрСиббанк”.

| Місяць | Кількість клієнтів на кінець місяця |

| Січень 2001 | 221 |

| Лютий 2001 | 243 |

| Березень 2001 | 272 |

| Квітень 2001 | 295 |

| Травень 2001 | 322 |

| Червень 2001 | 348 |

| Липень 2001 | 370 |

| Серпень 2001 | 384 |

| Вересень 2001 | 391 |

| Жовтень 2001 | 432 |

| Листопад 2001 | 454 |

| Грудень 2001 | 470 |

| Січень 2002 | 490 |

| Лютий 2002 | 514 |

Неозброєнним оком помітно значне зростання кількості клієнтів, починаючи з початку 2001року – це ознаменовано приходом до керівництва філією нової команди, що зуміла завоювати довіру клієнтів: як промислових та технологічних гігантів (так званих “блакитних фішок”), так і середній та малий бізнес, аж до суб’єктів підприємницької діяльності – фізичних осіб. Саме малий та середній бізнес забезпечує банку основний приріст показника кількості клієнтів.

|

Використовуючи графічний метод аналізу наведемо подану інформацію у вигляді гістограми. Рис. 2.2.1 Кількість клієнтів, що обслуговуються у КФ АКІБ “УкрСиббанк”

Графічний матеріал показує нам зростання розглядуваного показника на кінець періоду в порівнянні з його початком більш як у 2 рази.

Зростання відбувається на протязі усього розглядуваного періоду, що означає постіне перевищення кількості клієнтів, що відкривають свої рахунки в КФ АКІБ “УкрСиббанк” над кількістю вибувших клієнтів.

Так, якщо на початку досліджуваного періоду клієнтів було 221, то вже на початок літа 2001 року їх було більше 300, літній період, найменш активний приніс майже 100 клієнтів, а на кінець досліджуваного періоду ця цифра перебільшила 500 клієнтів.

Для виявлення розвитку динаміки показника необхідно прослідити за його приростом протягом розглядуваного періоду. Для цього необхідно розрахувати показники абсолютного приросту (як базового так і ланцюгового).

Таблиця 2.2.2 Абсолютні показники приросту кількості клієнтів КФ АКІБ “УкрСиббанк”| Місяць | Кількість клієнтів на кінець місяця, Кі | Абсолютне відхилення (метод базових підстановок) А(б) | Абсолютне відхилення (метод ланцюгових підстановок),

А(л) |

| Січень 2001 | 221 | 0 | 0 |

| Лютий 2001 | 243 | 22 | 22 |

| Березень 2001 | 272 | 51 | 29 |

| Квітень 2001 | 295 | 74 | 23 |

| Травень 2001 | 322 | 101 | 27 |

| Червень 2001 | 348 | 127 | 26 |

| Липень 2001 | 370 | 149 | 22 |

| Серпень 2001 | 384 | 163 | 14 |

| Вересень 2001 | 391 | 170 | 7 |

| Жовтень 2001 | 432 | 211 | 41 |

| Листопад 2001 | 454 | 233 | 22 |

| Грудень 2001 | 470 | 249 | 16 |

| Січень 2002 | 490 | 269 | 20 |

| Лютий 2002 | 514 | 293 | 24 |

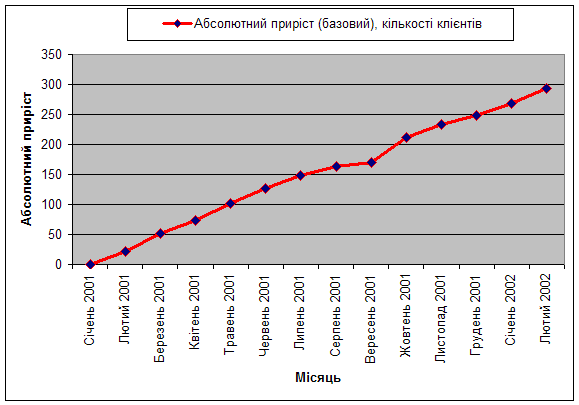

Зобразимо отримані данні, для більшої зрозумілості, також у графічному варіанті (Див. Рис. 2.2.2 на стор. ).

За допомогою даного графіку ми лише переконалися, що збільшення кількості клієнтів спостерігалося на протязі усього розглядуваного періоду, а отже не було жодного місяця, коли кількість новоспечених клієнтів була б меншою за кількість вибувших клієнтів, що є ознакою перспективного та процвітаючого банку.

Корпорації та суб’єкти підприємницької діяльності все більше почали дізнаватись про нову банківську структуру, яка набула слави установи, що йде

|

Рис. 2.2.2 Динаміка абсолютного приросту кількості клієнтів КФ АКІБ “УкрСиббанк” (метод базових підстановок).

назустріч своїм клієнтам, намагається полегшити їхнє фінансове життя, шляхом надання якісних послуг висококваліфікованими виконавцями.

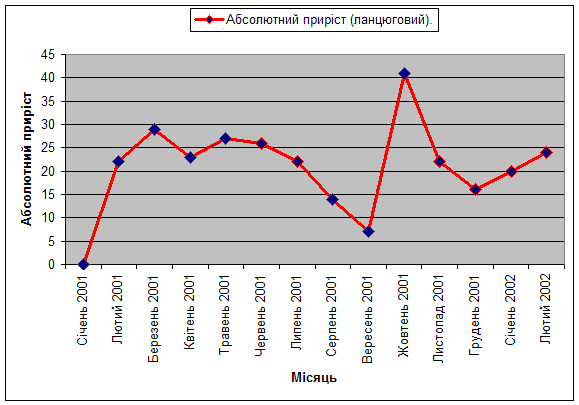

Значно цікавішим буде розглянути ланцюговий абсолютний приріст показника кількості клієнтів, адже він дозволить описати зміни всередині періоду (Див. Рис. 2.2.3 на стор. ).

Як видно з графіку приріст протягом періоду був далеко не тенденційним і легко можна відзначити значні перепади графіку, що відображають різкі коливання у фактичних темпах розвитку показника. Так, якщо у першому кварталі 2001 року зростання було поступовим із виходом на пік в останньому місяці кварталу – березні, то вже на початку другого кварталу починається певний спад, який вдається локалізувати і вийти на піковий показник у травні 2001р. (другому місяці кварталу), після чого знову

|

Рис. 2.2.3 Динаміка абсолютного приросту кількості клієнтів КФ АКІБ “УкрСиббанк” (метод ланцюгових підстановок).

розпочинається спад, який має тенденційний характер на протязі всього третього кварталу. Безперечно, такий розвиток подій викликаний порою року – літом, адже цей сезон завжди відзначався найменшою діловою активністю, що й доведено на графіку – значення показника абсолютного приросту на кінець третього кварталу падає до мінімального рівня за весь розглядуваний період, до 7 клієнтів. Однак наступний місяць четвертого кварталу цілком компенсує втрати попереднього місяця, виходячи на максимальне значення періоду – 42 клієнти. Після цього значення зменшується, але до рівня середнього значення за період, у грудні ж знову-таки падає ділова активність, що пов’язане із закінченням фінансового року – а отже значно більше уваги приділяється бухгалтерському обліку та звітності, аніж встановленню нових взаємовідносин з банками. Початок 2002 року за розвитком нагадує початок 2001 року – незначним зростанням протягом перших місяців, що наводить на думку про циклічність процесу.

Підсумовуючи абсолютний показник приросту ми можемо розрахувати середне арифметичне його значення за період:

Асер. = åКі / n = 293 / 13 = 23 клієнти.

Протягом розглядуваного періоду лише показники вересня та жовтня 2001 року мають значні відхилення від середнього значення, решта часу показує щільний зв’язок між щомісячними показниками та середнім значенням, що характеризує середні внутрішньосезонні коливання показника.

Цікавим також буде розглянути інші показники динаміки, а саме темп росту та темп приросту кількості клієнтів - а також абсолютне значення одного проценту приросту.

Таблиця 2.2.3

Темп росту та темп приросту кількості клієнтів КФ АКІБ “УкрСиббанк” за період січень 2001 року – лютий 2002 року.

| Місяць | Кількість клієнтів, Кі | Темп росту (базовий), Тр(б) | Темп росту (ланцюговий), Тр(л) | Темп приросту (базовий), Тпр(б) | Темп приросту (ланцюговий), Тпр(л) |

| Січень 2001 | 221 | 100% | 100% | 0% | 0% |

| Лютий 2001 | 243 | 110% | 110% | 10% | 10% |

| Березень 2001 | 272 | 123% | 112% | 23% | 12% |

| Квітень 2001 | 295 | 133% | 108% | 33% | 8% |

| Травень 2001 | 322 | 146% | 109% | 46% | 9% |

| Червень 2001 | 348 | 157% | 108% | 57% | 8% |

| Липень 2001 | 370 | 167% | 106% | 67% | 6% |

| Серпень 2001 | 384 | 174% | 104% | 74% | 4% |

| Вересень 2001 | 391 | 177% | 102% | 77% | 2% |

| Жовтень 2001 | 432 | 195% | 110% | 95% | 10% |

| Листопад 2001 | 454 | 205% | 105% | 105% | 5% |

| Грудень 2001 | 470 | 213% | 104% | 113% | 4% |

| Січень 2002 | 490 | 222% | 104% | 122% | 4% |

| Лютий 2002 | 514 | 233% | 105% | 133% | 5% |

З отриманих даних ми можемо зробити певні висновки. Зокрема, кількість клієнтів, що обслуговується в КФ АКІБ “УкрСиббанк” за розглядуваний період зросла більш як у 2 рази, а точніше на 133%. Найбільші темпи приросту спостерігалися у лютому, березні та жовтні 2001 року, відповідно 12%, 10% та 10%. Найменший, як і в абсолютному прирості, показник належить вересню місяцю 2001 року – 2%, що викликано сезонним характером ділової активності клієнтів.

Цікавим є той факт, що темпи приросту у другій половині розглядуваного періоду темпи приросту дещо знижаються і в середньому за місяць складають близько 5%, в той час як в першій половині – ці показники були наближені до 8-9%. Це пояснюється низьким абсолютним показником кількості клієнтів на початку досліджуваного періоду та агресивним захопленням ринку. Друга ж частина показує, що темпи приросту перейшли на загальноринкові показники, адже в абсолютному вираженні зменшення показників не спостерігалося.

Абсолютне значення одного проценту приросту за увесь досліджуваний період складає:

А% = А(б) / Тпр(б) = 293/133% = 2,2 клієнти на 1% приросту,

Це означає, що 1% приросту кількості клієнтів в абсолютному вираженні складає 2,2 клієнти.

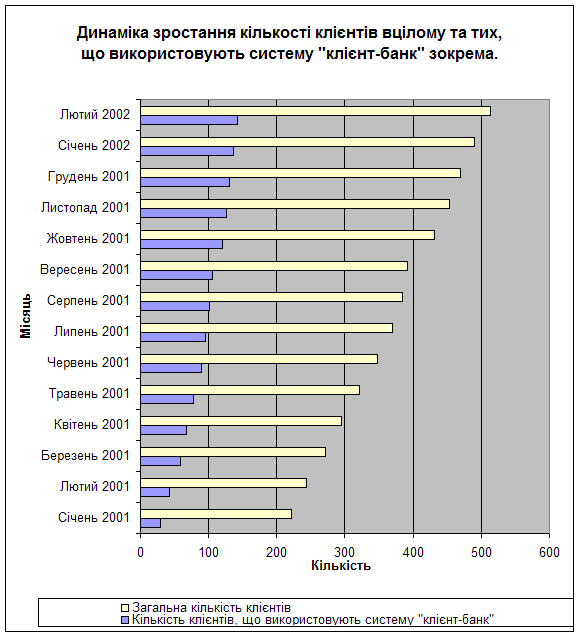

Надалі перейдемо вже до безпосереднього аналізу динаміки кількості клієнтів, що використовують систему “клієнт-банк” та розглянемо цей процес у порівнянні із динамікою зміни загальної кількості клієнтів, що щойно нами була розглянута.

Розрахуємо ряд динамічних показників кількості клієнтів, що використовують систему “клієнт-банк” для проведення порівняльного аналізу з динамікою приросту загальної кількості клієнтів.

Для початку наведемо данні про кількість клієнтів, що користувались системою “клієнт-банк” за досліджуваний період у табличній формі, що відображає наглядність інформації.

Таблиця 2.2.4

Кількість клієнтів, що використовують систему “клієнт-банк”

| Місяць | Кількість клієнтів на кінець місяця |

| Січень 2001 | 29 |

| Лютий 2001 | 43 |

| Березень 2001 | 58 |

| Квітень 2001 | 67 |

| Травень 2001 | 78 |

| Червень 2001 | 90 |

| Липень 2001 | 95 |

| Серпень 2001 | 101 |

| Вересень 2001 | 105 |

| Жовтень 2001 | 121 |

| Листопад 2001 | 126 |

| Грудень 2001 | 130 |

| Січень 2002 | 136 |

| Лютий 2002 | 142 |

Як і по загальній кількості клієнтів ми маємо постійне зростання показника кількості клієнтів, що використовують в своїй діяльності систему “клієнт-банк”, причому темпи цього зростання на перший погляд вражаючі.

Стрімкий розвиток комп’ютерних технологій та їх застосування у бухгалтерському обліку та банківській діяльності зробили послугу системи “клієнт-банк” доступною широкому загалу клієнтів, що можуть тепер обмінюватись інформацією та платіжними документами з банком, не встаючи зі свого робочого місця. Це дозволяє швидко реагувати на потреби компанії, з точки зору фінансових ресурсів, проведення платежів та заощаджень робочого часу. Ці фактори знайшли відображення в таблиці.

Для наглядного відображення данної інформації, варто відобразити її у графічному вигляді у порівнянні із загальною кількістю клієнтів.

|

Рис. 2.2.5 Динаміка зростання кількості клієнтів КФ АКІБ “УкрСиббанк” вцілому та тих, що використовують систему “клієнт-банк” зокрема.

Графічне зображення показує схожість ровитку ситуації навколо кількості клієнтів, що використовують систему “клієнт-банк”, з динамікою загальної кількості клієнтів.

Для більш глибокого порівняння нам слід розрахувати ряд показників.

Зокрема, розрахуємо абсолютне відхилення кількості клієнтів, що користуються послугами системи (базове та ланцюгове).

Таблиця 2.2.5

Абсолютний приріст клієнтів, що використовують систему “клієнт-банк” в КФ АКІБ “УкрСиббанк”.

| Місяць | Кількість клієнтів на кінець місяця, Кі | Абсолютний приріст базовий, А(б) | Абсолютний приріст ланцюговий, А (л) |

| Січень 2001 | 29 | 0 | 0 |

| Лютий 2001 | 43 | 14 | 14 |

| Березень 2001 | 58 | 29 | 15 |

| Квітень 2001 | 67 | 38 | 9 |

| Травень 2001 | 78 | 49 | 11 |

| Червень 2001 | 90 | 61 | 12 |

| Липень 2001 | 95 | 66 | 5 |

| Серпень 2001 | 101 | 72 | 6 |

| Вересень 2001 | 105 | 76 | 4 |

| Жовтень 2001 | 121 | 92 | 16 |

| Листопад 2001 | 126 | 97 | 5 |

| Грудень 2001 | 130 | 101 | 4 |

| Січень 2002 | 136 | 107 | 6 |

| Лютий 2002 | 142 | 113 | 6 |

Абсолютний приріст, за розглядуваний період, клієнтів, що використовують систему “клієнт-банк” склав 113 клієнтів. На початку періоду кількість становила 29 клієнтів. Тобто приріст був майже в чотири рази більший, аніж початковий показник – це відображає надвисокий темп зростання клієнтів, що прагнуть застосовувати у своїй співпраці з банком високотехнологічні продукти – яким безумовно є й система “клієнт-банк”.

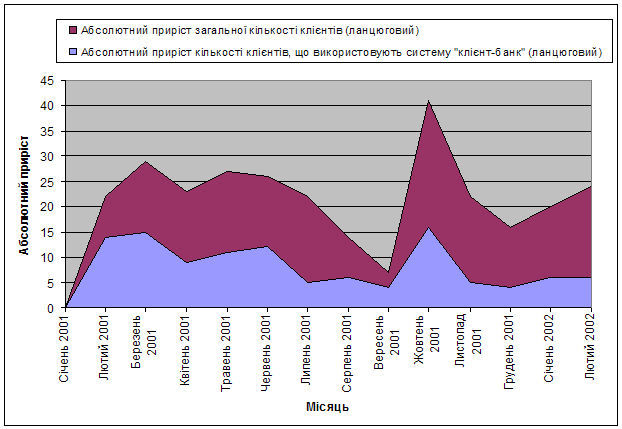

Цікавим буде відображення на одному графіку ланцюгових показників абсолютного відхилення кількості клієнтів, що використовують систему “клієнт-банк” та загальної кількості клієнтів. Це дасть нам змогу порівняти динаміки всередині розглядуваного періоду.

|

Рис. 6. Абсолютні прирости (ланцюгові) кількості клієнтів КФ АКІБ “УкрСиббанк” вцілому та тих, що використовують систему “клієнт-банк” зокрема.

Візуально легко помітити загальну схожість фігур. Це викликано напевне, пропорційністю прихильників системи “клієнт-банк” серед загального кола клієнтів.

Однак, все ж можна помітити на рисунку і певні відмінності в динаміках абсолютних відхилень клієнтів, що використовують систему “клієнт-банк” та загальної кількості клієнтів. Так, у червні 2001 року абсолютний приріст клієнтів, прихильників системи “клієнт-банк” зростає, в той час, як абсолютний приріст загальної кількості клієнтів вже набуває негативної тенденції і починає знижуватись. Також у липні 2001 року прихильників системи “клієнт-банк” стає значно менше і показник абсолютного відхилення набуває ледь не найменшого значення за увесь період. В серпні відбувається певний підйом, з подальшим падінням до мінімуму у вересні. Абсолютний же приріст загальної кількості клієнтів протягом усього третього кварталу знижується, починаючи з найбільшого в кварталі значення липня до найменшого за весь час показника у вересні 2001 року (найменших показників обидві області рисунку досягають саме у вересні 2001 року).

В подальшому рисунок обох областей повністю нагадує один одного, з набуттям найбільших своїх значень у жовтні 2001 року.

Розрахуємо показники: темпу росту та темпу приросту клієнтів, що використовують систему “клієнт-банк”.

Таблиця 2.2.6.

Темп росту та темп приросту кількості клієнтів КФ АКІБ “УкрСиббанк”, що використовують систему “клієнт-банк”.

| Місяць | Кількість клієнтів, Кі | Темп росту (базовий), Тр(б) | Темп росту (ланцюговий), Тр(л) | Темп приросту (базовий), Тпр(б) | Темп приросту (ланцюговий), Тпр(л) |

| Січень 2001 | 29 | 100% | 100% | 0% | 0% |

| Лютий 2001 | 43 | 148% | 148% | 48% | 48% |

| Березень 2001 | 58 | 200% | 135% | 100% | 35% |

| Квітень 2001 | 67 | 231% | 116% | 131% | 16% |

| Травень 2001 | 78 | 269% | 116% | 169% | 16% |

| Червень 2001 | 90 | 310% | 115% | 210% | 15% |

| Липень 2001 | 95 | 328% | 106% | 228% | 6% |

| Серпень 2001 | 101 | 348% | 106% | 248% | 6% |

| Вересень 2001 | 105 | 362% | 104% | 262% | 4% |

| Жовтень 2001 | 121 | 417% | 115% | 317% | 15% |

| Листопад 2001 | 126 | 434% | 104% | 334% | 4% |

| Грудень 2001 | 130 | 448% | 103% | 348% | 3% |

| Січень 2002 | 136 | 469% | 105% | 369% | 5% |

| Лютий 2002 | 142 | 490% | 104% | 390% | 4% |

Кількість клієнтів, що використовують систему “клієнт-банк” на кінець звітного періоду у порівнянні з початком періоду зросла майже у 5 разів, та склала 490% від початкового показника. Вже на кінець другого розглядуваного місяця показник темпу росту склав 200%, тобто збільшення було в два рази – це надзвичайно високий темп розвитку.

|

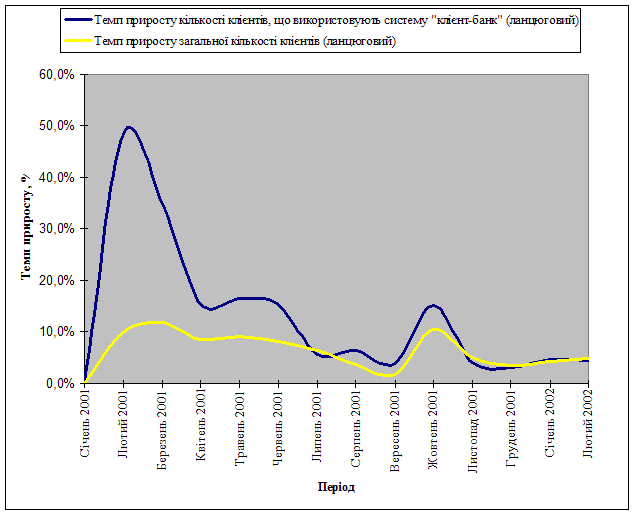

Розглянемо графічні порівняння темпів приросту (ланцюгових) кількості клієнтів вцілому та тих, що використовують систему “клієнт-банк” зокрема.

Рис. 2.2.7. Темпи приросту (ланцюгові) загальної кількості клієнтів та кількості клієнтів, що використовують систему “клієнт-банк” зокрема.

Чітко визначено значне перевищення темпу приросту клієнтів, що використовують систему “клієнт-банк” над темпом приросту загальної кількості клієнтів в перших двох місяцях розглядуваного періоду. Якщо перший показник досягає значення 50% та 30%, то другий на рівні 10% відповідно. Надалі графіки темпів приросту зливаються майже в єдине ціле, лише спостерігається деяке перевищення темпу приросту клієнтів, що використовують систему “клієнт-банк” у травні – червні 2001 року.

Наприкінці розглядуваного періоду темпи приросту повністю зливаються, що знову таки підтверджує теорію про пропорційність процесів.

Також розрахуємо показник абсолютного значення одного проценту приросту клієнтів, що користуються системою “клієнт-банк” за увесь досліджуваний період.

А% = А(б) / Тпр(б) = 113 / 390% = 0,3 клієнти на 1% приросту;

Цей показник значно нижчий, аніж показник абсолютного значення одного проценту приросту загальної кількості клієнтів, що пояснюється дуже низьким абсолютним показником кількості клієнтів, що використовують систему “клієнт-банк” на початку досліджуваного періоду, що відіграло на значному збільшенні процентного приросту при помірному абсолютному прирості.

Підсумовуючи показники динаміки розвитку системи “клієнт-банк”, можна відзначити дуже швидкі темпи приросту кількості клієнтів, що застосовують в своїй діяльності систему клієнт-банк. Особливо швидких темпів розвитку було отримано в першому кварталі 2001 року, коли значна увага співробітників банку почала приділятися переводу клієнтів на обслуговування через автоматизовану банківську систему, що водночас полегшило, як роботу операційного підрозділу банку, так і зменшило кількість помилок при заповненні платіжних документів. А у разі виявлення таких, їх значно легше усувати.

Планами керівництва банку вже встановлюється співвідношення клієнтів, що використовують систему “клієнт-банк” до загальної кількості клієнтів, що дозволить планувати діяльність банку як цілісного механізму. Більш детально це питання нами буде розглянуто в наступній частині.

Розглянувши показники динаміки приросту кількості клієнтів, що використовують систему “клієнт-банк” та загальної кількості клієнтів, доцільно буде встановити тісноту зв’язку між цими двома факторами та функціонально зобразити залежність між середнім приростом кількості клієнтів та приростом кількості клієнтів, що використовують систему “клієнт-банк”. Такий функціональний зв’язок ми отримаємо провівши кореляційно-регресійний аналіз.

Метою аналізу є встановлення тісноти зв’язку між приростом загальної кількості клієнтів та приростом кількості клієнтів, що використовують систему “клієнт-банк”, а також між приростом кількості клієнтів, що використовують систему та приростом доходу, що отримує банк внаслідок використання системи “клієнт-банк”. Надалі, на основі об’єднання отриманих даних, ми зможемо зробити прогноз приросту доходів від використання системи “клієнт-банк” в залежності від приросту загальної кількості клієнтів.

Необхідно визначити залежність середнього приросту кількості клієнтів, що використовують систему від приросту загальної кількості клієнтів.

| Місяць | Приріст загальної кількості клієнтів, Хі | Приріст кількості клієнтів, що використовують систему “клієнт-банк”, Yі |

| Лютий 2001 | 22 | 14 |

| Березень 2001 | 29 | 15 |

| Квітень 2001 | 23 | 9 |

| Травень 2001 | 27 | 11 |

| Червень 2001 | 26 | 12 |

| Липень 2001 | 22 | 5 |

| Серпень 2001 | 14 | 6 |

| Вересень 2001 | 7 | 4 |

| Жовтень 2001 | 41 | 16 |

| Листопад 2001 | 22 | 5 |

| Грудень 2001 | 16 | 4 |

| Січень 2002 | 20 | 6 |

| Лютий 2002 | 24 | 6 |

| Сума | 293 | 113 |

Значення Хсер. та Yсер. визначаються за формулами:

Хсер. = å Хі / n;

Yсер.= å Yі / n;

n = 13;

i = 1…..13;

Xсер. = 293 / 13 = 22,5;

Yсер. = 113 / 13 = 8,7;

Подальшому обчисленню надається таблична форма, що підвищує його наглядність.

| N | (Xi – Xсер.) | (Xi – Xсер.)^2 | (Yi – Yсер.) | (Yi – Yсер.)^2 | (Xi – Xсер.) * (Yi – Yсер.) |

| 1 | -0,5 | 0,25 | 5,3 | 28,09 | -2,65 |

| 2 | 6,5 | 42,25 | 6,3 | 39,69 | 40,95 |

| 3 | 0,5 | 0,25 | 0,3 | 0,09 | 0,15 |

| 4 | 4,5 | 20,25 | 2,3 | 5,29 | 10,35 |

| 5 | 3,5 | 12,25 | 3,3 | 10,89 | 11,55 |

| 6 | -0,5 | 0,25 | -3,7 | 13,69 | 1,85 |

| 7 | -8,5 | 72,25 | -2,7 | 7,29 | 22,95 |

| 8 | -15,5 | 240,25 | -4,7 | 22,09 | 72,85 |

| 9 | 18,5 | 342,25 | 7,3 | 53,29 | 135,05 |

| 10 | -0,5 | 0,25 | -3,7 | 13,69 | 1,85 |

| 11 | -6,5 | 42,25 | -4,7 | 22,09 | 30,55 |

| 12 | -2,5 | 6,25 | -2,7 | 7,29 | 6,75 |

| 13 | 1,5 | 2,25 | -2,7 | 7,29 | -4,05 |

| å | 781,25 |

| 230,77 | 412,03 |

Тіснота зв’язку між показниками приросту кількості клієнтів та приростом кількості клієнтів, що використовують систему “клієнт-банк” вимірюється коефіцієнтом кореляції, який розраховується за формулою:

r = d^2xy / dx * dy,

Підставляючи відповідні значення отримаємо:

dx = SQR (å ((Xi – Xсер.)^2) / n) = SQR( 781,25 / 13) = 7,75;

dy = SQR (å ((Yi – Yсер.)^2) / n) = SQR( 230,77 / 13) = 4,21;

d^2xy = 1/n * å ((Xi – Xсер.) * (Yi – Yсер.)) = 412,03 / 13 = 31,69;

r1 = 31,69 / (7,75 * 4,21) = 0,97;

Вважаючи форму зв’язку лінійною (Yсер. = а0 + а1*Xсер.), визначимо залежність приросту кількості клієнтів, що використовують систему “клієнт-банк” до приросту загальної кількості клієнтів. Для цього розв’яжемо систему нормальних рівнянь:

n * a0 + a1 * åXi = åYi;

a0 * åXi + a1 * å(Xi^2) = å(Xi * Yi)

Розрахуємо величини å (Хі^2) та å (Xi * Yi):

å (Хі^2) = 7 385;

å (Xi * Yi) = 2 875;

Величину параметру а0 визначаємо з першого рівняння:

13 * а0 + 293 * а1 = 113;

293 * а0 + 7 385 * а1 = 2875;

а0 = (113 - 293 * а1) / 13, або а0 = 8,7 - 22,5 * а1.

Підставляючи отриманий вираз а0 у друге рівняння, знайдемо значення а1:293 * (8,7 - 22,5 * а1) + 7 385 * а1 = 2875;

2 549,1 - 6 592,5 * а1 + 7 385 * а1 = 2875;

792,5 * а1 = 2 875 - 2 549,1;

792,5 * а1 = 325,9; а1 = 0,41;

а0 = 8,7 - 22,5 * 0,41; а0 = 8,7 – 9,23; а0 = -0,53.

Отже рівняння регресії в кінцевому вигляді отримало наступний вигляд:

Yсер. = -0,53 + 0,41 * Хсер.,

Перевірка:

Yсер. = -0,53 + 0,41 * 22,5 = -0,53 + 9,23;

Yсер. = 8,7.

Висновок: враховуючи високу щільність зв’язку між вивчаємими факторами (0,97), в середньому при прирості загальної кількості клієнтів на десять клієнтів, абсолютний приріст кількості клієнтів, що використовують систему “клієнт-банк” складатиме: -0,53 + 4,1 = 3,57 клієнти або 35,7%.

Аналогічно проведемо аналіз залежності приросту доходу від роботи з системою “клієнт-банк” від приросту кількості клієнтів, що її використовують.

Дане співвідношення не має функціональної залежності, тому варто розрахувати співвідношення між середніми величинами данних показників і на основі отриманих данних зробити наближені (враховуючи щільність зв’язку) прогнози.

| Місяць | Приріст доходу від використання “к-б”, грн. Yі | Приріст кількості клієнтів, що використовують систему “клієнт-банк”, Хі |

| Лютий 2001 | 886 | 14 |

| Березень 2001 | 284 | 15 |

| Квітень 2001 | -74 | 9 |

| Травень 2001 | 778 | 11 |

| Червень 2001 | 464 | 12 |

| Липень 2001 | 92 | 5 |

| Серпень 2001 | 814 | 6 |

| Вересень 2001 | 712 | 4 |

| Жовтень 2001 | 1 738 | 16 |

| Листопад 2001 | 66 | 5 |

| Грудень 2001 | 166 | 4 |

| Січень 2002 | -646 | 6 |

| Лютий 2002 | 1 136 | 6 |

| Сума | 6 416 | 113 |

Значення Хсер. та Yсер. визначаються за формулами:

Хсер. = å Хі / n;

Yсер.= å Yі / n;

n = 13;

i = 1…..13;

Xсер. = 113 / 13 = 8,7;

Yсер. = 6 416 / 13 = 493,5;

| N | (Xi – Xсер.) | (Xi – Xсер.)^2 | (Yi – Yсер.) | (Yi – Yсер.)^2 | (Xi – Xсер.) * (Yi – Yсер.) |

| 1 | 5,3 | 28,09 | 392,5 | 107 817,40 | 2 080,0 |

| 2 | 6,3 | 39,69 | -209,5 | 30 734,91 | -1 320,1 |

| 3 | 0,3 | 0,09 | -567,5 | 225 471,16 | -170,3 |

| 4 | 2,3 | 5,29 | 284,5 | 56 642,24 | 654,3 |

| 5 | 3,3 | 10,89 | -29,5 | 610,83 | -97,5 |

| 6 | -3,7 | 13,69 | -401,5 | 112 864,06 | 1 485,7 |

| 7 | -2,7 | 7,29 | 320,5 | 71 886,23 | -865,2 |

| 8 | -4,7 | 22,09 | 218,5 | 33 407,34 | -1 026,8 |

| 9 | 7,3 | 53,29 | 1 244,5 | 1 084 076,48 | 9 084,6 |

| 10 | -3,7 | 13,69 | -427,5 | 127 953,32 | 1 581,9 |

| 11 | -4,7 | 22,09 | -327,5 | 75 097,72 | 1 539,4 |

| 12 | -2,7 | 7,29 | -1 139,5 | 908 985,99 | 3 076,8 |

| 13 | -2,7 | 7,29 | 642,5 | 288 928,40 | -1 734,6 |

| å |

| 230,77 | 3 124 476,06 | 26 718,85 |

r = d^2xy / dx * dy,

Підставляючи відповідні значення отримаємо:

dx = SQR (å ((Xi – Xсер.)^2) / n) = SQR( 230,77 / 13) = 4,21;

dy = SQR (å ((Yi – Yсер.)^2) / n) = SQR( 4 463 537,2 / 13) = 585,96;

d^2xy = 1/n * å ((Xi – Xсер.) * (Yi – Yсер.)) = 26 718,85 / 13 = 2 055,3;

r2 = 2 055,3 / (4,21 * 585,96) = 0,996;

Вважаючи форму зв’язку лінійною (Yсер. = а0 + а1*Xсер.), визначимо залежність приросту доходу від системи “клієнт-банк”, від приросту кількості клієнтів, що використовують систему “клієнт-банк” в своїй діяльності. Розв’яжемо систему нормальних рівнянь:

n * a0 + a1 * åXi = åYi;

a0 * åXi + a1 * å(Xi^2) = å(Xi * Yi)

Розрахуємо величини å (Хі^2) та å (Xi * Yi):

å (Хі^2) = 1 213;

å (Xi * Yi) = 70 058;

Величину параметру а0 визначаємо з першого рівняння:

13 * а0 + 113 * а1 = 6 416;

113 * а0 + 1 213 * а1 = 70 058;

а0 = (6 416 - 113 * а1) / 13, або а0 = 493,54 - 8,7 * а1.

Підставляючи отриманий вираз а0 у друге рівняння, знайдемо значення а1:113 * (493,54 - 8,7 * а1) + 1 213 * а1 = 70 058;

55 769,8 – 983,1 * а1 + 1 213 * а1 = 70 058;

229,9 * а1 = 70 058 - 55 769,8;

229,9 * а1 = 14 288,2; а1 = 62,15;

а0 = 493,54 – 8,7 * 62,15; а0 = 493,54 – 540,71; а0 = -47,17.

Отже рівняння регресії в кінцевому вигляді отримало наступний вигляд:

Yсер. = -47,17 + 62,15 * Хсер.,

Перевірка:

Yсер. = -47,17 + 62,15 * 8,7 = -47,17 + 540,71;

Yсер. = 493,54.

Що свідчить про таке – при збільшенні в середньому кількості клієнтів, що використовують систему “клієнт-банк” на одного клієнта, доходи від системи “клієнт-банк” зростуть на: -47,17 + 62,15 = 14,98 грн.

Підставивши рівняння регресії залежності приросту кількості клієнтів, що використовують систему “клієнт-банк” від приросту загальної кількості клієнтів, у рівняння регресії залежності приросту доходу отриманого від системи “клієнт-банк” від приросту кількості клієнтів, що використовують систему “клієнт-банк”, отримаємо рівняння регресії залежності приросту доходу, що отримує банк від роботи системи “клієнт-банк”.

Yсер. = -47,17 + 62,15 * (-0,53 + 0,41 * Хсер.),

Yсер. = -80,11 + 25,48 * Хсер.

Щільність зв’язку в даному випадку можна розрахувати множенням коефіцієнта r1 на коефіцієнт r2: r = 0,97 * 0,996 = 0,966, що є досить високим показником і можна говорити про щільність зв’язку між факторами.

Використовуючи остаточне рівняння та тенденції темпу приросту кількості клієнтів керівництво банку може планувати приріст рівня доходу на наступний період. Наприклад, підставивши середньомісячний темп приросту загальної кількості клієнтів розрахуємо средньомісячний приріст доходів від системи “клієнт-банк”:

Yсер. = -80,11 + 25,48 * Хсер. = -80,11 + 25,48 * 22,5 = 493,19 коп.

Як бачимо ми майже вийшли на фактичний середній приріст доходів від системи “клієнт-банк” - 493,54грн. Похибка - 0,07% є дуже незначною, що свідчить про високу можливість довіри отриманим данним.

Похожие работы

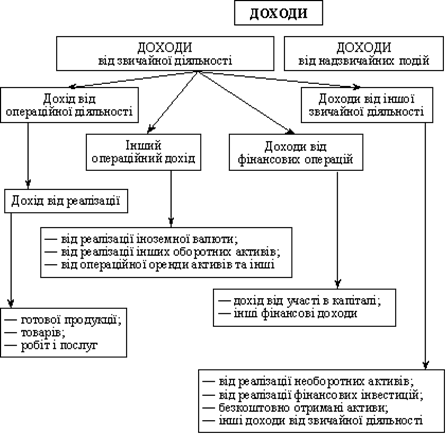

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

... б на економічній основі подолати кризові явища і процеси в грошовій сфері. При здійснення безготівкових розрахунків СТОВ „Колос” керується Інструкцією „Про безготівкові розрахунки в господарському обороті України” , діючим законодавством України, іншими нормативно-правовими актами. Але під час написання курсової роботи на базі СТОВ „Колос” було виявлено такий недолік: застосовується лише одна ...

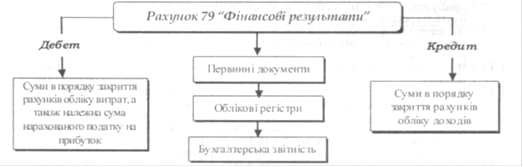

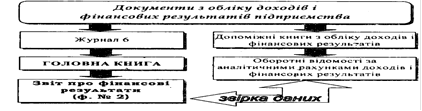

... основної діяльності на суму одержаного прибутку 791 441 22820 11 Списано фінансовий результат від основної діяльності на суму одержаного збитку 442 791 1300 3.4 Шляхи удосконалення обліку доходів від операційної діяльності підприємства Облік є одним із найголовніших засобів отримання інформації і основою національного управління. Курс на ринкові перетворення в Україні супроводжується ...

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

0 комментариев