Навигация

Структурний аналіз системи “клієнт-банк” в Київській філії АКІБ “УкрСиббанк”

2.3 Структурний аналіз системи “клієнт-банк” в Київській філії АКІБ “УкрСиббанк”.

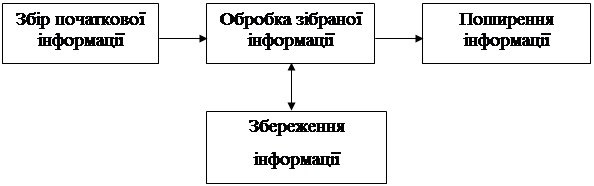

Структурний аналіз передбачає розбиття процесу чи явища на складові та вивчення окремих функціональних частин цілого. Також іншим варіантом структурного аналізу може бути ситуація, коли вивчаєме явище вже є частинию цілого – в цьому випадку порівнянню підлягає явище, що вивчається як складова більш охоплючого процесу.

В нашому випадку буде використано як перший, так і другий підхід, адже з однієї сторони послуга-система “клієнт-банк” є частиною розрахункових операцій – тобто система “клієнт-банк” є частиною значно ширшого переліку послуг, що об’єднують розрахункові операції, а з іншого боку доходи від системи “клієнт-банк” розподіляються на одноразову комісію за встановлення та щомісячні платежі – а це, в свою чергу, передбачає виділення окремих статей та подальший їх аналіз, як окремих структурних одиниць, що водночас залишаються частинами одного цілого.

В попередній частині роботи нами було проаналізовано динаміку кількості клієнтів вцілому по банку та кількості клієнтів, що використовують систему “клієнт-банк” зокрема. Ми помітили певну схожість у розвитку цих двох категорій, зокрема у динаміці їхнього росту. В цій частині нам доведеться проаналізувати істотність участі клієнтів, що користуються послугами системи “клієнт-банк” у загальному обсязі клієнтів.

Ми вдамося глибше до аналізу і розрахуємо структуру платежів, що проходять через систему КФ АКІБ “УкрСиббанк”, виділивши із загального обсягу платежів, платежі, що проходять через систему “клієнт-банк”, також проаналізуємо суми платежів, і нарешті, проведемо структурний аналіз доходів від розрахункових операцій та долю в них доходів від роботи з системою “клієнт-банк” зокрема.

Для початку подамо дані про загальну кількість клієнтів, та розподіл між ними по фактору користування системою “клієнт-банк” у табличному виглді та розрахуємо процентне співвідношення між виділеними групами клієнтів.

Таблиця 2.3.1

Структура загальної кількості клієнтів та клієнтів, що використовують систему “клієнт-банк” у КФ АКІБ “УкрСиббанк”

| Місяць | Загальна кількість клієнтів, Кі(з) | Кількість клієнтів, що корист. ситемою “клієнт-банк” Кі(к-б) | У % до загальної кількості клієнтів, % | Кількість клієнтів, що не корист. ситемою “клієнт-банк” Кі(н) | У % до загальної кількості клієнтів, % |

| Січень 2001 | 221 | 29 | 13% | 192 | 87% |

| Лютий 2001 | 243 | 43 | 18% | 200 | 82% |

| Березень 2001 | 272 | 58 | 21% | 214 | 79% |

| Квітень 2001 | 295 | 67 | 23% | 228 | 77% |

| Травень 2001 | 322 | 78 | 24% | 244 | 76% |

| Червень 2001 | 348 | 90 | 26% | 258 | 74% |

| Липень 2001 | 370 | 95 | 26% | 275 | 74% |

| Серпень 2001 | 384 | 101 | 26% | 283 | 74% |

| Вересень 2001 | 391 | 105 | 27% | 286 | 73% |

| Жовтень 2001 | 432 | 121 | 28% | 311 | 72% |

| Листопад 2001 | 454 | 126 | 28% | 328 | 72% |

| Грудень 2001 | 470 | 130 | 28% | 340 | 72% |

| Січень 2002 | 490 | 136 | 28% | 354 | 72% |

| Лютий 2002 | 514 | 142 | 28% | 372 | 72% |

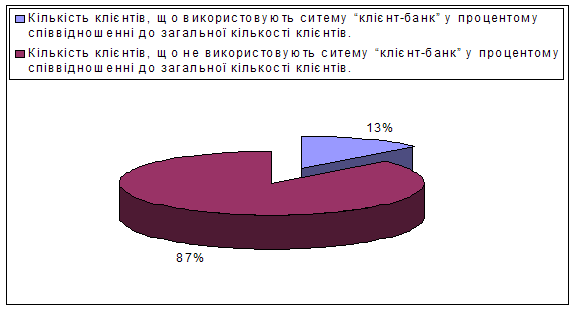

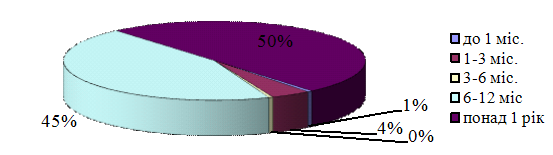

З даних таблиці ми бачимо, що процент клієнтів системи “клієнт-банк” на протязі досліджуваного періоду знаходився у межах від 13% до 28%, причому на протязі всього періоду прослідковувалась тенденція до росту процентного відношення клієнтів, що почали застосовувати у своїй практиці систему, якщо у перші три місяці щомісячний приріст складав 5п.п., 3п.п. та 2п.п. відповідно, то в останні три – структура була абсолютно незмінною на рівні 28%, що свідчить про стабилізацію ситуації та врівноваження ситуативного перекосу, що існував на початку 2001 року.

|

Графічне зображення розподілу банківських клієнтів у січні 2001 року предста2лено на Рис. 2.3.1.

Рис. 2.3.1 Структура розподілу кількості клієнтів КФ АКІБ “УкрСиббанк” за фактором використання системи “клієнт-банк” у січні 2001 року.

|

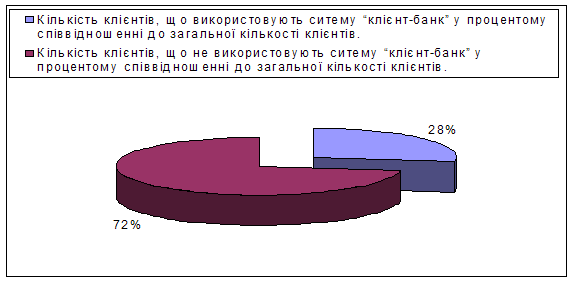

Графічне зображення розподілу банківських клієнтів у січні 2001 року представлено на Рис. 2.3.2.

Рис. 2.3.2 Структура розподілу кількості клієнтів КФ АКІБ “УкрСиббанк” за фактором використання системи “клієнт-банк” у лютому 2002 року.

можна легко відмітити збільшення долі застосування системи “клієнт-банк” у господарському обігу компаній, безумовно враховуючи той факт, що подані розподіли є не просто ситуативними в певний період, а існує чітка тенденція до зміни розподілу на користь використання системи “клієнт-банк”.

Прогнозуючи розвиток подій на основі лінії тренду, можна сказати, що розподіл буде майже незмінним на протязі наступних трьох-чотирьох місяців, беручи до уваги той факт, що він залишався на сталому рівні протягом останніх п’яти місяців, а темп приросту загальної кількості клієнтів та темп приросту кількості клієнтів, що використовують систему “клієнт-банк” на графічному зображенні (а отже і у цифровому вираженні) переплітаються в єдину лінію.

Керівництвом банку було встановлено план по розподілу кількості клієнтів за фактором використання системи “клієнт-банк” на кінець 2002 року, на рівні 32% клієнтів, що використовують систему та 68%, що її не використовують.

Таке рішення було викликане тим, що робота клієнта через систему “клієнт-банк” значно знижує завантаження, що приходиться на одного операціоніста, дозволяє оперативно обробляти інформацію, що надходить від клієнта, уникати можливих помилок клієнта при заповненні платіжних документів уже на стадії їх введення в комп’ютерний бланк, а при виявленні все-таки помилок, швидко їх виправляти.

При цьому пропускна спроможність виділених каналів зв’язку, що вже застосовуються у банку, не заповнена на 100%, що знижує коефіцієнт ефективності їхнього використання. Іншими словами – збільшення кількості клієнтів, що будуть використовувати систему “клієнт-банк” не призведе до різкого збільшення витрат. Лише через проміжки часу, після укладання угоди з певною кількістю клієнтів, банк повинен буде розширити свої зв’язкові можливості, а при необхідності – взяти на роботу додаткового співробітника відділу автоматизації. Останній елемент не є виключно витратним, адже якщо порівняти з витратами на утримання нового операційного працівника – прийом на роботу яких теж залежить від рівня завантаженості – то частота прийому на роботу працівників відділу автоматизації в порівнянні з частотою працівників операційного відділу відповідно складає як 1 : 2 (норма на одного працвника відділу автоматизації – 300 клієнтів; норма на одного працівника операційного відділу – 150 клієнтів) – тобто при рівній кількості нововведених клієнтів, банк потребує одного працівника відділу автоматизації або двох працівників операційного відділу (це досягається внаслідок комп’ютеризації процесу). До того ж уникається особистий фактор операційного працівника – можливість його несприйняття клієнтом. А також зникає проблема робочого місця (розуміти як вільних площ у приміщенні банку) тощо.

З проведеного вище аналізу ми можемо зробити висновок, що досягнення планових показників переведе банк у якісно нову площину співробітництва з клієнтом, відкриє приховані можливості.

Постає питання за рахунок яких факторів можна досягти відповідного розподілу. Існують два шляхи активних дій банку для досягнення встановлених показників: зниження рівня цін на вже існуючий продукт, або створення нового якіснішого продукту. Це завдання якраз і стоїть перед менеджерами банку.

На час написання роботи рішенням відділу менеджерів банку у погодженні з управлінням корпоративного бізнесу було прийнято рішення про проведення рекламної кампанії строком на два місяці, під час якої рішенням тарифного комітету встановлено плату за підключення до системи “клієнт-банк” – 1 грн. (цю послугу банк не може надавати безкоштовно, що пов’язано з податковим законодавством). Отже, вибрано перший шлях виконання планових показників.

Перейдемо до аналізу платіжних документів, що надаються клієнтами банку як у паперовому вигляді, так і через систему “клієнт-банк”.

На основі щомісячного звіту відділу автоматизації проведемо аналіз кількості та сум платіжних документів, що проходять через систему “клієнт-банк”.

Таблиця 2.3.2

Структура проходження платежів у КФ АКІБ “УкрСиббанк” за кількістю.

| Місяць | Загальна кількість платіжних докуметів, Кі(з) | Кількість документів, що проходять ситемою “клієнт-банк” Кі(к-б) | У % до загальної кількості платежів, % | Кількість документів, що надходять у паперовому вигляді Кі(н) | У % до загальної кількості платежів, % |

| Січень 2001 | 5842 | 2998 | 51% | 2844 | 49% |

| Лютий 2001 | 5900 | 3024 | 51% | 2876 | 49% |

| Березень 2001 | 5998 | 3103 | 52% | 2895 | 48% |

| Квітень 2001 | 6304 | 3321 | 53% | 2983 | 47% |

| Травень 2001 | 6254 | 3498 | 56% | 2756 | 44% |

| Червень 2001 | 6350 | 3501 | 55% | 2849 | 45% |

| Липень 2001 | 6352 | 3687 | 58% | 2665 | 42% |

| Серпень 2001 | 6478 | 3857 | 60% | 2621 | 40% |

| Вересень 2001 | 6542 | 3993 | 61% | 2549 | 39% |

| Жовтень 2001 | 6713 | 4397 | 65% | 2316 | 35% |

| Листопад 2001 | 6937 | 4762 | 69% | 2175 | 31% |

| Грудень 2001 | 6856 | 4585 | 67% | 2271 | 33% |

| Січень 2002 | 5527 | 3727 | 67% | 1800 | 33% |

| Лютий 2002 | 6746 | 4718 | 70% | 2028 | 30% |

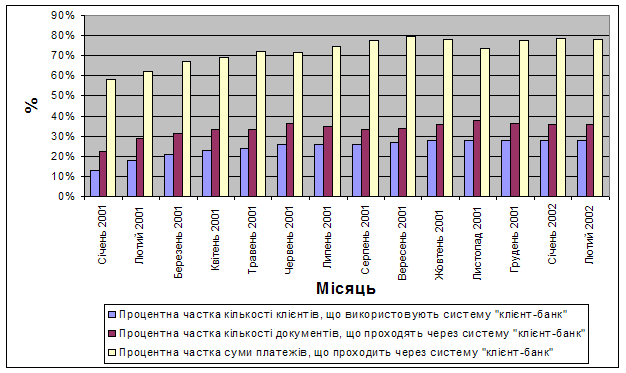

З даної таблиці ми можемо також відмітити зрушення в сторону підвищення використання системи “клієнт-банк” як засобу для доставки платіжних документів до банку. Також цікавим є той факт, що при використанні системи “клієнт-банк” частиною клієнтів, що складає від загальної кількості клієнтів - 13% - 28%, доля кількості документів, що проходять через систему складає 51% - 70% від загальної кількості документів.

Таке явище пояснюється тим, що систему “клієнт-банк” використовують в своїй діяльності, в першу чергу, великі та середні підприємства. Безумовно, показники ділової активності цих підприємств – а отже й кількості платіжних документів – значно вищі за показники малого бізнесу, що й створює таку диспропорцію та перерозподіл структури.

Для підтвердження даного факту наведемо структуру платежів за сумами операцій.

Таблиця 2.3.3

Структурний аналіз проходження платежів у КФ АКІБ “УкрСиббанк” за сумами.

| Місяць | Загальна сума платіжних докуметів, грн. | Сума по документам, що проходять ситемою “клієнт-банк” грн. | У % до загальної суми платежів, % | Сума по документам, що надходять у паперовому вигляді, грн. | У % до загальної суми платежів, % |

| Січень 2001 | 385 421 096 | 225 024 125 | 58% | 160 396 971 | 42% |

| Лютий 2001 | 398 547 789 | 248 524 123 | 62% | 150 023 666 | 38% |

| Березень 2001 | 416 521 148 | 280 214 547 | 67% | 136 306 601 | 33% |

| Квітень 2001 | 404 258 025 | 278 547 526 | 69% | 125 710 499 | 31% |

| Травень 2001 | 421 125 896 | 304 025 214 | 72% | 117 100 682 | 28% |

| Червень 2001 | 440 125 412 | 314 528 956 | 71% | 125 596 456 | 29% |

| Липень 2001 | 458 741 145 | 341 258 125 | 74% | 117 483 020 | 26% |

| Серпень 2001 | 462 258 987 | 358 214 859 | 77% | 104 044 128 | 23% |

| Вересень 2001 | 457 854 256 | 365 258 123 | 80% | 92 596 133 | 20% |

| Жовтень 2001 | 492 090 469 | 383 658 082 | 78% | 108 432 387 | 22% |

| Листопад 2001 | 384 937 408 | 283 748 633 | 74% | 101 188 775 | 26% |

| Грудень 2001 | 357 045 897 | 276 485 258 | 77% | 80 560 639 | 23% |

| Січень 2002 | 313 808 639 | 245 824 470 | 78% | 67 984 169 | 22% |

| Лютий 2002 | 495 025 985 | 385 965 852 | 78% | 109 060 133 | 22% |

Процентна частка суми платежів, що проходять через систему “клієнт-банк” перевищує частку за кількістю платежів, що повністю підтверджує теорію, що була нами запропонована. Так, абсолютно відомо, що суми платежів, що здійснюють великі компанії у десятки, а то і сотні разів перевищують суми платіжних документів, що проводяться клієнтами малого бізнесу. Це пов’язано, як правило з великим обігом коштів у великих компаній, такі компанії часто представляють фінансовий сектор, де рух коштів відбувається без переміщення товару тощо.

Порівняємо процентну частину кількості клієнтів, кількості платіжних документів та суми платежів, що проходять через систему “клієнт-банк”.

|

Рис. 2.3.3. Динамічний ряд розподілу використання системи “клієнт-банк” за кількістю клієнтів, кількістю та сумами платежів.

Якщо процентна частка кількості клієнтів, що використовують систему “клієнт-банк” не мала відрізків зниження на гістограмі, то інші показники коливались. Постійний приріст кількості клієнтів спостерігається за рахунок збільшення доступності системи для середніх та малих підприємств, що не мають вирішального впливу на кількість платежів та їх загальну суму по банку.

І нарешті, перейдемо до аналізу доходів, що отримує банк, внаслідок роботи клієнтів із системою віддаленого доступу.

Розрахуємо долю доходів від системи “клієнт-банк” у загальному обсязі доходів від розрахункових операцій та наведемо отримані дані у табличній формі.

Таблиця 2.3.4

Порівняльний аналіз доходів від операцій з системою “клієнт-банк”.

| Місяць | Загальна сума доходів (за місяць), грн. | Сума доходів, отриманих від ситеми “клієнт-банк” (за місяць) грн. | У % до загальної суми доходів (за місяць) % | Сума доходів, отриманих від ситеми “клієнт-банк” (наростаючим підсумком) грн. | У % до загальної суми доходів (нарост. підсумком) % |

| Січень 2001 | 92 138 | 1 690 | 2% | 1 690 | 2% |

| Лютий 2001 | 149 266 | 2 576 | 2% | 4 266 | 2% |

| Березень 2001 | 191 289 | 2 860 | 1% | 7 126 | 2% |

| Квітень 2001 | 214 645 | 2 786 | 1% | 9 912 | 2% |

| Травень 2001 | 246 414 | 3 564 | 1% | 13 477 | 2% |

| Червень 2001 | 227 043 | 4 028 | 2% | 17 505 | 2% |

| Липень 2001 | 228 502 | 4 120 | 2% | 21 625 | 2% |

| Серпень 2001 | 177 960 | 4 934 | 3% | 26 559 | 2% |

| Вересень 2001 | 134 980 | 5 646 | 4% | 32 205 | 2% |

| Жовтень 2001 | 114 034 | 7 384 | 6% | 39 589 | 2% |

| Листопад 2001 | 142 352 | 7 450 | 5% | 47 039 | 2% |

| Грудень 2001 | 129 203 | 7 616 | 6% | 54 655 | 3% |

| Січень 2002 | 131 346 | 6 970 | 5% | 6 970 | 5% |

| Лютий 2002 | 204 855 | 8 106 | 4% | 15 076 | 4% |

Як видно з таблиці доля доходів від використання системи “клієнт-банк” знаходиться в межах від 2% до 6%, що є досить незначним показником, враховуючи високий процент кількості платіжних документів та суми платежів, що проходять через систему “клієнт-банк”.

Однак доходи від системи “клієнт-банк” не враховують плату клієнтів, що її використовують, щомісячних платежів за обслуговування рахунків, плати за платіжні доручення, видачу довідок і таке інше. В той же час вони відносяться до загальної суми доходів, зменшуючи частку доходів від системи “клієнт-банк”.

Водночас у динаміці доля доходів від системи “клієнт-банк” зростає і на кінець грудня 2001 року складає 6%. Це дозволило збільшити долю доходів від системи “клієнт-банк” у загальному обсязі доходів від розрахункових операцій з 2% на початку року до 3% на кінець 2001 року.

У 2002 році високий показник частки доходів від роботи з системою “клієнт-банк” зберігається на рівні 4% - 5% щомісяця, це дозволяє утримувати показник сукупний з початку 2002 року на рівні 4% або на 1% більше за показник 2001 року.

Таблиця 2.3.5

Структура доходів від системи “клієнт-банк”.

| Місяць | Загальна сума доходів від системи “клієнт-банк”, грн. | Доход у вигляді одноразової платні від встановлення системи “к-б” грн. | У % до загальної суми доходів від системи “к-б”, % | Доход у вигляді щомісячної платні від обслуговуваня системи “к-б” грн. | У % до загальної суми доходів від системи “к-б”, % |

| Січень 2001 | 1 690 | 370 | 22% | 1 320 | 78% |

| Лютий 2001 | 2 576 | 1 036 | 40% | 1 540 | 60% |

| Березень 2001 | 2 860 | 1 110 | 39% | 1 750 | 61% |

| Квітень 2001 | 2 786 | 666 | 24% | 2 120 | 76% |

| Травень 2001 | 3 564 | 814 | 23% | 2 750 | 77% |

| Червень 2001 | 4 028 | 888 | 22% | 3 140 | 78% |

| Липень 2001 | 4 120 | 370 | 9% | 3 750 | 91% |

| Серпень 2001 | 4 934 | 444 | 9% | 4 490 | 91% |

| Вересень 2001 | 5 646 | 296 | 5% | 5 350 | 95% |

| Жовтень 2001 | 7 384 | 1 184 | 16% | 6 200 | 84% |

| Листопад 2001 | 7 450 | 370 | 5% | 7 080 | 95% |

| Грудень 2001 | 7 616 | 296 | 4% | 7 320 | 96% |

| Січень 2002 | 6 970 | 500 | 7% | 6 470 | 93% |

| Лютий 2002 | 8 106 | 1 067 | 13% | 7 039 | 87% |

Приріст доходу від встановлення системи “клієнт-банк” в основному залежить від кількості нових клієнтів, тому значення наближаються до пропорцій приросту кількості клієнтів, що встановили систему “клієнт-банк”.

Дохід же від обслуговування системи має тенденцію до зростання – це викликано постійним збільшенням кількості клієнтів, що сплачують щомісячні внески за користування системою “клієнт-банк”, не зважаючи на те, що кількість нових клієнтів системи у досліджуваному місяці може бути меншою, аніж кількість нових клієнтів у попередньому місяці.

Тому з часом загальна лінія розподілу буде зміщуватись у сторону збільшення частки щомісячних платежів по відношенню до одноразових за встановлення системи.

Підсумовуючи структурний аналіз системи “клієнт-банк” та роль її показників у загальних показниках банку, можна відзначити нерівномірність розподілу між кількістю клієнтів, що обслуговуються в системі “клієнт-банк” та кількістю і сумами платежів, що проходять через дану систему – а саме значне перевищення частки останніх близько 55% та 70% відповідно у порівнянні з часткою клієнтів у 25% в середньому. Одночасно доходи від системи в загальній структурі доходів від розрахункових операцій ледь досягають 6%. Нами було встановлено основні причини таких відмінностей структури – прихильність до системи, в першу чергу, великих підприємств, з великою кількістю платіжних документів та сумами платежів; та неспівставність ознак групування доходів від системи “клієнт-банк” та ознак групування клієнтів, що використовують систему чи кількості або сум платежів через систему тощо.

РОЗДІЛ 3

ВДОСКОНАЛЕННЯ ДІЮЧОЇ СИСТЕМИ РОЗРАХУНКІВ В СИСТЕМІ “КЛІЄНТ-БАНК”

Похожие работы

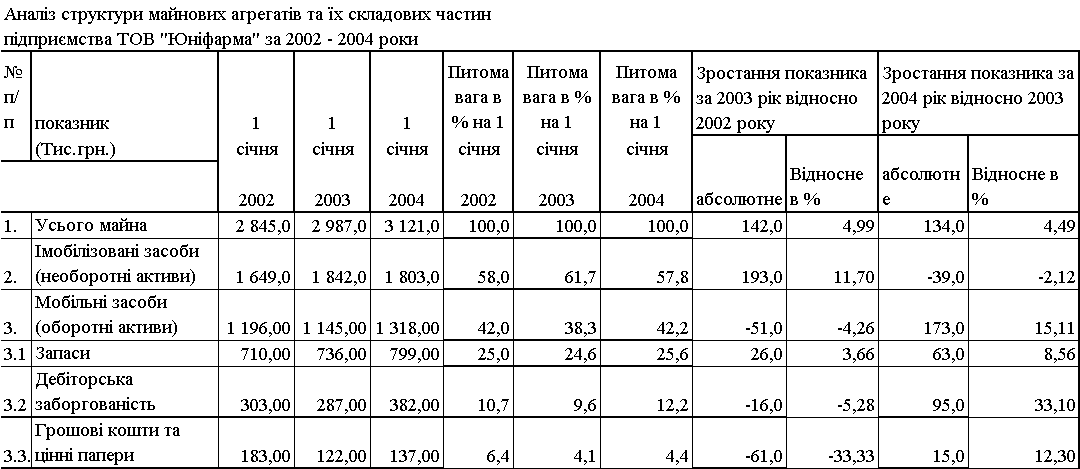

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

... б на економічній основі подолати кризові явища і процеси в грошовій сфері. При здійснення безготівкових розрахунків СТОВ „Колос” керується Інструкцією „Про безготівкові розрахунки в господарському обороті України” , діючим законодавством України, іншими нормативно-правовими актами. Але під час написання курсової роботи на базі СТОВ „Колос” було виявлено такий недолік: застосовується лише одна ...

... основної діяльності на суму одержаного прибутку 791 441 22820 11 Списано фінансовий результат від основної діяльності на суму одержаного збитку 442 791 1300 3.4 Шляхи удосконалення обліку доходів від операційної діяльності підприємства Облік є одним із найголовніших засобів отримання інформації і основою національного управління. Курс на ринкові перетворення в Україні супроводжується ...

... своєчасне виявлення відхилень від прийнятих стандартів і цілей кредитної політики банку. Кредитний моніторинг є одним із важливих елементів удосконалення механізму здійснення кредитних операцій. Контроль за ходом погашення позички і виплатою відсотків по ній служить важливим етапом усього процесу кредитування. Він полягає в періодичному аналізі кредитного досьє позичальника, перегляді кредитного ...

0 комментариев