Навигация

Аналіз кредитоспроможності позичальника

2.3. Аналіз кредитоспроможності позичальника

Для визначення фінансового стану позичальника рекомендується вивчити його місячні доходи і витрати.

Вивчення платоспроможності позичальника здійснюється на підставі таких документів:

довідки з місця роботи позичальника про стаж роботи на підприємстві, розміри заробітної плати і утримань з неї ( виплати податків, погашення позичок (у тому числі за товари, придбані в розстрочку, утримання аліментів та інших стягнень). У приватного підприємця - декларації про доходи, що завірена податковою інспекцією (адміністрацією). У пенсіонерів – довідки про розмір пенсії з органу, що призначив пенсію;

книжки по розрахунках за комунальні послуги, квартирну плату;

документів, що підтверджують прибутки по вкладах, цінних паперах;

інших документах, що підтверджують інші доходи та витрати позичальника та його сім’ї (довідка з місця постійної роботи чоловіка (дружини) із зазначенням отримуваного доходу (середньомісячного заробітку) і розміру відрахувань з нього; розрахункові документи, що підтверджують витрати по утриманню дітей в дошкільних установах, плату за навчання ).

Один з основних показників, які підтверджують платоспроможність позичальника - фінансова та соціальна стабільність. При всіх рівних умовах перевага віддається клієнту, який має більш надійні доходи, тривалий час роботи на підприємстві і проживання у даній місцевості.

При здійсненні оцінки фінансового стану позичальника – фізичної особи мають бути враховані:

соціальна стабільність клієнта, тобто наявність власної нерухомості, цінних паперів, постійної роботи, сімейний стан, час проживання у даній місцевості;

вік та здоров’я клієнта;

загальний матеріальний стан клієнта, його доходи та витрати;

інтенсивність користування банківськими позиками у минулому та своєчасність їх погашення і відсотків за ними, а також користування іншими банківськими послугами;

зв’язки клієнта у діловому світі, тощо.

Оцінка фінансового стану позичальника здійснюється за допомогою таких коефіцієнтів та факторів:

коефіцієнт платоспроможності позичальника Кпп;

коефіцієнт платоспроможності сім’ї Кпс;

вік позичальника;

наявність власної нерухомості ВН;

наявність постійної роботи ПР;

безперервний трудовий стаж;

погашення кредитів у минулому.

На підставі наданих документів визначаються:

- середньомісячні доходи позичальника (МД) та його сім’ї (МДС) з урахуванням заробітної плати, відсотків по вкладах, облігаціях та інших цінних паперах, доходів від іншої діяльності

- середньомісячні витрати позичальника (МВ) та його сім’ї (МВС) з урахуванням розмірів сплачуваних податків, відрахувань від заробітної плати на сплату аліментів, погашення раніше одержаних позичок, страхових, комунальних та квартирних платежів та ін.

Для зручності здійснення розрахунків платоспроможності (Кпп і Кпс) позичальника можна використати макет таблиці, що приведена в додатку 2.18:

Коефіцієнт платоспроможності (Кпп)

Коефіцієнт платоспроможності позичальника розраховується як відношення середньомісячного доходу (МД) до суми середньомісячних витрат (МВ) та місячних платежів по кредиту та відсотках .

МД

К![]() пп

= (2.1)

пп

= (2.1)

МПП + МВ

де Кпп - коефіцієнт платоспроможності;

МПП - місячні платежі по позичці включаючи відсотки (в розрахунок береться позичка, яку передбачає одержати позичальник).

Коефіцієнт платоспроможності характеризує здатність позичальника забезпечувати своєчасні розрахунки.

Теоретичне значення коефіцієнта платоспроможності Кпп - не менше 1.3

При визначенні коефіцієнта платоспроможності враховано, що відповідно до діючого порядку судові органи, як правило, виносять рішення про утримання за виконавчими листами суми з розрахунку, що загальна сума утримань з доходу позичальника не повинна перевищувати 50 відсотків його доходу.

Зважаючи на те, що реальні місячні доходи позичальника - це лише частина місячного доходу його сім’ї, а витрати, що враховуються при розрахунку платоспроможності, розподіляються на всіх членів сім’ї, то дохід на кожного працюючого члена сім’ї буде більший, а витрати - менші, ніж у наведеному вище розрахунку.

З іншого боку, витрати позичальника на будівництво, придбання чи ремонт житла та інших будов також не можна розглядати як його власні витрати, а тільки як загальносімейні.

Тому при оцінці фінансового стану позичальника використовується коефіцієнт платоспроможності сім’ї (Кпс). За сім’ю приймається тільки дві особи - чоловік та дружина. Цей показник враховується при наявності поручительства одного з них.

При такому підході один із членів сім’ї буде позичальником, а другий - його поручителем. Обидва вони несуть солідарну відповідальність за своєчасне і повне повернення кредиту та сплати відсотків.

Коефіцієнт платоспроможності сім’ї (Кпс)

Коефіцієнт платоспроможності сім’ї обчислюється із співвідношення місячного доходу сім’ї до всіх місячних витрат, включаючи витрати по позичці.

МДС

К![]() пс

= (2.2)

пс

= (2.2)

МВС + МПП

де МДС - місячний дохід сім’ї;

МВС - місячні витрати сім’ї;

МПП - місячні витрати по позичці (у розрахунок приймається позичка, яку планує одержати позичальник).

Теоретичне значення Кпс повинно бути не менше 1,5

У разі, якщо позичальник не має сім’ї або відсутнє поручительство члена сім’ї, коефіцієнт Кпс не визначається. При оцінці фінансового стану позичальника Кпп множиться на 2.

Вік позичальника (ВП)

ВП може набувати таких значень:

ВП = 2 - якщо вік клієнта від 25 до 50 років;

ВП = 1 - якщо вік клієнта менше 25 років або більше 50 років.

Наявність власної нерухомості ВН

ВН може набувати таких значень:

ВН = 2 - при наявності власної нерухомості;

ВН = 1 - нерухомість знаходиться у власності іншого члена сім’ї;

ВН = 0 - не має власної нерухомості.

Наявність постійної роботи ПР

ПР може набувати таких значень:

ПР = 2 - при стажі роботи на постійному місці понад 3 роки;

ПР = 1 - при стажі роботи на постійному місці від 1 до 3 років;

ПР = 0 - при стажі роботи менше 1 року.

Безперервний стаж роботи (БС)

БС може набувати таких значень:

БС = 2 - при безперервному стажі роботи понад 10 років;

БС = 1 - при стажі роботи на постійному місці від 5 до 10 років;

БС = 0 - при стажі роботи менше 5 року.

Погашення кредитів у минулому (ПМ)

ПМ може набувати таких значень:

ПМ = 2 - при погашенні кредитів без проблем;

ПМ = 1 – при погашенні кредитів після відстрочки або позичальник не користувався кредитами у минулому;

ПМ = 0 - при простроченому кредиті або якщо позичальник ухиляється від відповідальності.

Для визначення узагальненого показника фінансового стану позичальника необхідно:

- розраховані за викладеною методикою показники занести до таблиці зображену в додатку 2.19;

- значення кожного показника помножити на вагоме значення;

- знайти суму всіх значень.

Після визначення узагальненого показника визначається клас позичальника за рейтинговою шкалою додатку 2.20.

Проаналізуємо кредитну заявку конкретного клієнта Сидоренка Віктора Івановича, первинні дані про якого наведені нижче в табл. 2.11. Даний позичальник подав заяву на отримання кредиту на купівлю музичного центру в розмірі 1960 грн. терміном на 1 рік. На даний момент в банку рівень відсоткової ставки по таким кредитам знаходиться на рівні 50% річних. В якості застави клієнт надає свій валютний депозит. Оскільки 90% депозиту даного позичальника складають $ 1350 або 5292

Таблиця 2.11

Первинні дані позичальника - фізичної особи Сидоренка Віктора Івановича

| № | Показник | Значення |

| 1 | Вік позичальника (роки) | 31 |

| 2 | Стаж роботи (роки) | 8 |

| 3 | Безперервний стаж роботи (роки) | 8 |

| 4 | Розмір заробітної плати (грн.) | 900 |

| 5 | Комунальні та квартирні витрати ( грн.) | 156 |

| 6 | Плата за користування автомайданчиком (грн.) | 60 |

| 7 | Плата за користування супутниковим телебаченням (грн.) | 10 |

| 8 | Депозитний рахунок в Ощадбанку ($) | 1500 |

| 9 | Річна ставка по депозиту у валюті (%) | 16 |

| 10 | Сімейний стан | неодружений дітей не має |

| 11 | Наявність кредитної історії | відсутня |

| 12 | Стаж роботи на постійному місці ( роки) | 8 |

| 13 | Наявність власної нерухомості | 2-х кімнатна квартира |

грн. ( за курсом НБУ $1=3,92грн.), тобто можна зробити висновок, що даний кредит буде забезпечений заставою в достатній кількості. Далі використовуючи рейтингову оцінку класу позичальника визначимо чи

Таблиця 2.12

Доходи та витрати позичальника (сім’ї)

| № п/п | Доходи | Пози-чаль-ник | Інший член сім’ї (поручи-тель) | Витрати | Пози-чальник | Інший член сім’ї (пору-читель) |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Заробітна плата | 900 | Прибутковий податок | 165,55 | ||

| 2 | Доходи від заощаджень та цінних паперів | 78,4 | Аліменти | |||

| 3 | Інші доходи (зазначити конкретно) | Щомісячні платежі по раніше одержаних позичках | ||||

| 4 | Платежі за товари, придбані в розстрочку | |||||

| 5 | Комунальні платежі | 156 | ||||

| 6 | Щомісячні платежі по страхуванню | |||||

| 7 | Інші витрати (плата за навчання, дит.садок та ін.) | 79 | ||||

| 8 | Разом доходів | 978,4 | Разом витрат | 400,55 | ||

| 9* | Всього доходів (ряд.8 кол.3+4) | 978,4 | Всього витрат (ряд.8 кол 6+7) | 400,55 | ||

*) використовується при визначенні Кпс

можна даному позичальнику надати кредит чи ні. Для цього заповнимо таблиці (див. додаток 2.18 та 2.19).

В результаті рейтингової оцінки позичальник, Сидоренко Віктор Іванович бал рівний 32,15, тобто він потрапив в категорію позичальників класу А, тобто ми маємо справу з фізичною особою з дуже стійким фінансовим станом, якій можна дозволити у видачі кредиту. Для порівняння розрахуємо інтегрований показник кредитоспроможності який використовується АКБ «Україна» (він був описаний в першому розділі) див. табл. 2.13. Розрахункове значення інтегрованого показника становить 50,35 (див. табл. 2.14), що теж нашого позичальника відносить до позичальників класу А, але коефіцієнт платоспроможності позичальника в даному випадку у нас становить 1,61, а методика розрахунку інтегрованого показника вимагає щоб його значення було не меншим за 2.Аналізуючи ж кредитоспроможність позичальника за скоринг - формуляром, який використовується в німецькому банку він отримав 112 балів, це свідчить про те, що кредитний працівник приймає самостійно позитивне рішення про видачу кредиту. Використовуючи ж методику оцінки кредитоспроможності одного з російських банків отримаємо наступний результат (див. табл. 2.15). А оскільки сума кредиту даного позичальника становить 1960 грн., а розрахункова - 2080,26 грн., то даному позичальнику можна надати кредит згідно з умов його заявки. Для більшої повноти скористаємося методикою скоринг - аналізу стану позичальника фізичної особи за моделлю запропонованою Дюраном (див. розділ 1). Розрахунки наведені в таблиці 2.16.

Отже, як ми бачимо, даний позичальник за цією методикою отримав 1,912 бали, а оскільки всі позичальники, які отримали сумарний бал, який перевищує 1,25 відноситься до групи помірного ризику, тобто такими позичальникам можна надати кредит.

Отже використавши рейтингову методику оцінки, що використовується Ощадбанком, для оцінки кредитоспроможності позичальника - фізичної особи та рейтингові методики оцінки кредитоспроможності інших банків можна зробити висновок про те, методика оцінки кредитоспроможності в Ощадбанку України розроблена на високому рівні. Свідченням тому є аналогічні отримані результати з використанням інших методик провідних західних банків, які вдосконалювали свої методики протягом декількох десятиліть. Про це також свідчать нещодавні результати перевірки німецькими банкірами пакету кредитних документів, які було прийнято в банку. За підсумками яких методичну базу з кредитування було оцінено, як таку, яка написана на високому європейському рівні.

Таблиця 2.13

Визначення узагальненого показника фінансового стану позичальника

| № п/п | Назва показника | Ваго-мість | Розрахун-кове значення показника | Значення показника з урахуванням вагомості (гр.4*гр3) |

| 1 | 2 | 3 | 4 | 5 |

| 1 | Коефіцієнт платоспромо-жності позичальника (Кпп) | 8 | 1,61 | 12,88 |

| 2 | Коефіцієнт платоспромо-жності сім’ї (Кпс) | 7 | 1,61 | 11,27 |

| 3 | Вік позичальника (ВП) | 1 | 2 | 2 |

| 4 | Наявність власної неру- хомості (ВН) | 1 | 2 | 2 |

| 5 | Наявність постійної роботи (ПР) | 1 | 2 | 2 |

| 6 | Безперервний стаж роботи (БС) | 1 | 1 | 1 |

| 7 | Погашення кредитів у минулому (ПМ) | 1 | 1 | 1 |

Таблиця 2.14

Визначення інтегрованого показника фінансового стану позичальника

| № п/п | Назва показника | Теоретич. значення | Вагомість показника | Розрахунк значення показника | Розрахунок значення з урахув. Вагомості |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Коефіцієнт платоспромо-жності позичальника Кпп | Не менше 2,0 | 8 | 1,61 | 12,88 |

| 2 | Коефіцієнт платоспромо-жності сім’ї Кпс | Не менше 2,0 | 7 | 1,61 | 11,27 |

| 3 | Коефіцієнт забезпечення Кз | Не менше 1,5 | 10 | 2,12 | 21,2 |

| 4 | Наявність власної неру- хомості ВН | 1 | 3 | 1 | 3 |

| 5 | Наявність постійної роботи ПР | 2 | 1 | 2 | 2 |

| Всього | 50,35 | ||||

Таблиця 2.15

Оцінка кредитоспроможності за російською методикою

| № | Показник | Значення |

| 1 | середньомісячний доход за останні шість місяців, мінус всі обов’язкові платежі (Дч) (грн.) | 577,85 |

| 2 | коефіцієнт, який змінюється в залежності від значення Дч (К) | 0,3 |

| 3 | термін кредитування в місяцях (Т) | 12 |

| 4 | Платоспроможність (Р=Дч*К*Т) (грн.) | 2080,26 |

Таблиця 2.16

Аналіз кредитоспроможності позичальника з використанням моделі Дюрана

(бали)

| № | Показник | Оцінка |

| 1 | Вік | 0,11 |

| 2 | Термін проживання в даній місцевості | 0,42 |

| 3 | Стать | 0 |

| 4 | Професія | 0,16 |

| 5 | Робота в галузі | 0 |

| 6 | Зайнятість | 0,472 |

| 7 | Наявність рахунку в банку | 0,4 |

| 8 | Володіння нерухомістю | 0,35 |

| 9 | Сумарний бал | 1,912 |

Висновок. В кінці проведення аналізу можна сказати, що в цілому процес кредитування фізичних осіб в Ощадбанку України відповідає не тільки стандартам і нормативам встановленими НБУ та українським законодавством, а й навіть заслуговує високої оцінки зі сторони світової банківської еліти. Свідченням цього також є результати дослідження проведені мною в цій частині. Коли брали до розгляду дані конкретного позичальника і аналізували їх різними методами та методиками різних банків, в тому числі й західних, на предмет кредитоспроможності, тобто можливості надання кредиту цьому конкретному позичальнику. І в результаті аналізу по всім методикам були отримані однакові результати. Тобто методика аналізу кредитоспроможності фізичної особи -позичальника, розроблена спеціалістами відділу методології Ощадбанку України не гірша за ті, які використовують провідні банки світу. Результати мого дослідження також підтверджують результати перевірки спеціалістів німецького ощадного банку, ціллю яких було перевірити стан методологічного забезпечення кредитної діяльності Ощадбанку України.

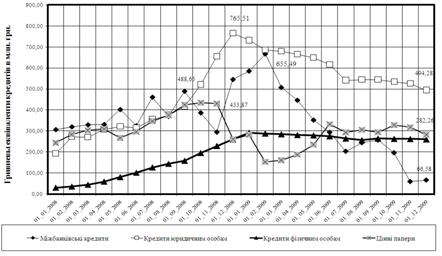

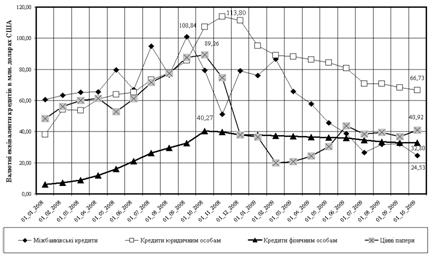

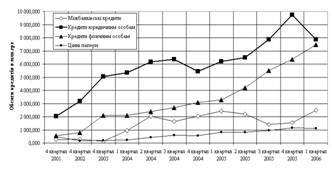

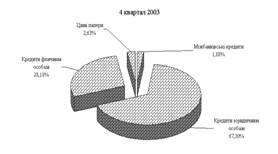

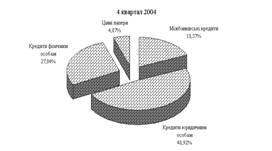

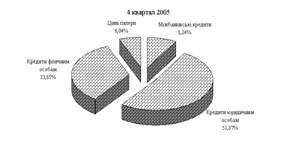

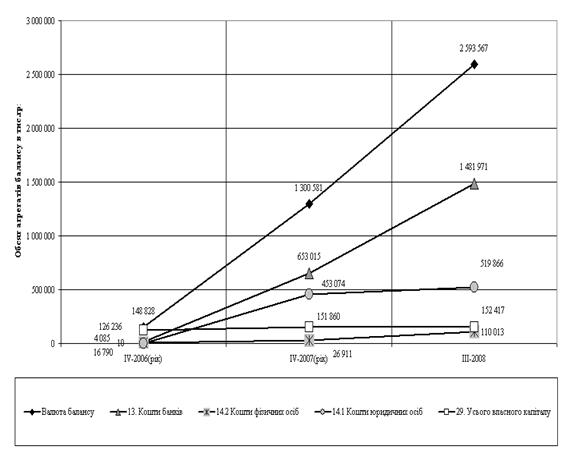

Проаналізувавши дані кредитного портфелю, я можу зробити висновок, що незважаючи на дуже скрутне становище в країні, а саме несприятливу економічну так і політичну ситуацію як в країні так і в банківській системі, кредитування фізичних осіб все ж таки проводиться, хоча й не рівномірно по всіх регіонах. Так найбільшими темпами розвивається споживче кредитування в центральних районах держави, а саме це ГОУ в якому з 1,01,98 по 1,03,99 (див. табл. 2.10) обсяг кредитів виданих фізичним особам збільшився більше, ніж в шість раз з 516 тис.грн. до 3190 тис.грн. та м. Київ та Київська область, де соціальний рівень доходів населення на порядок вищий, ніж по всій Україні в цілому, обсяг виданих кредитів фізичним особам за звітний період, з 1,01,98 по 1,03,99, збільшився майже в чотири рази, або на 6247 тис.грн. з 2031 тис.грн. до 8278 тис.грн. Причому слід відмітити той факт, що по ГОУ сума простроченої заборгованості по прострочених та сумнівних кредитах становила на 1,03,99 0 тис.грн., а по Києву та Київській області обсяг заборгованості по прострочених та сумнівних кредитах наданих фізичним особам збільшився тільки на 9,3% (див. табл. 2.12) і становила 685 тис.грн. , тобто ріст простроченої заборгованості в даному регіоні йде темпами значно нижчими, чим приріст самого обсягу кредитів. Отже це ще раз підтверджує те, що є перспективи для розвитку споживчого кредитування в Україні, тільки для цього прикласти зусилля не тільки самих банківських установ, а й збоку держави у вигляді певних пільг, як для самих банків так і для окремих верств населення. Потрібне започаткування спеціальних програм з метою покращення соціального стану певних категорій населення на державному рівні із застосуванням механізмів споживчого кредитування.

РОЗДІЛ 3

Похожие работы

... гривень строком від 3 до 24 місяців. Річна відсоткова ставка по кредиту становить 5-8%, додаткова щомісячна комісія – 1,75 – 3,0%. Умови надання споживчих кредитів у 2007 році наведені у табл.Г.1 Додатку Г, умови надання кредитів станом на 01.12.2009 року після 1 року розвитку фінансової кризи в банківській системі наведені в табл.Г.2 Додатку Г [83]. ФКСК “VAB Express”(ТМ Швидкокредит) фінансово ...

... на сучасному етапі 3.1 Методи та важелі вдосконалення процесу здійснення іпотечного кредитування Беручи за увагу сучасний перехідний стан економіки України вцілому, враховуючи всі проблеми іпотечного кредитування, наявність проблеми ризиків, перш за все кредиторів, головним заходом вдосконалення ринку іпотечного кредитування є запровадження механізму формування та планування стабільних ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

... » клієнтів банк намагається визначити, наскільки велика імовірність, що конкретний потенцій-ний позичальник поверне кредит у визначений термін. Проведений аналіз структурного розподілу ринку споживчого кредитування населення в Україні показав, що його перспективну побудову можна розділити в розрізі кредиторів, сум та строків кредитування на: а) Сегмент банківського іпотечного кредитування буді ...

0 комментариев