Навигация

Проблеми і перспективи розвитку ринку споживчого кредитування на Україні

3. Проблеми і перспективи розвитку ринку споживчого кредитування на Україні

3.1 Оцінка сучасного стану споживчого кредитування на Україні

Оцінюючи теперішній стан споживчого кредитування в нашій країні слід його порівнювати не тільки з станом споживчого кредитування не тільки у високо розвинутих західних країнах та перераховувати те чого у нас не має, але й потрібно вказати те, що з’явилося в Україні за останні роки в сфері споживчого кредитування. Так на даний час ми маємо можливість придбати сучасні автомобілі декількох провідних компаній світу. Таку можливість надають спеціалізовані лізингові компанії, які займаються продажем автомобілів у розстрочку, з відстрочкою передачі права власності, які працюють переважно з автотранспортом, одною з таких є лізингова компанія «Хамса - лізинг», автосалон компанії «DAEWO MOTOR» та інші компанії, які дають можливість громадянам придбати автомобіль не маючи відразу повної суми необхідної для купівлі того чи іншого автомобіля, а сплативши тільки частину вартості автомобіля громадянин може отримати у своє користування автомобіль вже зараз. Починає розвиватися також житлове кредитування, так нещодавно на державному рівні була прийнята програма направлена на підтримку молодих сімей. Тільки в м. Києві було прокредитовано більше 120 молодих сімей на загальну суму більше 5 млн.грн. під 12% річних терміном на 10 років. Виконання цієї програми проходило через АКБ «АРКАДА», тобто АКБ “АРКАДА” виконував роль посередника і на себе майже ніякого ризику не приймав. Кредитування відбувалося за слідуючою схемою: спочатку цей банк кредитував на термін до 1 року забудовника, потім ці квартири розподілялися серед фізичних осіб позичальників, причому обов’язковою умовою було те, що позичальник повинен відразу був сплатити не менше 50% від вартості квартири, що вже само по собі відкидало багатьох позичальників від можливості придбати в кредит квартиру. Стосовно всіх інших банків, то майже ніхто з них не практикує житлове кредитування на даний момент, бо по-перше, навіть така невелика відсоткова ставка, як 50% річних є досить високою для населення, тай терміни житлового кредитування, на мій погляд повинні сягати не менше десяти років. А щоб банк міг видати кошти на такий великий термін та ще й під невисоку процентну ставку, йому потрібно привернути до себе кошти на довгий термін, та ще й під невисокі відсоткові ставки. Але населення в даний момент не з великим заохоченням вкладає кошти в банк на тривалий термін. Тобто в даний момент ситуація з житловим кредитуванням в Україні не з кращих. Що ж стосовно кредитів на невідкладні потреби, то тут ситуація виглядає значно краще. Так кредитуванням населення на невідкладні потреби займається майже кожен банк, який працює з фізичними особами. Але не всі банки надають умови, які б влаштовували середнього громадянина. Причинами цього є те, що у більшості банків відсотки сягають розміру 80 – 90% річних, а термін від декількох місяців до півроку, максимум рік. Хоча є й винятки, наприклад, Ощадбанк видає кредити на невідкладні потреби під 50% річних на термін до двох років, але й такі майже пільгові на даний час умови, є недоступними до більшої маси населення. Тому оцінюючи теперішній стан споживчого кредитування, можна сказати, і це не буде помилкою, що він знаходиться в зародковому стані. Що правда, в кожному банку цей зародок знаходиться на певній стадії розвитку і, звичайно, найбільшого розвитку він набув саме в Ощадному банку України.

Незважаючи на всі проблеми, досягнутий дуже помітний прогрес у розвитку житлового кредитування. Інтерес банків до початку цих операцій пояснюється, по-перше, існуючим вже сьогодні реальним платоспроможним попитом на житлові позички і, по-друге, передбаченням у майбутньому величезного ринку для іпотечних кредитів і усвідомленням того. що саме сьогодні можна зайняти на ньому гарну позицію.

Необхідно відмітити просування в розвитку системи житлового фінансування по таких напрямках:

• довгострокове житлове кредитування населення на придбання житла;

• залучення позабюджетних коштів у житлове будівництво через випуск спеціальних о6лігаційних позик (житлових сертифікатів);

• апробування схем сімейних житлових накопичувальних рахунків.

У Києві й стало цілком реальним одержання кредиту з прив’язкою до валюти на термін від декількох місяців до трьох років.

Набагато більш важливо, що деякі банки починають надавати кредити на період до десятьох років. Серед банків, що надають такі довгострокові кредити терміном до десятьох років, можна відзначити «Ощадний банк України».

Банки намагаються знайти шляхи вирішення двох самих серйозних проблем - кредитного ризику і ризику процентної ставки. Припустимий рівень кредитного ризику досягається або через одержання гарантії від роботодавця позичальника, або на основі використання договору про оренду житла з правом його наступного викупу. Зрозуміло, що такий договір переслідує інтереси банку, а підписані контракти містять жорсткі умови у випадку невиконання позичальником зобов'язань і його виселення, наприклад, не повернення першого початкового внеску, зробленого позичальником за рахунок власних коштів. Проте, позичальники приймають ці умови. Звісно банки віддали б перевагу надавати "цивілізовані" іпотечні кредити і не перестають сподіватися, на прийняття найближчим часом розумного "Закону про іпотеку".

Що стосується ризику процентної ставки, то тут банки намагаються знизити цей ризик через використання перемінних ставок або індексованих кредитних інструментів. Зокрема, використовуються кредити з прив’язкою до курсу долара, кредити з подвійною процентною ставкою і відстрочкою платежів, що побудовані на використанні в якості індексу ставки по міжбанківських кредитах (ІРВП - інструмент із регульованою відстрочкою платежу), а також кредити з фіксованою ставкою відсотка з індексуванням суми заборгованості , що залишилася , відповідно до зміни мінімальної, зарплати.

Практика випуску житлових облігаційних позик може бути, мабуть, однією з перших чисто ринкових спроб залучення приватних інвестицій у житлове будівництво. До даного часу цей механізм пройшов декілька етапів свого розвитку і, незважаючи на явні вади, як наприклад, недовіра населення до наданих гарантій за даними видам цінних паперів, а також їхня територіальна обмеженість дозволила за рахунок коштів, отриманих від продажу таких цінних паперів, побудувати і заселити ряд житлових будинків.

Банки також намагаються залучити засоби населення у житлову сферу через пропозицію різноманітних схем житлових накопичувальних рахунків. Це форма цільового накопичення, пов'язаного з наступним наданням кредиту.

Застосування описаних механізмів на практиці наочно показує готовність і можливість населення вкладати власні кошти, коли мова йде про можливість вирішення житлової проблеми.

У цілому можна зробити висновок, що первинний ринок іпотечних кредитів розвивається дуже швидко, а банки виявляють значну винахідливість у своїй діяльності.

Похожие работы

... гривень строком від 3 до 24 місяців. Річна відсоткова ставка по кредиту становить 5-8%, додаткова щомісячна комісія – 1,75 – 3,0%. Умови надання споживчих кредитів у 2007 році наведені у табл.Г.1 Додатку Г, умови надання кредитів станом на 01.12.2009 року після 1 року розвитку фінансової кризи в банківській системі наведені в табл.Г.2 Додатку Г [83]. ФКСК “VAB Express”(ТМ Швидкокредит) фінансово ...

... на сучасному етапі 3.1 Методи та важелі вдосконалення процесу здійснення іпотечного кредитування Беручи за увагу сучасний перехідний стан економіки України вцілому, враховуючи всі проблеми іпотечного кредитування, наявність проблеми ризиків, перш за все кредиторів, головним заходом вдосконалення ринку іпотечного кредитування є запровадження механізму формування та планування стабільних ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

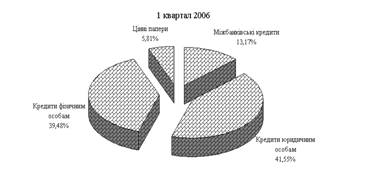

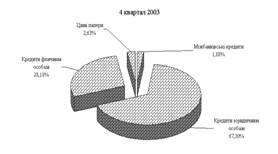

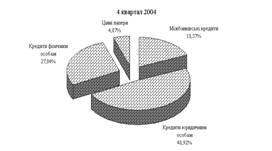

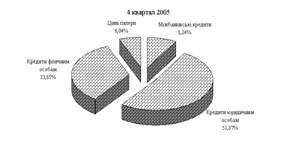

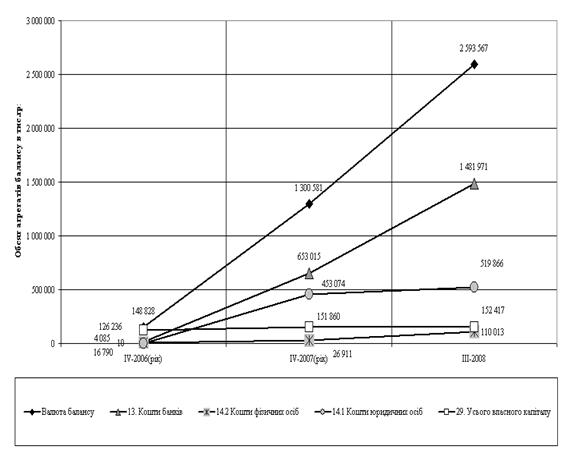

... » клієнтів банк намагається визначити, наскільки велика імовірність, що конкретний потенцій-ний позичальник поверне кредит у визначений термін. Проведений аналіз структурного розподілу ринку споживчого кредитування населення в Україні показав, що його перспективну побудову можна розділити в розрізі кредиторів, сум та строків кредитування на: а) Сегмент банківського іпотечного кредитування буді ...

0 комментариев