Навигация

Основные особенности регулирования процедур банкротства банков

2.1. Основные особенности регулирования процедур банкротства банков

Вопросы несостоятельности, банкротства кредитных организаций и в частности банков регулируются специальным федеральным законом «О несостоятельности (банкротстве) кредитных организаций», далее - Закон о банкротстве банков, который вступил в силу 4 марта 1999г. Закон о банкротстве банков, установил особенности регулирования процедур банкротства для кредитных организаций, от общепринятого порядка проведение процедур банкротства обычных юридических лиц.

Необходимость специального правового регулирования особенностей банкротства кредитных организаций диктовалось тем, что в отличие от большинства иных коммерческих организаций, обладающих общей правоспособностью в сфере предпринимательской деятельности (ст. 49 ГК РФ), кредитные организации наделены лишь ограниченной целевой правоспособностью, в рамках которой они могут выполнять соответствующие банковские операции и совершать определенные сделки. Кредитным организациям в соответствии с Законом о банках, запрещено заниматься производственной, страховой и торговой деятельностью (ст. 5). Кроме того, деятельность кредитных организаций по привлечению денежных средств граждан и юридических лиц и последующему размещению их от своего имени нуждается в строгом надзоре и контроле со стороны государства. Нельзя не принимать во внимание также характер и размер негативных последствий банкротства кредитных организаций для многочисленных вкладчиков и владельцев счетов -–физических и юридических лиц.

И так каковы же основные особенности и отличия регулирования процедур, связанных с банкротством банков?

Одно из основных отличий проявляется в том, что приоритет отдан мерам по предотвращению банкротства, имеющим досудебный характер, а не самим процедурам, связанным с делом о банкротстве. Сравнивая, даже чисто текстуально, федеральный закон «О несостоятельности (банкротстве)», далее – Закон о банкротстве и Закон о банкротстве банков, нельзя не обратить внимания, что в первом законе процедурам досудебной санации отведено всего лишь несколько статей, имеющих в основном декларативный характер, а в законе о банкротстве банков аналогичным мерам посвящена основная часть.

В этом, прежде всего, сказалась специфика правовой природы кредитных организаций. Кредитные организации, как любые коммерческие организации, это частно-правовой институт, деятельность которого подпадает под гражданско-правовое регулирование. Однако в деятельности банков ярко проявляются и публично-правовые черты. Во-первых, банки позволяют эффективно сберегать и, следовательно, накапливать денежные средства, что является основным условием расширенного воспроизводства и развития потребления. Во-вторых, банки предоставляют иным субъектам экономических отношений недостающую ликвидность (в виде кредитов, банковских гарантий и т.д.), что является основным стимулом для устойчивого развития современной экономики. Предоставление кредитов в тоже время означает принципиальную возможность «создавать деньги», что неизбежно влияет на денежную систему государства. Наконец, в-третьих, через кредитные организации проходит основная масса платежей – как индивидуальных, так и крупных переводов, что позволяет контрагентам поддерживать экономические связи даже на огромном удалении друг от друга. Банк – это организация, которая осуществляет профессиональное управление денежными средствами40. Кредитные организации в своей совокупности образуют некое единства – банковскую систему (ст. 2 Закона о банках), обеспечение стабильности которой является одной из целей деятельности ЦБ РФ как органа банковского надзора (ст. 3 ФЗ «О центральном банке РФ», далее – Закон о ЦБ РФ)41

Таким образом, в процессе банкротства кредитных организаций происходит столкновение не только частно-правовых интересов отдельных кредиторов друг с другом и с лицом-должником, но и частно-правовых интересов отдельных кредиторов с публично-правовым интересом. И сточки зрения публично-правового интереса часто необходимо не столько банкротство банка-должника, сколько сохранение его как элемента расчетной системы и системы предоставления банковских услуг.

В силу особой специфики и роли кредитной организации в социально-экономической системе государства в большинстве государств выстроена и специальная система надзора, целью которой является поддержание стабильности кредитных организаций с помощью воздействия на риски, которые возникают в деятельности кредитной организации, и принятие целой гаммы мер, связанных с предотвращением банкротства кредитных институтов – как экономического, так и правового характера. В РФ эту деятельность в соответствии с Законом о ЦБ РФ, осуществляет ЦБ РФ. Поэтому ст. 1 Закона о банкротстве банков, не урегулированные указанным законом, регулируются иными федеральными законами и принимаемыми в соответствии с ними нормативными актами ЦБ РФ, а отношения, связанные с банкротством кредитных организаций, регулируются Законом о банкротстве банков, общим Законом о банкротстве, а также нормативными актами ЦБ РФ, если это прямо предусмотрено Законом о банкротстве банков.

Второй особенностью процедур, связанных с банкротством банков имеют именно досудебный характер. Кредитная организация и в частности банк, это лицо, деятельность которого в большой степени основана на доверии клиентов. Малейшая огласка, допустим в средствах массовой информации, того, что в банке осуществляются меры по финансовому оздоровлению, может вызвать мгновенный массовый отток средств клиентов и погубить даже устойчивый банк. В то же время дело о банкротстве банков, как и любое судебное дело, - публичный процесс. Хотя российской практике известны примеры того, что результатом осуществления процедур реорганизации (в соответствии с ранее действовавшим Законом «О несостоятельности (банкротстве) предприятий») стало восстановление работы банка (например, Тверьуниверсалбанк после внешнего управления), однако, эти случаи скорее представляют собой исключение из правила, нежели само правило. Поэтому Законом о банкротстве банков установлено, что появление в суде дела о банкротстве банка возможно только после отзыва у него лицензии на осуществление банковских операций. Все меры по предотвращению банкротства банка осуществляются до момента отзыва у кредитной организации лицензии на осуществление банковских операций. Все меры по предотвращению банкротства банка осуществляются до момента отзыва у кредитной организации лицензии на осуществление банковских операций. Эти меры (кроме назначения временной администрации) осуществляются таким образом, что о них должны знать три субъекта: руководители банка, учредители (участники) банка и ЦБ РФ, как орган банковского надзора.

Особенности регулирования процедур, связанных с банкротством банков, повлекли за собой установление и ряда особенностей собственно банкротства кредитных организаций. Во-первых, отличается само определение банкротства. Общий Закон о банкротстве под несостоятельностью понимает признанную арбитражным судом неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязательства по уплате обязательных платежей в бюджет. При этом должник признается не способным удовлетворить требования кредиторов и (или) исполнить обязанности по уплате обязательных платежей, если соответствующие обязанности не исполнены в течение трех месяцев с момента наступления даты их исполнения (ст. 2 и 3 Закона о банкротстве). Что касается полного объема неисполненных обязательств в качестве признака банкротства, то это обстоятельство значительно снижает возможности инициировать процедуры банкротства: если должник уже в малой доле исполнил обязательства (даже с учетом порядка исполнения, предусмотренного ст. 319 ГК РФ), то возбуждение процедур банкротства при наличии всех иных условий возбуждения дела невозможно. Поэтому в Законе о банкротстве банков (ст. 2) слова «в полном объеме» были исключены. Также был уменьшен срок, по истечении которого кредитная организация может быть признанна банкротом, с трех до одного месяца. Несомненно, что и такой срок достаточно велик: если кредитная организация задерживает платежи своих клиентов более чем на один день, то это весьма характерный признак ее неудовлетворительного финансового положения или ее неудовлетворительной внутренней организации, дающий возможность применять меры воздействия. Однако необходимо учитывать и состояние российской экономической системы, а также системы правосудия. Ко всему прочему, срок один месяц связан с рядом иных сроков, по истечении которых применяются те или иные меры по предупреждению банкротства кредитной организации. Во-вторых, изменен состав лиц, обладающих правом направлять заявление о банкротстве кредитной организации в суд. В третьих, Законом о банкротстве банков предусмотрены определенные механизмы защиты кредиторами своих прав, в частности через обращение в ЦБ РФ с заявлением об отзыве лицензии. Наконец, в четвертых, из процедур в деле о банкротстве кредитных организаций исключены внешнее управление и мировое соглашение (п. 2 ст. 5), так как признано, что реально данные процедуры не способны достичь того результата, на который можно было бы рассчитывать, - не только удовлетворить требования кредиторов (отсрочить их исполнение и тд.), но и восстановить у кредитной организации лицензию на осуществление банковских операций.

Похожие работы

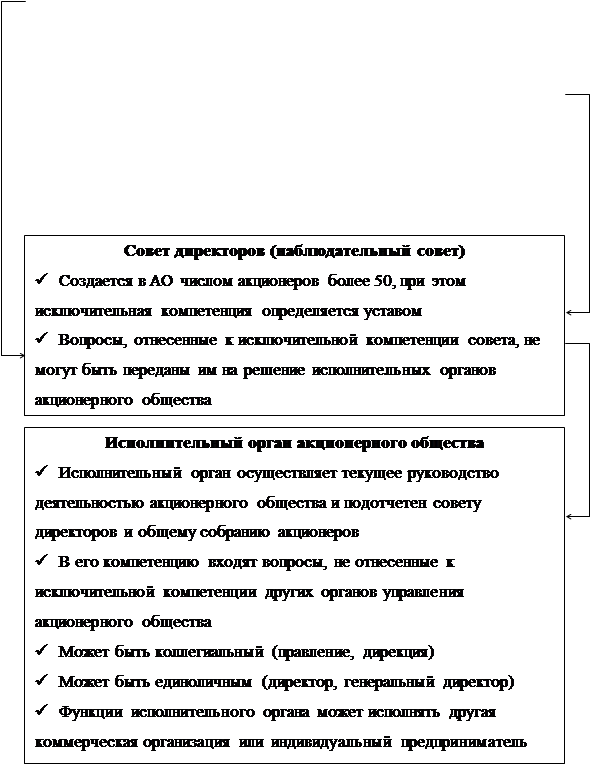

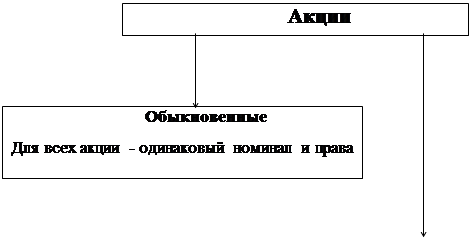

... работу студента 5 курса факультета правоведения специальности «Юриспруденция» Международного университета бизнеса и управления ГОРОДОШНИКОВА ИОНА ВИКТОРОВИЧА по теме: «ПРАВОВОЙ РЕЖИМ УСТАВНОГО КАПИТАЛА АКЦИОНЕРНОГО ОБЩЕСТВА» Тема работы И.В. Городошникова, носит, несомненно, актуальный характер, поскольку уставной капитал акционерного общества является главным имущественным ...

... Выступление в гражданском обороте от своего имени. Данный признак, присущий акционерному обществу как юридическому лицу, позволяет определить акционерное общество как субъект гражданского права. Он означает, что акционерное общество может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Акционерное ...

... , как и другие организаторы торговли на рынке ценных бумаг, фондовая биржа предоставляет участникам рынка услуги, непосредственно способствующие заключению гражданско-правовых сделок с ценными бумагами. Деятельность фондовых бирж осуществляется в соответствии с требованиями, предъявляемыми законодательством к организаторам торговли на рынке ценных бумаг. Между тем для получения статуса фондовой ...

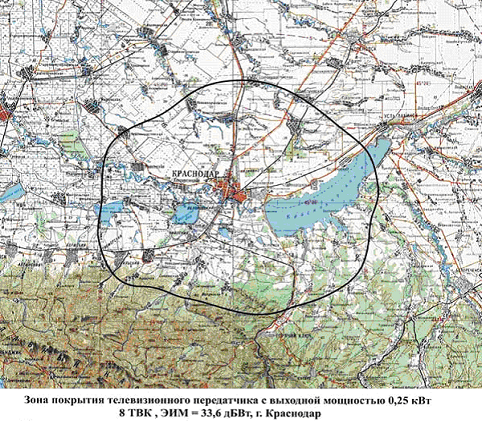

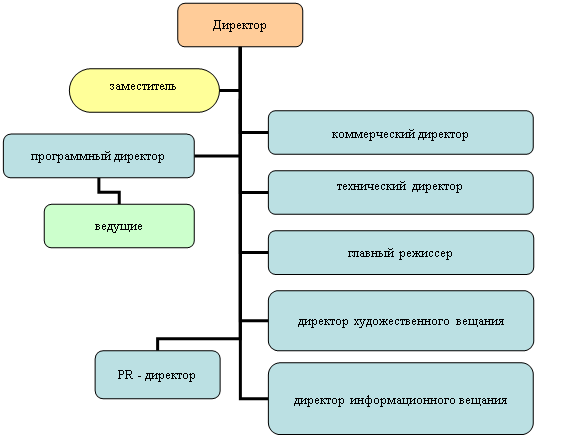

... в судебном порядке перевода на них прав и обязанностей покупателя. Уступка указанного преимущественного права не допускается. Глава 2. Характеристика деятельности акционерного общества и его место на рынке услуг на примере ЗАО ТРК "ФОТОН" 2.1 Опыт создания и деятельности ЗАО ТРК "Фотон" Телерадиокомпания "Фотон" создана в городе Краснодаре в 1996 году. Зона уверенного приема 30 - 40 ...

0 комментариев