Навигация

РЕКОМЕНДУЕМЫЕ МЕРОПРИЯТИЯ ПО ЭФФЕКТИВНОМУ ИСПОЛЬЗОВАНИЮ СРЕДСТВ ИЗ СПЕЦФОНДА ЛЬГОТНОГО КРЕДИТОВАНИЯ

3. РЕКОМЕНДУЕМЫЕ МЕРОПРИЯТИЯ ПО ЭФФЕКТИВНОМУ ИСПОЛЬЗОВАНИЮ СРЕДСТВ ИЗ СПЕЦФОНДА ЛЬГОТНОГО КРЕДИТОВАНИЯ

Фонд льготного кредитования АПК, созданный в начале 1997 года для кредитования сельского хозяйства по 1/4 учетной ставки, не оправдал своих надежд. Это произошло потому, что:

1) из-за заблокированности счетов большинства сельскохозяйственных предприятий деньги доставались не им, а аффалированным структурам банков

2) наличие льготной ставки само по себе вносит искажение в функционирование рынка кредитов, и банки, потенциально могущие работать с аграрным сектором, были не в состоянии этого сделать из-за неконкурентспособности предлагаемой ставки.

Осенью 1997 года под влиянием мирового финансового кризиса ставки на внутреннем рынке повысились, что привело к оттоку денег из реального сектора. Для банков любые денежные средства, даже сверхкороткие, вновь приобрели особую ценность. В таких условиях правительство провело второй конкурс на право распределять средства фонда. Этот тендер вызвал ажиотаж среди банков (было подано 35 заявок). Банки были очень заинтересованы в получении бюджетных средств для своих финансовых операций. Об этом свидетельствовал тот факт, что они соглашались на участие в программе на условиях четырехпроцентной маржи (а некоторые даже бесплатно, притом, что инфляция составила за год 11%, а доходность по ГКО была выше 30%).

В результате банки не конкурируют между собой за право распределения средств Фонда. Каждая территория обслуживается только одним банком. Так как далеко не все из отобранных банков располагают филиальной сетью, то часто они работают через корреспондентские счета, открытые в местных банках, что увеличивает маржу и, следовательно, стоимость займов для сельскохозяйственных производителей. К тому же местные банки, как правило, зависят от региональной администрации, которая может оказывать заметное влияние на процедуры распределения кредитов. Таким образом, вновь включается бюрократический механизм кредитования.

Новая система кредитования АПК не создала конкурентоспособной среды на рынке сельскохозяйственного кредита, породила

Неизбежные конфликты между банками — участниками и руководством Фонда, усилила администратирование процесса кредитования на региональном уровне, в ряде случаев увеличила стоимость кредита для сельского хозяйства. Эта система полностью зависит от объема накопленных средств, выделяемых на пополнение кредитных ресурсов.

Несмотря на сохраняющуюся ситуацию на финансовых рынках страны, не способствующую перетоку денег в реальный сектор, можно предложить более эффективную схему использования средств Фонда льготного кредитования.

Если бы они направлялись не на прямое кредитование , а на предоставление гарантий и погашение части процентной ставки, то возникла бы конкуренция банков на этом рынке. Сельскохозяйственный производитель или переработчик мог бы обратиться в любой местный банк за обычным кредитом под рыночный процент. После выплаты основной суммы займа и процентов по нему субъект АПК обращается в государственный орган управления, который отдает распоряжение погасить часть уплаченного процента за счет Фонда.

Согласно данной схеме чиновник не занимается непосредственно распределением кредитов. Банки сами определяют кредитоспособных заемщиков и рискуют исключительно собственными средствами (хотя можно предусмотреть частичную гарантию риска за счет средств Фонда). Для заемщика также нет необходимости искать уполномоченный банк, который может быть расположен довольно далеко.

Средства Фонда при этом будут использоваться более рационально, поскольку они будут выделяться в конце финансового года, что позволит наращивать их путем реинвестирования в течение года. Для сельскохозяйственных производителей, временно не являющихся кредитоспособными, но имеющих потенциал развития, возможно резервирование части средств Фонда для специального льготного ("восстановительного") кредитования с установлением лимитов по территориям.

С началом финансового кризиса, в августе 1998 года проблема сельскохозяйственного кредита снова резко обострилась. Современное состояние федерального бюджета не позволяет рассчитывать на крупные субсидии или льготные кредиты для сельского хозяйства. В текущем году около 70% средств фонда льготного кредитования распределял банк "СБС-АГРО". Учитывая его трудное положение он не может эффективно собрать распределенные кредиты; и пополнить фонд в ближайшей перспективе не удастся. Банковский кредит на общих основаниях вследствие высоких процентных ставок и коротких сроков кредитов в условиях надвигающейся инфляции вновь становится недоступным для сельскохозяйственных производителей.

В результате в аграрном секторе получат еще большее распространение бартер, который уже сегодня охватывает преобладающую часть операций на рынке сельскохозяйственной продукции. Весенняя посевная, скорее всего, будет профинансирована за счет эмиссии, но российский опыт последних лет свидетельствует о том, что такой способ кредитования для сельского хозяйства чреват негативными последствиями.

Замедленные темпы реформ, ошибки в проведении аграрной политики обусловили отсутствие эффективной кредитной системы в сельском хозяйстве России. Современный кризис породил не только сложные проблемы, но и предоставил ему шанс обеспечить конкурентоспособность своей продукции хотя бы на внутреннем рынке. Для этого необходим кредит, т.к. увеличение объема производства без финансовых ресурсов невозможно. А в самом сельском хозяйстве их нет.

Предлагается проводить кредитование сельскохозяйственных производителей на коммерческой основе, используя вексель как средство оформления кредита.

Вексель — это ценная бумага, представляющая собой составленное по утвержденной законом форме безусловное письменное долговое денежное обязательство, выданное одной стороной (векселедателем) другой стороне (векселедержателю).

Специфика правовой природы векселя в том, что он одновременно сочетает в себе свойства долгового обязательства, ценной бумаги и расчетного средства.

Коммерческий кредит, оформленный векселем, может обратиться в банковский в виде так называемого вексельного кредита. В результате происходит смена кредитора, причем новая связь (новый кредитор (банк) — должник по векселю) проходит через векселедержателя, предъявляющего вексель в банк для учета.

Самые различные клиент стремятся получить вексельный кредит в банке.

Вексельные кредиты — это кредиты в форме учета векселей. Они могут быть представительскими и векселедательскими. Первые открываются для учета векселей, передаваемых клиентами банку. Векселедательские кредиты предоставляются клиентам, которые выдают под эти кредиты векселя на оплату различных товарно-материальных ценностей, работ и услуг, оказываемых другим юридическим и физическим лицам. Последние представляют такие векселя в банк, который пересылает их для учет в банк векселедателя за счет открытого ему векселедателем кредита.

Предприятие может пользоваться одновременно как предъявительским, так и векселедательским кредитом, лишь бы они соответствовали его кредитоспособности.

Итак, как правило, векселедательский кредит нужен покупателям, а предъявительский — продавцам. Своеобразная форма последнего состоит также в виде открытия специального ссудного счета (называемого также онкольным от английского "on call"). Разница ее и учета векселей с юридической стороны состоит в следующем. Учет векселей происходит в форме передачи векселя банку по индоссаменту — банк становится векселедержателем. В случае анкольного счета векселя передаются в залог, что означает потерю на них клиентом прав только в случае неисправности перед банком. Банки могут открывать предприятиям и организациям специальные ссудные счета и выдавать по ним кредиты, принимая под их обеспечение векселя.

При открытии такого счета устанавливается следующие показатели и весьма жесткие требования клиенту:

1) размер кредита;

2) верхний предел соотношения между задолженностью и обеспечением;

3) размер процентов за кредит и комиссия с правом банка после предупреждения клиента изменить их размер;

4) право банка потребовать в любой момент частично или полностью погасить задолженность или предоставить дополнительное обеспечение;

5) право банка погашать задолженность клиента поступающими суммами в оплату предоставленных в обеспечение векселей, а также за счет других сумм клиента, имеющихся в банке;

6) Право банка разрешать клиенту заменять до срока погашения векселя, находящиеся в обеспечении, на другие.

Примерные правила пользования ссудным счетом, которые банк может установить, таковы:

1) Вексельное обеспечение специальных ссудных счетов принимается банком вместе с надлежаще оформленными реестрами. Представленное обеспечение относится ко всем заимствованиям со счета вместе с наросшими процентами, начисленными комиссией, и другими расходами.

2) Представленные в обеспечение векселя должны удовлетворять всем требованиям, установленным вексельным отделом. В частности, от даты представления векселя до истечения его срока не должно быть меньше одного месяца.

3) Под представленное обеспечение клиент не может делать более чем 75% заимствований от общей суммы векселей.

4) Векселя, обеспечивающие счет, инкассируются самим банком и не могут заменяться (этот пункт уместен, когда банк желает быть полностью в курсе дел своего клиента, уверенным в товарном происхождении, доброкачественности его векселей).

5) Векселя, обеспечивающие счет, возвращаются клиенту лишь по погашении долга банку.

6) Размеры процентов , комиссии и других расходов могут быть изменены по усмотрению банка, причем последний извещает об этом письменно. В течение 10 рабочих дней клиент обязан либо погасить задолженность по счету, либо уплачивать комиссию и проценты в новых размерах.

7) По начислению процентов, комиссии и другим расходам банк не позднее пятого числа каждого месяца направляет клиенту выписку за истекший месяц из его лицевого счета. О несогласии с выпиской клиент должен заявить в течение одного месяца со дня ее отправления, по истечению указанного срока любые возражения не принимаются.

8) Банк имеет право с предупреждением за десять рабочих дней прекратить прием обеспечения и выдачу денег в счет свободного остатка кредита, закрыть кредит и потребовать оплаты всех долгов с процентами, комиссией и другими расходами. Банк имеет право потребовать дополнительное обеспечение или уплату части долга. При невыполнении клиентом этих требований банк имеет право реализовать обеспечение в покрытие долга.

9) При неуплате долга по счету банк может направить на его погашение другие средства клиента, находящиеся в банке. В случае недостаточности последних банк может в судебном порядке обратить взыскание на имущество должника.

10) Если клиент имеет перед банком другие долги, то банк может обратить их погашение средства, полученные по векселям из обеспечения счета.

11) Начисленные проценты, комиссия и другие расходы, о размере которых банк извещает клиента, уплачивается в течение десяти рабочих дней.

12) Клиент оповещает векселедателей и плательщиков о передаче их векселей в банк в обеспечение счета.

Погашение кредита по специальному счету под векселя осуществляется, как правило, фирмой или лицом, которым был выдан кредит. После этого им возвращаются предъявленные под обеспечение векселя на сумму, соответствующую внесенной в погашение долга.

Погашение кредита может осуществляться путем перечисления средств по распоряжению клиента с его расчетного счета или путем зачета платежей, поступающих от векселедателя по векселям, находящегося в обеспечении кредита.

Неоплаченный в день платежа вексель должен быть на следующий день передан нотариусу для протеста. Это условие является обязательным. Ни при каких обстоятельствах нельзя передавать вексель к протесту ранее дня, следующего за днем срока платежа. Пропуск этого дня, с другой стороны делает невозможным совершение протеста. Если срок платежа или срок отправления векселя для протеста совпадает с нерабочим днем, эти сроки переносятся на один день.

Векселя сдаются нотариусу, который выдает соответствующую квитанцию. Опротестованные векселя возвращаются от нотариуса в банк с записью о протесте, после этого банк письменно предъявляет векселедателю требование об оплате векселя в кратчайшие сроки ( от трех до семи дней). Банки часто выполняют поручения векселедержателей по получению платежей по векселю в срок. Если платеж поступит, то вексель возвращают должнику. При непоступлении платежа вексель возвращается кредитору, но с протестом по неплатежу. Эта операция является довольно прибыльной для банка, так как за инкассо взимается комиссия.

Банки могут по поручению векселедателя осуществлять платежи в установленный срок. В этом случае банк, в отличие от инкассировании векселей, является не получателем, а плательщиком. При этом банк не несет никакого риска, так как он оплачивает вексель только в том случае, если плательщик внес ему вексельную сумму раньше или клиент имеет на своем расчетном счете в банке достаточную сумму и уполномочивает банк списать с его счета сумму, необходимую для оплаты векселя.

Банковские векселя очень привлекательны для предприятия. Часто для них обладание векселями надежного банка гораздо более выгодно, чем деньгами. Чтобы деньги приносили доход, их надо вложить в ценные бумаги, кредиты и депозиты. Вложив деньги, ими нельзя рассчитываться. Даже ГКО не обладает свойством абсолютной ликвидности. Тогда как векселя банков — одновременно и доходный инструмент, и платежное средство. Риск неуплаты по векселям банков высшей категории надежности практически соответствует риску невыплат долга по ГКО.

Сложились типичные виды сделок с векселями, гарантирующие соблюдение интересов покупателя и продавца.

Крупные сделки, как правило, включают в себя процедуры депонирования векселей в третьем банке (не являющимся ни банком продавца, ни банком покупателя) по договору "ответственного хранения с условием". Банк предоставляет покупателю векселя только в обмен на выписку с расчетного счета продавца о поступлении денег или с корреспондентского счета покупателя об их перечислении. Для небольших сумм сделок стандартной является схема "вексель в обмен на платежное поручения", которое включает обязательную предварительную проверку векселя на подлинность в банке — эмитенте. Затем участники сделки с запечатанным в конверте векселем отправляются в банк покупателя, где и происходит оплата.

В российской практике процедура предъявления векселя к платежу сводится к изъятию векселя при его предъявлении. После этого выдается квитанция или другая расписка о принятии векселя к платежу.

Если вексель предъявлен к оплате в срок, то платеж по нему должен следовать немедленно за предъявлением. Закон не допускает отсрочки платежа по векселю, за исключением случаев, когда она вызвана форс-мажорными обстоятельствами. Отказ от платежа может быть обжалован в суде, но придется доказывать, что вексель был предъявлен к оплате вовремя. Поэтому перед подачей искового заявления необходимо позаботиться о сборе доказательств своей правоты.

Если векселедатель письменно подтверждает, что он не может заплатить по векселю, то в суде вы можете требовать выплаты вексельной суммы (без процентов за неустойку) и возмещение морального ущерба. Свое требование можно предъявлять только непосредственно к векселедателю. Другие лица при такой процедуре иска от ответственности освобождены.

Своевременное предъявление векселя к платежу и совершение протеста в случае отказа в платеже служат условием наступления не только векселедателя, но и других обязанных по векселю лиц. Векселедержатель должен оплатить услуги нотариуса по оформлению протеста в размере 5% от суммы платежа. Эти деньги подлежат возмещению в пользу векселедержателя со стороны векселедержателя после рассмотрения дела в суде. Отказ в акцепте векселя или его погашение должен быть удостоверен актом, составленным в публичном порядке.

В условиях дефицита реальных денежных средств кредит, выданный банковскими векселями, является наименее затратной формой пополнения оборотных средств предприятий и организаций.

Использование векселей позволяет в какой-то мере интегрировать рынки долгов и финансов, ослабить кризис неплатежей посредством ускорения расчетов, экономии денежных средств в результате взаиморасчетов.

В чем состоит для банков разница междувексельным кредитом и заключением привычного кредитного договора? Вексельная форма кредита более гибка и надежна. В самом деле, в зависимости от финансовой ситуации полученные векселя можно переучесть или заложить в Центробанке под невысокий процент, ибо для ЦБ торгово-промышленный вексель есть показатель потребности хозяйственного оборота в ликвидности, обеспечение чего составляет одну из главных его задач. Те же операции можно сделать и в других банках, в ом числе заложить в обеспечение корреспондентских операций. Вексель появляется в банке уже после совершения хозяйственной сделки, что говорит в пользу обоснованности выдачи кредита и, следовательно, него надежности. Нет необходимости анализировать саму сделку, анализ проводится лишь в отношении кредитоспособности клиента. Привычный же всем кредитный договор естественнее использовать при долгосрочном кредитовании предприятий для целей закупки оборудования, долгосрочных разработок.

Рассмотрим вариант кредитования хозяйствующих субъектов АПК на коммерческой основе, используя вексель как средство оформления кредита на примере КФХ Шакирзянова.

Процентная ставка по предоставленному кредиту КФХ Шакирзянова устанавливалась на уровне 25 процентной ставки рефинансирования ЦБ РФ на момент заключения кредитного договора с уплатой Агропромбанку маржи в размере 4% суммы кредита. Ставка рефинансирования ЦБ РФ на момент заключения кредитного договора составляла 46%. На практике это выглядит следующим образом:

Банк выдал клиенту кредит на 8 месяцев (с апреля по ноябрь включительно) в сумме 50 тыс. руб. Ставка рефинансирования была 65%. Плата за пользование кредитом составила:

Похожие работы

... продажи имущества. При этом следует ограничивать расходы, так как средств не хватит, чтобы покрыть весь долг. Глава 3. Финансовое оздоровление неплатежеспособных сельскохозяйственных предприятий 3.1 Основные направления финансового оздоровления сельскохозяйственных товаропроизводителей Рассмотренное в предыдущей главе предприятие – СХПК "Воронежский" - которое находится в состоянии ...

... отдельных хозяйств, агрокомбинатов, банков, спонсорские средства. Выводы Были изучены принципы кредитования сельскохозяйственных предприятий в системе финансовых отношений – рассмотрены различные нормативно-правовые акты, изучена литература по данной теме, а также проведен анализ кредитования РСУП «Совхоз «Лидский». Подводя итоги, можно сказать следующее. Существует множество видов кредитов ...

... условий и стихийных бедствий, приводящих к недобору продукции и прямым убыткам, что требует создания страховых фондов. 1.2 Порядок банковского кредитования текущей деятельности предприятий Процесс кредитования состоит из нескольких стадий, включающих программирование, предоставление, использование и возврат банковских кредитов [20]. Программирование кредитных вложений осуществляют банки на ...

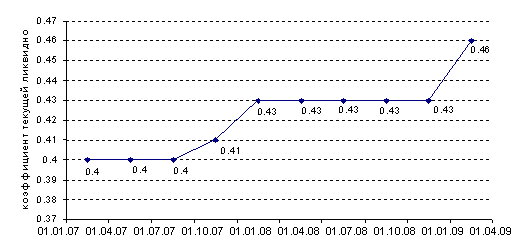

... Исходя из этого, проанализируем, как изменились показатели ликвидности и платежеспособности за счет изменения структуры оборотных активов (таблица 28). Таблица 28 Изменение показателей ликвидности и платежеспособности предприятия Показатели 2009 год С учетом изменения структуры оборотных активов Отклонение (+;-) Коэффициент абсолютной ликвидности 0,08 1,10 +1,2 Коэффициент текущей ...

0 комментариев