Навигация

Руб. * (65% / 4 + 4%) * 8 мес. / 12 мес. / 100% = 6750 руб

50000 руб. * (65% / 4 + 4%) * 8 мес. / 12 мес. / 100% = 6750 руб.

Из них банк получил:

50000 руб. * 4% * 8 мес. / 12 мес. / 100% = 1333,3 руб.

Остальные (6750 - 1333,3) = 5416,7 руб. были отчислены в Спецфонд льготного кредитования.

При применении векселя как средства оформления кредита расчет по КФХ Шакирзянова при данной сумме кредита и сроке кредита будет выглядеть следующим образом:

Необходимо отметить, что, прежде всего, заключается договор о выдаче вексельного кредита между КФХ Шакирзянова и Агропромбанком. Пусть по кредитному договору предоставлены векселя банку на суму 50000 руб. сроком на 8 месяцев ( с апреля по ноябрь включительно). Срок их погашения через 9 месяцев. В соответствии с методикой Агропромбанка рассчитываем ставку по вексельному кредиту (IK):

IK = I + M, где

I — ставка по вексельному кредиту

M — маржа банка.

В нашем случае ставка по вексельному кредиту составляет 4% срок кредита — 8 месяцев, срок погашения векселей — 9 месяцев.

Банк получит 50000 руб. * 8% * 8 мес. / 12 мес. / 100% = 2666,6 руб.

Срок погашения векселей наступит через 1 месяц после окончания срока кредита. В этот период банк может использовать полученные деньги:

(5000000 + 2666,6) = 52666,6 руб.

Итак, стороны при вексельном кредитовании имеют следующие преимущества: банк не отвлекает денежные средства на выдачу ссуды, в течение месяца (с момента погашения кредита и до возвращения векселей) свободно пользуется средствами клиента. Доход банка составляется из двух составляющих:

— "скрытого" дохода, полученного в результате бесплатного использования денежных средств с момента выдачи кредита до погашения векселей;

— "реального" дохода — платы клиента за предоставленный кредит.

Хозяйства вовремя получают необходимые для проведения сельскохозяйственных работ горючее, другие материально-технические ресурсы. Обеспечивается погашение задолженности банку по ранее выданным кредитам, что выгодно обеим сторонам. Поставщики ресурсов, в свою очередь, своевременно получают оплату в виде векселей, что дает им возможность расплачиваться с кредиторами. Преимуществом вексельного кредита является то, что он не может быть списан в счет погашения долгов перед бюджетом, если таковые имеются у клиента.

ЗАКЛЮЧЕНИЕ

В данной дипломной работе рассмотрен порядок кредитования предприятий АПК из Спецфонда льготного кредитования, рассмотрены метода анализа финансового состояния ссудозаемщика, показатели финансовой устойчивости.

По анализу крестьянского (фермерского) хозяйства Шакирзянова М можно сделать следующие выводы.

В целом, предприятие имеет устойчивое финансовое положение:

1. Наблюдается рост собственных средств.

2. Коэффициент покрытия равен оптимальному значению, что говорит о способности ссудозаемщика мобилизировать денежные средства для покрытия краткосрочной задолженности.

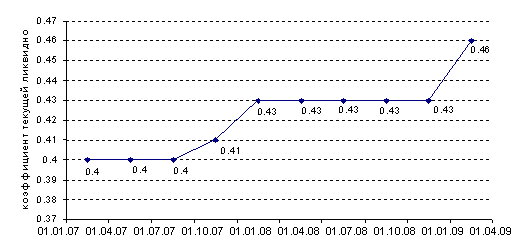

3. Рост коэффициента общей ликвидности говорит о хорошей кредитоспособности ссудозаемщика.

4. Коэффициент финансовой независимости равен оптимальному значению, что говорит о достаточно стабильном финансовом положении.

Ссудозаемщик на основании проведенного финансового состояния признан кредитоспособным клиентом и к нему может применяться льготный порядок кредитования.

В дипломе разработаны следующие мероприятия по эффективному использованию средств Спецфонда льготного кредитования:

1. Средства Спецфонда направлять на предоставление гарантий и погашение части процентной ставки.

2. Кредитование предприятий АПК проводить, используя вексель

В результате —использование векселей позволяет ослабить кризис неплатежей посредством ускорения расчетов, экономии денежных средств в результате взаиморасчетов. Средства Спецфонда льготного кредитования будут использоваться более рационально, появятся возможность резервирования части средств для восстановительного кредитования предприятий АПК, временно не являющихся кредитоспособными.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

I. Нормативные документы

1. Методологические положения о порядке рассмотрения и принятия решения о кредитовании и обеспечении выполнения кредитных проектов в региональных филиалах АКБ Агропромбанка № 10 от 7 февраля 1997г.

2. Методологические положения о порядке использования фермерской квоты Спецфонда льготного кредитования № 7 от 12 апреля 1997 г.

3. Президентский Указ № 565 "О мерах по стабилизации экономического положения и развитии реформ в АПК" от 16 апреля 1996 г.

II. Литература.

4. Артеменко В.Г., Беллендир М.В. Финансовый анализ: учебное пособие.— М: издательство "ДИС", НГАЭиУ, 1997.

5. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом ?—М: Финансы и статистика, 1995.

6. Банковская энциклопедия /Под ред. С.И.Лукаша, Л.Л.Малюткиной — Днепропетровск,1\ 1994.

7. Банковский портфель—1. Книга банкира. Книга клиента. Книга инвестора,—М,1994.

8. Банковский портфель—2. Книга банковского менеджера. Книга банковского финансиста. Книга банковского юриста,—М,1994.

9. Банковское дело: Учебник — М, 1996.

10. Банковское дело / Под ред. Колесникова В., Кроливецкой Л. П — М: Финансы и статистика, 1995.

11. Жуков Е.Ф., Максимова Л.М. Банки и банковские операции. Учебние для вузов — М: Банки и биржи, ЮНИТИ, 1997

12. Ковалев А.И. Анализ финансового состояния предприятий. Изд. 2-е, —М: "Центр экономики и маркетинга", 1997

13. Ковалев В.В. Финансовый анализ: Управление капиталом; выбор инвестиций. Анализ отчетности — М: 1996

14. Козлова О.И. Оценка кредитоспособности предприятий: Пособие для банковских работников – М: АРГО, 1994

15. Справочник финансиста предприятий.— М: ИНФРА,1996.

16. Панова Г.С. Банковское обслуживание частных лиц — М, 1996.

17. Родионова В.М., Федотова М.А. Финансовая устойчивость предприятий в условиях инфляции — М: Перспектива, 1995.

18. Стоянова Е.С. Финансовый менеджмент— М: Перспектива, 1994.

19. Финансы. Учебное пособие. / Под ред. А.М.Ковалевой —М: Финансы и статистика, 1994

20. Финансово-кредитный словарь—М: Финансы и статистика, 1994

21. Финансовый анализ деятельности фирмы —М: Ист-Сервис, 1995

22. Финансовый менеджмент / Под рук. Е.С.Стояновой— М: Перспектива, 1994.

23. Фельдман А.А. Вексельное обращение. Российская и международная практика. Учебное пособие / 2-е изд., испр. и доп. — М: ИНФРА, 1995

24. Уилсон П. Финансовый менеджмент в малом бизнесе: Пер. с англ. / Под ред. В.А.Микрюкова.—М: Аудит, ЮНИТИ, 1995

25. Шеремет А.Д. Методика финансового анализа предприятия —М, 1995

III.Материалы практики.

26. Баринов А. Анализ финансового положения предприятий // Финансовый бизнес — 1998, № 1

27. Блага З.С. Как оценить состояние финансового здоровья фирмы // Финансовая газета — 1998, № 38

28. Власова М.Н. Анализ кредитоспособности клиента коммерческого банка // Банковское дело — 1997, №№ 3-5

29. Иванова И. Вексель — как инструмент кредитования // Экономика сельского хозяйства России — 1997, № 8

30. Ольшанный А.И. Банковское кредитование // Банковское дело — 1997, № 3

31. Попов а. Об инвестировании АПК // РЭЖ — 1998, № 4

32. Серова Е., Янбых Р. Государственные программы поддержки сельскохозяйственного кредита // Вопросы экономики — 1998, № 11

33. Финансовый анализ в банке // Банковское дело — 1997, № 8

34. Яковлев В.И. Некоторые особенности вексельных отношений // Финансы — 1998, № 2.

Похожие работы

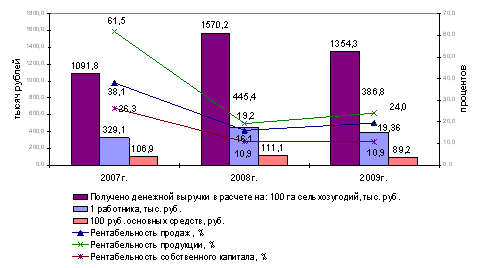

... продажи имущества. При этом следует ограничивать расходы, так как средств не хватит, чтобы покрыть весь долг. Глава 3. Финансовое оздоровление неплатежеспособных сельскохозяйственных предприятий 3.1 Основные направления финансового оздоровления сельскохозяйственных товаропроизводителей Рассмотренное в предыдущей главе предприятие – СХПК "Воронежский" - которое находится в состоянии ...

... отдельных хозяйств, агрокомбинатов, банков, спонсорские средства. Выводы Были изучены принципы кредитования сельскохозяйственных предприятий в системе финансовых отношений – рассмотрены различные нормативно-правовые акты, изучена литература по данной теме, а также проведен анализ кредитования РСУП «Совхоз «Лидский». Подводя итоги, можно сказать следующее. Существует множество видов кредитов ...

... условий и стихийных бедствий, приводящих к недобору продукции и прямым убыткам, что требует создания страховых фондов. 1.2 Порядок банковского кредитования текущей деятельности предприятий Процесс кредитования состоит из нескольких стадий, включающих программирование, предоставление, использование и возврат банковских кредитов [20]. Программирование кредитных вложений осуществляют банки на ...

... Исходя из этого, проанализируем, как изменились показатели ликвидности и платежеспособности за счет изменения структуры оборотных активов (таблица 28). Таблица 28 Изменение показателей ликвидности и платежеспособности предприятия Показатели 2009 год С учетом изменения структуры оборотных активов Отклонение (+;-) Коэффициент абсолютной ликвидности 0,08 1,10 +1,2 Коэффициент текущей ...

0 комментариев