Навигация

ПЛАТЕЛЬЩИКИ НАЛОГА

4.1 ПЛАТЕЛЬЩИКИ НАЛОГА.

Плательщиками налога с продаж признаются самостоятельно реализующие товары (работы, услуги) на территории Российской Федерации:

юридические лица, созданные в соответствии с законодательством Российской Федерации, их филиалы, представительства и другие обособленные подразделения;

иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью и созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации;

индивидуальные предприниматели, осуществляющие свою деятельность без образования юридического лица.

Эти лица, являются налогоплательщиками независимо от количества посредников.

При реализации товаров структурными подразделениями без образования юридического лица, не имеющими самостоятельного баланса и расчетного счета, плательщиком налога является головное предприятие. В этом случае уплата налога производится в бюджет по месту нахождения таких структурных подразделений.

4.2 ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ.

Объектом налогообложения по налогу с продаж является стоимость товаров (работ, услуг), реализуемых в розницу или оптом за наличный расчет (включая комиссионную торговлю), а именно:

стоимость подакцизных товаров, мебели, радиотехники, одежды, деликатесных продуктов питания, автомобилей, мехов, ювелирных изделий, видеопродукции и компакт-дисков;

стоимость услуг туристических фирм, связанных с поездками за пределы Российской Федерации (за исключением стран СНГ);

стоимость услуг по рекламе, услуг трех-, четырех- и пятизвездочных гостиниц, услуг по пассажирским авиаперевозкам в салонах первого и бизнес-классов и пассажирским железнодорожным перевозкам в вагонах класса "люкс" и "СВ";

К продаже за наличный расчет приравнивается продажа с проведением расчетов посредством кредитных и иных платежных карточек, по расчетным чекам банков, по перечислениям со счетов в банках по поручениям физических лиц, а также передача товаров (выполнение работ, оказание услуг) населению в обмен на другие товары (работы, услуги).

В целях налогообложения товаром считается продукция (предметы, изделия), в том числе производственно-технического назначения.

Обороты между юридическими лицами за наличный расчет облагаются налогом с продаж.

При реализации товаров объектом налогообложения являются обороты по реализации всех товаров как собственного производства, так и приобретенных на стороне.

При реализации работ объектом налогообложения являются объемы выполненных строительно-монтажных, ремонтных, научно -исследовательских, опытно-конструкторских, технологических, проектно-изыскательских, реставрационных и других работ.

При реализации услуг объектом налогообложения является выручка, полученная от оказания:

услуг по сдаче в аренду имущества и объектов недвижимости, кроме аренды республиканского и муниципального имущества, по которым арендная плата поступает в бюджеты;

посреднических услуг;

бытовых услуг;

услуг физической культуры и спорта;

услуг по выполнению заказов предприятиями торговли;

рекламных услуг;

инновационных услуг, услуг по обработке данных и информационному обеспечению;

других платных услуг, кроме сдачи в аренду земли.

К оборотам, облагаемым налогом, относятся также обороты по реализации предметов залога, конфискованного, арестованного, бесхозяйного имущества, товаров, реализуемых в счет погашения задолженности по платежам в бюджет и во внебюджетные фонды за наличный расчет.

4.3 ЛЬГОТЫ ПО НАЛОГУ С ПРОДАЖ.

Не является объектом налогообложения по налогу с продаж стоимость:

хлеба и хлебобулочных изделий, молока и молокопродуктов, масла растительного, маргарина, круп, сахара, соли, картофеля, продуктов детского и диабетического питания;

детской одежды и обуви;

лекарств, протезно-ортопедических изделий;

жилищно-коммунальных услуг, услуг по сдаче в наем населению государственных или муниципальных жилых помещений, а также по предоставлению жилья в общежитиях;

услуг в сфере культуры и искусства, оказываемых государственными и муниципальными учреждениями и организациями культуры и искусства (театры, кинотеатры, концертные организации и коллективы, клубные учреждения, включая сельские, библиотеки, цирки, лектории, планетарии, парки культуры и отдыха, ботанические сады, зоопарки) при проведении театрально-зрелищных, культурно -просветительных мероприятий, в том числе стоимость входных билетов и абонементов;

зданий, сооружений, земельных участков и иных объектов, относящихся к недвижимому имуществу, и ценных бумаг;

услуг по содержанию детей в дошкольных учреждениях и уходу за больными и престарелыми;

услуг городского пассажирского транспорта общего пользования (кроме такси), а также услуг по перевозкам пассажиров в пригородном сообщении речным, железнодорожным и автомобильным транспортом;

услуг, предоставляемых кредитными организациями, страховщиками, негосударственными пенсионными фондами, профессиональными участниками рынка ценных бумаг, оказываемых в рамках их деятельности, подлежащей лицензированию, а также услуг, предоставляемых коллегией адвокатов;

ритуальных услуг похоронных бюро, кладбищ и крематориев, проведения обрядов и церемоний религиозными организациями;

услуг, оказываемых уполномоченными органами государственной власти и органами местного самоуправления, за которые взимаются соответствующие виды пошлин и сборов;

товаров (работ, услуг), связанных с учебным, учебно -производственным, научным или воспитательным процессом и производимых государственными и муниципальными образовательными учреждениями;

путевок (курсовок) в санаторно-курортные и оздоровительные учреждения, учреждения отдыха, реализуемых для инвалидов;

продукции собственного производства организаций общественного питания, реализуемых при студенческих и школьных столовых, столовых других учебных заведений, больниц, детских дошкольных учреждений, а также столовых иных учреждений и организаций социально-культурной сферы, финансируемых из бюджета;

мыла и синтетических моющих средств (кроме импортных);

абонентной платы за пользование телефоном, радиоточкой, коллективной антенной;

бытовых услуг:

ремонта обуви;

ремонта одежды;

ремонта бытовой радиоэлектронной аппаратуры, бытовых машин и приборов;

парикмахерских услуг для детей и льготной категории граждан;

помывки в банях в общих отделениях;

твердых видов топлива (уголь, угольный брикет, торфяной брикет, дрова), реализуемых населению по регулируемым ценам;

школьных принадлежностей - тетрадей школьных, пеналов, счетных палочек, дневников школьных, тетрадей и альбомов для рисования, папок для тетрадей, обложек для учебников, касс цифр и букв;

подписки на газеты и журналы, дотируемые из республиканского и местных бюджетов;

путевок (услуг) в детские оздоровительные учреждения;

путевок (курсовок) в санаторно-курортные и оздоровительные учреждения, учреждения отдыха, реализуемые для пожилых граждан;

перевязочных материалов (марля, вата, бинты, салфетки марлевые стерильные), лейкопластырей;

аптечек, кроме транспортных;

резиновых изделий санитарии и гигиены (грелки резиновые, зонды, катетеры, калоприемники, мочеприемники, соски детские молочные, соски - пустышки, спринцовки, перчатки резиновые, презервативы и контрацептивы ВМС);

шприцев и систем одноразовых, иголок к одноразовым шприцам;

пипеток глазных;

лопаточек глазных стеклянных;

дезинфекционных средств (хлорамин-моно, хлорная известь, кальция гипохлорид);

тростей, костылей и накостыльников, бандажей;

тестов диагностических (для определения сахара, для определения беременности).

Похожие работы

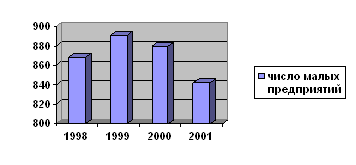

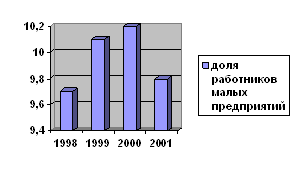

... малого предпринимательства. Сложившаяся экономическая ситуация негативно воздействует на малое предпринимательство по всем направлениям. Одним из важнейших механизмов стимулирования малого бизнеса является упрощенная система налогообложения в виде единого налога на вмененный доход. Рассмотренный автором в данной дипломной работе. 1.3 Элементы налогообложения единого налога на вмененный доход ...

... способ решения любой проблемы – ее четкое определение на основе системы ценностей и недвусмысленной концепции. Эта задача теоретического исследования российской экономики.[20, с.31] Глава II. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ МАЛОГО БИЗНЕСА 2.1. Единый налог на вмененный доход для определенных видов деятельности Единый налог на вмененный доход, как и любой другой налог, представляет собой ...

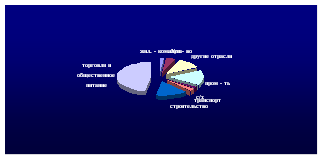

... активизирует инвестиции, что в едином целом наращивает национальное богатство России и благосостояние её граждан. ГЛАВА II. СОЦИАЛЬНО-ЭКОНОМИЧЕСКАЯ НАПРАВЛЕННОСТЬ НАЛОГОВОГО РЕГУЛИРОВАНИЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МАЛОГО БИЗНЕСА §1. Современная структура налогообложения предприятий малого бизнеса различных организационно-правовых форм В настоящее время в экономике России ключевым источником ...

... малого бизнеса. Объектом социологического опроса были предприниматели в сфере малого бизнеса Красноармейского района города Волгограда. Предметом исследования стали проблемы, с которыми сталкиваются предприниматели и их отношение к перспективам малого бизнеса. Выборка составила 29 человек, являющихся индивидуальными предпринимателями. Среди них 18-25 летних – 3,5%, 26-32 – 17,2% , 33-39 – ...

0 комментариев