Навигация

Проблемы и перспективы краткосрочного финансирования сельскохозяйственных предприятий

3. Проблемы и перспективы краткосрочного финансирования сельскохозяйственных предприятий.

Основными источниками средств, необходимых для осуществления текущей деятельности для сельскохозяйственных предприятий являются собственные оборотные средства и краткосрочные банковские ссуды. Потеря собственных оборотных средств в результате инфляции и кризиса экономики нашей страны должны были заставить сельхозпроизводителей все свои взоры обратить на банковскую систему Украины, как источник покрытия недостатка этих ресурсов. Источник этот естественно не бесплатный и именно этот фактор останавливает сельхозпредприятия, поскольку гарантии того, что даже если они произведут продукцию, смогут ли её реализовать сейчас, в условиях падения платёжеспособного спроса, никто не даст.

Отечественные банки при кредитовании сельскохозяйственных предприятий подвергают кредитные ресурсы высокому риску их невозврата и, как следствие, по законам экономики больший риск должен приносить больший доход–высокие ставки процентов. Более половины предприятий аграрной сферы Украины в настоящее убыточны, поэтому цена кредита, равная 65% его стоимости, предполагающая ещё более высокий уровень рентабельности, слишком велика для отечественного сельхозпредприятия.

При установлении такой высокой ставки банк руководствуется анализом кредитонадёжности предприятия, состоящей из репутации заёмщика, уровня управления, финансового состояния, перспектив развития предприятия и отрасли в целом. В современных условиях надеяться на высокий уровень кредитонадёжности не приходится–в результате круг замыкается, а хозяйства остаются в очень сложной ситуации, в которой надеяться не на кого. В практике западного предпринимательства выйти из этой ситуации помогает государство, путём установления налоговых и других законодательных льгот, но украинское законодательство не предоставляет никаких существенных поблажек в этом отношении.

В такой ситуации, как нам представляется, сельскохозяйственным предприятиям следует заняться совершенствованием процесса финансового планирования. Недостаток ресурсов должен заставлять руководство предприятия относиться к вложению средств, как к инвестиционному процессу со всеми вытекающими отсюда последствиями. А именно, тщательный расчёт и анализ всех необходимых расходов для возделывания той или иной культуры, прогнозирование возможного дохода от реализации данного вида продукции. На этой основе необходимо рассчитывать оценки каждого инвестиционного проекта и моделировать оптимальное сочетание проектов (инвестиционный портфель) с учётом специфики сельскохозяйственного производства. Это очень трудоёмкий процесс, требующий большого объёма информации и высокой квалификации специалистов хозяйства.

Практика финансового менеджмента выделяет следующие методы оценки инвестиционных проектов:

1.метод расчёта чистого приведённого эффекта(NPV) – абсолютное сопоставление чистых денежных поступлений от вложения средств с суммой вкладываемых средств;

2.метод расчёта индекса рентабельности(PI) – относительное сопоставление тех же самых величин;

3. метод расчёта нормы рентабельности инвестиции(IRR) – расчёт коэффициента дисконтирования инвестиции, при котором её чистый приведённый эффект равен 0;

4. метод определения срока окупаемости инвестиции(PP);

5. метод расчёта коэффициента эффективности инвестиции(ARR) – отношение среднегодовой прибыли к среднегодовой сумме инвестиций.

Чаще всего эти методы используются вместе, поскольку каждый из них характеризует лишь одну из сторон результата инвестиционного проекта, т.е. рассчитываются все приведённые здесь показатели и выбирается наиболее приемлемый с точки зрения целей предприятия.

Очевидно, что инвестиционными проектами для сельскохозяйственного предприятия будут различные виды сельскохозяйственных культур и группы животных , при этом выбирать придется не один проект, а несколько, отвечающих требованиям оптимального распределения инвестиционных ресурсов, главной задачей этого распределения будет в конечном счёте максимизация прироста капитала (оборотных средств) . В этом случае следует использовать метод пространственной оптимизации: для каждого проекта рассчитывается индекс рентабельности(PI), проекты упорядочиваются по убыванию показателя PI и в инвестиционный портфель включаются первые проекты, которые могут быть профинансированы в полном объёме, очередной проект после них финансируется по остаточному принципу.

Вопросами повышения эффективности реализации продукции должна заниматься маркетинговая служба хозяйства, которая должна обеспечить руководство информацией о том, на какую продукцию будет спрос, какой будет конкурентная среда деятельности предприятия, кто будет потенциальными партнёрами хозяйства, насколько они надёжны и т.п., но рассмотрение этих вопросов не является задачей этой курсовой работы, вся эта информация должна быть у руководства при принятии решения об инвестировании того или иного производства .

Такая политика принятия решений и инвестирования производства должна способствовать повышению финансовой устойчивости и кредитоспособности предприятия, что будет способствовать сокращению недостатка оборотных средств у предприятия и повышения его привлекательности, как клиента для банка или другого кредитного института.

В практике финансового менеджмента разработаны и существуют специальные инструменты и приёмы краткосрочного финансирования, они позволяют не только обеспечить предприятие необходимыми оборотными средствами, но и в определённой мере уменьшить риск финансово-хозяйственной деятельности, связанный, в частности, с принятием или непринятием решений финансового характера по отношению к будущему.

Форвардные и фьючерсные контракты представляют собой ценные бумаги и обращаются на фондовых биржах.

Форвардный контракт, как и его наиболее распространённая разновидность фьючерс, представляет собой соглашение о купле-продаже товара с поставкой и расчётом в будущем, но по цене, оговоренной в момент его заключения . Расчёты с использованием этих контрактов гарантируются клиринговой палатой, которая выполняет посреднические функции между контрагентами. Кроме того важным условием расширения практики использования этих инструментов является развитие биржевой деятельности и продажа с.х. продукции через биржу, к сожалению в настоящее время только около 5 % сельскохозяйственной продукции в нашей стране продаётся через биржу и об этом источнике краткосрочного финансирования можно говорить только как о перспективном.

Другим источником краткосрочного финансирования могут быть операции РЕПО (REPO или repurchasing agreement)представляющие собой договоры об обратном выкупе ценных бумаг. Договором предусматривается продажа пакета ценных бумаг одним лицом другому, с обратным их выкупом через время по более высокой цене, то есть сторона продающая ЦБ получает в своё распоряжение на время, за плату денежные ресурсы, налицо кредитный характер совершаемых операций. Однако об использовании этого инструмента краткосрочного финансирования также можно говорить как о перспективном, поскольку уровень развития фондового рынка в Украине также низкий.

Другим перспективным источником краткосрочного привлечения средств, который также имеет кредитный характер, является факторинг, то есть выкуп факторинговой кампанией (или банком) долговых обязательств предприятия (дебиторской задолженности) с одновременным взиманием дисконта (платы) за эту услугу с предприятия. Таким образом предприятие быстро обналичивает средства, столь необходимые ему для финансирования своей деятельности, теряя часть из них в виде платы за «скорость». К сожалению рынок этих услуг также слабо развит в Украине, причина этого кризис неплатежей.

Реальным источником недостающих ресурсов в сегодняшних условиях может быть коммерческий кредит–кредит, который предоставляется поставщиком или посредником и оформляется по-разному: векселем, авансом покупателя, открытым счётом. Т.е. предоставляется отсрочка платежа по обязательствам за определённый процент от суммы, с.х. предприятие таким образом отсрочивает платёж по приобретённым ТМЦ на срок до получения выручки от реализации продукции, и для оплаты этих обязательств ему нет надобности брать кредит в банке.

Одним из наиболее перспективных видов коммерческого кредитования является использование простых и переводных векселей. Выписанный каким-либо предприятием вексель может служить платёжным средством в цепочке, связывающей несколько предприятий, что предоставляет источник финансирования и сокращает время и объём денежных средств в пути.

При планировании этого источника финансирования должна быть налажена система финансового планирования поступления доходов( выручки).

Другой реальный источник краткосрочного финансирования–учётный (вексельный) кредит, который предоставляется банком векселедержателю путём покупки (учёта) векселя до наступления срока платежа. Векселедержатель получает от банка указанную в векселе сумму за вычетом учётного процента, комиссионных платежей и других накладных расходов. Закрытие кредита осуществляется на основании извещения банка об оплате векселя.

Заключение.

КСП «Страна советов» является хозяйством среднего размера, зерно-плодового производственного направления. Предприятие расположено в степном агроклиматическом районе Крыма, что требует высокой квалификации руководящих кадров для успешного возделывания с.х. культур.

Предприятие обладает большими потенциальными возможностями: выгодное географическое положение, близость рынков сбыта, наличие больших площадей орошаемых земель, что могло бы способствовать успешной деятельности.

Однако в последние годы в связи с кризисом экономики и инфляцией предприятие переживает тяжёлый спад производства. КСП не хватает средств для нормального ведения производственного процесса, в результате низкая интенсивность и эффективность вложения средств, высокая себестоимость производимой продукции, прекращение процесса воспроизводства основных средств привели к ежегодным убыточным результатам деятельности.

Убытки изымают из оборота столь нужные ресурсы, ухудшается финансовое состояние предприятия и при сохранении этой тенденции и в будущем через пару лет можно всерьёз говорить о банкротстве.

Особенности циркуляции оборотных средств в КСП «Страна советов» обусловлены особенностями отрасли сельского хозяйства, где затраты производятся в течение всего года, а готовая продукция, а следовательно, и доходы поступают в конце года. Поэтому в течение производственного периода предприятию следует искать источники покрытия недостатка оборотных средств.

Одним из таких источников мог бы стать краткосрочный кредит–денежные средства, предоставляемые хозяйству банком или другим кредитным учреждением на условиях платности, срочности, возвратности, целевого использования, обеспеченности.

К сожалению, условия, на которых выдаются кредиты нашими банками ложатся тяжёлым бременем на хозяйства, поэтому говорить о широком использовании этого источника средств не приходится.

Работа в этом направлении на предприятии должна быть направлена на расширение таких источников финансирования как:

1. коммерческий кредит;

2. учётный(вексельный) кредит.

В перспективе к этим источникам финансирования могут добавиться:

1. форвардные, фьючерсные контракты;

2. операции РЕПО;

3. факторинг.

Следует также вести работу по совершенствованию финансового планирования на предприятии: оценка инвестиционных проектов вложения средств в производство различных видов продукции.

Список использованных источников.

1.Бондарь А.П. Оценка кредитоспособности предприятия-заёмщика./ Экономика и управление, 1998 №4 с. 25-26.

2.Ворст Й., Ревентлоу П. Экономика фирмы.-М.: Высшая школа, 1994.-271 с.

3.Гамидов Г.М. Банковское и кредитное дело.-М.:Издат объединение ЮНИТИ «Банки и биржи», 1994-94 с.

4.Ковалёв В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности.-2-е изд.,перераб. и доп.-М.:Финансы и статистика, 1998.-512 с.

5.Кредит и банки/ Пер с нем.Р и Ф. Михалевских.-М.:Перспектива, 1994.-116 с.

6.Кредитование.: Пер. с англ.-К.: Торгово-издательское бюро BHV, 1994-384 с.

7.Кредиты. Инвестиции.-М.:ПРИОР, 1995.143 с.

8.Навроцкий Я.Ф. место кредита в источниках формирования оборотных средств с.х. предприятия/ Экономика АПК 1998 №5 с.42-45

9.Стоянова Е.С., Быкова Е.В., Бланк И.А. Управление оборотным капиталом/ Под ред. Е.С. Стояновой.-(Серия «Финансовый менеджмент для практиков»)-М.:Изд-во «Перспектива», 1998.-128 с.

10.Финансы / Под ред. В.М. Родионовой-М.:Финансы и статистика.1995.-431 с.

11.Финансы. Денежное обращение. Кредит. Учебник для вузов./Л.А.Дробозина, Л.П.Окунёва, Л.Д.Андросова и др.: Под ред. Л.А. Дробозиной.-М.: Финансы, ЮНИТИ, 1997.-479 с.

12.Экономика:Учебник/ Под ред. доц. А.С.Булатова.- М.: Изд-во БЕК, 1995.-632 с.

ПРИЛОЖЕНИЯ

Приложение

КРЕДИТНЫЙ ДОГОВОР № 80

пгт . ПЕРВОМАЙСКОЕ «15» июня 1998 года

Акционерный коммерческий агропромышленный банк «Украина» (далее – Банк) в лице заместителя управляющего отделением АК банка «Украина» в пгт. Первомайское АР Крым Щетнёвой Галины Николаевны , проживающей по адресу пгт. Первомайское ул. Корпана дом 7 кв.42, которая действует на основании Устава банка и доверенности от «28» марта 1997 г № 3314 , зарегистрированной в реестре частного нотариуса Шевченко Н.З. Симферопольского нотариального округа с одной стороны , и коллективное сельскохозяйственное предприятие « Страна Советов» (далее – Заёмщик) в лице председателя Гайдаржи Владимира Михайловича, проживающего по адресу с. Правда Первомайского района ул. Школьная, 3 действующий на основании Устава КСП «Страна Советов» , зарегистрированного первомайской райгосадминистрацией 25. 05. 1996 г № 43-рр, с другой стороны, заключили настоящий договор о следующем.

Похожие работы

... и казначейских билетов) и кредитных операций; г) регулирование объема совокупного денежного оборота. Основными принципами кредита являются возмездность, срочность и возвратность. ГЛАВА 2. АНАЛИЗ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ В ОАО «БИНБАНК» 2.1.Организация деятельности ОАО «БИНБАНК» АКБ «БИН» - создан в соответствии с решением общего собрания акционеров от 23.04.1993 года с ...

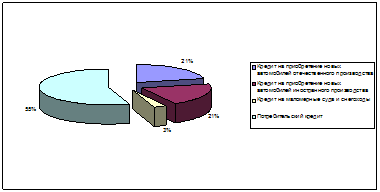

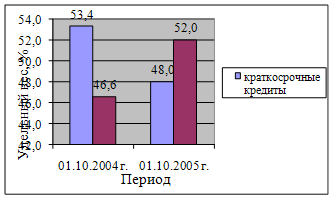

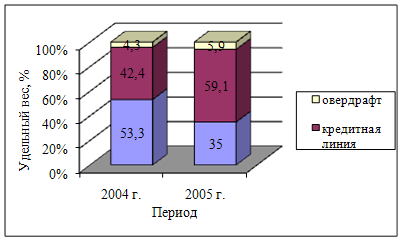

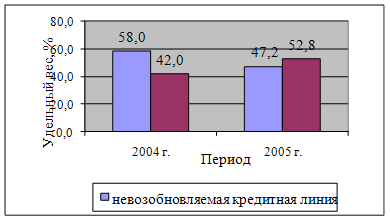

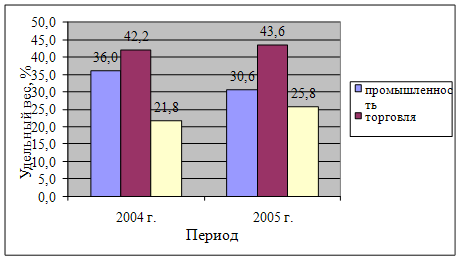

... ) размер единовременной задолженности клиента банку не превысит установленного ему данным соглашением (договором) лимита задолженности. Например, в филиале №627 АСБ «Беларусбанк» структура краткосрочного кредитования хозяйствующих субъектов в зависимости от метода предоставления кредита выглядит следующим образом (рис. 1.3): Рис. 1.3 Структура кредитования мо методам предоставления кредитов ...

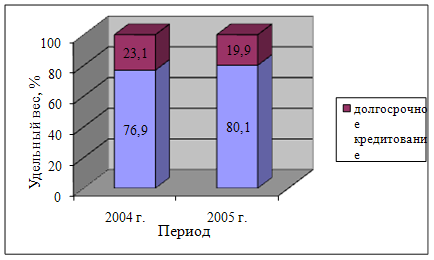

... или сметного финансирования заключается в том, что оно осуществляется на временной, возвратной и платной основе. Поэтому с помощью краткосрочного кредита происходит оперативное маневрирование ресурсами. Современное состояние рынка кредитования в Республике Беларусь показывает в целом положительную тенденцию увеличения доходности по данным видам банковских операций. Все больше банков страны ...

... достижению целей банковской деятельности: обеспечение прибыльности банка, контроль за управлением рисками, соблюдение требований закона. 3 НАПРАВЛЕНИЯ СОВЕРШЕНСТВОВАНИЯ КРЕДИТОВАНИЯ СУБЪЕКТОВ ХОЗЯЙСТВОВАНИЯ КОММЕРЧЕСКИМИ БАНКАМИ В процессе исследования организации и развития кредитных отношений необходимо остановится на основных проблемах и трудностях, с которыми сталкиваются банки, ...

0 комментариев