Навигация

Проблема определения доходов от реализации ценных бумаг

4.1.2. Проблема определения доходов от реализации ценных бумаг

С 01.01.1998 г. введен новый порядок определения доходов, в соответствии с которым датой получения дохода является дата его выплаты (фактического перечисления или выдачи денежных средств или материальных ценностей) физическому лицу:

Датой получения дохода в календарном году является дата выплаты дохода (включая авансовые выплаты) физическому лицу, либо дата перечисления дохода физическому лицу, либо дата передачи физическому лицу дохода в натуральной форме.1

Применительно к специфике операций физических лиц через профессиональных участников рынка ценных бумаг, под перечислением дохода физическому лицу понимается также списание денежных средств с клиентского счета по поручению физического лица, в частности, на покупку других ценных бумаг.

Таким образом, доход физического лица по операциям с ценными бумагами возникает следующим образом:

Когда физическое лицо продает принадлежащие ему ценные бумаги, у него образуется доход от реализации имущества. Однако пока клиент не получит причитающиеся ему деньги или не распорядится ими (то есть пока средства будут лежать на клиентском счете, открытом брокерской компанией), этот доход не считается полученным и налогообложению не подлежит; Доход считается полученным физическим лицом (и подлежащим налогообложению) только с того момента, когда лицо распорядилось вырученными средствами: например, поручило брокеру купить для него ценные бумаги или получило свои деньги наличными (или банковским переводом).Это означает, что всякий раз, когда клиент распоряжается своими денежными средствами (по меньшей мере, при каждой покупке), брокерской компании необходимо вычленить, какая часть этих средств вложена клиентом, а какая часть выручена им от продажи других ценных бумаг:

Пример 1

Физическое лицо осуществило через Брокерскую компанию следующие операции:

01.06.98 - акции, принадлежащие клиенту, проданы с доходом 1000 рублей

02.06.98 - клиент дополнительно переводит на покупку акций 1500 рублей

03.06.98 - клиент дает поручение на покупку акций на сумму 2000 рублей

Какая часть этих средств должна рассматриваться как доход, перечисляемый физическому лицу и подлежащий налогообложению?

- 1000 рублей (доход от продажи акций без учета дополнительно внесенных средств)?

- 500 рублей (2000 рублей, которыми распоряжается клиент, за вычетом 1500 рублей, которые он вложил заново)?

Поскольку на практике операции клиента включают в себя многочисленные сделки, перемежающиеся вложениями новых средств и частичным снятием наличных денег, процедура расчета дохода чрезвычайно усложняется.

4.1.3. Проблема определения расходов на приобретение ценных бумаг

Действующее законодательство о подоходном налоге предусматривает два альтернативных способа учета расходов физического лица на приобретение реализуемого имущества: вычет из дохода тысячекратного размера минимальной месячной оплаты труда (1000 МРОТ) или учет документально подтвержденных расходов, связанных с получением указанных доходов:

Статья 3.

1. В целях налогообложения в совокупный доход, полученный физическими лицами в налогооблагаемый период, не включаются:

т) суммы, получаемые в течение года от продажи квартир, жилых домов, дач, садовых домиков, земельных участков, земельных паев (долей), принадлежащих физическим лицам на праве собственности, в части, не превышающей пяти тысячекратного установленного законом размера минимальной месячной оплаты труда, а также суммы, получаемые в течение года от продажи другого имущества, принадлежащего физическим лицам на праве собственности, в части, не превышающей тысячекратного установленного законом размера минимальной месячной оплаты труда. По желанию плательщика такой вычет может быть заменен вычетом фактически произведенных и документально подтвержденных расходов, связанных с получением указанных доходов;

Статья 12.

При исчислении налога с доходов физических лиц, полученных от продажи имущества, принадлежащего им на праве собственности, могут быть учтены документально подтвержденные расходы, связанные с созданием, приобретением и реализацией указанного имущества, но при этом исключение сумм в пределах, указанных в подпункте «т» пункта 1 статьи 3, не производится.

Первый из указанных способов - вычет 1000 МРОТ (т.е. 83.490 руб.) - рассчитан на разовые сделки, а потому принципиально неприменим к физическим лицам, проводящим активные операции на рынке ценных бумаг.

Второй способ - учет документально подтвержденных расходов - соответствует природе операций с ценными бумагами. Однако при его практическом применении возникает ряд принципиальных проблем, которые в действующей нормативной базе остаются пока неурегулированными.

Проблема документального подтверждения затрат

В соответствии с действующим законодательством, налоговую базу по подоходному налогу уменьшают только те расходы физического лица, которые подтверждены документально.

Между тем, сложившаяся на сегодняшний день система документального подтверждения расходов на приобретение ценных бумаг не полностью выполняет свои функции.

В соответствии с действующим порядком, документами, подтверждающими затраты, являются, во-первых, договор, и во-вторых, платежный документ. Такая система не срабатывает в следующих случаях:

При осуществлении физическим лицом многочисленных операций через брокерскую компанию, платежный ордер заполняется только на первоначальное внесение денежных средств. В дальнейшем покупки ценных бумаг осуществляются за счет средств, вырученных от продаж. Таким образом, по большинству операций у физического лица не остается платежных документов. При осуществлении сделок с ценными бумагами на организованных торговых площадках (например, биржах) заполнение договоров купли-продажи не предусмотрено. При покупке физическим лицом ценных бумаг у другого физического лица роль платежного документа может выполнять только расписка в получении денег (причем, по мнению многих налоговых чиновников, такая расписка должна быть заверена нотариально). Однако на практике такие расписки часто не заполняются.Проблема установления затрат по ценным бумагам, приобретенным на стороне

Физическое лицо может совершать покупки и продажи ценных бумаг как самостоятельно, так и через профессионального участника рынка ценных бумаг.

В случае, когда физическое лицо, используя брокерскую компанию, продает ценные бумаги, приобретенные через эту же компанию, то брокер (исполняющий функции налогового агента) достоверно знает расходы, которые данное лицо понесло на приобретение этих ценных бумаг.

Однако во всех остальных случаях - когда физическое лицо осуществляет операции самостоятельно или продает через брокера бумаги, которые не были куплены с его участием, налоговый агент не может знать затрат физического лица. При предъявлении же им документов, подтверждающих его расходы, возникают следующие проблемы:

Во-первых, система документального подтверждения затрат остается весьма несовершенной и не может целиком выполнить свои функции (эта проблема обсуждалась в предыдущем пункте).

Во-вторых, налоговый агент не имеет права оставить у себя оригиналы документов физического лица, подтверждающих его затраты (в том числе и потому, что эти оригиналы понадобятся ему при подаче декларации в налоговую инспекцию). Следовательно, физическое лицо может предъявлять разным брокерским компаниям одни и те же документы, что открывает возможности для злоупотреблений.

Данная проблема еще более усугубляется, когда физическое лицо продает пакет, на который у него есть договор, не целиком, а частично.

Проблема определения затрат по бумагам, приобретенным на разных торговых площадках.

Физическое лицо может осуществлять операции одновременно на различных торговых площадках (биржах, торговых системах и т.д.).

На большинстве торговых площадок работа организована следующим образом:

Перед началом торгов клиент переводит в торговую систему ценные бумаги и денежные средства. В течение торгового дня клиент дает поручения на покупку (продажу) бумаг. При этом количество сделок может быть очень большим. В конце дня брокерская компания, через которую работает физическое лицо, получает отчет о фактически произведенных сделках со средствами физического лица.Таким образом, только в конце операционного дня информация о фактических операциях, а, следовательно, и о расходах на приобретение тех или иных ценных бумаг, поступает к брокеру. Между тем, информация о затратах часто оказывается необходимой гораздо раньше.

Проблема учета расходов, связанных с продажей бумаг

Закон о подоходном налоге позволяет при реализации имущества учитывать расходы, «связанные с созданием, приобретением и реализацией указанного имущества», и даже без конкретизации - всех расходов, «связанных с получением указанных доходов».

Данные нормы (применительно к имуществу вообще) дословно воспроизведены в Инструкции о подоходном налоге. Однако, применительно к ценным бумагам (определенный, специфический вид имущества) Инструкция содержит несколько видоизмененное положение:

При получении физическими лицами доходов по операциям купли-продажи ценных бумаг, у источника выплаты дохода могут приниматься к зачету расходы, подтвержденные документами по приобретению таких бумаг.

Получается, что по ценным бумагам Инструкция не позволяет учитывать расходы физического лица по реализации бумаг. Между тем, эти расходы достаточно значительны и могут включать в себя:

Комиссионное вознаграждение биржи, через которое осуществляется продажа. Комиссионное вознаграждение брокерской компании. Комиссия регистратора за перерегистрацию ценных бумаг (по существующей практике она в подавляющем большинстве случаев выплачивается продавцом). Оплату услуг депозитария-хранителя по списанию ценных бумаг, если бумаги хранятся в депозитарии.Без учета этих затрат учет расходов, связанных с извлечение доходов от операций с ценными бумагами, оказывается неполным.

Похожие работы

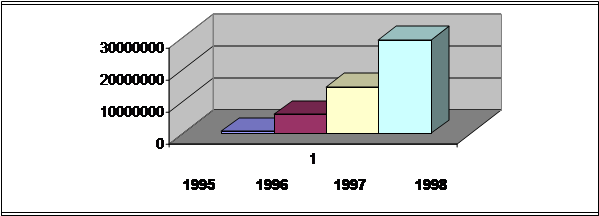

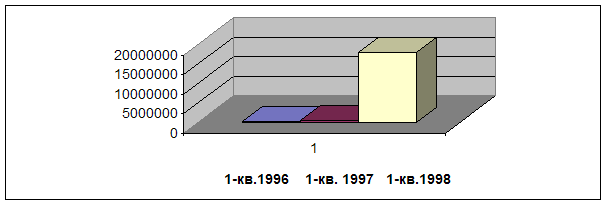

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

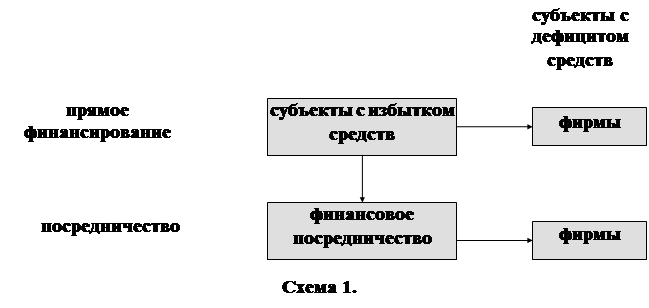

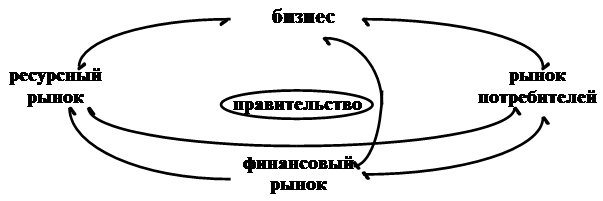

... которой связано с бумагой. Чтобы получить право на собственность, заключенной в бумаге, необходимо получить право на бумагу. Инвестиционный процесс, как процесс соединения финансовых и материальных ресурсов, прошел в своем развитии несколько стадий опосредования, которым соотвествуют различные формы соединения финансовых и материальных ресурсов. Исторически и логически первой стадией соединения ...

... запрещено продавать собственные ценные бумаги населению, но они вправе ему оказывать брокерские и консультационные услуги. Деятельность коммерческих банков в качестве профессионального посредника на рынке ценных бумаг регулируется различными законами и нормативными актами КР. Конкретный перечень услуг и операций с ценными бумагами, который осуществляет банковское учреждение, предусмотрен его ...

... деятельность по денежным средствам (в связи с операциями с ценными бумагами). На основании Указа Президента РФ от 4.11.1994 г. "О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации" и закона "О рынке ценных бумаг" можно дать следующие определения каждого вида деятельности и указать основные типы профессиональных участников, которые ей соответствуют: - ...

0 комментариев