Навигация

За характером участі в інвестуванні — прямі та непрямі

2. За характером участі в інвестуванні — прямі та непрямі.

Під прямими інвестиціями розуміється безпосередня участь інвестора у виборі об'єктів інвестування і вкладення коштів. Пряме інвестування здійснюють підготовлені інвестори, які мають досить точну інформацію про об'єкт інвестування і добре знайомі з механізмом інвестування.

Під непрямими інвестиціями розуміють інвестування, опосередковане іншими особами (інвестиційними або іншими фінансовими посередниками). Не всі інвестори мають достатню кваліфікацію для ефективного вибору об'єктів інвестування і наступного управління ними. У цьому випадку вони купують цінні папери, що випускаються інвестиційними або іншими фінансовими посередниками (наприклад, інвестиційні сертифікати інвестиційних фондів і інвестиційних компаній), посередники зібрані таким чином інвестиційні кошти розміщують на власний розсуд, а одержані доходи розподіляють потім серед власників цінних паперів.

3. За періодом інвестування — короткострокові та довгострокові.

Під короткостроковими інвестиціями розуміють вкладення капіталу на період не більший за один рік (короткострокові депозитні вкладення, придбання короткострокових ощадних сертифікатів).

Під довгостроковими інвестиціями розуміють вкладення капіталу на період більший за один рік.

4. За формами власності інвесторів — приватні, державні, іноземні та спільні.

Під приватними інвестиціями розуміють вкладення коштів, що здійснюються громадянами, а також підприємствами недержавних форм власності, перш за все — колективної.

Під державними інвестиціями розуміють вкладення, що здійснюються центральними і місцевими органами влади за рахунок коштів бюджету, позабюджетних фондів та позикових коштів, а також державними підприємствами за рахунок власних та залучених коштів.

Під іноземними інвестиціями розуміють вкладення, які здійснюються іноземними громадянами, юридичними особами та державами.

Під спільними інвестиціями розуміють вкладення, що здійснюються суб'єктами даної країни та іноземних держав.

5. За регіональною ознакою — усередині країни і за кордоном.

Під інвестиціями всередині країни розуміють вкладення коштів у об'єкти інвестування, що розташовуються на території даної країни.

Під інвестиціями за кордоном розуміють вкладення коштів у об'єкти інвестування, що розташовані за межами кордонів даної країни (до цих інвестицій належать також придбання різних фінансових інструментів інших країн — акцій закордонних компаній, облігацій інших країн).

Окремим випадком інвестування є вкладання коштів у фінансові інструменти (цінні папери). При цьому кожен з учасників інвестиційного процесу вирішує власні завдання:

емітенти — компанії-позичальники коштів на фондовому ринку — мають запропонувати такі цінні папери, які за інших однакових умов користуватимуться більшим попитом і забезпечать ефективність інвестиційної стратегії. Під останньою розуміють задоволення потреби в інвестиційних ресурсах найбільш вигідним і найменш ризикованим способом;

інвестори вибирають тип цінного папера, який відповідає стратегії зберігання коштів чи одержання прибутку з урахуванням ризикованості відповідних операцій на фондовому ринку, після чого добирається конкретний об'єкт вкладання капіталу, тобто цінний папер певної фірми.

Цінні папери — грошові документи з такими властивостями:

1) засвідчують права володіння чи відносини позики;

2) установлюють взаємостосунки між особою, яка випустила цінний папір, та власником останнього;

3) передбачає, як правило, виплату доходу у вигляді дивідендів чи процентів;

4) передбачає можливість передачі грошових та інших прав третім особам.

Види цінних паперів, випуск яких дозволений в Україні:

1) акції;

2) облігації внутрішньої позики;

3) облігації підприємств;

4) казначейські зобов'язання;

5) ощадні (депозитні) сертифікати;

6) векселі.

З усіх перелічених цінних паперів чистими інструментами для інвестування є акції та облігації підприємств. Адже обіг облігацій внутрішньої позики та казначейських зобов'язань є обігом державних цінних паперів, які випущені в інтересах держави й обіг яких суворо регламентується, а отже, і не потребує докладного вивчення. А ощадні сертифікати та векселі є інструментами грошового ринку, тобто використовуються як боргові зобов'язання, а не джерело фінансових ресурсів.

Водночас фондові цінні папери — акції і облігації — можуть багаторазово і довгий час обертатись на ринку, мають особливості ціноутворення та специфічні якості (привабливість, надійність, дохідність), які змінюються в процесі обігу і залежать від зміни:

• економічного стану емітента;

• власника;

• стану фондового ринку.

Ці багатогранні взаємозв'язки потребують статистичного підходу до їх аналізу та прогнозування. Для правильного використання відповідних статистичних показників і методів необхідно знати особливості перелічених фондових цінних паперів.

Акція — цінний папір без установленого терміну обігу, який:

• засвідчує частку участі в статутному фонді акціонерного товариства;

• підтверджує членство в акціонерному товаристві та право участі в управлінні ним;

• надає право на отримання частини прибутку у вигляді дивідендів;

• надає право на участь у розподілі майна в разі ліквідації акціонерного товариства.

Емісія акцій відбувається за таким принципом:

1) перший випуск — у розмірі статутного фонду (чи вартості майна державного підприємства, яке приватизується шляхом створення акціонерного товариства);

2) наступні випуски — після викупу попередніх за ціною, не нижчою від номіналу, у розмірі, який не перевищує існуючого на момент емісії акціонерного капіталу.

Акції можуть бути:

привілейованими (на суму не більш як 10% від статутного фонду), за якими передбачено виплату гарантованих дивідендів та пріоритетну участь у розподілі майна в разі ліквідації товариства, але які не надають права управління товариством;

простими, за якими надається право управління акціонерним товариством та право на отримання дивідендів за рахунок прибутку після сплати податків, платежів до бюджету та процентів за кредит.

Облігація — цінний папір, який засвідчує внесення його власником грошових коштів та підтверджує зобов'язання емітента відшкодувати йому номінальну вартість цього цінного папера в передбачений термін зі сплатою фіксованих процентів.

На стадії організації та становлення акціонерного товариства головною проблемою є формування іміджу фірми, який поряд з критеріями надійності та стабільності являє собою важливий фактор, що сприятиме реалізації перших випусків цінних паперів. За умови професійної компетентності та порядності засновників фірми-емітента, кошти, які будуть отримані згідно з бізнес-планом як невід'ємною складовою комплексу документів для одержання дозволу на емісію цінних паперів мають бути спрямовані на розвиток фірми, що забезпечить отримання доходів власникам цінних паперів. Цей дохід:

має бути сплачений у вигляді фіксованих платежів власникам привілейованих акцій та облігацій;

може бути сплачений у вигляді дивідендів власникам простих акцій.

Різниця між цими двома видами виплат є домінуючою при виборі форми фінансування проекту (інвестування):

позичені (під облігації) кошти слід в обумовлений термін погасити з обов'язковою сплатою фіксованих процентів протягом усього періоду дії облігації;

залучені (шляхом продажу акцій) кошти можуть використовуватись як завгодно довго без будь-якої компенсації власникам акцій. Щоправда, коли цей період уже занадто довгий, то це призводить до знецінення цінних паперів фірми, тобто до неможливості її подальшого звертання до фондового ринку з приводу інвестицій.

З огляду на потребу здійснення зазначених виплат з прибутку, очікуваного в результаті реалізації інвестиційного проекту, доцільність капіталовкладень за бізнес-планом оцінюють:

емітент — для того, аби переконатися в можливості отримання достатнього прибутку для розрахунків за позиками;

інвестор — з метою вибору цінного паперу того типу, який відповідає стратегії його поводження на ринку (збереження чи примноження коштів).

Розглянемо методи, які використовуються першими і другими для такого оцінювання.

Емітент для вибору найбільш ефективного проекту з низки запропонованих порівнює планові витрати (ПВ) для реалізації певного проекту з виграшем, який цей проект обіцяє його фірмі. Зробити це можна за допомогою добре відомих показників.

| Додатковий чистий дохід (за час упровадження проекту) | = | Очікуваний чистий дохід (з урахуванням проекту) | – | Очікуваний чистий дохід (без урахування проекту) |

| Додатковий грошовий потік (з урахуванням податкових пільг на період упровадження проекту) | = | Додатковий чистий дохід | – | Амортизаційні відрахування |

Середня ставка доходу | = | Середньорічний додатковий чистий дохід Планові витрати | х | 100 |

Період окупності | = | Планові витрати Додатковий грошовий потік |

Простота та доступність наведених розрахунків, на жаль, можуть негативно позначитися на кінцевій оцінці певного проекту — висновку щодо його прийняття чи відхилення. Це пояснюється ось чим:

1) не враховується зміна вартості грошей у часі (інфляція);

2) не враховуються можливі додаткові грошові потоки, які можуть виникнути, коли закінчиться період окупності.

Справді, вартість грошей, а отже, і грошових показників з часом змінюється. Тому змінюватиметься й реальна вартість грошових потоків, які одержуватиме фірма від зроблених сьогодні інвестицій. Переоцінювання вартості та коригування показників доцільності капіталовкладень можна виконати двома способами. 1. Розрахунок чистої сучасної вартості ЧСВ.

ЧСВ = СВ - ПВ,

де СВ — сучасна вартість, ПВ — планові витрати.

Висновок про доцільність упровадження проекту робиться в тому разі, якщо ЧСВ>0.

Сучасна вартість майбутніх грошових потоків

| СВ | = | Майбутня вартість грошових потоків (1 + R)N |

де R — дисконтна ставка; N — термін упровадження проекту (у роках).

Дисконтна ставка при оцінюванні доцільності інвестицій має дорівнювати тому рівню доходу, який мала б фірма при альтернативному (тобто відмінному від того, що розглядається в проекті) вкладанні коштів. Бо коли в разі реалізації проекту дохідність буде нижчою, то краще використати інші напрямки вкладання коштів. У межах фірми альтернативне вкладання — це розширення виробництва без удосконалень, які пропонує інвестиційний проект. І якщо ринок здатний прийняти додаткову продукцію, то дисконтною ставкою для розрахунку СВ буде останній звітний рівень прибутковості капіталу фірми (рівень рентабельності).

Похожие работы

... безплатних послуг соціальної сфери. Особисте споживання включає отримання таких доходів: заробітна плата, соціальні допомоги, дивіденди, відсотки за депозитними вкладами [10, с. 43]. Отже, фінанси як економічна категорія виражають розподільні відносини, що виникають з приводу розподілу і перерозподілу валового внутрішнього продукту та національного доходу у грошовому вираженні. РОЗДІЛ ІІ. ...

... збитки підприємства (надзвичайні витрати). По коду 0280 "Витрати на оплату праці" відображається пряма основна і додаткова оплата праці всього персоналу основної діяльності підприємства, включаючи найнятих і залучених, крім оплати праці керівників і спеціалістів, які входять до адміністративно-управлінського персоналу, працівників житлово-комунального господарства і культурно-побутових закладів, ...

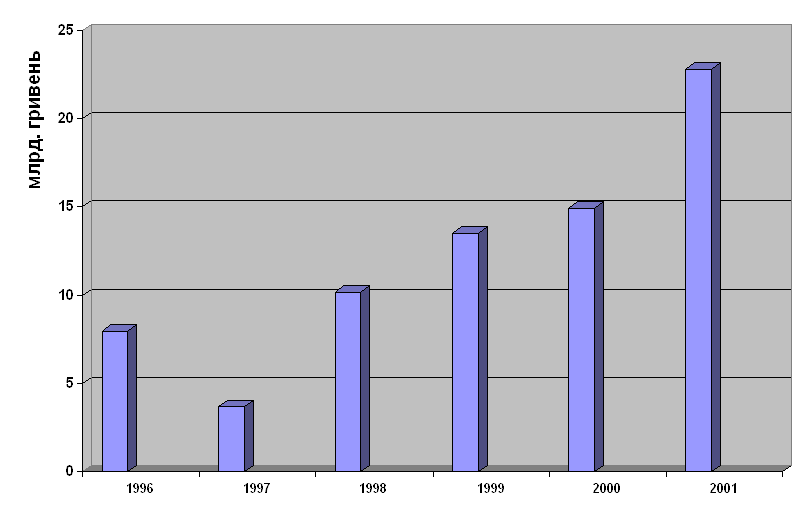

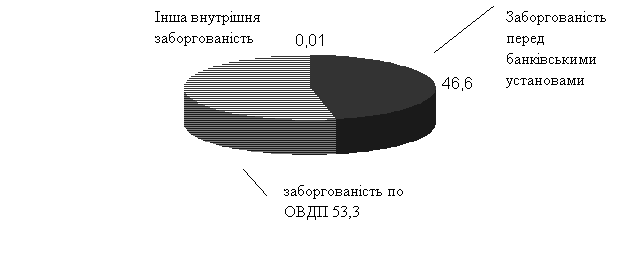

... наш погляд, необхідність випуску в обіг середньострокових цінних паперів з більш низьким, але фіксованим доходом. Для підвищення ефективності управління державним боргом необхідно забезпечити чітку координацію дій Національного банку України і Міністерства фінансів України. Грошово-кредитна, інвестиційна і фіскальна політика повинні розроблятись і реалізовуватись синхронно і координовано. В першу ...

... і достовірність даних. Статистична звітність є системою кількісних та якісних показників, вимірювання та узагальнення яких не характерне для бухгалтерського обліку. Дана звітність призначена для статистичного вивчення господарської діяльності підприємств і галузей економічної діяльності. Вона відображає окремі сторони діяльності підприємства. Так, з її допомогою контролюється виконання плану за ...

0 комментариев