Навигация

Практична оцінка економічного ефекту від застосування акцизного збору

2.2 Практична оцінка економічного ефекту від застосування акцизного збору.

Очевидним є те, що будь-який законодавчий акт, чи то закон, чи то постанова, чи то декрет, чи інший нормативний акт нічого не вартий у тому випадку, коли він не знаходить практичного свого втілення в житті : як в господарській діяльності так і в соціально-культурній сфері. Причиною цьому може бути не лише наукова необгрунтованість, нечасом і деякою мірою абсурдність певного документу, і як наслідок невідповідність і несумісність з реаліями життя. Це може бути спричинено також свідомим небажанням суб`єктів, на яких поширює свою дію той чи інший закон, виконувати та дотримуватись його букви, переслідуючи при цьому особисті інтереси.

За період недовготривалого свого законотворення, українське суспільство зазнало чимало прикладів законодавчого хаосу. Про це не раз вже було сказано вище, і такі явища властиві тому періоду історичного, і, зокрема, економічного розвитку, в якому знаходиться наша держава.

Будь- яка молода держава, що “стає на ноги”, обов`язково робитиме помилки в законотворчості, бо яким би досконалим не був досвід авторитетних розвинутих країн, все одно не може бути шаблону, від якого можна “творити”, у кожної держави обов`язково присутня своя неповторна специфіка.

Для більш глибшого розуміння практичних проявів того чи іншого законодавчо-нормативного акту не достатньо лише знати зміст відповідної інструкції чи правил. Тут необхідно оцінити і проаналізувати ефект, викликаний та отриманий в результаті “роботи” закону.

Найкраще це можна зробити на прикладі якого-небудь підприємства, продукція якого входить до переліку підакцизних товарів, затвердженого законодавчо.

На Львівщині є досить багато підприємств - виробників підакцизних товарів. Серед них найбільшої, напевно, уваги заслуговує єдина в області фабрика по виробництву цигарок,-- Закрите акціонерне товариство Р. Дж. Рейнолдс Набіско (Кіпр). Статус підприємства є особливим, оскільки діяльність його великою мірою визначається Декретом Кабінету Міністрів України “Про режим іноземного інвестування” від 20 травня 1993 року. Згідно цього декрету на території України по відношенню до іноземних інвестицій і форм їх здійснення встановлюється національний режим інвестиційної та іншої господарської діяльності. Це означає, що держава гарантує захист іноземних інвестицій, включаючи надання ряду пільг відповідним підприємствам, організаціям, установам.

Що стосується оподаткування, то порядок оподаткування іноземних інвесторів, викладений в державній програмі залучення іноземних інвестицій передбачає певні пільги, що надаються інвестиційним проектам в приорітетних сферах розвитку економіки. До приорітетних сфер входить і харчова промисловість, у склад якої входить і тютюнова галузь.

Серед найбільш значущих пільг, що надаються інвестиційним проектам є такі:

-- застосування норм прискореної амортизації ;

-- так звані “податкові канікули” по податку на прибуток (до 3 років) ;

-- надання податкового кредиту на пільгових умовах ;

-- повернення 50% імпортних зборів ;

-- надання уповноваженими банками кредитів на пільгових умовах ;

-- страхування інвестиційних ризиків ;

-- інше.

Акцизний збір, як непрямий податок, в даному випадку на тютюнові вироби - цигарки - входить до складу податків, по яких надається податковий кредит на пільгових умовах протягом перших трьох років існування підприємства з іноземними інвестиціями. Це означає, що при умові відсутності у такого підприємства на рахунку коштів на відповідну дату, необхідних для сплати належної суми, наприклад, акцизного збору, її оплату здійснює уповноважений банк за рахунок надання пільгового кредиту.

Основна продукція Львівської тютюнової фабрики - цигарки - овальні (без фільтру) та з фільтром. Основними марками цигарок з фільтром є :

-- цигарки першого класу якості :

“Львів”, “Космос”, “Арсенал” ;

-- цигарки четвертого класу якості :

“Орбіта”, “Фільтр”.

До цигарок без фільтру (овальних) належать :

-- цигарки другого класу якості :

“Політ” ;

-- цигарки третього класу якості :

“Ватра” ;

-- цигарки п`ятого класу якості :

“Прима”, “Верховина”.

Цигарки на відміну від тютюну є підакцизною продукцією, а тому це має визначальне значення для формування ціни на них. Це означає, що при відпуску продукції покупцям ціна збуту повинна включати в себе два непрямих податки: податок на добавлену вартість та акцизний збір.

Методика формування вільних відпускних цін підприємства на тютюнові вироби подається у додатку №5.

Як видно із таблиці для обох типів цигарок існують фіксовані ставки акцизного збору в відсотках :

-- 40% для цигарок з фільтром ;

-- 10% для овальних цигарок.

Дані таблиці також засвідчують, наскільки “потужним” є обкладення товару акцизним збором. Якщо, наприклад, при ставці акцизного збору в 40%, питома вага акцизного збору в ціні на цигарки з фільтром становить близько 30%. Аналогічно для овальних цигарок: при ставці 10%, питома вага становить 8%. Таку статистику не можна назвати втішною, проте, це може бути предметом окремої дискусії.

Законодавством України по відношенню до тютюнових виробів було змінено порядок визначення ставок акцизного збору. Так з 5 березня 1996 року було відмінено фіксовані у відсотках ставки акцизного збору та введено ставки у валюті - европейській грошовій одиниці - ЕКЮ, в розрахунку на 1000 штук цигарок (50 пачок). Зараз 1000 штук цигарок з фільтром та 1000 штук овальних цигарок оподатковуються за ставками 2 ЕКЮ та 0,5 ЕКЮ відповідно. Визначення еквіваленту у національній валюті України здійснюється за обмінним курсом Національного Банку України. Це робиться станом на перший день кожного кварталу, причому протягом кварталу обмінний курс залишається незмінним.

Важко сказати, чим керувалася влада змінюючи систему ставок акцизного збору для тютюнових виробів. Податковий вміст відпускних цін на продукцію від цього тільки збільшився. Якщо провести аналіз подібно до того, як це було зроблено для попередніх податкових ставок, то питома вага акцизного збору в ціні однієї пачки цигарок з фільтром становить зараз понад 35%, для овальних цигарок ця цифра становить 16% (додаток №5).

Звідсі можна зробити аналіз динаміки питомої ваги величини акцизного збору в ціні однієї пачки сигарет. А саме: для сигарет з фільтром ця сума майже невідчутна - 5% (збільшення на 16%), для овальних сигарет картина трохи інша: 8% - абсолютна зміна показника і 100% - відносна.

Звичайно все це наближені розрахунки, проте статистика свідчить, що ціна на овальні цигарки різко наблизилась до ціни цигарок з фільтром, при майже нульовій зміні ціни на останні. Це відбулося лише завдяки зміні ставок збору і змушує замислитись над мотивами такої зміни.

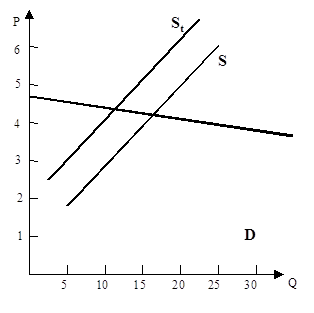

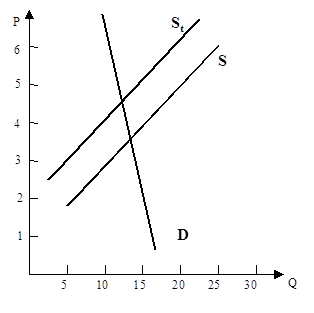

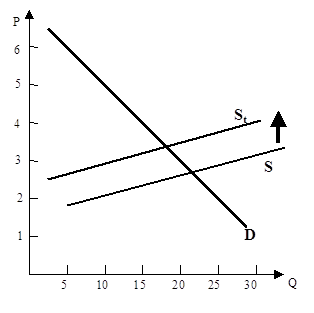

Напевно, одним, можливо головним з мотивів такого заходу - зміна структури попиту на тютюнові вироби, а зокрема зменшення попиту на овальні цигарки і збільшення, за рахунок перших, попиту на цигарки з фільтром. Проте, як показала практика, такий захід має лише короткотерміновий вплив. Частка ринку цигарок, яку займали овальні цигарки, від цього практично не постраждала. Це означає, що овальні цигарки, які мають постійне коло споживачів, завдяки своїм якісним споживчим характеристикам володіють попитом, еластичність якого досить незначна.

Чого не скажиш про цигарки з фільтром, які відрізняються від овальних дещо меншою часткою споживчого ринку та відносно еластичним попитом, тобто зміною об`ємів реалізації відповідно до зміни ціни.

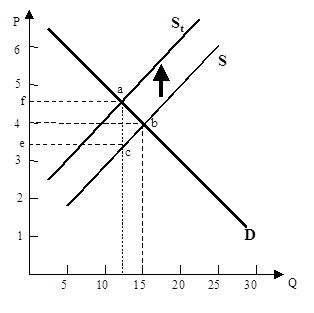

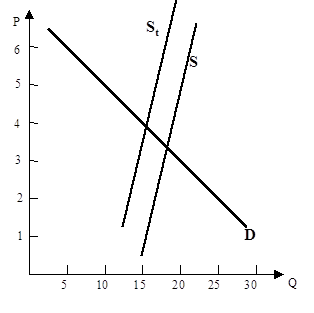

Взагалі тютюнові вироби, зокрема цигарки, можна охарактеризувати як товари, споживчий попит на які є нееластичний. Це означає, що при будь- якому підвищенні ціни (в розумних, звичайно, межах) попит на дану продукцію завжди залишатиметься на якомусь певному рівні. Для наочності приведемо криву попиту на цигарки на графіку :

![]() Ціна

(умовні одиниці)

Ціна

(умовні одиниці)

![]()

25

25

Похожие работы

... налогового законодательства по вопросам уплаты акцизных сборов возросло количество правонарушений со стороны акцизных складов в части полноты и своевременности уплаты акцизных сборов. Акцизные склады применяют различные схемы ухода от уплаты акцизных сборов с алкогольной продукции. Наиболее распространена схема, когда алкогольная продукция, легально ввезенная на акцизный склад, выводится в теневой ...

... общее в совокупности тенденций. Краткосрочное планирование поступлений акцизов можно осуществлять на основе отчетности предприятий производящих и реализующих подакцизную продукцию. Глава 4. Характер акцизного налогообложения, реальные плательщики акцизов Плательщиками акцизов по российскому законодательству являются продавцы подакцизных товаров. Тем не менее, акцизы зачастую называют « ...

... . Декларация по акцизам на подакцизные товары заполняется по формам, утвержденным Приказом Министерства РФ по налогам и сборам от 10 декабря 2003 г. БГ--3--03/675. 2. Экономическая сущность акцизного налогообложения. Как и большинство налогов, акцизы обладают 2-мя основными функциями: фискальной и регулирующей. В большинстве развитых стран регулирующая функция акцизов является главенствующей, ...

... стоимостью товара, включая осуществление валютного контроля внешнеторговых сделок и расчетов банков по ним в соответствии с законодательными актами государства. Таможенная стоимость является основой для исчисления таможенной пошлины, акцизов, таможенных сборов и налога на добавленную стоимость. Система определения таможенной стоимости (таможенной оценки товаров) основывается на общих принципах ...

0 комментариев