Навигация

Коэффициент финансовой устойчивости показывает какая часть активов финансируется за счет устойчивых источников

5. Коэффициент финансовой устойчивости показывает какая часть активов финансируется за счет устойчивых источников

К5= (стр. 490 + стр. 590) / стр. 300 (13)

Нормативное значение 0,8 ≤ К5 ≤ 0,9.

6. Коэффициент мобильности (маневренности) собственного капитала показывает насколько мобильны собственные источники средств с финансовой точки зрения

К6= (стр. 490 – стр. 190) / стр. 490 (14)

Нормативное значение К6 = 0,5.

Таблица 5

Анализ финансовой устойчивости с помощью относительных показателей

| Показатель | Величина показателя | Абсолютное отклонение | Норматив | |

| на начало года | на конец года | |||

| Коэффициент капитализации | 0,49 | 0,61 | 0,12 | <=1 |

| Коэффициент обеспеченности собственными источниками финансирования | -0,01 | 0,02 | 0,02 | (0,6;0,8) |

| Коэффициент финансов независимости | 0,67 | 0,62 | -0,05 | >=0,5 |

| Коэффициент финансирования | 2,05 | 1,65 | -0,41 | >=1 |

| Коэффициент финансовой устойчивости | 0,70 | 0,65 | -0,05 | (0,8;0,9) |

| Коэффициент мобильности | -0,003 | 0,010 | 0,01 | 0,5 |

Анализ таблицы показывает, что на один рубль вложенных в активы собственных средств предприятие привлекло в начале года 49 копеек заемных средств, а на конец года – 61 копейку, что не превышает нормативное значение.

Коэффициент обеспеченности собственными источниками финансирования показывает, что очень небольшая часть оборотных активов финансируется за счет собственных источников. Значение данного коэффициента не укладывается в норматив, что отрицательно характеризует деятельность предприятия.

Удельный вес собственных средств в общей сумме источников финансирования составляет на начало и конец года соответственно 67% и 62%, при минимальном нормативном значении 50%.

Коэффициент финансовой устойчивости снижается не значительно и к концу года составляет 0,65. Данный коэффициент подтверждает, что предприятие находится в кризисном финансовом состоянии, так как он не превышает нормативное значение. Коэффициент финансовой устойчивости показывает, что на начало года 70%, а на конец года 65% актива финансируется за счет устойчивых источников.

Коэффициент мобильности значительно меньше нормативного значения, что говорит о том, что собственный капитал не мобилен.

Анализ коэффициентов финансовой устойчивости подтвердил, что предприятие находится в кризисном положении, так как большинство коэффициентов не достигает нормативного значения.

2. 3. Анализ ликвидности баланса и платежеспособности предприятия

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности. В наиболее общем виде эти показатели характеризуют возможность предприятия своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть произведена. Чем короче этот период, тем выше ликвидность данного вида активов.

В таком понимании любые активы, которые можно превратить в денежные средства являются ликвидными.

Ликвидность можно рассмотреть с двух сторон: как время необходимое для продажи активов и как сумму, полученную от продажи активов. Обе эти стороны тесно связаны.

Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере теоретически достаточном для погашения краткосрочных обязательств. Основным признаком ликвидности служит формальное превышение в стоимостной оценке оборотных активов над краткосрочными пассивами. Чем выше это превышение, тем благоприятнее финансовое состояние предприятия. Если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами – текущее положение предприятия неустойчиво и может возникнуть ситуация, когда предприятие не будет иметь достаточно денежных средств для расчета по своим обязательствам. Уровень ликвидности предприятия оценивается с помощью специальных показателей – коэффициентов ликвидности.

Таким образом, ликвидность предприятия – это способность предприятия превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока.

Все активы предприятия в зависимости от степени ликвидности делятся на:

А1 – наиболее ликвидные активы – суммы по свеем статьям денежных средств и краткосрочные финансовые вложения.

А1 = стр. 250 + стр. 260 (15)

А2 – быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течении 12 месяцев после отчетной даты.

А2 = стр. 240 (16)

А3 – медленно реализуемые активы – статьи раздела 2 актива баланса, включающие запасы, НДС, дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты, и прочие оборотные активы.

А3 = стр. 210 + стр. 220 + стр. 230 + стр. 270 (17)

А4 – труднореализуемые активы – внеоборотные активы.

А4 = стр. 190 (18)

Пассивы баланса по степени срочности оплаты:

П1 – наиболее срочные обязательства – кредиторская задолженность.

П1 = стр. 620 (19)

П2 – краткосрочные пассивы – краткосрочные заемные средства и прочие краткосрочные пассивы.

П2 = стр. 610 + стр. 660 (20)

П3 – долгосрочные пассивы – долгосрочные кредиты и займы, резервы предстоящих расходов, доходы будущих периодов, задолженность участникам по выплате доходов.

П3 = стр. 590 + стр. 630 + стр. 640 + стр. 650 (21)

П4 – постоянные пассивы – собственный капитал.

П4 = стр. 490 (22)

Для определения ликвидности баланса следует сопоставить итого приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным если имеют место следующие соотношения:

А1 ≥ П1

А2 ≥ П2

А3 ≥ П3 (23)

А4 ≤ П4

В случае когда одно или несколько неравенств в системе имеют противоположный знак ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по 1 группе активов, компенсируется их избытком по другой в стоимостной оценке. В реальной же ситуации менее ликвидные активы не могут заменить более ликвидные.

Таблица 6

Анализ платежеспособности с помощью абсолютных величин

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Платежный излишек или недостаток | ||

| на начало года | на конец года | |||||||

| А1 | 17 | 5 | П1 | 171258 | 209063 | -171241 | -209058 | |

| А2 | 0 | 0 | П2 | 0 | 3668 | 0 | -3668 | |

| А3 | 201368 | 236012 | П3 | 30897 | 19824 | 170471 | 216188 | |

| А4 | 416752 | 378767 | П4 | 415382 | 382629 | 1370 | -3862 | |

| Баланс | 618137 | 614784 | Баланс | 617537 | 615184 | --- | --- | |

Анализируя таблицу можно сделать вывод, что ликвидность баланса отличается от абсолютной. На данном предприятии наблюдается платежный недостаток наиболее ликвидных активов и быстро реализуемых активов; платежный излишек медленно реализуемых активов как на начало, так и на конец года. Труднореализуемых активов на начало года был излишек, а в конец года недостаток.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

1. Текущая ликвидность (ТЛ) свидетельствует о платежеспособности или о неплатежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени.

ТЛ = (А1 + А2) – (П1 + П2) (24)

ТЛН.Г = -171241 тыс. руб.

ТЛК.Г. =-212726 тыс.руб.

Значение показателя текущей ликвидности свидетельствует о неплатежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени.

Похожие работы

... это свидетельствует о незначительном снижение эффективности затрат. ГЛАВА 2. УЧЕТ ВНЕОБОРОТНЫХ АКТИВОВ 2.1.ПОНЯТИЕ И КЛАССИФИКАЦИЯ ОСНОВНЫХ СРЕДСТВ В составе имущества МУП “Верхнепечорский хлебокомбинат” большое место занимают внеоборотные активы. Внеоборотные активы представляют собой часть имущества организации, которая участвует в замедленном кругообороте, то есть в течение ...

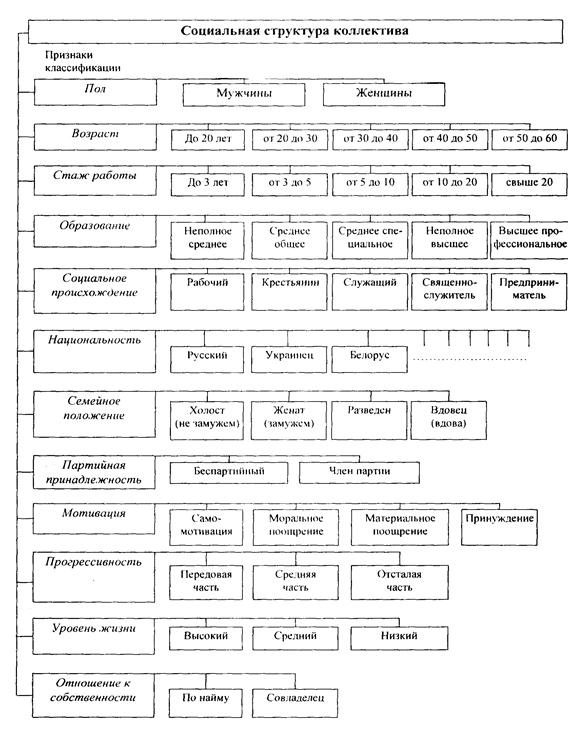

... от реализации. В целом можно отметить, что все показатели рентабельности вложений предприятия находятся на высоком уровне, что говорит о достаточно эффективном вложении средств предприятия. ГЛАВА 2 АНАЛИЗ ОБЕСПЕЧЕННОСТИ ПРЕДПРИЯТИЯ ТРУДОВЫМИ РЕСУРСАМИ 2.1 Теоретические основы анализа обеспеченности предприятия трудовыми ресурсами Определение трудовых ресурсов как экономической ...

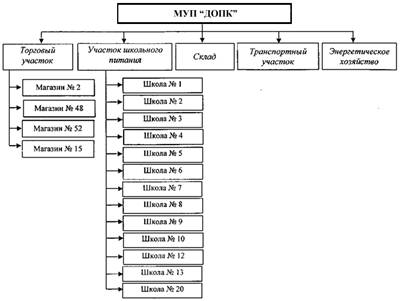

... основных переменных выполняемого анализа. Таблица 2.1 – Характеристика проводимого анализа 1 Задачи и цели анализа Выполнить анализ финансово-хозяйственной деятельности предприятия 2 Объекты анализа Технико-экономические и финансовые показатели МУП "Донецкий плодоовощной комбинат" (МУП "ДПОК") 3 Система показателей, характеризующих объект анализа Выручка, себестоимость, выручка ...

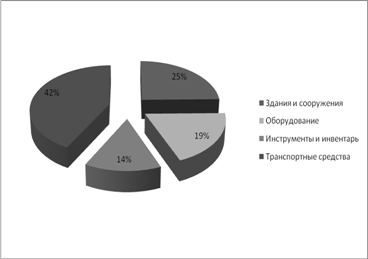

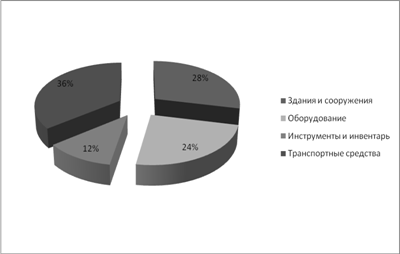

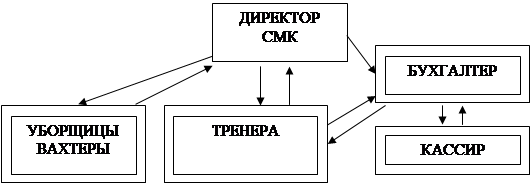

... факторы – эти факторы по данному объекту имеют меньшее давление на СМК, чем все остальные. Т.к. при создании спортивного комплекса буде закуплено знающими людьми новейшее оборудование, а тренера будут проводить занятия по новым технологиям, в чем наш комплекс обойдет конкурентов. E)Экономические факторы- эти факторы в очень сильной мере влияют на все организации и наш комплекс в этом не ...

0 комментариев