Навигация

Инструменты фискальной политики

2. Инструменты фискальной политики

2.1. Сущность налогов.

Налоги – это платежи, которые в обязательном порядке уплачивают в доход государства юридические и физические лица (предприятия, организации, граждане). Как правило, эти выплаты не только обязательны, но и безвозмездны и принудительны. Налоги необходимы, так как государство с их помощью воздействует на многие экономические и социальные процессы. Они помогают поощрять либо подавлять определенные виды деятельности, направлять развитие тех или иных отраслей и регионов, регулировать количество денег и денежное обращение, воздействовать на инвестиционную активность предпринимателей, функционирование рынка ценных бумаг, равновесие между совокупным спросом и совокупным предложением. И хотя налоги в большей степени вызывают возмущение, чем одобрение, без них ни современное общество, ни государство существовать не могут.

Назначение налогов проявляется в их функциях – фискальной и экономической. Фискальная функция состоит в формировании денежных доходов государства. Аккумулированные через налогообложение средства государство использует на строительство дорог, крупных хозяйственных объектов, объектов социального назначения (больниц, школ, детских садов, бассейнов, библиотек), на содержание науки, защиту окружающей среды. Часть средств идет на здравоохранение и развитие медицины: совершенствование производства медицинской техники, фармакологии, защиту здоровья матери и ребенка, проведение медицинских исследований. Значительная часть средств идет на развитие системы среднего общего, специального и высшего образования, в том числе на выплату зарплаты преподавателям и стипендии студентам. Из этих же средств государство содержит дома престарелых, выплачивает пенсии и пособия по инвалидности и многодетности, оказывает помощь больным и нетрудоспособным членам общества, содержит государственный аппарат, армию, органы охраны правопорядка.

Функции налогов находятся в диалектической зависимости друг от друга. Так, поступление большего количества налоговых сборов в бюджет (фискальная функция) способствует стимулированию ускорения строительства социальных объектов, фундаментальных научных исследований (экономическая функция). В то же время ускорение инвестиционной активности, рост масштабов производства (экономическая функция) способствует увеличению налоговых поступлений в госбюджет (фискальная функция). [3. стр. 137-150]

Одной из любопытных подробностей происхождения самих понятий «финансы» и «налоги» является тот факт, что в раннем средневековье данные термины уравнивались в своем функциональном значении. Так, в XI – XIII вв. слова finatio и financia начали впервые употребляться в итальянских городах. Они подразумевали факт обязательной уплаты денег и срок уплаты. Этот термин относился и к налоговым обязательствам. В Германии целых 400 лет с момента появления термина «финансы», в XIV – XVII вв., в слово «финансы» вкладывалось негативное значение – вымогательства и лихоимства. А в прогрессивной Франции уже в XVI в. финансы употреблялись в том же значении, как и в настоящее время, подразумевая совокупность материальных средств, необходимых для удовлетворения потребностей государства и различных общественных групп. [6]

Вторая половина прогрессивного XIX в. в Западной Европе была ознаменована бурным ростом промышленности и быстрым увеличением населения. Многие европейские страны увеличили ассигнования в пользу здравоохранения, просвещения и правосудия. Так, например, к середине XIX века общий расход европейских государств на военные нужды был на 12% меньше, чем на народное просвещение. Изменилась и система государственного налогообложения. Господствующим стал принцип равенства всех граждан перед налоговыми законами, в результате чего потребовалось уравнять налоговое бремя между всеми сословиями. Для уменьшения налогового бремени бедноты были отменены ввозные пошлины на хлеб, налог на убой скота. Пожалуй, самыми значительными следствиями принципа «всеобщего равноправия» стали прогрессивная шкала налогообложения и освобождение от налога доходов в сумме прожиточного минимума. [7].

Прогрессивный налог возрастает быстрее, чем прирастает доход (Приложение 4, рисунок 7.) Сейчас все страны мира используют преимущественно прогрессивную шкалу налогообложения. [3. стр.137-150]

2.2. Эффект мультипликатора.

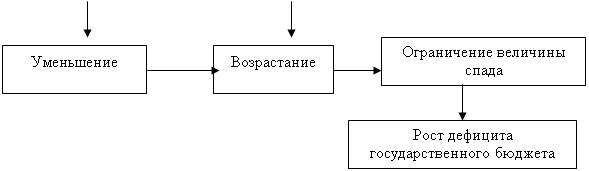

Согласно кейнсианскому подходу, применение налогов как важного инструмента фискальной политики может стимулировать деловую и инвестиционную активность, так как снижение налогов оставляет в распоряжении предпринимателей значительно большую часть денежных средств, чем величина снижения уровня налога (Приложение 7, рисунок 11.)

Здесь срабатывает эффект мультипликатора.

Экономический смысл этого эффекта следующий. При снижении ставки налога увеличивается уровень располагаемого дохода, что приводит к увеличению эффективного спроса во всех смежных сферах экономики по аналогии с механизмом инвестиционного мультипликатора. При понижении ставок налога с t1 до t2 уменьшается величина налоговых поступлений в госбюджет с Т1 до Т2, что приводит к росту располагаемого дохода и смещению положения функции спроса вниз. В результате положение равновесия А1 в экономике смещается также вправо и равновесный ВВП увеличивается (с Y1 до Y2). Пусть значение МРС колеблется в пределах 0,8, а ставка налога на прибыль поэтапно снижается с 28 до 20%. Тогда значение функции спроса при ставке t1 = 28% и t2=20% составит соответственно:

АD1 = a + 0,8Y(1-0,28)+ I = a + 0,576Y + I

и АD2 = a + 0,8Y (1-0,20)+ I = a + 0,640Y + I.

Таким образом, благодаря мультипликативному эффекту и падению ставки пропорционального налога, повышается угол наклона линии совокупного спроса, что приводит к росту равновесного ВВП.

Однако это положение касается только пропорциональных налогов. Именно они играют роль автоматических стабилизаторов экономики.

Исследования известного экономиста А. Лаффера по влиянию налоговой ставки на величину ВНП (ВВП) и доходы государственного бюджета показали, что при росте налоговой ставки (t) до 30-40% достаточно высокими темпами растут и ВВП, и доходы государственной казны. Затем темпы прироста доходов бюджета затормаживаются, а при переходе 50%-ного барьера налоговой ставки деловая активность затухает, увеличиваются масштабы теневой экономики, снижаются доходы бюджета. Такая зависимость носит методологический характер и называется кривой Лаффера (Приложение 7, рисунок 12.) [3. стр.137-150]

На практике трудно дать точную оценку оптимальной ставки налога tА, после которой налоговые поступления начинают падать. Так, было установлено, что в Швеции tА соответствует налоговой ставке, равной приблизительно 70%. В середине 80-х гг. предельная налоговая ставка здесь была близка к 80% и при этих условиях ее уменьшение могло бы привести к росту налоговых сборов. В России снижение налога на прибыль с 35 до 24% и введение единой ставки подоходного налога в 13% также способствовало росту налоговых поступлений в бюджет. [1. стр. 188-201]

Похожие работы

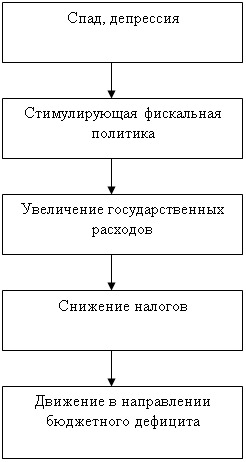

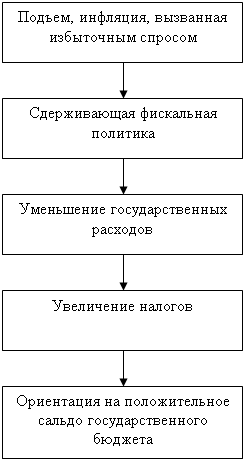

... налогов (личный подоходный налог, налог на корпорации, акцизы) путем изменения налоговых ставок или аккордных налогов. Кроме этого, к инструментам фискальной политики относятся трансфертные платежи и другие виды государственных расходов. Различные инструменты по-разному воздействуют на экономику. Например, увеличение аккордного налога приводит к уменьшению совокупных расходов, но не приводит к ...

... разных форм собственности и тщательно следить за уплатой налогов коллективными и частными предприятиями, а также отдельными гражданами. 1.2 Принципы и механизмы воздействия фискальной политики на функционирование экономики С помощью фискальной политики государство непосредственно может влиять на развитие экономики, добиваясь ее устойчивого роста, стабильности цен и полной занятости ...

... высокое благосостояние всего населения. Итак, исходя из вышесказанного, мне представляется возможным определить финансовую политику как управление финансовыми ресурсами государства в целях регулирования экономических процессов, протекающих в стране.2. Виды финансовой политики и механизм ее реализации Потребность в разработке и систематическом проведении финансовой политики возникла с развитием ...

... задач, направленных на выход экономики из кризисного состояния. Методы осуществления налоговой политики зависят от тех целей, к которым стремится государство, проводя налоговую политику. В современной мировой практике наиболее широкое распространение получили такие методы, как изменение налоговой нагрузки на налогоплательщика, замена одних способов или форм налогообложения другими, изменение ...

0 комментариев