Навигация

Платежные документы

8. Платежные документы

Виды платежных документов:

1) платежное поручение;

2) чек;

3) вексель;

4) платежное требование - поручение;

5) инкассовое поручение,

6) иные платежные документы, установленные нормативными правовыми актами Национального Банка.

Платежное поручение - расчетный документ, содержащий поручение предприятия обслуживающему его банку о перечислении на счет того лица, которому предприятие перечисляет деньги. Платежное поручение предъявляется в банк в порядке инкассо и должно быть подтверждено необходимыми документами.

Платежное требование – поручение - расчетный платежный документ, представленный получателем средств в обслуживающий его банк; содержит, с одной стороны, требование получателя денежных средств к их плательщику об уплате положенной суммы, с другой стороны, поручение плательщика своему банку о перечислении данной суммы получателю. Введено в оборот с 1990 г. Обычно с помощью таких документов поставщики, продавцы товаров, исполнители работ и услуг выставляют требования о перечислении денежных средств на их счет со счета тех организаций, предприятий, кому поставлены, проданы товары и для кого выполнены работы и услуги.

Чек (амер. cheek) - один из распространенных видов ценных бумаг, представляющих денежный документ установленной формы. По своей сути чек есть безусловное распоряжение, приказ чекодателя (лица, выписавшего чек) банку или другому кредитному учреждению о выплате держателю чека (лицу, которому выдан чек) указанной суммы денег. Эта сумма снимается с чекового счета чекодателя в банке и переводится или непосредственно выдается банком чекодержателю. Такая чековая операция предварительно предусмотрена чековым договором между банком и чекодателем. Банк может оплатить чеки и в счет кредита чекодателю. Чеки бывают именные (выписанные на определенное лицо), ордерные (выписанные в пользу какого-либо лица) либо предъявительские (на предъявителя). Чеки действительны в течение определенного срока. Для расчета между банками используются банковские чеки.

Вексель (от нем. wechsel - обмен) - ценная бумага в виде долгосрочного обязательства, составленного в письменном виде по определенной форме. Вексель дает лицу, которому он выдан (кредитору, заимодавцу), именуемому векселедержателем, безусловное, поддерживаемое законом право на получение (возврат) предоставленного им на фиксированный срок и на определенных условиях денежного долга. • Простой вексель удостоверяет обязательство заемщика, векселедателя, уплатить заимодавцу, векселедержателю, положенный к возврату долг в оговоренный срок. • Переводный вексель, именуемый траттой, выписывается векселедержателем (трассантом) в виде письменного поручения, приказа векселедателю (трассату) заплатить заимствованную сумму с процентами третьему лицу (ремитенту). Тем самым ремитент становится новым векселедержателем.

Инкассовое поручение - документ, играющий роль платежного требования, составляется и представляется в банк предприятиями, организациями в тех случаях, когда им предоставлено право и они имеют основания для бесспорного взыскания средств с плательщика.

Платежные документы должны содержать следующие реквизиты:

1) наименование платежного документа;

2) номер платежного документа, число, месяц, год его выписки. Число указывается цифрами, месяц - прописью, год - цифрами. На платежных документах, оформляемых с использованием компьютерной техники, допускается обозначение месяца цифрами;

3) полное наименование, включая организационно - правовую форму юридического лица либо фамилию, имя, отчество физического лица - отправителя денег, его индивидуальный идентификационный код;

4) полное наименование, включая организационно - правовую форму, банка отправителя денег, его банковский идентификационный код (рядом с наименованием может быть проставлено его фирменное обозначение);

5) полное наименование, включая организационно - правовую форму юридического лица либо фамилию, имя, отчество физического лица - бенефициара, его индивидуальный идентификационный код;

6) полное наименование, включая организационно - правовую форму, банка бенефициара, его банковский идентификационный код (рядом с наименованием может быть проставлено его фирменное обозначение);

7) назначение платежа, а также его кодовое обозначение, установленное нормативными правовыми актами Национального Банка;

8) сумму платежа, обозначенную цифрами и прописью;

9) фамилия, имя, отчество и подписи уполномоченных лиц инициатора платежа и / или перевода денег и, если имеется – оттиск его печати (для документов, составленных на бумажном носителе);

10) регистрационный номер налогоплательщика - бенефициара и отправителя денег (далее - РНН). При этом наименование отправителя денег и бенефициара, а также их индивидуальные идентификационные коды должны быть указаны в платежном документе один раз. А также допускается сокращение наименования организационно - правовой формы отправителя, бенефициара и их обслуживающих банков, не затрудняющее работу банков и клиентов.

15). Платежный документ отправителя, исполненный на бумажном носителе, должен содержать подписи уполномоченных лиц отправителя и оттиск его печати в соответствии с образцами подписей и оттиска печати. При этом если в документе с образцами подписей и оттиском печати в качестве лиц, уполномоченных распоряжаться банковским счетом, указаны лица, обладающие правом первой и второй подписи, наличие подписей данных лиц на платежном документе обязательно.

16). Платежные документы могут представляться как в электронном виде, так и на бумажном носителе. Электронные платежные документы формируются в соответствии с установленными форматами для передачи электронных платежных сообщений и направляются в банк по электронным каналам связи и телекоммуникаций.

17). Представление платежных документов и распоряжений об отзыве платежного документа или о приостановлении его исполнения на магнитном носителе допускается только при условии соблюдения порядка защитных действий от несанкционированных платежей. При этом информация на магнитном носителе должна иметь систему программно - криптографической защиты, принятую банком, если иное не установлено нормативными правовыми актами Национального Банка.

18). Для передачи платежного документа либо распоряжения об его отзыве или о приостановлении его исполнения по факсу банк обязан соблюдать разработанный им порядок защитных действий от несанкционированных платежей и / или переводов денег, включающий в себя помимо визуальной сверки подписей и оттиска печати с имеющимися образцами.

19). Платежный документ либо распоряжение об его отзыве или о приостановлении его исполнения могут быть составлены на государственном и / или русском языках. Возможность использования иных языков при их составлении устанавливается договором между банком и его клиентом.

20). Любые исправления в платежных документах и распоряжениях об их отзыве или о приостановлении их исполнения, исполненных на бумажных носителях, не допускаются. В случае обнаружения банком исправлений, помарок, а также несоответствия сумм, указанных цифрами и прописью, платежный документ банком к исполнению не принимается и возвращается его инициатору не позднее трех рабочих дней со дня получения с указанием причины возврата.

21). Банк - получатель или банк бенефициара вправе отказать в акцепте платежного документа, заполненного и представленного в форме, не соответствующей требованиям настоящих Правил и нормативных правовых актов Национального Банка, регулирующих правила и особенности применения способов осуществления платежей и переводов денег, а также в случаях несоответствия реквизитов клиента (его наименования, индивидуального идентификационного кода, РНН) реквизитам, указанным в платежном документе, валюты платежа, указанной в платежном документе, валюте банковского счета.

22). Изъятие денег отправителя денег с его банковского счета производится на основании акцептованного отправителем денег платежного документа либо платежного документа, не требующего его.

23). Количество экземпляров представляемых платежных документов и распоряжений об отзыве платежного документа или о приостановлении его исполнения, исполненных на бумажном носителе, определяется каждым банком самостоятельно и оговаривается в его правилах об общих условиях проведения операций.

24). Банк не обязан рассматривать претензии, не связанные с его обязательствами перед отправителем денег и / или отправителем указания по осуществлению платежа и/или перевода денег.

25). Не допускается проставление в платежных документах условия об их частичном исполнении.

Список использованной литературы:

1. Закон Украины «О Едином таможенном тарифе»

2. Закон Украины "Про зовнішньоекономічну діяльність"

3. Бахрамов Ю.М., Глухов В.В., Организация внешнеэкономической деятельности. Особенности менеджмента: Учебное пособие. – СПб.: Издательство «Лань», 2001. – 448 с. – (Учебники для ВУЗов. Специальная литература;

4. Герчикова И.Н. Международное коммерческое дело. М., 1996. С. 133 - 145.

5. Усатов И. А. Цена и ценообразование в условиях перехода к рыночной экономике. М. 1995.-248с.;

6. Журнал "Металл Украины" № с 10.02.01 по 10.03.02 г.

7. http://www.metaltorg.ru/

8. http://www.referat.ru/ внешнеэкономическая деятельность

Похожие работы

... , представляющего целевые ориентировки населения - локальной территориально-поселенческой общности (регионального социума); в-третьих, неотъемлемая часть общероссийского интереса в области внешнеэкономической деятельности данного региона. Механизм внешнеэкономической деятельности в регионах РФ включает в себя формы этой деятельности: международную торговлю, кооперацию производства, в том числе ...

... . - 0,2 п. л. Орловская региональная академия государственной службы ------------------------------------------------- На правах рукописи ИКОННИКОВ Василий Николаевич Управление внешнеэкономической деятельностью торговых посредников в регионе Специальность 08.00.05 - экономика и управление народным хозяйством Диссертация на соискание ученой степени кандидата экономических наук Научный ...

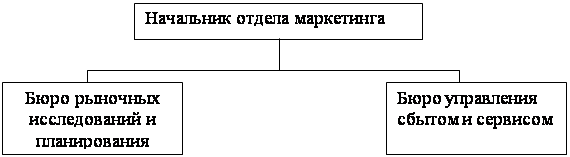

... предприятие может осуществлять внешнеэкономическую деятельность через посредников (отечественных или зарубежных), а также напрямую, самостоятельно. С учетом специфики Беларуси возможны два варианта организации внешнеэкономической деятельности предприятия: создание внешнеторговой фирмы или образование отдела внешнеэкономических связей в рамках действующего аппарата управления предприятием. При ...

... усилится[10]. Таким образом, в ближайшие двадцать лет, а может быть и раньше, Китай превратится в страну с самой развитой экономикой. 1.3 Состояние внешнеэкономической деятельности российских предприятий Внешнеэкономическая деятельность является одним из важнейших факторов развития народного хозяйства и экономической стабилизации страны. В настоящее время нет практически ни одной отрасли ...

0 комментариев