Навигация

Вертикальный и горизонтальный анализ бухгалтерского баланса

2 Вертикальный и горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ бухгалтерского баланса

Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях.

Целью горизонтального анализа является определение абсолютных и относительных изменений величин различных статей баланса за определенный период.

Горизонтальный анализ бухгалтерского баланса представлен в таблице 2.1

Таблица 2.1

| АКТИВ | 2004 год | 2005 год | ||||||

| на нач. года | на кон. года | абс. откл. | темп р., % | на нач. года | на кон. года | абс. откл. | темп р., % | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Основные средства | 17,1 | 14,9 | -2,2 | 87,1 | 14,9 | 12,2 | -2,7 | 81,9 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 1412,5 | 1414,4 | 1,9 | 100,1 | 1414,4 | 1168,4 | -246 | 82,6 |

| в том числе: | ||||||||

| затраты в незавершенном производстве | 171,7 | 39 | -132,7 | 22,7 | 39 | 31,6 | -7,4 | 81,0 |

| готовая продукция и товары для перепродажи | 1240,8 | 1375,4 | 134,6 | 110,8 | 1375,4 | 1136,8 | -238,6 | 82,7 |

| дебит. задолженность (платежи в теч. 12мес. после отчет. даты ) | 6702,6 | 8602,2 | 1899,6 | 128,3 | 8602,2 | 17482,8 | 8880,6 | 203,2 |

| денежные средства | 1,4 | 805,9 | 804,5 | 57564,3 | 805,9 | 102,3 | -703,6 | 12,7 |

| ИТОГО по разделу II: | 8116,5 | 10822,5 | 2706 | 133,3 | 10822,5 | 18753,5 | 7931 | 173,3 |

| БАЛАНС | 8133,6 | 10837,4 | 2703,8 | 133,2 | 10837,4 | 18765,7 | 7928,3 | 173,2 |

| ПАССИВ | ||||||||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставный капитал | 20 | 20 | 0 | 100,0 | 20 | 20 | 0 | 100 |

| Нераспред. прибыль | 54,5 | 861,8 | 807,3 | 1581,3 | 861,8 | 2882,4 | 2020,6 | 334,5 |

| ИТОГО по разделу III: | 74,5 | 881,8 | 807,3 | 1183,6 | 881,8 | 2902,4 | 2020,6 | 329,1 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| займы и кредиты | 6327,1 | 1931,2 | -4395,9 | 30,5 | 1931,2 | 3575,2 | 1644 | 185,1 |

| кредит. задолженность | 1732 | 8024,3 | 6292,3 | 463,3 | 8024,3 | 12288,1 | 4263,8 | 153,1 |

| в том числе: | ||||||||

| поставщики и подрядчики | 1702,9 | 8017,5 | 6314,6 | 470,8 | 8017,5 | 12107,4 | 4089,9 | 151,0 |

| задолж. перед персоналом по оплате труда | 24 | 5,2 | -18,8 | 21,7 | 5,2 | 83,5 | 78,3 | 1605,8 |

| задолж. перед гос. внебюджетными фондами | 5,1 | 1,6 | -3,5 | 31,4 | 1,6 | - | -1,6 | |

| задолж. по налогам и сборам | - | - | - | - | - | 97,2 | 97,2 | |

| ИТОГО по разделу V: | 8059,1 | 9955,5 | 1896,4 | 123,5 | 9955,5 | 15863,3 | 5907,8 | 159,3 |

| БАЛАНС | 8133,6 | 10837,3 | 2703,7 | 133,2 | 10837,3 | 18765,7 | 7928,4 | 173,2 |

На рассматриваемом предприятии валюта баланса за 2004 год увеличилась на 33,2%, а за 2005 год на 73,3%. Рассмотрим более подробно изменения, которые произошли в значениях статей баланса.

АКТИВ: Величина внеоборотных активов уменьшилась в 2004 г. на 12,9%, в 2005г. на 18,1% за счет уменьшения основных средств.

Количество оборотных активов увеличилось в 2004г. на 33,3%, а в 2005г. – на 73,3%.

Рассмотрим, за счет чего увеличился объем оборотных активов в 2004 году. Мы видим, что стоимость запасов практически не изменилась (сократились издержки обращения, но увеличились товары для перепродажи), увеличилась почти на 30% дебиторская задолженность и значительно увеличились денежные средства.

В 2005 году картина меняется. Почти на 20% уменьшаются запасы (как за счет издержек, так и за счет товаров), значительно сокращаются денежные средства, но практически в 2 раза возрастает дебиторская задолженность.

ПАССИВ: В 2004 и в 2005 годах увеличение пассива происходит как за счет роста собственного, так и за счет роста заемного капитала. Но в 2004 году темп роста собственного капитала значительно выше. Мы видим, что рост собственного капитала происходит за счет увеличения нераспределенной прибыли. Рост заемного капитала в 2004 году происходит за счет краткосрочной кредиторской задолженности (большую часть которой составляет задолженность поставщиков и подрядчиков), а краткосрочные займы и кредиты – сокращаются. В 2005 году растут и займы и кредиторская задолженность, причем темп роста займов и кредитов выше кредиторской задолженности.

Вертикальный анализ бухгалтерского баланса

Вертикальный анализ показывает структуру средств предприятия и их источники. Он применяется к исходному балансу, к трансформированному, либо к модифицированному (укрупненному по статьям). При проведении вертикального анализа расчет ведется в условных единицах, то есть Итог баланса на начало (на конец) года принимается за 100 ед. и все статьи Актива (Пассива) пересчитывается с учетом доли процентов в общей сумме. Вертикальный анализ позволяет не учитывать инфляцию, а анализировать лишь структуру баланса.

Вертикальный анализ бухгалтерского баланса представлен в таблице 2.2

Таблица 2.2

| АКТИВ | Данные баланса на конец года | Структура баланса, в% | Изменения | |||||

| 2003 | 2004 | 2005 | 2003 | 2004 | 2005 | за 2004 г. | за 2005 г. | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||||

| Основные средства | 17,1 | 14,9 | 12,2 | 0,21 | 0,14 | 0,07 | -0,07 | -0,07 |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||||

| Запасы | 1412,5 | 1414,4 | 1168,4 | 17,37 | 13,05 | 6,23 | -4,32 | -6,82 |

| в том числе: | ||||||||

| затраты в незавершенном производстве | 171,7 | 39 | 31,6 | 2,11 | 0,36 | 0,17 | -1,75 | -0,19 |

| готовая продукция и товары для перепродажи | 1240,8 | 1375,4 | 1136,8 | 15,26 | 12,69 | 6,06 | -2,56 | -6,63 |

| дебит. задолженность (платежи в теч. 12мес. после отчет. даты ) | 6702,6 | 8602,2 | 17482,8 | 82,41 | 79,38 | 93,16 | -3,03 | 13,79 |

| денежные средства | 1,4 | 805,9 | 102,3 | 0,02 | 7,44 | 0,55 | 7,42 | -6,89 |

| ИТОГО по разделу II: | 8116,5 | 10822,5 | 18753,5 | 99,79 | 99,86 | 99,93 | 0,07 | 0,07 |

| БАЛАНС | 8133,6 | 10837,4 | 18765,7 | 100 | 100 | 100 | ||

| ПАССИВ | ||||||||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||||

| Уставный капитал | 20 | 20 | 20 | 0,25 | 0,18 | 0,11 | -0,06 | -0,08 |

| Нераспределенная прибыль | 54,5 | 861,8 | 2882,4 | 0,67 | 7,95 | 15,36 | 7,28 | 7,41 |

| ИТОГО по разделу III: | 74,5 | 881,8 | 2902,4 | 0,92 | 8,14 | 15,47 | 7,22 | 7,33 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||||

| займы и кредиты | 6327,1 | 1931,2 | 3575,2 | 77,79 | 17,82 | 19,05 | -59,97 | 1,23 |

| кредит. задолженность | 1732 | 8024,3 | 12288,1 | 21,29 | 74,04 | 65,48 | 52,75 | -8,56 |

| в том числе: | ||||||||

| поставщики и подрядчики | 1702,9 | 8017,5 | 12107,4 | 20,94 | 73,98 | 64,52 | 53,04 | -9,46 |

| задолж. перед персоналом по оплате труда | 24 | 5,2 | 83,5 | 0,30 | 0,05 | 0,44 | -0,25 | 0,40 |

| задолж. перед гос. внебюджетными фондами | 5,1 | 1,6 | - | 0,06 | 0,01 | - | -0,05 | -0,01 |

| задолж. по налогам и сборам | - | - | 97,2 | - | - | 0,52 | 0,00 | 0,52 |

| ИТОГО по разделу V: | 8059,1 | 9955,5 | 15863,3 | 99,08 | 91,86 | 84,53 | -7,22 | -7,33 |

| БАЛАНС | 8133,6 | 10837,3 | 18765,7 | 100 | 100 | 100 | ||

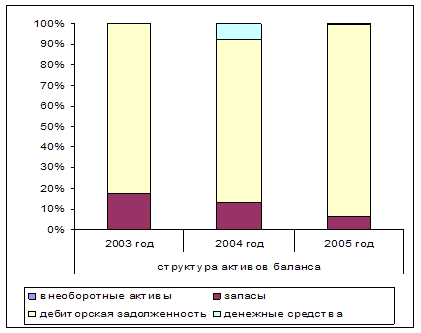

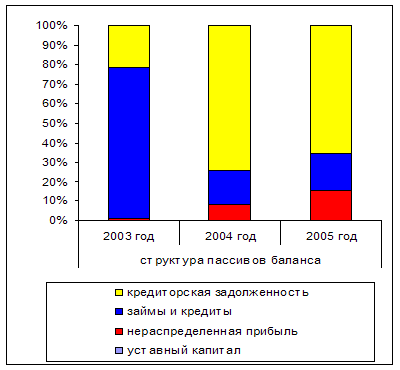

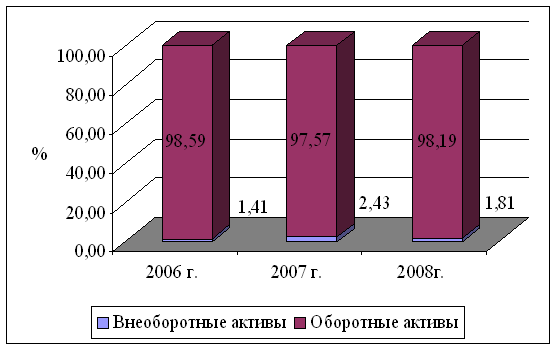

На рисунках 1 и 2 можно наглядно посмотреть структуру актива и пассива баланса.

Рисунок 1 – Диаграмма структуры актива баланса

Рисунок 2 – Диаграмма структуры пассива баланса.

На основе проведенного вертикального анализа бухгалтерского баланса можно сделать следующие выводы.

В структуре АКТИВА основную часть валюты баланса составляют оборотные активы. Доля запасов уменьшилась к концу 2004 года на 4,3%, а к 2005г. еще на 6,8%. Это произошло за счет того, что уменьшились и издержки обращения и товары для перепродаж. За два года доля издержек снизилась от 2,11% до 0,17% от общей валюты баланса. Доля товаров тоже снизилась с 15,26% до 6,06%. Доля денежных средств менялась за два года: за 2004г. – увеличилась на 7,42%, а за 2005г. – уменьшилась на 6,89%. Также существенно меняется доля дебиторской задолженности (платежи по которой ожидаются в течение 12 месяцев). Если за 2004г. она снизилась на 3,03%, то за 2005г. – выросла почти на 14%.

За счет этих изменений часть оборотных активов в общей сумме баланса меняется незначительно (с 99,79% до 99,93%).

Внеоборотные активы к концу 2005г. занимают немного меньшую часть в валюте баланса, чем в начале 2004г. Причиной этому послужило снижение доли основных средств (с 0,21% до 0,07%), как мы уже предполагали за счет амортизации.

Структура ПАССИВА баланса также претерпела значительные изменения. Доля собственного капитала, которая составляла около 1% на начало 2004г., к концу 2005г. выросла до 15,5%. А именно нераспределенная прибыль стала занимать более весомую часть в валюте баланса (изменилась с 0,67% до 15,36% за 2 года).

В результате увеличения процентной части капитала и резервов, доля краткосрочных пассивов, естественно уменьшилась. Поскольку из краткосрочных пассивов на исследуемом предприятии имеются только займы и кредиты, а также разные виды кредиторской задолженности, мы и будем их рассматривать:

- доля задолженности поставщикам и подрядчикам увеличилась за 2004г. на 53%, зато за 2005г. – уменьшилась почти на 10%

- задолженность перед персоналом по оплате труда и перед государственными внебюджетными фондами составляют небольшую долю валюты баланса и терпят незначительные изменения

- к концу 2005г. появляется задолженность по налогам и сборам, она составляет 0,5% от общего баланса

- а вот доля краткосрочных займов и кредитов за 2004г. выросла на 52,75% и за 2005г. снизилась всего на 1,23%.

Похожие работы

... только несколько моментов, неопровержимо указывающих на условность данных, представленных с помощью бухгалтерской отчетности, на их изначальную сомнительность, без понимания чего никакая диагностика и никакое сколько-нибудь эффективное управление финансовой деятельностью невозможны. В этих условиях "употреблять свой ум на, поиски истины, — как писал А.Франс (1844—1924), — значит возлагать на него ...

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... их перерасхода, потерь. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью. Список используемой литературы 1. Титов В. И. «Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. – М.: Издательско – торговая корпорация «Дашков и к», 2005. -352 с. 2. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – ...

0 комментариев