Навигация

Анализ финансовых показателей

5 Анализ финансовых показателей

Показатели ликвидности и платежеспособности

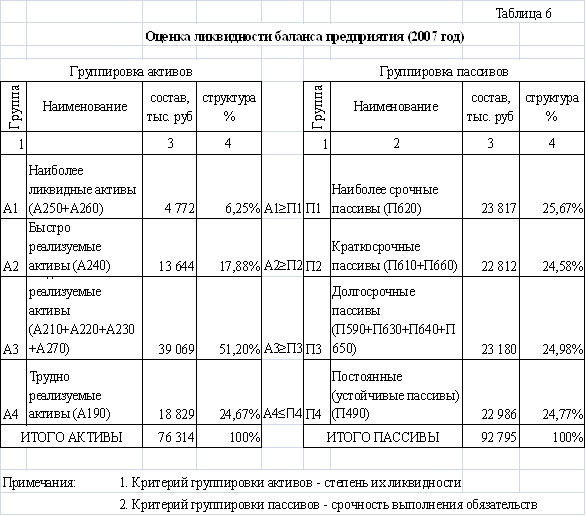

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку кредитоспособности организации, т.е. ее способности своевременно и полностью рассчитываться по всем своим обязательствам. Анализ платежеспособности необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (банков). Прежде чем выдавать кредит, банк должен удостовериться в платежеспособности и кредитоспособности заемщика. Тоже должны сделать и партнеры по бизнесу, особенно если возникает вопрос о предоставлении предприятию коммерческого кредита или отсрочки платежа.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы Компании можно разделить на следующие группы:

А1. Наиболее ликвидные активы (строка баланса 250 + стр. 260)

А2. Быстро реализуемые активы (строка баланса 240+ стр.214+стр.215)

А3. Медленно реализуемые активы (стр. 210(без 214, 215) + стр 220 + стр 230 + стр 270)

А4. Трудно реализуемые активы (стр. 190).

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства (стр. 620)

П2. Краткосрочные пассивы ( стр. 610 + стр. 660)

П3. Долгосрочные пассивы (стр. 590+ стр. 630 +стр. 640 +стр. 650)

П4. Постоянные пассивы или устойчивые (стр. 490).

Сгруппируем данные бухгалтерского баланса по группам и занесем их в таблицу 5.1.

Таблица 5.1

| Группа | 2004 год | 2005 год | ||

| начало года | конец года | начало года | конец года | |

| в тыс.руб. | в тыс.руб. | в тыс.руб. | в тыс.руб. | |

| А1 | 1,4 | 806 | 806 | 102 |

| А2 | 7943 | 9977 | 9977 | 18619 |

| А3 | 172 | 39 | 39 | 32 |

| А4 | 17 | 15 | 15 | 12 |

| П1 | 1732 | 8024 | 8024 | 12289 |

| П2 | 6327 | 1931 | 1931 | 3575 |

| П3 | 0 | 0 | 0 | 0 |

| П4 | 74 | 882 | 882 | 2902 |

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1 > П1; А2 > П2 ; А3 > П3; А4 < П4

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Сравним наши показатели:

| 2004 год | |||||||

| 1,4 | ≤ | 1732 | 806 | ≤ | 8024 | ||

| 7943 | ≥ | 6327 | 9977 | ≥ | 1931 | ||

| 172 | ≥ | 0 | 39 | ≥ | 0 | ||

| 17 | ≤ | 74 | 15 | ≤ | 882 | ||

| 2005 год | |||||||

| 806 | ≤ | 8024 | 102 | ≤ | 12289 | ||

| 9977 | ≥ | 1931 | 18619 | ≥ | 3575 | ||

| 39 | ≥ | 0 | 32 | ≥ | 0 | ||

| 15 | ≤ | 882 | 12 | ≤ | 2902 | ||

На нашем примере мы видим: не соблюдаются первое и четвертое неравенства, ликвидность баланса отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

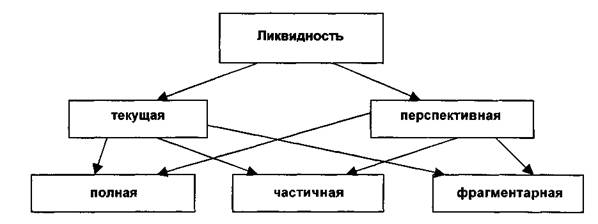

Для оценки перспективной платежеспособности рассчитывают следующие показатели ликвидности: коэффициент ликвидности абсолютный, промежуточный и общий.

1. Коэффициент абсолютной ликвидности Кал определяется:

![]() . (15)

. (15)

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности предприятие может погасить в текущий момент. Нормальное ограничение данного показателя : 0,25 - 0, 3. Если предприятие в текущий момент может на 25-30% погасить все свои долги, то его платежеспособность считается нормальной.

2. Промежуточный коэффициент ликвидности Кпл:

![]()

![]() . (16)

. (16)

Промежуточный коэффициент ликвидности характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. Оптимальное значение показателя определено ³1. Однако если большую часть ликвидных средств составляет дебиторская задолженность, часть которой своевременно трудно взыскать, то ограничение должно быть 1,5 : 1.

3.Наиболее обобщающим показателем является коэффициент покрытия Кло или общий коэффициент ликвидности:

![]() . (17)

. (17)

Общий коэффициент ликвидности показывает платежные возможности предприятия при условии не только своевременных расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов оборотных активов. Нормальным ограничением является Кло ³ 1,5.

В таблице 5.2 занесены коэффициенты ликвидности предприятия ООО«Далькон» за исследуемый период. На основе данных видно, что коэффициент абсолютной ликвидности очень низкий, к концу отчетного периода предприятие может только на 0,64 % погасить свои долги. Промежуточный коэффициент ликвидности к концу 2005 года приблизился к оптимальному значению и стал равен 1,2. Но его основную часть составляет дебиторская задолженность, часть которой своевременно трудно взыскать, поэтому коэффициент ликвидности тоже нельзя назвать нормальным. Общий коэффициент ликвидности тоже несколько ниже нормы и составляет к концу 2005 года 1,18.

Таблица 5.2

| коэффициент | показатель на конец года | ||

| 2003 | 2004 | 2005 | |

| К ал | 0,0002 | 0,0810 | 0,0064 |

| К пл | 0,9858 | 1,0832 | 1,1801 |

| К ло | 1,0071 | 1,0871 | 1,1821 |

На основании только этих показателей нельзя безошибочно оценить финансовое состояние предприятия, т.к. данный процесс очень сложный и дать ему полную характеристику 2-3 показателями нельзя. Поэтому для более полной и объективной оценки ликвидности можно использовать следующую факторную модель:

![]() , (18)

, (18)

Где Х1 – показатель, характеризующий стоимость текущих активов, приходящихся на рубль прибыли;

Х2 – показатель, свидетельствующий о способности предприятия погашать свои долги за счет результатов своей деятельности.

Таблица 5.3

| показатель | 2004 год | 2005 год | ||||

| нач. года | конец года | абс.откл. | нач. года | конец года | абс.откл. | |

| Клик | 1,0092 | 1,0886 | 0,0794 | 1,0886 | 1,1830 | 0,0944 |

| Х1 | 349,1990 | 10,2024 | -338,9966 | 10,2024 | 7,0582 | -3,1442 |

| Х2 | 0,0029 | 0,1067 | 0,1038 | 0,1067 | 0,1676 | 0,0609 |

В таблице 5.3 рассчитаны показатели коэффициента ликвидности за 2 года. На основе данной таблицы проведем факторный анализ изменения данного коэффициента.

2004 год:

Δ К лик = К лик1 – К лик2 = 1,0886 – 1,0092 = 0,0794;

В том числе за счет изменения:

- показателя, характеризующего стоимость текущих активов, приходящихся на рубль прибыли

Δ К ликХ1 = Δ Х1 Í Х20 = (10,2024 – 349,1990) Í 0,0029 = - 0,9831

- показателя, свидетельствующего о способности предприятия погашать свои долги за счет результатов своей деятельности

Δ К ликХ2 = Х11 Í Δ Х2 = 10,2024 Í (0,1067 – 0,0029) = 1,059

По расчетам видно, что коэффициент ликвидности вырос за 2004 год на 8%, причем вырос исключительно за счет роста показателя Х2 , несмотря на снижение показателя Х1.

2005 год:

Δ К лик = К лик1 – К лик2 = 1,183 – 1,0886 = 0,0944;

В том числе за счет изменения:

- показателя, характеризующего стоимость текущих активов, приходящихся на рубль прибыли

Δ К ликХ1 = Δ Х1 Í Х20 = (7,0582 – 10,2024) Í 0,1067 = - 0,3355

- показателя, свидетельствующего о способности предприятия погашать свои долги за счет результатов своей деятельности

Δ К ликХ2 = Х11 Í Δ Х2 = 7,0582 Í (0,1676 – 0,1067) = 0,4298

По расчетам видно, что коэффициент ликвидности вырос за 2005 год на 9,5%, причем вырос за счет роста показателя Х2 , несмотря на снижение показателя Х1(как и в 2004 году).

Показатели деловой активности или оборачиваемости.

Деловую активность предприятия можно оценивать с качественной и с количественной стороны. Оценка деловой активности на качественном уровне может быть получена в результате сравнения деятельности данного предприятия с деятельностью родственных по отраслевой принадлежности предприятий. Качественными, то есть не формализуемыми критериями оценки являются широта рынка сбыта, наличие продукции, поставляемой на экспорт, репутация предприятия и т.д. Количественная оценка деловой активности проводится по двум направлениям:

Похожие работы

... только несколько моментов, неопровержимо указывающих на условность данных, представленных с помощью бухгалтерской отчетности, на их изначальную сомнительность, без понимания чего никакая диагностика и никакое сколько-нибудь эффективное управление финансовой деятельностью невозможны. В этих условиях "употреблять свой ум на, поиски истины, — как писал А.Франс (1844—1924), — значит возлагать на него ...

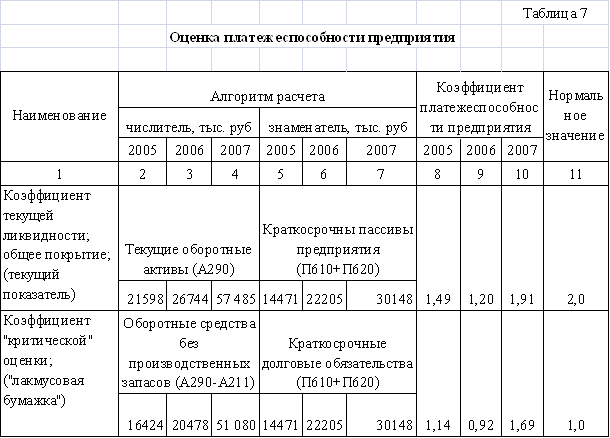

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

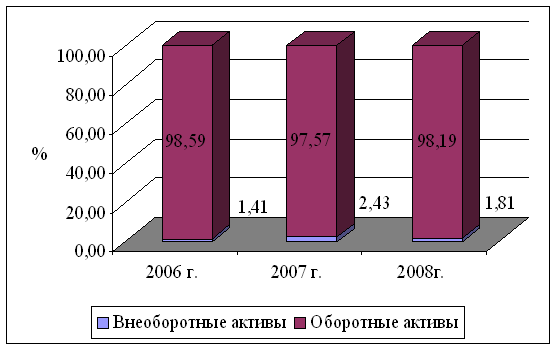

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... их перерасхода, потерь. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью. Список используемой литературы 1. Титов В. И. «Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. – М.: Издательско – торговая корпорация «Дашков и к», 2005. -352 с. 2. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – ...

0 комментариев