Навигация

Степень выполнения плановых заданий по основным показателям и темпы их изменения;

1. Степень выполнения плановых заданий по основным показателям и темпы их изменения;

2. Эффективность использования ресурсов предприятия.

При оценке деловой активности по первому направлению рекомендуется сравнивать динамику основных показателей предприятия. Учитывая, что оптимальным является следующее их отношение:

ТП > ТР > ТА >100%,

Где ТП, ТР, ТА - темпы изменения соответственно прибыли, объема реализации, активов или иных ресурсов. Эта зависимость означает, что:

— экономический потенциал предприятия возрастает;

— объем реализации растет более высокими темпами, чем ресурсы, т.е. эффективность использования ресурсов растет;

— прибыль увеличивается быстрее, чем реализация, что свидетельствует о снижении издержек предприятия;

Данное соотношение можно назвать «золотым правилом» экономики предприятия, но отклонения от этого правила не всегда следует рассматривать как негативные. Освоение новых перспективных сфер приложения капитала, реконструкция и техническое перевооружение предприятия связаны со значительными капитальными вложениями, которые не дают сиюминутной выгоды, но в перспективе могут окупиться с лихвой.

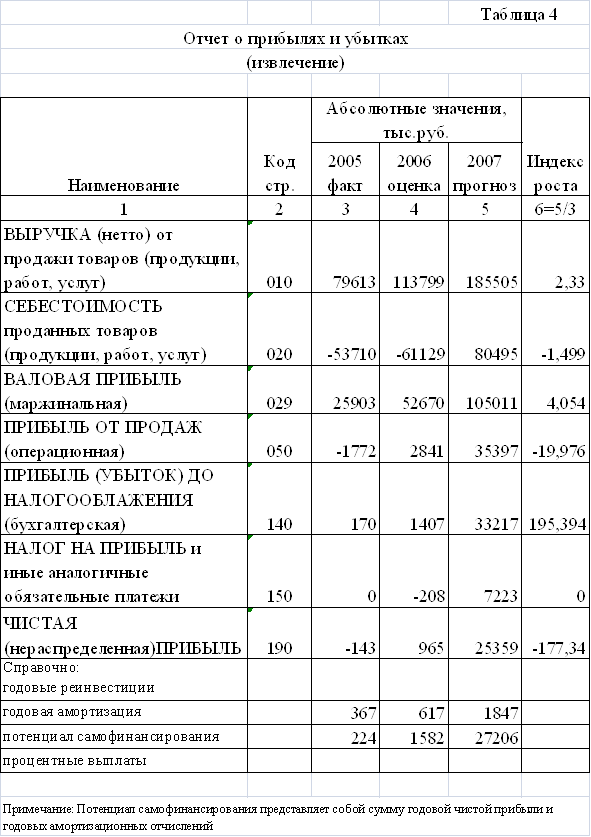

На нашем предприятии ООО «Далькон» (см. таблицу 5.4), показатели за 2004 год полностью удовлетворяют неравенству «золотого правила»:

4617,1% > 573,2% > 133,2% > 100%, (ТП > ТР > ТА >100%)

А значит возрастает экономический потенциал предприятия, объем реализации растет более высокими темпами, чем ресурсы и прибыль увеличивается быстрее, чем реализация.

В 2005 году неравенство другое:

250,1% > 173,2% > 118% > 100%, (ТП > ТА > ТР >100%)

То есть, объем реализации возрастает, экономический потенциал растет быстрее, но прибыль все равно увеличивается быстрее, чем выручка и активы.

Таблица 5.4

| Показатель | Сумма, тыс. руб. | Темп изменения, % | |||

| 2003г. | 2004г. | 2005г. | 2003-04 | 2004-05 | |

| Чистая прибыль | 17,5 | 808 | 2021 | 4617,1 | 250,1 |

| Выручка от реализации продукции | 7388 | 42348 | 49967 | 573,2 | 118,0 |

| Сумма активов | 8133,6 | 10837,4 | 18765,7 | 133,2 | 173,2 |

Для оценки деловой активности по второму направлению используются следующие показатели:

Коэффициент оборачиваемости активов. Этот показатель характеризует уровень эффективности использования активов и рассчитывается по формуле:

![]() . (19)

. (19)

Коэффициент оборачиваемости дебиторской задолженности. Этот показатель характеризует уровень эффективности использования дебиторской задолженности, его формула:

![]() . (20)

. (20)

Коэффициент оборачиваемости кредиторской задолженности. Этот показатель характеризует уровень эффективности использования кредиторской задолженности на данном предприятия, он рассчитывается:

![]() . (21)

. (21)

.

Коэффициент оборачиваемости материально-производственных запасов. Этот показатель характеризует уровень эффективности использования запасов на данной фирме. Значение его расчитывается:

![]() . (22)

. (22)

Коэффициент оборачиваемости основных средств или фондоотдача. Этот показатель характеризует уровень эффективности использования основных средств числом его оборотов за анализируемый период времени или размером выручки, приходящейся на один рубль основных средств, его формула:

![]() . (23)

. (23)

Коэффициент оборачиваемости собственного капитала. Этот показатель характеризует уровень эффективности использования собственного капитала числом его оборотов за анализируемый период времени или размером выручки, приходящейся на один рубль собственного капитала, он рассчитывается по формуле:

![]() . (24)

. (24)

Таблица 5.5

| Показатель | 2004 год | 2005 год | ||||

| нач. года | конец года | темп роста,% | нач. года | конец года | темп роста,% | |

| Коа | 0,908 | 3,908 | 430,18 | 3,908 | 2,663 | 68,14 |

| Кодз | 1,102 | 4,923 | 446,61 | 4,923 | 2,858 | 58,06 |

| Кокз | 4,146 | 4,195 | 101,17 | 4,195 | 3,273 | 78,02 |

| Компз | 5,084 | 23,800 | 468,12 | 23,800 | 34,423 | 144,64 |

| Коос | 432,489 | 2850,011 | 658,98 | 2850,011 | 4100,661 | 143,88 |

| Коск | 99,208 | 48,026 | 48,41 | 48,026 | 17,216 | 35,85 |

В таблице 5.5 занесены все коэффициенты оборачиваемости предприятия за 2 года. Мы видим, что в 2004 году значительно растут коэффициенты оборачиваемости активов, дебиторской задолженности, МПЗ и ОС; коэффициент оборачиваемости кредиторской задолженности остается практически на том же уровне, а собственного капитала сократился в 2 раза. В 2005 году растут коэффициенты оборачиваемости МПЗ и ОС, а остальные - уменьшаются.

Похожие работы

... только несколько моментов, неопровержимо указывающих на условность данных, представленных с помощью бухгалтерской отчетности, на их изначальную сомнительность, без понимания чего никакая диагностика и никакое сколько-нибудь эффективное управление финансовой деятельностью невозможны. В этих условиях "употреблять свой ум на, поиски истины, — как писал А.Франс (1844—1924), — значит возлагать на него ...

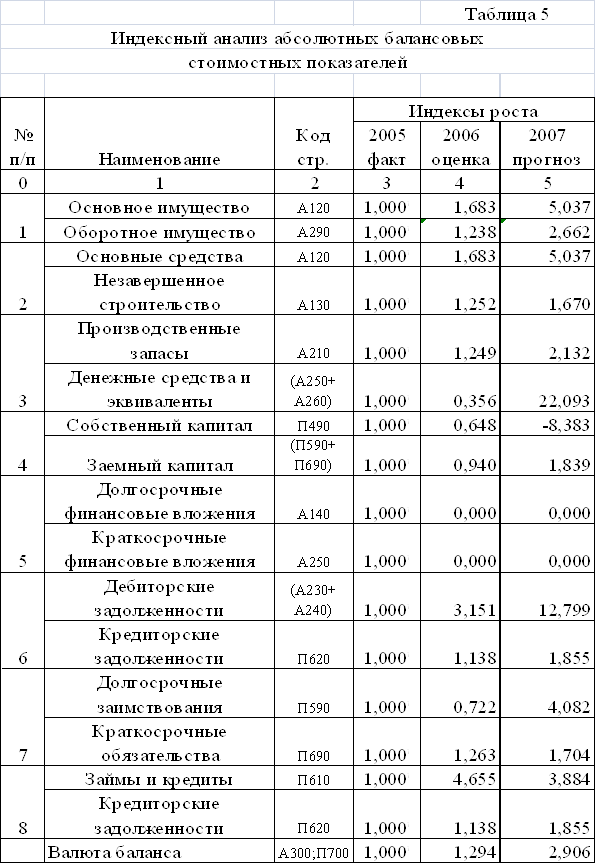

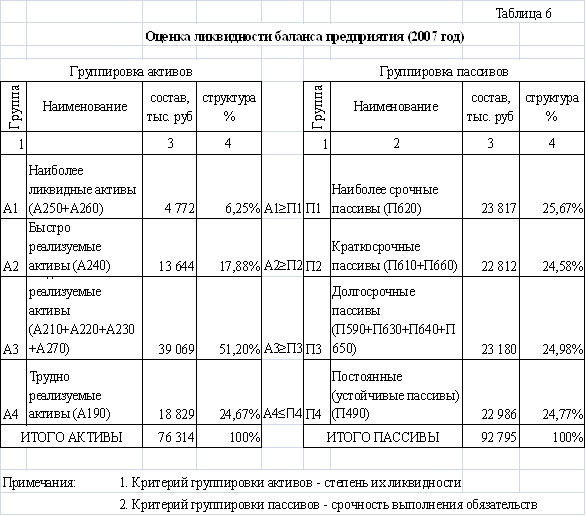

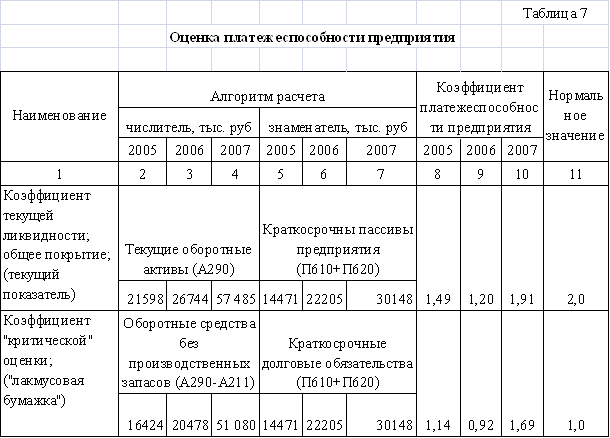

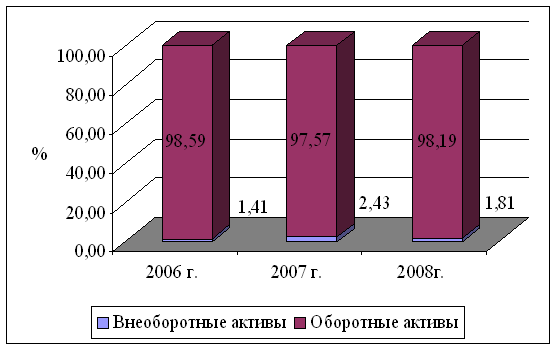

... кредитоспособности предприятия-заёмщика, следует что каждому показателю кредитоспособности установлено предельное нормативное значение в зависимости от категорий заёмщиков. ГЛАВА 2. ОЦЕНКА, АНАЛИЗ И ДИАГНОСТИКА ФИНАНСОВОГО СОСТОЯНИЯ ООО «УРАЛЬСКИЙ ЛЕС» (2005-2007 ГГ) 2.1 Нормативно-правовая, технико-технологическая и финансово экономическая характеристика ООО «Уральский лес» Объектом ...

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... их перерасхода, потерь. В результате капитал вернется к своему исходному состоянию в большей сумме, то есть с прибылью. Список используемой литературы 1. Титов В. И. «Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник. – М.: Издательско – торговая корпорация «Дашков и к», 2005. -352 с. 2. Шеремет А.Д., Сайфулин Р.С., Негашев Е.В. Методика финансового анализа. – ...

0 комментариев