Навигация

Анализ экономических показателей

2. Анализ экономических показателей

2.1. Анализ структуры оборотных средств

Оборотные средства (оборотный капитал) это часть капитала предприятия, вложенного в его текущие активы. По материально-вещественному признаку в состав оборотных средств включаются: предметы труда (сырье, материалы, топливо и т. д.), готовая продукция на складах предприятия, товары для перепродажи, денежные средства и средства в расчетах. Характерной особенностью оборотных средств является высокая скорость их оборота. Функциональная роль оборотных средств в процессе производства в корне отличается от основного капитала. Оборотные средства обеспечивают непрерывность процесса производства. Вещественные элементы оборотного капитала (предметов труда) потребляются в каждом данном производственном цикле. Они полностью утрачивают свою натуральную форму, поэтому, целиком включаются в стоимость изготовленной продукции (выполненных работ, оказанных услуг).

Стадии кругооборота оборотного капитала показаны на схеме:

Деньги ® Закупки ® Товар (ресурсы) ® Производство ® Товар ® Реализация ® Деньги

Цепочку этих событий можно представить на отрезке горизонтальной линии, которая обозначает течение времени между операциями в месяцах. Период оборота денежных средств можно вычислить по информации, содержащейся в балансе предприятия (форма № 1) и отчете о финансовых результатах и их использовании (форма № 2). Для этого рассчитываются следующие показатели:

1. Оборачиваемость запасов сырья и материалов.

2. Оборачиваемость кредиторской задолженности.

3. Оборачиваемость запасов готовой продукции.

4. Оборачиваемость дебиторской задолженности.

5. Период оборота денежных средств (п.5 = п.1п.2+п.3+п.4).

Кругооборот капитала охватывает три стадии: заготовительную (закупки), производственную и сбытовую. Любой бизнес начинается с некоторой суммы наличных денег, которые развертываются в определенное количество ресурсов для производства (или товары для продажи). В результате стадии закупок оборотный капитал из денежной формы переходит в производственную (предметы труда или товары). На стадии производства ресурсы воплощаются в товар, работы или услуги. Результатом этой стадии является переход оборотного капитала из производственной формы в товарную. На стадии реализации оборотный капитал из товарной формы вновь переходит в денежную. Размеры первоначальной суммы денег (Д) и выручки (Д*) от реализации продукции (работ, услуг) не совпадают по величине. Полученный финансовый результат бизнеса (прибыль или убыток) объясняет причины несовпадения. Как видим, элементы оборотного капитала являются частью непрерывного потока хозяйственных операций. Покупки приводят к увеличению производственных запасов и кредиторской задолженности; производство ведет к росту готовой продукции; реализация ведет к росту дебиторской задолженности и денежных средств в кассе и на расчетном счете. Этот цикл операций многократно повторяется и в итоге сводится к денежным поступлениям и денежным платежам.

Период времени, в течение которого совершается оборот денежных средств, представляет собой длительность производственно-коммерческого цикла. Этот период складывается из отрезка времени между уплатой денег за сырье и материалы и поступлением денег от продажи готовой продукции. На продолжительность этого периода влияют: период кредитования предприятия поставщиками, период кредитования предприятием покупателей, период нахождения сырья и материалов в запасах, период производства и хранения готовой продукции на складе.

В торговле основное место в составе средств занимают оборотные средства, которые делятся на нормируемые и ненормируемые. Основную часть нормируемых оборотных средств составляют товарные запасы текущего хранения. При анализе изучается наличие товарных запасов по себестоимости; малоценных и быстроизнашивающихся предметов – по остаточной стоимости (за вычетом износа), так как в финансовом плане нормативы по ним: установлены в аналогичной оценке.

Норматив оборотных средств представляет собой совокупность определенных по финансовому плану товарных запасов в ценах себестоимости, нормируемых денежных средств (в кассе и в пути) и прочих нормируемых активов (малоценные и быстроизнашивающиеся предметы, материалы для хозяйственных нужд, расходы будущих периодов).

Снижение фактического объема оборотных средств, вложенных в товарные запасы, против норматива – отрицательное явление. Оно свидетельствует о неполной обеспеченности товарооборота товарными ресурсами, в результате чего ухудшается торговое обслуживание населения, не обеспечивается выполнение плана товарооборота.

Соответствие фактических запасов товаров установленному нормативу проверяется при анализе товарооборота и финансового состояния. В обоих случаях методика почти одинакова, однако имеются некоторые особенности. В ходе анализа финансового состояния фактические запасы товаров принимают в расчет по себестоимости, запасы товаров текущего хранения определяют путем вычитания из общей суммы товарных запасов по себестоимости товаров сезонного накопления, но не общей их суммы, и только в прокредитованной части. Кроме того, фактический объем оборотных средств, вложенных в товарные запасы на конец квартала, сопоставляют с нормативом, установленным на истекший и предстоящий квартал. Отклонение фактического показателя от норматива в первом случае характеризует состояние оборотных средств на конец истекшего, а во втором случае – на начало предстоящего квартала.

В процессе анализа изучают соответствие между фактическими и установленными нормативами оборотных средств не только по товарным запасам, но и по денежным средствам, прочим активам и другим видам нормируемых оборотных средств. Нормативы по этим видам оборотных средств устанавливают в сумме.

Анализ соответствия фактического объема оборотных средств установленному нормативу по каждому их виду заканчивается разработкой мер, направленных на обеспечение соответствия между фактическими и нормируемыми объемами оборотных средств.

Элементы оборотного капитала непрерывно переходят из сферы производства в сферу обращения и вновь возвращаются в производство. Часть оборотного капитала постоянно находится в сфере производства (производственные запасы, незавершенное производство, готовая продукция на складе и т. д.), а другая часть – в сфере обращения (отгруженная продукция, дебиторская задолженность, денежные средства, ценные бумаги и т. д.) Поэтому состав и размер оборотного капитала предприятия обусловлены не только потребностями производства, но и потребностями обращения. Потребность в оборотном капитале для сферы производства и для сферы обращения неодинакова для разных видов хозяйственной деятельности и даже для отдельных предприятий одной отрасли. Эта потребность определяется вещественным содержанием и скоростью оборота оборотных средств, объемом производства, технологией и организацией производства, порядком реализации продукции и закупок сырья и материалов и другими факторами.

В практике планирования, учета и анализа оборотный капитал группируется по следующим признакам:

1) в зависимости от функциональной роли в процессе производства – оборотные фонды и фонды обращения;

2) в зависимости от практики контроля, планирования и управления – нормируемые оборотные средства и ненормируемые оборотные средства;

3) в зависимости от источников формирования оборотного капитала – собственный оборотный капитал и заемный оборотный капитал;

4) в зависимости от ликвидности (скорости превращения в денежные средства) – абсолютно ликвидные средства, быстро реализуемые оборотные средства, медленно реализуемые оборотные средства;

5) в зависимости от степени риска вложения капитала – оборотный капитал с минимальным риском вложений, оборотный капитал с малым риском вложений, оборотный капитал со средним риском вложений, оборотный капитал с высоким риском вложений;

6) в зависимости от стандартов учета и отражения в балансе предприятия – оборотные средства в запасах и затратах, денежные средства, расчеты и прочие активы;

7) в зависимости от материально-вещественного содержания – предметы труда (сырье, материалы, топливо и др.), готовая продукция и товары, денежные средства и средства в расчетах.

Деление оборотного капитала по функциональному признаку на оборотные фонды и фонды обращения необходимо для раздельного учета и анализа времени пребывания оборотных средств в процессе производства и обращения. В таблице 8 приводится группировка состава оборотных средств предприятия в зависимости от их функциональной роли в процессе производства.

По степени управляемости оборотные средства подразделяются на нормируемые и ненормируемые. К нормируемым средствам относятся, как правило, все оборотные фонды, а также та часть фондов обращения, которая находится в виде остатков нереализованной готовой продукции на складах предприятия. К ненормируемым средствам относятся остальные элементы фондов обращения, т. е. отправленная потребителям, но еще не оплаченная продукция и все виды денежных средств и расчетов. Отсутствие норм не означает, однако, что размеры этих элементов оборотных средств могут изменяться произвольно и беспредельно, и что за ними отсутствует контроль. Действующий порядок расчетов между предприятиями предусматривает систему экономических санкций со стороны государства против роста неплатежей.

Таблица 8

Состав и структура оборотных средств по их функциональной роли

в процессе производства

| Группа оборотных средств | Состав включаемых средств | Счета бухгалтерского учета |

| 1 | 2 | 3 |

| 1. Оборотные фонды (оборотные средства в сфере производства и в процессе производства) | 1.1. Производственные запасы: сырье основные материалы покупные полуфабрикаты топливо вспомогательные материалы малоценные и быстроизнашивающиеся предметы (по остаточной стоимости) 1.2. Средства в процессе производства: незавершенное производство полуфабрикаты собственной выработки расходы будущих периодов | 10-1 10-1 10-2 10-3 10-6 12-13 20 21 31 |

| 2. Фонды обращения (оборотные средства в сфере обращения) | 2.1. Нереализованная продукция: готовая продукция на складах предприятия отгруженная, но еще не оплаченная продукция товары для перепродажи 2.2. Денежные средства: касса расчетный счет валютный счет ценные бумаги прочие денежные средства расчеты с другими предприятиями и организациями | 40 45 41 50 51 52 58 55, 56, 57 60,76,67,68 |

Нормируемые оборотные средства получают отражение в финансовых планах (бизнес-плане) предприятия, тогда как ненормируемые оборотные средства объектом планирования практически не являются. Деление оборотных средств на собственные и заемные указывает источники происхождения и формы предоставления предприятию оборотных средств в постоянное или временное пользование. Собственные оборотные средства формируются за счет собственного капитала предприятия (уставный капитал, резервный капитал, накопленная прибыль и др.) Обычно величина собственного оборотного капитала определяется как разность между итогом первого раздела пассива баланса и итогом первого раздела актива баланса (собственные средства минус внеоборотные активы). Для нормальной обеспеченности хозяйственной деятельности оборотными средствами величина их устанавливается в пределах 1/3 от величины собственного капитала. Собственные оборотные средства находятся в режиме постоянного пользования. Потребность предприятия в собственном оборотном капитале является объектом планирования и отражается в его финансовом плане. Заемные оборотные средства формируются в форме банковских кредитов, а также кредиторской задолженности. Они представляются предприятию во временное пользование. Часть из них платная (кредиты и займы), другая – бесплатная (кредиторская задолженность).

Потребность предприятия в заемных оборотных средствах также является объектом планирования и отражается в бизнес-плане (стратегия финансирования).

В разных странах между собственным и заемным капиталом используются различные соотношения (нормативы). В России применяют соотношение 50/50, в США – 60/40, а в Японии – 30/70.

Источники формирования оборотных средств неразличимы в процессе кругооборота капитала. Так, в ходе производства информация о том, за счет каких средств приобретали потребляемое сырье и материалы, никак не используется. Однако система формирования оборотных средств оказывает влияние на скорость оборота, замедляя или ускоряя ее. Кроме того, характер источников формирования и принципы различного режима использования собственных и заемных оборотных средств являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала. Рациональное формирование и использование оборотных средств оказывает активное влияние на ход производства, на финансовые результаты и финансовое состояние предприятия, позволяя достигать успеха с минимально необходимыми в данных условиях размерами оборотных средств.

Деление оборотных средств на быстро реализуемые и медленно реализуемые не является абсолютным и зависит от конкретной реальной ситуации, складывающейся в каждый данный отчетный период деятельности предприятия. Может сложиться так, что остатки готовой продукции на складе предприятия реализуются быстрее (за наличные), чем наступят сроки погашения дебиторской задолженности. Поэтому для каждого предприятия и для каждого отдельного периода существует своя индивидуальная группировка текущих активов по степени ликвидности.

Ликвидность текущих активов является главным фактором, определяющим степень риска вложений капитала в оборотные средства. Накопленные оценки реализуемости тех или иных видов оборотных средств за длительный период времени позволяют определить вероятность риска вложений в эти активы. Группировка оборотных средств по степени риска вложений капитала очень нужна финансовому менеджеру, задачей которого является контроль за рациональным размещением капитала в текущих активах. Эффективно управлять ликвидностью – значит не допускать увеличения доли активов с высокой и средней степенью риска.

Дискуссионные вопросы состава оборотных средств.

Обычно различают основные средства – средства, которые участвуют в процессе производства многократно (это здания, сооружения, машины, оборудование и т. д.) и оборотные средства – используются в течение одного производственного цикла (это материалы, топливо, полуфабрикаты). Так в [4] оборотными средствами называется постоянно находящаяся в непрерывном движении совокупность производственных оборотных фондов и фондов обращения. Следовательно, оборотные средства можно классифицировать на оборотные производственные фонды и фонды обращения, то есть по сферам оборота. Производственные оборотные фонды – это предметы труда, которые потребляются в течение одного производственного цикла и полностью переносят свою стоимость на готовую продукцию.

Фонды обращения – это средства предприятия, которые связаны с обслуживанием процесса обращения товаров (например, готовая продукция).

С другой стороны по своей экономической природе оборотные средства – это денежные средства, вложенные (авансированные) в оборотные производственные фонды и фонды обращения. Основное назначение оборотных средств – обеспечение непрерывности и ритмичности производства. Так в [5] предлагается рассматривать следующий состав и структуру оборотных средств (см. табл. 9).

Таблица 9

Состав и классификация оборотных средств

| Оборотные средства | |||

| Производственные оборотные фонды | Фонды обращения | ||

| А) Производственные запасы | Б) Средства в затратах на производство | В) Готовая продукция | Г) Денежные средства и расчеты |

| 1. Сырье 2. Основные материалы 3. Покупные полуфабрикаты 4. Комплектующие изделия 5. Вспомогательные материалы 6. Топливо 7. Тара 8. Запчасти 9. Малоценные и быстроизнашивающиеся предметы | 10. Незавершенное производство 11. Полуфабрикаты собственного изготовления 12. Расходы будущих периодов | 13. Готовая продукция на складе предприятия 14. Отгруженная (но неоплаченная) продукция | 15. Расчеты с дебиторами 16. Доходные активы (вложения в ценные бумаги) 17. Денежные средства: - на расчетных счетах - в кассе |

По назначению в производственном процессе (по элементам) оборотные средства подразделяют на следующие группы [10, с. 137].

А) Производственные запасы. Все элементы производственных запасов (1-9) выступают в трех формах.

1. Транспортный запас – со дня оплаты счета поставщика до прибытия груза на склад.

2. Складской запас разделяется на подготовительный и текущий.

2.1. Подготовительный запас создается в тех случаях, когда данный вид сырья или материалов нуждается в выдержке (время естественных процессов, например, сушка пиломатериалов, старение крупного литья, ферментация табака и т. п.)

2.2. Текущий запас создается для обеспечения потребности в материалах и сырье между двумя поставками.

Размер максимального текущего запаса определяется по формуле

![]() (2.1)

(2.1)

где Qmax – максимальный текущий запас соответствующего материала;

QT – объем среднесуточного календарного потребления;

Tп – величина интервала поставок данного вида материалов.

3. Страховой запас создается в тех случаях, когда происходят частые изменения интервала поставок, и зависит от конкретных условий работы предприятия.

Б) Средства в затратах на производство.

10. Незавершенное производство – это продукция (работы), не прошедшая всех стадий, предусмотренных технологическим процессом, а также изделия, неукомплектованные или не прошедшие испытания и технической приемки.

11. Полуфабрикаты собственного производства (отливки, поковки, штамповки и т. д.).

12. Расходы будущих периодов – это расходы, произведенные в отчетном периоде, но относящиеся к следующим отчетным периодам.

В) Готовая продукция – это законченная и изготовленная продукция, прошедшая испытания и приемку, полностью укомплектованная согласно договорам с заказчиками и соответствующая техническим условиям и требованиям.

13. Готовая продукция на складе предприятия.

14. Отгруженная, но не оплаченная продукция.

Г) Денежные средства и расчеты (средства расчета):

15. Расчеты с дебиторами (средства в расчетах с дебиторами). Дебиторы – это юридические и физические лица, которые имеют задолженность данному предприятию (эта задолженность называется дебиторской).

16. Доходные активы – это краткосрочные (на срок не более 1 года) вложения предприятия в ценные бумаги (рыночные высоколиквидные ценные бумаги), а также предоставленные другим хозяйствующим субъектам займы.

17. Денежные средства – это средства на расчетных счетах и в кассе предприятия.

Структура оборотных средств характеризуется удельным весом отдельных элементов в общей совокупности и выражается, как правило, в процентах.

В классической схеме по характеру участия в производственно-торговом обороте оборотные производственные фонды и фонды обращения тесно взаимосвязаны и постоянно переходят из сферы обращения в сферу производства и наоборот по следующей схеме [11]:

Д – ПЗ...ПР... ГП – Д1,

где Д – денежные средства, авансируемые хозяйствующим субъектом;

ПЗ – производственные запасы;

ГП – готовая продукция;

Д1 – денежные средства, полученные от продажи продукции (стоимость потребленных средств производства, прибавочный продукт, добавленная стоимость);

ПР... – процесс обращения прерван, но процесс кругооборота продолжается в сфере производства.

Принято выделять три стадии кругооборота.

1. Оборотные средства выступают в денежной форме и используются для создания производственных запасов – денежная стадия.

2. Производственные запасы потребляются в процессе производства, образуя незавершенное производство и превращаясь в готовую продукцию.

3. В результате процесса реализации готовой продукции получают необходимые денежные средства для восполнения производственных запасов.

Затем кругооборот повторяется и таким образом непрерывно создаются условия для возобновления процесса производства.

Экономическая оценка состояния и оборачиваемости оборотных средств характеризуется следующими показателями.

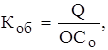

1. Коэффициент оборачиваемости (Коб) характеризует число оборотов, которое совершают оборотные средства за определенный период времени:

(2.2)

(2.2)

где Q – объем реализованной продукции;

ОСо – средние остатки оборотных средств.

Расчет среднего остатка оборотных средств осуществляется по формуле расчета среднехронологической величины.

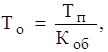

2. Оборачиваемость в днях (длительность одного оборота) (То) определяется по формуле:

(2.3)

(2.3)

где Тп – длительность периода.

Ускорение оборачиваемости сопровождается дополнительным вовлечением средств в оборот. Замедление оборачиваемости сопровождается отвлечением средств из хозяйственного оборота, их относительно более длительным омертвлением в производственных запасах, в незавершенном производстве, готовой продукции. Показатели оборачиваемости можно рассчитывать как по всей совокупности оборотных средств, так и по отдельным элементам.

Способы краткосрочного финансирования

В процессе кругооборота оборотных средств источники их формирования, как правило, не различаются. Однако это не означает, что система формирования оборотных средств не оказывает влияния на скорость оборота и эффективность использования оборотных средств. Избыток оборотных средств будет означать, что часть капитала предприятия бездействует и не приносит дохода. Вместе с тем недостаток оборотного капитала будет тормозить ход производственного процесса, замедляя скорость хозяйственного оборота средств предприятия.

Вопрос об источниках формирования оборотных средств важен еще с одной позиции. Конъюнктура рынка постоянно меняется, поэтому потребности предприятия в оборотных средствах нестабильны. Покрыть эти потребности только за счет собственных источников становится практически невозможным. Привлекательность работы предприятия за счет собственных источников уходит на второй план. Опыт показывает, что в большинстве случаев эффективность использования заемных средств оказывается более высокой, чем собственных.

Поэтому основной задачей управления процессом формирования оборотных средств является обеспечение эффективности привлечения заемных средств.

Структура источников формирования оборотных средств охватывает:

– собственные источники;

– заемные источники;

– дополнительно привлеченные источники.

Таблица 10

Хозяйственные средства предприятия

| Основные | Оборотные | ||

| Источники формирования (финансирования) | |||

| Собственный капитал | Привлеченный капитал | ||

| Уставной капитал Добавочный капитал | Долгосрочные заемные средства | Краткосрочные заемные средства | |

| Резервный капитал Резервные фонды Фонды накопления Целевые финансирования и поступления Арендные обязательства Нераспределенная прибыль Амортизационные отчисления | Долгосрочные кредиты Долгосрочные займы Долгосрочная аренда основных фондов | Краткосрочные кредиты Краткосрочные займы Авансы покупателей и заказчиков Кредиторская задолженность | |

| Долгосрочный капитал | Краткосрочный капитал | ||

Информация о размерах собственных источников средств представлена в основном в первом разделе пассива баланса предприятия и в 1 разделе формы № 5 приложения к балансу. Информация о заемных и привлеченных источниках средств представлена во втором разделе пассива баланса. Источники финансирования хозяйственных средств состоят из собственных и привлеченных (заемных) средств. Их структура показана в табл. 10.

Рассмотрим источники собственных средств (собственный капитал).

Уставной капитал определяет минимальный размер имущества, гарантирующего интересы его кредиторов. Состав уставного капитала зависит от организационно-правовой формы предприятия. Уставной капитал складывается:

- из вкладов участников (складочный капитал) для хозяйственных товариществ и для обществ с ограниченной ответственностью (ООО);

- номинальной стоимости акций для акционерного общества (АО);

- имущественных паевых взносов (производственные кооперативы или артели);

- уставного фонда, выделенного государственным органом или органом местного самоуправления.

Добавочный капитал характеризует сумму до оценки необоротных активов, которая производится в установленном порядке, а также безвозмездно полученные ценности и другие аналогичные суммы.

Резервный капитал создается в соответствии с законодательством для покрытия непроизводительных потерь и убытков, а также выплат доходов (дивидендов) участникам при отсутствии или недостаточности прибыли отчетного года для этих целей.

Резервные фонды создаются для покрытия предстоящих расходов, платежей, сомнительных долгов (предприятию), на предстоящую оплату отпусков работникам, на выплату вознаграждений по итогам работы за год, на покрытие предстоящих затрат по ремонту основных средств и т. п.

Фонды накопления – средства, используемые для финансирования капитальных вложений.

Целевые финансирования и поступления – средства, направляемые предприятию государством (муниципалитетом) или спонсором для осуществления определенной целенаправленной деятельности.

Арендные обязательства – оплата предприятию за арендованные у него основные средства.

Нераспределенная прибыль – это прибыль, остающаяся в распоряжении предприятия после выплаты доходов (дивидендов) участникам и погашения обязательств.

Амортизационные отчисления – часть выручки, направляемая, как правило, в фонды накопления, ремонтный фонд и т. п.

Источники заемных средств предприятия:

а) Долгосрочные кредиты и займы. Долгосрочные кредиты – это суммы задолженности предприятия банку по ссудам, полученным на срок более 1 года. Долгосрочные займы – это задолженность по полученным от других предприятий займам на срок более одного года.

б) Краткосрочные кредиты характеризуют суммы задолженности по полученным от банков кредитам со сроком погашения до одного года. Краткосрочные займы показывают задолженность по полученным от других предприятий и учреждений краткосрочным займам со сроком погашения до одного года.

в) Авансы покупателей и заказчиков являются разновидностью кредитования.

г) Кредиторская задолженность. Кредиторы – это юридические и физические лица, перед которыми предприятия имеют определенную задолженность. Сумма этой задолженности называется кредиторской. Кредиторская задолженность может возникать вследствие существующей системы расчетов между предприятиями, когда долг одного предприятия другому возвращается по истечении определенного периода после возникновения задолженности, в случаях, когда предприятия сначала отражают в учете возникновение задолженности, а потом, по истечении определенного времени, погашают эту задолженность вследствие отсутствия у предприятия денежных средств для расчета.

д) Долгосрочная аренда основных фондов. Основные средства и наиболее стабильная часть оборотных средств финансируются за счет долгосрочного капитала, остальная часть оборотных средств финансируется за счет краткосрочного капитала.

При таком соотношении средства, вложенные во внеоборотные активы, а также в создание необходимых запасов, не могут неожиданно быть востребованы кредиторами и, таким образом, нарушить производственно-хозяйственную деятельность.

Лизинг – это форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества.

Анализ оборотных средств

Политика предприятия в области оборотных средств

Составной частью анализа финансового состояния предприятия является изучение оборачиваемости оборотных средств (активов), позволяющее дать характеристику эффективности их использования. анализ оборачиваемости оборотных средств (активов) имеет большое значение, так как от скорости их оборота в прямой зависимости находится такой важнейший показатель финансово-хозяйственной деятельности как объем реализованной продукции (работ, услуг), а следовательно, и величина получаемой прибыли. В процессе проведения анализа целесообразно рассчитывать и изучать в динамике:

1) удельный вес оборотных средств (активов) в общей величине активов, показывающий долю активов предприятия используемых в производственном обороте;

2) показатели оборачиваемости:

– коэффициенты оборачиваемости, определяемые отношением выручки от реализации продукции (работ, услуг) без НДС и акцизов за отчетный период к средней величине оборотных активов за этот же период, характеризующие среднее количество оборотов, совершаемых оборотными средствами (активами) за отчетный период;

– коэффициенты закрепления, являющиеся обратными для коэффициентов оборачиваемости, показывающие сколько копеек оборотных средств приходится на 1 рубль выручки от реализации продукции (работ, услуг);

– продолжительность одного оборота оборотных средств (активов), исчисляемая отношением количества дней в отчетном периоде к коэффициенту их оборачиваемости, рассчитанному за этот же период;

3) обеспеченность предприятия собственными оборотными средствами, характеризуемая коэффициентом обеспеченности собственными оборотными средствами, определяемого делением разности между источниками собственных средств (итог IV раздела пассива баланса) и внеоборотными активами (итог I раздела актива баланса) на общую величину оборотных средств (активов), отраженную в итоге II раздела актива баланса. Однако для получения достоверной информации об обеспеченности собственными оборотными средствами следует исчислять этот коэффициент не только по отношению к фактически сложившейся величине оборотных средств (активов), но и к экономически обоснованной потребности в них;

4) соотношение отдельных источников формирования оборотных средств (активов).

При анализе оборотных средств необходимо рассчитывать и изучать не только показатели их оборачиваемости, позволяющие выявить ускорение или замедление скорости оборота, при этом экономический эффект выражается соответственно в высвобождении части средств из хозяйственного оборота или в дополнительном их привлечении, но анализ должен включать также оценку соотношения отдельных источников формирования оборотных средств сравнение фактической величины оборотных средств с экономически обоснованной потребности в них. Эта потребность определяется прогнозированием исходя из средней величины отдельных видов оборотных средств за предшествующий период, одновременно должны прогнозироваться и источники их формирования. В настоящее время источниками формирования оборотных средств (активов) предприятии являются прибыль и другие собственные источники, а также банковский и коммерческий кредиты, причем, как правило, собственные источники все в большей степени замещаются заемными. В связи с этим объективным является предложение ввести в аналитическую практику показатели, позволяющие установить каждым предприятиям самостоятельно верхний и нижний пределы участия заемных источников в формировании оборотных средств (активов), что позволит собственным источникам формирования оборотных средств в полном объеме участвовать в кругообороте и, следовательно, приведет к рациональному соотношению собственных и заемных источников формирования оборотных средств (активов).

Состояние нормируемых оборотных средств предприятия ООО "ЮМА" анализируют на основании следующих данных (табл. 11).

Таблица 11

Анализ состояния нормируемых оборотных средств за 1999-2000 г. (в тыс. руб.)

| Нормируемые активы | Норматив на конец отчетного года | Фактически на начало 1999 года | Фактически на конец 1999 года | Фактически на начало 2000 года | Фактически на конец 2000 года | Отклонение от норматива 99/00 (+•-) (гр. 4-гр. 2) | Изменение за год 99/00 (+, -) (гр. 4 – гр. 3) |

| 1 | 2 | 3 | 4 | 3 | 4 | 5 | 6 |

| Товарные запасы текущего хранения Денежные средства ИТОГО | 11923 102 12025 | 9118 1072 10120 | 7184 306 7490 | 7184 306 7490 | 12033 584 12617 | -4739/+110 +204/+482 -4535/+592 | -1934/+4849 -766/+278 -2630/+5127 |

К концу 2000 г. товарные запасы и денежные средства увеличились соответственно на 4849 тыс. руб. и 278 тыс. руб. Это произошло на фоне увеличения товарооборота, что неизбежно улучшает финансовое состояние. Хотя можно отметить, что увеличение запасов может привести к тому, что увеличивается задолженность банкам и поставщикам, возникают неоправданные потери от порчи товаров и их уценки, появляются нерациональные расходы, связанные с завозом я хранением товаров.

Анализ денежных средств и других финансовых инструментов

Финансовое положение предприятия находится в непосредственной зависимости от того, насколько быстро средства, вложенные в активы, превращаются в реальные деньги.

В общем случае скорость оборота активов предприятия принято рассчитывать с помощью формулы:

|

|

Соответственно, оборачиваемость текущих активов будет определяться как:

|

|

Средняя величина активов по данным баланса определяется по формуле:

|

|

где Он, Ок – величина активов на начало и на конец периода.

Затем определяется продолжительность одного оборота в днях:

|

|

где оборачиваемость активов численно равна коэффициенту оборачиваемости текущих активов.

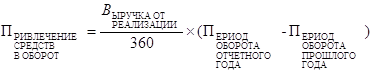

Если продолжительность оборота текущих активов увеличивается, то для продолжения производственно-коммерческой деятельности хотя бы на том же уровне необходимо дополнительное привлечение средств в оборот, которое рассчитывается по формуле:

|

|

Особое значение для стабильной деятельности предприятия имеет скорость движения денежных средств. Одним из основных условий финансового благополучия предприятия является приток денежных средств, обеспечивающий покрытие его текущих обязательств.

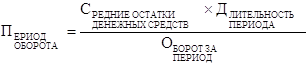

Одним из способов оценки достаточности денежных средств является определение длительности периода оборота. С этой целью используется формула:

|

|

Для расчета средних остатков денежных средств привлекаются внутренние учетные данные (ОДn – остатки на начало n-го месяца) и формула:

|

|

где n – количество месяцев в периоде.

Для того, чтобы раскрыть реальное движение денежных средств на предприятии, оценить синхронность поступления и расходования денежных средств, а также увязать величину полученного финансового результата с состоянием денежных средств на предприятии, следует выделить и проанализировать все направления поступления (притока) денежных средств, а также их выбытия (оттока).

Указанные направления движения денежных средств принято рассматривать отдельно в разрезе текущей, инвестиционной и финансовой деятельности.

Приток денежных средств в рамках текущей деятельности связан с получением выручки от реализации продукции, выполнения работ и оказания услуг, а также авансов от покупателей и заказчиков; отток – с уплатой по счетам поставщиков и прочих контрагентов, выплатой заработной платы работникам, производственными отчислениями в фонды социального страхования и обеспечения, расчетами с бюджетом по причитающимся к уплате налогам. К текущей деятельности принято также относить и выплаченные (полученные) проценты по кредитам.

Движение денежных средств в разрезе инвестиционной деятельности связано с приобретением (реализацией) имущества, имеющего долгосрочное использование (в первую очередь – поступление (выбытие) основных средств и нематериальных активов).

Финансовая деятельность предприятия связана в основном с притоком средств вследствие получения долгосрочных и краткосрочных кредитов и займов и их оттоком в виде выплаты дивидендов и погашения задолженности по полученным ранее кредитам.

Анализ движения денежных средств проводится прямым и косвенным методом. Прямой метод имеет недостаток: он не раскрывает взаимосвязи полученного финансового результата и изменения величины денежных средств на счетах предприятия (предприятие получает чистую прибыль, а его денежные средства сокращаются). При анализе движения денежных средств косвенным методом преобразуется величина чистой прибыли в величину денежных средств, т. е. исправляется недостаток прямого метода анализа.

В отличие от других подходов к оценке финансового состояния, анализ движения денежных средств дает возможность сделать более обоснованные выводы о том, в каком объеме и из каких источников были получены поступившие на предприятие денежные средства и каковы основные направления их использования; достаточно ли собственных средств предприятия для осуществления инвестиционной деятельности; чем объясняются расхождения величины полученной прибыли и наличия денежных средств и т. д.

Величина оборотных средств предприятия приведена в таблице 12.

Таблица 12

Оборотные средства предприятия ООО "ЮМА"

| Период | Начало 1999 г. | Конец 1999 г. | Начало 2000 г. | Конец 2000 г. |

| Денежные средства тыс. руб. | 1072 | 306 | 306 | 584 |

Из приведенных в таблице данных видно, что денежные средства предприятия уменьшались в 1999 и возрастали в 2000 году. Причиной этому послужили рост краткосрочных финансовых вложений, рост дебиторской задолженности и рост денежных средств.

Далее проведем анализ оборачиваемости оборотных средств. Скорость оборота средств – это комплексный показатель организационно-технического уровня хозяйственной деятельности. Ускорение оборачиваемости оборотных средств уменьшает потребность в них, позволяет предприятиям высвобождать часть оборотных средств. В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива и пр., а следовательно, высвобождаются и денежные ресурсы, ранее вложенные в эти запасы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность.

Приведем формулу коэффициента закрепления оборотных средств (или обратного коэффициента оборачиваемости):

K = E / N

где Е – средняя стоимость всех оборотных средств;

N – выручка от реализации продукции.

Значения показателей оборачиваемости оборотных средств предприятия приведены в таблице 13.

Таблица 13

Показатели оборачиваемости оборотных средств ООО "ЮМА"

| Период | 1999 г | 2000 год | |||

| Показатель | IV кв. | I кв. | II кв. | III кв. | IV кв. |

| Длительность одного оборота, дн. | 220 | 213 | 190 | 162 | 184 |

| Количество оборотов | 0.41 | 0.43 | 0.82 | 0.74 | 0.55 |

| Коэффициент закрепления оборотных средств | 2.44 | 2.33 | 1.22 | 1.35 | 1.82 |

Из приведенных выше показателей наибольшее внимание уделим количеству оборотов оборотных средств предприятия, так как коэффициент закрепления является обратным данному показателю, а длительность одного оборота вследствие равенства продолжительности сравниваемых периодов практически равна коэффициенту закрепления, умноженному на 91 день (средняя продолжительность одного квартала).

В первом квартале 2000 года коэффициент оборачиваемости повысился на 4,9% по сравнению с уровнем четвертого квартала 1999 года. Произошло это потому, что в данном периоде величина выручки от реализации повысилась в 1,31 раза, а стоимость оборотных средств – всего в 1,27 раз. Во втором квартале данный показатель возрос в сравнении с первым кварталом еще на 90,7%. Столь значительный рост обусловлен резким повышением величины выручки от реализации (в 2,84 раза), который почти в два раза превысил рост величины оборотных средств. Оборотные средства за данный период выросли на 47%. Начиная с третьего квартала количество оборотов, совершаемых оборотными средствами предприятия, снижается. За период с третьего квартала 2000 года по четвертый квартал 1999 года включительно данный показатель упал на 51%. Здесь наблюдается параллельное снижение как величины оборотных средств (в 2,14 раза), так и выручки, однако темп падения последней доминирует (в 4,44 раза).

Анализ наличия и оборачиваемости оборотных средств предприятия показывает, что начиная со второго квартала 2000 года наблюдается негативная тенденция к нехватке величины оборотных средств и к снижению показателей оборачиваемости.

При анализе определяется, за счет каких финансовых источников образуются нормируемые товарно-материальные ценности. Товарные запасы – за счет двух источников: собственных оборотных средств и кредитов банков по товарообороту; нормируемые денежные средства и прочие активы – за счет собственных средств.

Устойчивость финансового положения и выполнение плана товарооборота в значительной степени зависят от обеспеченности предприятия собственными и приравненными к ним средствами. Поэтому задача следующего этапа анализа – определить размер этих средств.

Собственные и приравненные к ним средства (устойчивые пассивы) указаны в разделе I пассива баланса. Их наличие по предприятию за отчетный год определяют путем вычитания из суммы собственных и приравненных к ним средств (раздел I пассива баланса) суммы основных фондов и внеоборотных активов (раздел I актива баланса)- Сравнив полученную сумму с нормативом собственных оборотных средств и определив отклонение, можно сделать вывод об устойчивости финансового состояния предприятия (табл. 14).

Таблица 14

Анализ обеспеченности ООО "ЮМА" собственными оборотными средствами в 1999 году

| Показатели | По балансу на начало отчетного года | Фактическое наличие на конец отчетного года | Изменение за год (+,-) |

| 1. Источники собственных и приравненных к ним средств (стр. 1110) 2. Основные фонды и внеоборотные активы (стр. 110) 3. Наличие собственных и приравненных к ним средств (стр. 1 – стр. 2) 4. Норматив собственных оборотных средств (стр. 1120 баланса) 5. Отклонение от норматива (стр. 3 – стр. 4) | 10803,45 -4280,25 6523,2 6541,2 -18 | 11001,45 4343,25 6658,2 6631,2 +27 | +198 +63 +135 +90 +45 |

На начало отчетного года собственных оборотных и приравненных к ним средств было меньше установленного норматива на 18 тыс. руб. (6541,2 – 6523,2), за отчетный год они возросли на 135 тыс. руб. и превысили норматив на конец года на 27 тыс. руб. (6658,2 – 6631,2). Анализ позволяет сделать вывод, что предприятие имело устойчивое финансовое состояние.

После проверки соответствия собственных оборотных средств нормативу изучается их использование. При этом необходимо пользоваться показателем совокупности собственных оборотных средств в хозяйстве и показателем собственных оборотных средств в товарных запасах. Дело в том, что оборотные средства для покрытия товарных запасов образуются в размере не менее 50% за счет собственных средств и в размере до 50% за счет кредитов. Необходимо проверить, соблюдается ли это требование. Чтобы определить фактическую сумму собственных оборотных средств в товарных запасах, из суммы собственных оборотных и приравненных к ним средств вычитают остатки нормируемых денежных средств и прочих активов, которые формируются полностью из собственных и приравненных к ним средств. Долевое участие собственных оборотных и приравненных к ним средств в товарных запасах за отчетный период определяют так: фактическое наличие суммы собственных оборотных средств и приравненных к ним средств в товарах умножают на 100 и делят на сумму фактических товарных запасов текущего хранения по себестоимости.

В ходе анализа проверяют выполнение финансового плана, устанавливают отклонения фактических финансовых показателей от утвержденных в плановом балансе походов и расходов в отчетном году, выявляют причины этих отклонений.

Анализ дебиторской задолженности

Некоторая часть оборотных средств предприятий не нормируется. Эти средства образуются в ходе оперативно-хозяйственной деятельности в связи с наличием объектов банковского кредитования, по которым не требуется участия собственных оборотных средств, а также в процессе расчетов с поставщиками, покупателями, разными лицами и организациями. Эти средства показываются в бухгалтерском балансе, раздел III актива "Ненормируемые денежные средства, расчеты и прочие активы".

Анализ ненормируемых оборотных средств проводят в целом и по отдельным их видам. В ходе анализа необходимо установить: полностью ли прокредитованы объекты банковского кредитования; не отвлечены ли собственные средства в аккредитивы, особые счета; правильно ли отражена в учете задолженность за товары, проданные населению в кредит, каковы причины образования дебиторской задолженности; выполнено ли задание по ее снижению; обеспечена ли сохранность собственности.

Важно выявить состояние дебиторской и кредиторской задолженности, отвлечение оборотных средств из обращения. В большинстве случаев они возникают в результате нарушения предприятиями расчетно-финансовой дисциплины.

Нужно установить время их возникновения, изменения в размере и составе за отчетный период, причины образования, своевременность взыскания дебиторской и погашения кредиторской задолженности, выполнение заданий по их снижению и пути устранения.

С анализом дебиторской задолженности следует увязать анализ непланируемых убытков, возникших в. результате списания сумм задолженности. Уменьшение дебиторской задолженности путем ее списания в убыток нельзя считать заслугой торговых предприятий. Кроме того, следует изучить, как материально ответственные лица обеспечивают сохранность собственности.

Необходимо выявить конкретные причины каждого случая недостачи материальных или денежных ценностей, находящихся в подотчете материально ответственных лиц, каждого факта их хищения и порчи. В числе причин могут быть запущенность в бухгалтерском учете, ошибки в подборе кадров на должность материально ответственных лиц, халатное их отношение к приемке товаров по количеству и качеству, недостаточный опыт работы с материальными ценностями, особенно молодых специалистов и др. Нужно целеустремленно и систематически воспитывать чувство ответственности работников за обеспечение сохранности количества и качества материальных ценностей, денежных средств.

Для анализа дебиторской задолженности используют задание по снижению дебиторской задолженности, бухгалтерский баланс форма № 1, данные бухгалтерской отчетности (форма № 9 "Отчет о движении задолженности по недостачам (кроме мелких), хищениям и порче ценностей, отнесенной на виновных лиц"), записи в аналитическом учете, акт сверки расчетов, материалы передачи дел в суд или арбитраж и по прохождению этих дел в них, материалы проводимых инвентаризаций товарно-материальных ценностей и состояние работы по их проведению.

Кредиторская задолженность торговых организаций и предприятий отражается в бухгалтерском балансе, раздел III пассива "Разные кредиты банков, расчеты и прочие пассивы". Ее анализ проводят путем группировки и сопоставления данных на начало и конец анализируемого периода. Кредиторская задолженность бывает нормальная и просроченная; поставщикам, финансовым органам, прочим кредиторам. При анализе следует изучить причины ее возникновения и наметить пути их устранения.

Для оценки оборачиваемости дебиторской задолженности используется следующая группа показателей.

Похожие работы

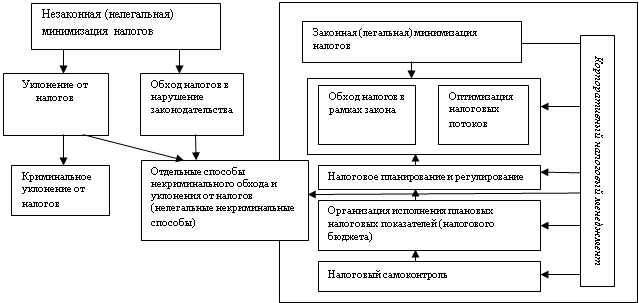

... налоговой выгоде, и те, которые сами по себе об этом не свидетельствуют. Данное обстоятельство свидетельствует об усилении «налоговой опасности» для налогоплательщиков. Для эффективной работы налогового менеджмента в системе управления фирмой, необходимо представить методика ранжирования по приоритетности инструментов налогового менеджмента для реализации функции планирования; разработать ...

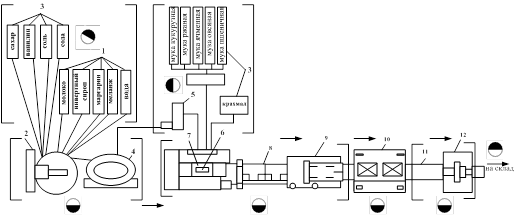

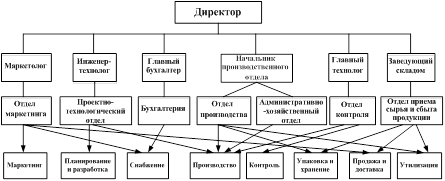

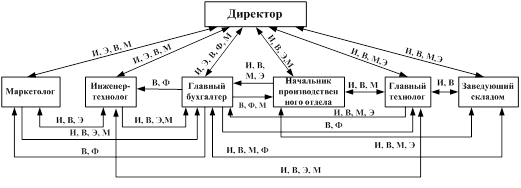

... – печенья, характер его производства – массовый, сфера деятельности – местный рынок, оборудовано автоматизированной технологической линией производства и обеспечено высококвалифицированными специалистами. Для своего предприятия по производству печенья мы выбрали линейно-функциональную организационную структуру, так как она получила наиболее широкое распространение в промышленном производстве. ...

... собственников пр-я в текущем и перспективном периодах. В процессе реализации главной цели финансового менеджмента решаются следующие основные задачи:1-Обеспечивается формирование достаточного объема финансовых ресурсов, необходимых для развития предприятия в предстоящем периоде. 2-Обеспечивается наиболее эффективное использование сформированного объема финансовых ресурсов в разрезе основных ...

... учетной информации; - порядок контроля за хозяйственными операциями. Таким образом, отчетность организации представляет собой единую систему информации об ее имущественном и финансовым положении. 2. Анализ финансово - хозяйственной деятельности предприятия (на примере СП «Энергосбыт») 2.1 Технико-экономическая характеристика предприятия СП «Энергосбыт» - филиала ОАО «РЖД» Куйбышевская ...

(2.6)

(2.6) (2.8)

(2.8) (2.9)

(2.9) (2.10)

(2.10)

0 комментариев