Навигация

Актуальні проблеми наповнення держбюджету

2.2 Актуальні проблеми наповнення держбюджету

Організація формування доходів Державного бюджету України може бути ефективною за умови її належного законодавчого та нормативного забезпечення. При цьому формування вітчизняного бюджетного законодавства здійснюється з врахуванням таких умов:

наукового обґрунтування, яке базується на всебічному врахуванні об’єктивних економічних законів та закономірностей розвитку суспільства;

особливостей сучасного стану соціально-економічного розвитку країни, історичного досвіду, природнокліматичних, географічних, екологічних, демографічних умов, національних традицій, менталітету народу, умов внутрішньої та міжнародної обстановки тощо;

вивчення і використання попереднього досвіду господарського і фінансового будівництва національної економіки;

врахування власних помилок і помилок інших держав при формуванні окремих напрямів економічної політики;

використання системного комплексного підходів при формуванні всіх напрямів реалізації засад економічної політики та розробці законодавства тощо.

Основну роль у формуванні доходів бюджету відводиться бюджетному плануванню, оскільки від правильного визначення планових показників дохідної частини бюджету залежить якість його виконання. В економічній літературі бюджетне планування розглядається з різних сторін, що іноді викликає дискусію стосовно його визначення, характеристики та сфери застосування. Так, наприклад, за сутністю бюджетне планування за доходами можна охарактеризувати як науково-обґрунтований процес визначення обсягів і джерел формування централізованого фонду грошових коштів держави.

За змістом бюджетне планування – це особлива сфера фінансової діяльності держави, пов’язана з обґрунтуванням певних управлінських рішень у сфері економіки стосовно фінансового забезпечення держави, тобто специфічна сфера управління.

Особливостями формування бюджету є те, що держава використовує бюджетне планування для визначення рівня централізації фінансових ресурсів у процесі розподілу та перерозподілу валового внутрішнього продукту і національного доходу, методів мобілізації грошових коштів до централізованого фонду, напрямів використання бюджетних коштів відповідно до засад економічної політики держави. Саме за допомогою бюджетного планування можна забезпечити належне функціонування бюджетної системи держави, поступове зростання темпів соціально-економічного розвитку, якщо таке передбачено соціально-економічною стратегією.

Ситуація, яка склалася в економіці та соціальній сфері Української держави, вимагає нових підходів до розв’язання проблем, породжених економічною кризою. Вирішення таких проблем може бути забезпечене шляхом використання цілого комплексу важелів та інструментів, серед яких чільне місце відводиться бюджетному плануванню. Тому глибокі дослідження суті бюджетного планування, засад його організації та методики, а також впливу на соціально-економічні процеси є актуальними.

Недооцінка ролі бюджетного планування, як правило, супроводжується негативними наслідками, зокрема посиленням податкового тиску, зниженням рівня економічної активності та скороченням матеріальної бази бюджету у майбутньому, безконтрольному використанню державних коштів тощо.

Бюджетне планування наділене специфічними ознаками, до яких можна віднести наступні:

об’єктом бюджетного планування виступає фінансова діяльність держави. Ця діяльність заклечається у виконанні нею покладених функцій. Чим більше функцій бере на себе держава, тим більшим буде обсяг її фінансової діяльності, що вимагатиме централізації більшого обсягу фінансових ресурсів, і навпаки;

сферою бюджетного планування є розподільчі і перерозподільні процеси, які супроводжуються формуванням і використанням централізованого фонду грошових коштів держави. Матеріальним змістом цих процесів виступають доходи і видатки бюджетів;

суб’єктами бюджетного планування виступають органи законодавчої, виконавчої влади та місцевого самоврядування. Саме вони в межах своїх повноважень можуть найбільш ефективно використовувати бюджетне планування для досягнення стратегічних завдань соціально-економічного розвитку;

у процесі бюджетного планування конкретизуються найважливіші пропорції соціально-економічного розвитку держави, встановлюються безпосередні зв’язки підприємств, організацій та установ різних форм власності з бюджетом на плановий період;

за допомогою бюджетного планування визначається параметри та конкретні механізми реалізації програм соціального захисту населення;

бюджетне планування є інструментом реалізації економічної політики держави та збалансування фінансової програми держави на плановий рік.

Вміле та результативне формування доходів бюджету залежить від якісного вирішення наступних завдань:

визначення обсягу валового внутрішнього продукту і національного доходу на плановий рік. При цьому завданням уряду має бути забезпечення поступового зростання вказаних показників з врахуванням всіх можливих резервів. Практика скорочення обсягів ВВП і національного доходу в Україні за попередні роки не має ніякого логічного пояснення і оправдання;

відповідно до функцій, які бере на себе держава, визначення співвідношення між обсягами ресурсів, що залишатимуться у розпорядженні юридичних і фізичних осіб та централізуватимуться державою, для ринкової економіки більш характерною є децентралізація ресурсів. Однак, при цьому держава мала б створити такі умови суб’єктам господарювання і громадянам, при яких не відбулося би погіршення їхнього фінансового становища. Наприклад, якщо держава скорочує видатки на житлово-комунальне господарство, освіту, охорону здоров’я, то на цю суму в ринкових умовах господарювання повинні збільшуватися доходи громадян, так як у протилежному випадку населення не зможе задовольнити свої соціальні потреби, що суперечить принципам ринкової економіки і є прямим порушенням конституційних прав громадян;

встановивши обсяг фінансових ресурсів, який необхідний державі для виконання своїх функцій та реалізації засад економічної політики, наступним завданням є визначення частки, яку передбачається мобілізувати податковим методом, а яку – неподатковим. При нестабільній економіці, як правило, значну перевагу доцільно надавати податковому методу.

Ефективні зрушення в сфері формування дохідної частини Державного бюджету України, які б найбільше відповідали вимогам ринкової економіки, можливі при умові дотримання слідуючи принципів. До таких принципів можна віднести наступні:

принцип економічного підходу до формування бюджету. Формування державного бюджету необхідно розглядати в якості інструмента реалізації економічної політики держави, основні напрями розробляються і визначаються Верховною Радою України;

принцип взаємозв’язку бюджетного планування з прогнозуванням соціально-економічного розвитку та комплексного підходу до основних прогнозних показників;

принцип забезпечення провідної ролі формування бюджету. Мається на увазі визначення джерел доходів, оптимального розподілу та використання бюджетних коштів з метою першочергового забезпечення фінансовими ресурсами пріоритетних напрямів розвитку економіки та соціальної сфери через наявну систему фінансових планів в Україні;

принцип єдності у використанні показників, методики, законодавчої та нормативної бази, бюджетної класифікації, бюджетної документації при формуванні бюджету;

принцип стабільності. Він означає, що показники бюджету повинні бути стабільними і, як правило, незмінними протягом року;

принцип директивності. Він означає, що після затвердження бюджет набуває сили закону України, а його показники стають обов’язковими для виконання всіма суб’єктами відносин;

принцип безперервності. Він має забезпечуватись з одного боку, використанням показників бюджету та аналітичних показників базового року для визначення доходів бюджету планового року, а з другого – єдністю перспективного, поточного та оперативного бюджетного планування;

принцип періодичності складання і затвердження бюджетів. Державний бюджет України щорічно складається Кабінетом Міністрів України та затверджується шляхом прийняття Верховною Радою України Закону про Державний бюджет України;

При формуванні та використанні бюджетів, здійсненні контролю за цільовим спрямуванням бюджетних коштів виняткове значення має бюджетна класифікація, яка є методологічним документом, що відображає шляхи упорядкування і використання бюджетів.

Бюджетна класифікація - єдине систематизоване, функціональне групування доходів і видатків бюджету за однорідними ознаками, що забезпечує загальнодержавну і міжнародну порівнянність бюджетних даних.

Для країн, що вступають на ринковий шлях розвитку, Міжнародним валютним фондом була запропонована класифікація, яка включає такі розділи:

класифікація доходів і отриманих офіційних трансфертів;

класифікація витрат і кредитування за відрахуванням погашення;

класифікація фінансування бюджетного дефіциту;

класифікація державного боргу.

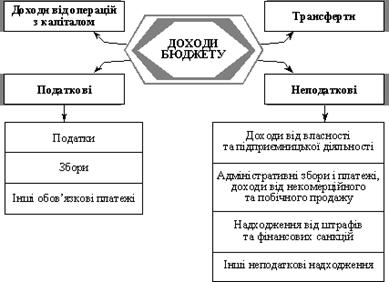

До складу класифікації доходів і отриманих офіційних трансфертів включено:

загальні доходи й отримані офіційні трансферти;

<загальні доходи ;

поточні доходи;

податкові надходження;

неподаткові надходження;

доходи від операцій з капіталом;

отримані офіційні трансферти.

Устрій бюджетної класифікації ґрунтується на загальних суттєвих класифікаційних ознаках явищ за доходами і видатками бюджету, які систематизовані за групами і яким присвоєні постійні номери.

Наказом Міністерства фінансів України за №604 від 27 грудня 2001 року "Про бюджетну класифікацію та її затвердження" на виконання статті 8 Бюджетного кодексу України в нашій державі затверджено нову бюджетну класифікацію, яка включає такі складові частини :

І - класифікація доходів бюджету;

II - класифікація видатків бюджету;

III - класифікація фінансування бюджету;

IV - класифікація боргу.

Держава може виконувати свої функції та завдання, передбачені Конституцією, якщо вона має у своєму розпорядженні достатню кількість коштів. Залучення державою коштів, тобто мобілізація державних доходів, є складовою частиною фінансової діяльності держави.

Доходи Державного бюджету України включають:

доходи (за винятком тих, що згідно зі статтями 64, 66 та 69 Бюджетного кодексу закріплені за місцевими бюджетами), що отримуються відповідно до законодавства про податки, збори і обов'язкові платежі та Закону України "Про основи соціальної захищеності інвалідів";

власні надходження установ, які утримуються за рахунок Державного бюджету України відповідно до постанови Кабінету Міністрів України від 17 травня 2002 р. №659 "Про затвердження переліку груп власних надходжень бюджетних установ, вимог щодо їх утворення та напрямів використання" і доходи з інших визначених законодавством джерел, включаючи кошти від продажу активів, що належать державі або підприємствам, установам та організаціям, а також проценти і дивіденди, нараховані на частку майна, що належить державі у майні господарських товариств.\

Класифікація доходів Державного бюджету здійснюється за такими критеріями:

залежно від повноти зарахування доходів до бюджету:

закріплені - згідно з чинним законодавством повністю зараховуються до бюджету;

регулюючі - зараховуються у певному відсотковому відношенні;

за частотою появи:

звичайні - регулярно включаються в доходи;

надзвичайні - з'являються в доходах за виняткових, але обґрунтованих обставин;

за методами залучення:

податки;

збори;

обов'язкові платежі;

інші надходження;

за розділами відповідно до Бюджетного кодексу:

податкові надходження;

неподаткові надходження;

доходи від операцій з капіталом;

офіційні трансферти;

цільові фонди;

за способом зарахування:

загальний фонд;

спеціальний фонд.

Склад доходів державного бюджету визначається Бюджетним кодексом України та законами про державний бюджет на відповідний бюджетний рік. Починаючи з 2000 року, державний бюджет поділено на дві складові частини: загальний фонд і спеціальний фонд, що має забезпечити прозору та реальну систему оцінки всіх джерел доходів і визначених пріоритетів їх витрачання.

Доходи загального фонду державного бюджету (загальні доходи) призначені для забезпечення фінансовими ресурсами загальних видатків і не спрямовуються на конкретну мету. Доходи спеціального фонду державного бюджету (спеціальні доходи) включають доходи, призначені на конкретну мету.

До доходів загального фонду державного бюджету зараховуються в повному обсязі:

податок на додану вартість;

акцизний збір;

ввізне мито;

платежі за спеціальне використання лісових ресурсів державного значення;

- збір за спеціальне використання водних ресурсів загальнодержавного значення та збір за користування водами для потреб гідроенергетики і водного транспорту;

- платежі за користування надрами загальнодержавного значення;

- плата за ліцензії на певні види господарської діяльності, крім тих, що видаються Радою Міністрів Автономної Республіки Крим, виконавчими органами місцевих рад та місцевими органами виконавчої влади;

- державне мито в частині, що відповідно до закону зараховується до державного бюджету;

- адміністративні штрафи та інші грошові стягнення, крім адміністративних штрафів, що накладаються виконавчими органами відповідних рад, районними державними адміністраціями або утвореними в установленому порядку адміністративними комісіями;

- кошти від реалізації майна, конфіскованого за рішенням суду,скарбів, майна, одержаного державою в порядку спадкоємства чи дарування, безгосподарного майна;

- податок на прибуток підприємств (крім податку на прибуток підприємств комунальної власності, 50 відсотків податку на прибуток підприємств, що сплачується платниками за місцезнаходженням у місті Києві, та податку на прибуток підприємств, визначеного відповідним пунктом Закону України "Про оподаткування прибутку підприємств");

- суми перевищення розрахункової величини фонду оплати праці на підприємствах-монополістах;

- частину надходжень, визначену законом про державний бюджет, від продажу земельних ділянок несільськогосподарського призначення, що перебувають у державній власності, до розмежування земель державної та комунальної власності;

- кошти, що надійдуть у рахунок сплати реструктурованої податкової заборгованості;

- кошти, отримані за вчинення консульських дій на території України, та частина коштів, встановлених законом про державний бюджет за вчинення консульських дій за межами України;

- надходження від перевищення валових доходів над видатками Національного банку України;

- дивіденди (дохід), нараховані на акції (частки, паї) господарських товариств, які є в державній власності, крім підприємств паливно-енергетичного комплексу;

рентна плата за нафту, що видобувається в Україні;

збори, що стягуються Державною автомобільною інспекцією України;

плата за оренду цілісних майнових комплексів;

митні збори;

єдиний збір, що справляється в пунктах пропуску через державний кордон України;

збір за використання радіочастотного ресурсу;

плата за користування позиками, наданими за рахунок коштів,залучених державою;

- інші доходи, що зараховуються до загального фонду державного бюджету в розмірах, встановлених законодавством.

До доходів спеціального фонду державного бюджету належать:

частина податку на прибуток підприємств, визначена відповідно до Закону України "Про оподаткування прибутку підприємств";

збір за геологорозвідувальні роботи, виконані за рахунок державного бюджету;

надходження коштів від збору на розвиток виноградарства, садівництва і хмелярства;

відсотки за користування державним пільговим кредитом, наданим індивідуальним сільським забудовникам;

відсотки за користування пільговим довгостроковим державним кредитом, наданим молодим сім'ям та одиноким молодим громадянам на будівництво (реконструкцію) житла;

надходження коштів від реалізації надлишкового озброєння, військової й спеціальної техніки, іншого майна Збройних сил України та інших утворених відповідно до законів України військових формувань і правоохоронних органів;

рентна плата за природний газ, що видобувається в Україні;

відрахування від плати за транзит природного газу через територію України;

надходження до страхового фонду безпеки авіації;

частина надходжень до Державного спеціалізованого фонду фінансування загальнодержавних витрат на авіаційну діяльність та участь України в міжнародних авіаційних організаціях, встановлена законом про державний бюджет на поточний рік;

власні надходження бюджетних установ, які утримуються за рахунок коштів Державного бюджету України (в тому числі надходження від платних послуг, що надаються бюджетними установами, кошти на виконання окремих доручень, благодійні внески);

збори на обов'язкове пенсійне страхування, що відповідно до закону сплачуються з купівлі-продажу валют, торгівлі ювелірними виробами із золота (крім обручок), платини і дорогоцінного каміння та при відчуженні легкових автомобілів, з виробництва та імпорту тютюнових виробів, з операцій купівлі-продажу нерухомого майна, послуг стільникового рухомого зв'язку (додаткові збори на виплату пенсій), у порядку, визначеному Кабінетом Міністрів України;

надходження від реалізації матеріальних цінностей державного резерву;

надходження від секретаріату ООН за участь українського контингенту в миротворчих операціях;

надходження до Фонду України соціального захисту інвалідів;

збір за забруднення навколишнього природного середовища до Державного фонду охорони навколишнього природного середовища;

платежі, пов'язані з перебуванням Чорноморського флоту Російської Федерації на території України, відповідно до укладеної міжурядової угоди;

Висновки і пропозиції:

Економічне оновлення України об’єктивно потребує зміцнення державного бюджету як основного важеля ефективного розвитку господарства країни, що прагне до соціально орієнтованої економіки.

Обсяг ресурсів, що концентрується в державному бюджеті - одна із ключових проблем діяльності держави в умовах ринку. Доходи державного бюджету - це фінансові ресурси держави, що використовуються для виконання функцій, закріплених законами за державою. Доходи державного бюджету утворюються за рахунок надходжень на безповоротній основі, справляння яких передбачене законодавством України. Завдяки бюджету відповідно до Конституції України держава повинна мати можливості зосередити фінансові ресурси на важливих ділянках економічного та соціального розвитку.

Об'єктивність процесу концентрації частини валового внутрішнього продукту в розпорядженні держави є сьогодні загальновизнаною. Це зумовлено загальною метою суспільного виробництва, яку коротко можна подати так: зростання добробуту всіх і кожного громадянина зокрема.

Фінансово-податкові реформи та напрями формування економічних відносин мають бути направлені на забезпечення стабільності та сталої тенденції зростання доходів бюджету шляхом:

прийняття ефективного й забезпечення стабільності чинного законодавства, його простоти й однозначності в трактуванні, а також розробки відповідного дієвого механізму планування та регулювання податкового навантаження;

проведення інвентаризації діючих пільг, пільгових режимів на предмет відповідності їх вимогам часу та ефективності;

прийняття спеціального закону про пільги, визначення змісту, статусу, об'єкта й суб'єктів, необхідності їх і напрямів фінансування;

запровадження державного обліку та контролю за використанням коштів непрямого бюджетного фінансування;

пошуку резервів мобілізації доходів бюджету за рахунок впровадження оподаткування нерухомості;

розширення податкової бази за рахунок легалізації та регулювання доходів юридичних і фізичних осіб;

уніфікації акцизного збору, платежів за спеціальне використання природних ресурсів як податку та зменшення рівня непрямого оподаткування в частині справляння ПДВ.

Одним із головних напрямів пошуку резервів забезпечення стабільного надходження платежів і приросту доходів бюджету залишається реалізація важливого принципу побудови бюджетних відносин розмежування та закріплення податків, зборів і обов'язкових платежів за окремими ланками (рівнями) бюджетної системи.

Необхідність удосконалення податкової системи України очевидна. На даний час ця система потребує перенесення центру ваги з фіскальної функції до функції регулюючої.

З погляду дискусії в Україні навколо фіскальної політики в цілому та податкової реформи зокрема, істотними є три зауваження. По-перше, недоречно розглядати зміни в податковій системі, не визначивши пріоритетів у видатках уряду (частка у ВВП, структура видатків, співвідношення між видатками центрального уряду та місцевих органів влади). По-друге, якими б не були варіанти ставок оподаткування, кількості податків тощо, повинен братися до уваги стан платіжного балансу. По-третє, впорядкування урядових видатків та податкова реформа не стануть реальними без вияву потужної політичної волі, передусім із боку виконавчої влади, і необхідного організаційно-правового забезпечення.

Можна запропонувати такі заходи для удосконалення податкової системи України:

основним податковим платежам необхідно надати більшої еластичності в плані диференціації ставок податків, скорочення пільгового оподаткування, гармонізації податків на споживання з податками на особисті доходи і прибутки підприємств. Мається на увазі, що податки повинні доповнювати один одного з метою досягнення рівномірного податкового навантаження, оптимального перерозподілу коштів між окремими соціальними групами і територіями;

кардинальних змін заслуговує чинний в Україні порядок справляння податків на споживання; тут йдеться передусім про податок на додану вартість, із якого майже 50% платників мають пільги, що деформує вартісні пропорції в доходах громадян і може мати негативні соціальні наслідки. На нашу думку, необхідно якомога більше скоротити число пільгових категорій з одночасним зниженням ставки податку на додану вартість;

податок на прибуток підприємств недостатньою мірою виконує регулятивні функції, для їх підвищення необхідно диференціювати ставки залежно від розміру отриманого підприємством прибутку, маючи на увазі, що ступінь диференціації не повинен бути надто великим;

з огляду на світовий досвід потребує вдосконалення амортизаційна політика в Україні: передбачене законодавством оподаткування капітального доходу від індексації вартості основних фондів, недостатньо диференційована шкала норм прискореної амортизації для основних фондів третьої групи, застосування понижувального коефіцієнту амортизаційних відрахувань, спроби узаконити перерахування до бюджету частини амортизації – все це значно гальмує реальні інвестиції;

досвід розвинених країн переконує, що пільги найчастіше надаються на умовах податкового кредиту. Виходячи з цього можна запропонувати впорядкування податкових пільг в Україні: пільги не повинні бути особистими (надаватися окремим платникам), вони повинні мати цільовий характер. Суми, отримані підприємствами від відрахувань із податкової бази, а також зменшення податкового зобов’язання мають розглядатися як субсидії і використовуватися на законодавчо встановлені цілі.

Одним із напрямів ефективного формування доходної частини бюджету є детальний аналіз виконання кожної статті протягом попередніх років та врахуванням певних об’єктивних причин відхилення від передбачених показників.

Похожие работы

... , підприємницьких структур різних форм власності, що зумовлює становлення місцевих бюджетів як важливого фінансового інструменту регулювання господарського і соціального життя. Важливим при оцінці ролі місцевих бюджетів у соціально-економічному розвитку регіонів є аналіз співвідношення обсягів місцевих бюджетів із загальними витратами зведеного бюджету (таблиця 31.2) Таблиця 31.2 Співвідношення ...

... коштів Державного бюджету України. За результатами розгляду Верховна Рада України приймає рішення щодо звіту про виконання закону про Державний бюджет України. 1.2 Проходження стадій складання, розгляду і затвердження державного бюджету України Стаття 19. Стадії бюджетного процесу 1. Стадіями бюджетного процесу визнаються: 1) складання проектів бюджетів; 2) розгляд та прийняття ...

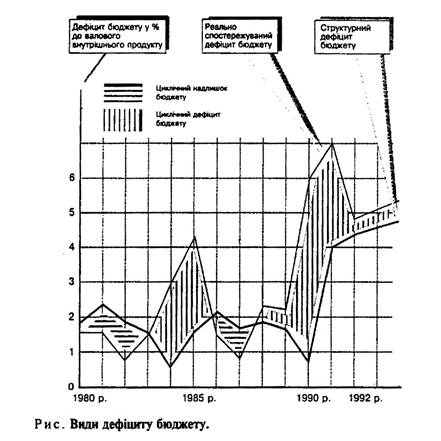

... і переділу дотацій споживачам. Третій напрямок скорочення дефіциту бюджету — здійснення внутрішніх і зовнішніх позик, тобто пошук джерел фінансування дефіциту, що склався. Слід зазначити, що проблема подолання дефіциту бюджету в Україні є однією з найважливіших і найсуперечливіших фінансових проблем. Під час її обговорення нерідко розглядають досвід зарубіжних країн, економіка яких функціонує ...

... його ідеології виражається насамперед в такому перерозподілі доходів, який забезпечує баланс політичних, економічних, соціальних та міжбюджетних відносин. Характерними ознаками Державного бюджету України є: · бездефіцитність, що дозволяє використовувати ресурси держави не на фінансування дефіциту, а на здійснення загальнодержавних програм; · зменшення частини фінансових ресурсів, які ...

0 комментариев