Навигация

Показатели коммерческой эффективности реализации инвестиционного проекта

2.5 Показатели коммерческой эффективности реализации инвестиционного проекта

Значения потока реальных денег, сальдо реальных денег, сальдо накопленных реальных денег определены в таблице 10.

Таблица 10 – Показатели коммерческой эффективности

| Показатели | Значения по годам реализации проекта, тыс. грн. | ||||

| 2004 | 2005 | 2006 | 2007 | 2008 | |

| 1 Результат инвестиционной деятельности Ф1(t) | -747,0 | -747,0 | -747,0 | -1735,5 | -1735,5 |

| 2 Результат операционной деятельности Ф2(t) | 851,0 | 1015,8 | 1609,8 | 2771,9 | 4612,9 |

| 3 Поток реальных денег Ф(t) (п. 1+ п. 2) | 104,0 | 268,8 | 862,8 | 1036,4 | 2877,9 |

| 4 Результат финансовой деятельности Ф3(t) | 747,0 | 747,0 | 747,0 | 1735,5 | 1735,5 |

| 5 Сальдо реальных денег (п. 3 + п. 4) | 851,0 | 1015,8 | 1609,8 | 2771,9 | 4612,9 |

| 6 Сальдо накопленных реальных денег | 851,0 | 1866,8 | 3476,6 | 6248,5 | 10861,4 |

| 7 Дисконтный множитель Дс (12%) | 0,885 | 0,783 | 0,693 | 0,613 | 0,543 |

| 8 Дисконтированная инвестиционная деятельность Ф1(t)*Дс (п. 1 * п. 7) | -661,1 | -584,9 | -517,7 | -1063,9 | -942,1 |

| 9 Дисконтированная операционная деятельность Ф2(t)*Дс(п. 2 * п. 7) | 753,2 | 795,4 | 1115,6 | 1699,2 | 2504,8 |

| 10 Дисконтированный поток реальных денег (п. 3 * п. 7) | 92,1 | 210,5 | 597,9 | 635,3 | 1562,4 |

Дисконтированная сумма потока реальных денег за весь период эксплуатации проекта составит чистый приведенный доход:

ЧПД баз = 92,1+210,5+597,9+635,3+1562,4 = 3098,2 тыс. грн.

Для определения индекса доходности воспользуемся формулой (6):

ИД баз = 6868,1 / 3769,6 = 1,82

Период окупаемости определяется по формуле (7):

ПО баз = 3769,6/(6868,1 / 5) = 2,74 года

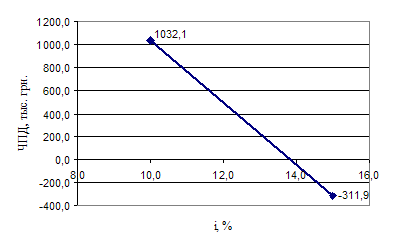

2.6 Графический метод определения ВНД

Внутренняя норма доходности определяется следующим образом:

Произвольно подбирается ставка процента. Решение представим в виде таблицы 11.

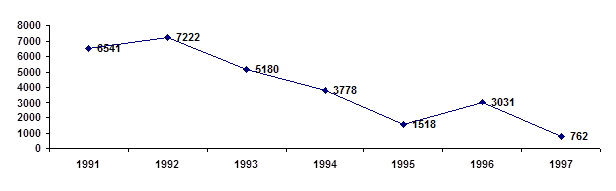

Таблица 11 – ЧПД для каждого варианта ставок

| Ставка процента, % | Денежный поток в настоящей стоимости, тыс. грн.

| Чистый приведенный доход, тыс. грн.

|

| 5 | 10861,4 / (1+0,05)5 = 8510,2 | 8510,2 – 5712,0 = 2798,2 |

| 10 | 10861,4 / (1+0,10)5 = 6744,1 | 6744,1 – 5712,0 = 1032,1 |

| 15 | 10861,4 / (1+0,15)5 = 5400,1 | 5400,1 – 5712,0 = -311,9 |

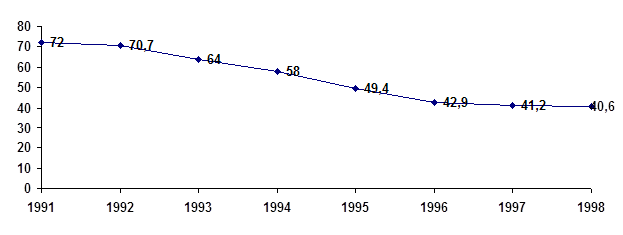

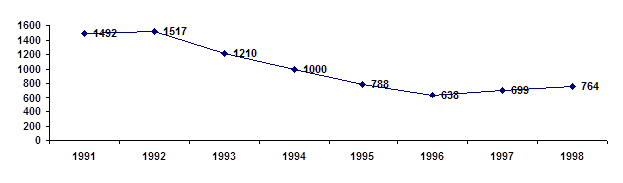

Берется предпоследняя и последняя ставка процента. По этим данным строится график, представленный на рисунке 5.

3 – методом интерполяции находим точное значение внутренней нормы доходности по формуле (8)

ВНД = 10 + (1032,1 /(1032,1 +311,9))* (15 –10) = 13,84%.

|

Рисунок 5 - Графическое определение внутренней нормы доходности

Расчеты показали, что чистый приведенный доход является положительной величиной, и составил 3098,2 тыс. грн., а это, в свою очередь, свидетельствует об эффективности реализации данного проекта. Сальдо накопленных реальных денег является положительным в каждом временном интервале, что позволит предприятию реинвестировать свои средства. Период окупаемости составил 2,74 года, внутренняя норма доходности 13,84%. Динамика затрат и выручки, денежного потока, потока реальных денег и коммерческой эффективности проекта приведена в Приложении В.

В процессе реализации инвестиционного проекта могут возникать различного рода неопределённости и риски. Они будут оказывать влияние на конечный результат проекта. Для того чтобы иметь возможность управлять риском, необходимо провести анализ чувствительности (устойчивости) проекта.

3 АНАЛИЗ РИСКОВ ПО ПРОЕКТУ. РЕКОМЕНДАЦИИ ПО СНИЖЕНИЮ РИСКОВ

Инвестиционные проекты по определению своему относятся к будущему, которое аналитик не может прогнозировать с уверенностью. Поэтому анализ проекта должен проводиться с учетом риска и неопределенности.

Под неопределённостью понимается неполнота и неточность информации об условиях реализации проекта, в том числе - связанных с ними затратах и результатах.

Неопределённость, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий характеризуется понятием риск.

Классификация рисков:

1 Внешние непредсказуемые риски:

1.1 Неожиданные государственные меры регулирования;

1.2 Природные катастрофы: наводнения, землетрясения, штормы;

1.3 Преступления: вандализм, саботаж, терроризм, рэкет;

1.4 Непредсказуемые внешние эффекты: экологические, социальные;

1.5 Срывы: в финансировании, из-за банкротства подрядчиков, из-за ошибок при определении целей проекта.

2 Внешние предсказуемые риски:

2.1 Рыночные риски;

2.2 Операционные риски;

2.3 Недопустимые экологические воздействия;

2.4. Отрицательные социальные последствия;

2.5. Изменение валютных курсов;

2.6. Нерасчётная инфляция;

2.7. Налогообложение.

3. Внутренние технические риски:

3.1 Срывы планов работ;

3.2 Перерасход средств;

4. Технические риски:

4.1. Изменение технологии;

4.2 Ухудшение качества и производительности производства;

4.3 Ошибки при составлении документации.

5 Правовые риски:

5.1 Отсутствие патентов, лицензий, невыполнение контрактов;

5.2 Судебные процессы с партнёрами, не принимающими участие в проекте;

5.3 Другие чрезвычайные обстоятельства.

6 Страхуемые риски.

В связи с вышесказанным одной из основных задач в период реализации инвестиционного проекта на АОЗТ "Швея" является составления перечня наиболее существенных, и, в первую очередь, неопределенных рисков [9] (табл. 12)

Таблица 12 - Перечень рисков в ходе реализации проекта на АОЗТ "Швея"

| Риски по проекту | Отрицательное влияние на прибыль |

| Финансово-экономические риски | |

| Неустойчивость спроса на продукцию | Падение спроса в связи с ростом цен |

| Рост налогов | Уменьшение чистой прибыли |

| Увеличение производства у конкурентов на внутреннем и внешнем рынках | Падение объемов продаж или снижение цены |

| неплатежеспособность потребителей на внутреннем рынке | Падение объемов продаж, уменьшение прибыли |

| Рост цен на сырье и материалы | Снижение прибыли из-за роста цен |

| Технические риски | |

| Нестабильность качества сырья и материалов | Уменьшение объемов производства из-за переналадок оборудования, снижение качества |

3.1 Методы управления риском при реализации проекта

Управление рисками – это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение следующих процедур[12]:

1 Планирование управления рисками – выбор подходов и планирование деятельности по управлению рисками проекта.

2 Идентификация рисков – определение рисков, способных повлиять на проект, и документирование их характеристик.

3 Качественная оценка рисков – качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

4 Количественная оценка – количественный анализ вероятности возникновения и влияния последствий рисков на проект.

5 Планирование реагирования на риски– определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

6 Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте.

1 Планирование управления рисками.

Планирование управления рисками – процесс принятия решений по применению и планированию управления рисками для конкретного проекта. Этот процесс может включать в себя решения по организации, кадровому обеспечению процедур управления рисками проекта, выбор предпочтительной методологии, источников данных для идентификации риска, временной интервал для анализа ситуации. Важно спланировать управление рисками, адекватное как уровню и типу риска, так и важности проекта для организации.

Похожие работы

... железобетонных изделий; — деревообрабатывающий завод ( изготовление дверной и оконной столярки, деловой доски и прочих столярных изделий ) в п. Будогощь Киришского района. С 1992 года “Энергомашстрой” занимается инвестиционной деятельностью. АО “ЭМС” инвестирует только в собственные проекты, так как это дает возможность осуществления полного контроля на всех стадиях развития проекта, кроме ...

... его жизненного цикла, деятельностью конкурентов и т.п. [6] - Функция управления и контроля. ü Подфункция планирования. Одна из основных целей маркетинга - установление максимально возможной планомерности и пропорциональности в деятельности предприятия, особенно в рамках его долгосрочных стратегических целей. При этом главная управленческая задача руководства предприятия состоит в том, ...

... рабочих мест; - проводит оценку состояния трудовых ресурсов в области. Проводит мониторинг потребности рынка труда в профессиональных кадрах; - разрабатывает и осуществляет меры по реализации территориальной программы развития народонаселения с учётом региональных и национальных особенностей. Представляет ежегодный доклад о состоянии и тенденциях демографического развития области Губернатору ...

... больше чем в Харькове), дальше, где-то в само конце, следовали ремесленники и рабочие. Глава II. ГЕОГРАФИЯ ОТРАСЛЕЙ ПРОМЫШЛЕННОСТИ КУРСКОЙ ОБЛАСТИ 2.1. География машиностроения Машиностроительный комплекс - сложное межотраслевое образование, охватывающее машиностроение и металлообработку. В свою очередь, машиностроение включает много специализированных отраслей, сходных по технологии ...

0 комментариев