Навигация

Расчет себестоимости для определения величины налогооблагаемой прибыли

3.3 Расчет себестоимости для определения величины налогооблагаемой прибыли

Затраты, образующие себестоимость продукции, группируются в соответствии с их экономическим содержанием по элементам затрат. До начала экономической реформы предприятия, используя эту группировку затрат, составляли плановую и фактическую смету затрат на производство для целей анализа хозяйственной деятельности. В соответствии с постановлением Правительства РФ от 5 августа 1992 г. № 552 «Об утверждении положения о составе затрат на производство и реализацию продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли», предприятия стали выполнять расчет себестоимости продукции для определения величины налогооблагаемой прибыли по элементам затрат. Этот расчет можно назвать и сметой затрат не только на производство, но и реализацию продукции. Постановление правительства РФ определило перечень элементов затрат, по которым ведется расчет, а также конкретные расходы, относимые на себестоимость продукции (работ, услуг).

Затраты, образующие себестоимость продукции, группируются в соответствии с их экономическим содержанием по следующим элементам: 1) материальные затраты (за вычетом стоимости возвратных отходов; 2) затраты на оплату труда; 3) отчисления на социальные нужды; 4) амортизация основных фондов; 5) прочие затраты (налоги, сборы, отчисления, платежи).

В элементе «Материальные затраты» отражается их стоимость так же, как и в соответствующей статье калькуляции себестоимости продукции

В элементе «Затраты на оплату труда» отражаются затраты на оплату труда основного производственного персонала предприятия, включая стимулирующие и компенсирующие выплаты в пределах норм, предусмотренных законодательством, а также затраты на оплату труда не состоящих в штате предприятия работников, занятых в основной деятельности.

Постановления правительства №552 определяют состав затрат на оплату труда, включаемых и не включаемых в себестоимость продукции. Например, не включаются в себестоимость продукции, а производятся за счет прибыли, остающейся в распоряжении предприятия, следующие выплаты работникам (в денежной или натуральной форме): премии за счет средств специального назначения, надбавки к пенсиям, единовременные пособия уходящим на пенсию ветеранам труда, оплата путевок на лечение и отдых, другие виды выплат.

В элементе «Отчисления на социальные нужды» отражаются обязательные отчисления по установленным законодательством нормам:

государственный фонд социального страхования — 5,4%;

пенсионный фонд — 28%;

государственный фонд медицинского страхования — 3,6%;

государственный фонд занятости — 1,5% (и другие фонды по решению правительства) от затрат на оплату труда работников, включаемых в себестоимость продукции по элементу «Затраты на оплату труда».

В элементе «Амортизация основных фондов» определяется сумма амортизационных отчислений, на полное восстановление основных производственных фондов исходя из первоначальной (восстановительной) стоимости основных фондов и утвержденных норм амортизации.

К элементу «Прочие затраты» в составе себестоимости продукции относится ряд затрат, перечень которых определяется специальными постановлениями правительства. По каждому из этих элементов затрат выполняются специальные расчеты на основании утвержденных правительством норм, нормативов и инструкций Гос-налоговой службы РФ. Так, правительством установлены нормы и нормативы на представительские расходы, расходы на рекламу и на подготовку и переподготовку кадров на договорной основе с учебными заведениями, регулирующие размер отчислений этих расходов на себестоимость продукции, и не облагаемых налогом.

Представительские расходы — это расходы, связанные с коммерческой деятельностью предприятия, а также расходы по проведению заседаний правления и ревизионной комиссии предприятия. Совет (правление) предприятия утверждает смету коммерческих расходов на планируемый (отчетный) период, исходя из установленных самостоятельно предприятием норм и нормативов.

Представительские расходы включаются в себестоимость продукции при наличии оправдательных первичных документов, в которых должны быть указаны дата и место, программа проведения деловой встречи (приема), приглашенные лица, участники со стороны предприятия, величина расходов. Нормативы для исчисления предельных размеров представительских расходов в год установлены применительно к объему выручки от реализации продукции, включая НДС. При объеме выручки от реализации продукции до 10 тыс. рублей — предельный размер представительских расходов по смете установлен в размере 0,5% от объема выручки; от 10 до 100 тыс. рублей — 50 рублей плюс 0,1% с объема выручки, превышающего 10 тыс. рублей; свыше 100 тыс. рублей —140 рублей плюс 0,02% с объема реализации, превышающего 100 тыс. рублей. Торгующие, снабженческие и сбытовые предприятия при расчете предельных размеров представительских расходов используют показатель валового дохода от реализации товаров.

Нормативы для исчисления предельных размеров расходов на рекламу в год установлены также применительно к объему выручки от реализации, включая НДС. При объеме выручки от реализации в год до 10 тыс. рублей — предельный размер расходов на рекламу по смете установлен в размере 2% от объема реализации; от 10 до 100 тыс. рублей — 200 рублей плюс 1% с объема реализации, превышающего 10 тыс. рублей; свыше 100 тыс. рублей — 1100 рублей плюс 0,5% с объема реализации, превышающего 100 тыс. рублей.

К расходам на подготовку и переподготовку кадров на договорной основе с учебными заведениями относятся затраты, связанные с предоставлением учебными заведениями в процессе подготовки специалистов услуг, не предусмотренных учебными программами: за обучение кадров, не прошедших конкурсных экзаменов и принятых на обучение по договору, за переподготовку и повышение квалификации кадров. Все эти расходы подлежат включению в себестоимость продукции при условии заключения договоров с учебными учреждениями, имеющими лицензию и аккредитацию, не должны превышать 2% расходов на оплату труда работников предприятия. Расходы, превышающие установленные нормативы предельных размеров на рекламу, на представительские расходы, на подготовку и переподготовку кадров, покрываются за счет прибыли, остающейся в распоряжении предприятия.

В состав себестоимости продукции по элементу « Прочие затраты» включаются также платежи за предельно допустимые выбросы загрязняющих веществ, причем, размеры этих платежей резко возросли в связи с тем, что в 1995 году коэффициенты индексации платы за загрязнение окружающей природной среды стали больше в 17—20 раз. Коэффициенты применяются к базовым нормативам платы за выбросы в атмосферу, сбросы в водные бассейны, размещение отходов. Если расчетный территориальный коэффициент не превышает 17, то местные органы исполнительной власти утверждают его самостоятельно, если же превышает, то расчеты предоставляются на утверждение в Минприроды РФ.

Налог на пользователей автомобильных дорог уплачивают предприятия в размере 2,5% объема выручки от реализации продукции (работ, услуг) без НДС и акцизов, а заготовительные, торгующие, снабженческо-сбытовые в размере 2,5% от суммы разницы между продажной и покупной ценой товара. От этого налога освобождены сельхозпредприятия: сельхозтоварищества, колхозы, совхозы, крестьянские (фермерские) хозяйства. Плательщиками налога на приобретение автотранспортных средств являются предприятия и граждане, осуществляющие предпринимательскую деятельность без образования юридического лица; по ставкам, утвержденным правительством: грузовые автомашины, легковые автомашины, автобусы — 40% от продажной цены. Плательщиками налога на горюче-смазочные материалы по установленным ставкам от сумм реализации являются предприятия, реализующие указанные материалы. Плательщиками налога на владельцев транспортных средств являются предприятия и граждане. Налог взимается с учетом мощности двигателя по ставке с каждой лошадиной силы. Платежи по обязательному страхованию имущества предприятия, учитываемого в составе производственных фондов, включаются в себестоимость по ставке в размере 0,1% от себестоимости реализованной продукции; платежи по кредитам — в размере ставки Центрального банка, увеличенной на три пункта. Порядок расчета затрат на гарантийный ремонт и обслуживание, отчислений в ремонтный фонд (если он создается на предприятии), расчет износа по нематериальным активам освещен в разделе «Калькулирование себестоимости продукции».

К прочим затратам, включаемым в себестоимость продукции, относится земельный налог. Земельный налог определяется исходя из площади земельных участков с учетом их местонахождения и ставки за 1 м2. Например, предприятие расположено надвух производственных площадках — первая площадью 7600 м2, ставка налога составляет 6,94 руб., вторая площадью 19 200 м2, ставка — 3,92 руб. Квартальный земельный налог составит 32,0 тыс. рублей [(7600х6,94 + 19200х3,92)] : 4.

К элементу «Прочие затраты» относятся также вознаграждения за изобретения и рационализаторские предложения, оплата работ по сертификации продукции, затраты на командировки по установленным законодательством нормам, подъемные, плата сторонним организациям за пожарную и сторожевую охрану, затраты на организованный набор работников, оплата услуг связи, вычислительных центров и банков, плата за аренду отдельных объектов основных производственных фондов и другие затраты, входящие в состав себестоимости продукции, но не относящиеся к ранее перечисленным элементам затрат.

Таблица 7- Расчет квартальной плановой суммы себестоимости реализованной продукции кефира «Дыня» 0,5 л. п/пак для определения величины налогооблагаемой прибыли, 2002 г.

| Показатели | Величина показателей, тыс. руб. |

| Материальные затраты (за вычетом возвратных отходов) Фонд оплаты труда Начисления на зарплатуАмортизация Прочие затраты, итого в том числе а) ремонтный фонд б) земельный налог в) налог на пользование автомобильных дорог г) налог с владельцев транспортных средств Себестоимость | 1384,0 346,0 138,4 332,1 186,4 84,0 32,0 41,4 0,5 2386,9 |

Результат этого расчета необходим для определения величины налогооблагаемой прибыли выпускаемой и всей товарной продукции.

Похожие работы

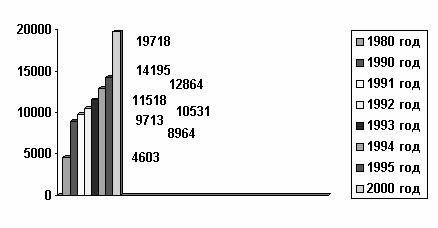

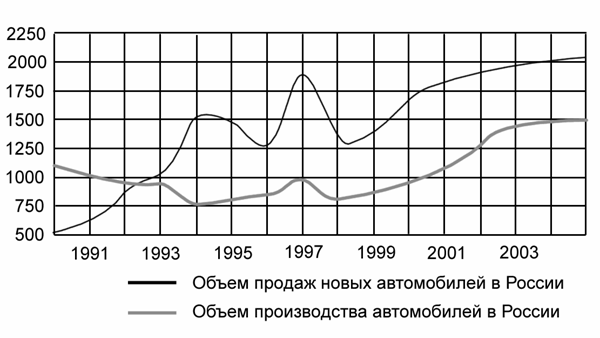

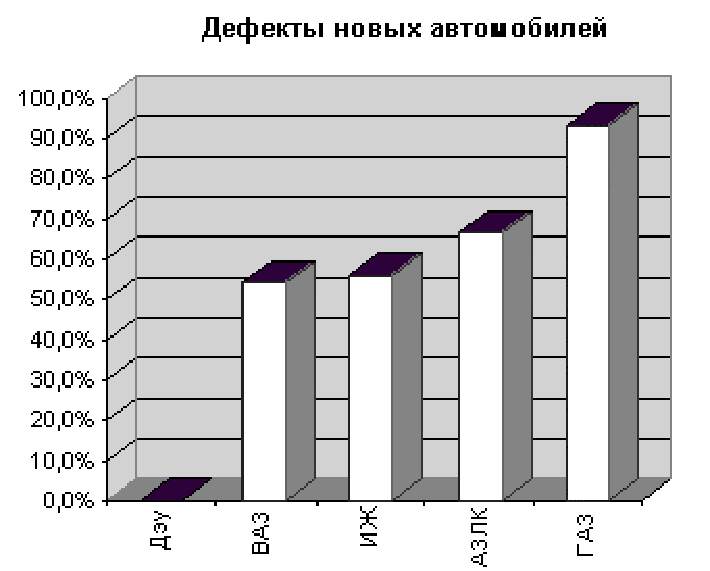

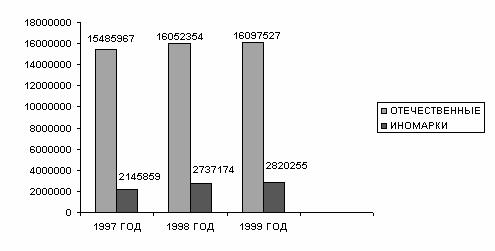

... в конечной продукции отрасли выросла с 62 до 86% (для примера, в Германии этот показатель составляет 94%, во Франции – 87%, в Италии – 88%). Решающим фактором в развитии легковой автомобильной промышленности в России стала бурная автомобилизация населения. В современной структуре российского автомобильного парка 76% приходится на легковые автомобили. Грузовое автомобилестроение практически более ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

0 комментариев