Навигация

Способы возмещения инвестиционного капитала (метод Ринга, метод Инвуда, метод Хоскольда)

4.2. Способы возмещения инвестиционного капитала (метод Ринга, метод Инвуда, метод Хоскольда)

Существуют три способа возмещения инвестированного капитала при полной потере объектом стоимости к концу срока владения:

прямолинейный возврат капитала (метод Ринга);

возврат капитала по фонду возмещения и ставке дохода на инвестиции (метод Инвуда). Его иногда называют аннуитетным методом;

возврат капитала по фонду возмещения и безрисковой ставке процента (метод Хоскольда).

Метод Ринга. Этот метод целесообразно использовать, когда ожидается, что возмещение основной суммы будет осуществляться равными частями. Годовая норма возврата капитала рассчитывается путем деления 100%-ой стоимости актива на остающийся срок полезной жизни, то есть это величина обратная сроку службы актива. В этом случае считается, что средства, направляемые в фонд возмещения, не реинвестируются. Формула коэффициента капитализации принимает следующий вид:

Rk = Rd + 1/n, (4.14.)

где n - оставшийся срок экономической жизни

Например. Условия инвестирования:

Срок службы объекта - 5 лет;

R - ставка доходности инвестиций -12%;

Сумма вложений капитала в недвижимость 10000 тенге.

Требуется определить коэффициент капитализации по методу Ринга.

Решение: Ежегодная прямолинейная норма возврата капитала составит 20%, т.к. за 5 лет будет списано 100% актива (100 : 5 = 20). В этом случае коэффициент капитализации составит 32% (12% + 20% = 32%).

Возмещение основной суммы капитала с учетом требуемой ставки доходности инвестиций отражено в таблице 4.1.

Таблица 4.1. Возмещение инвестируемого капитала по методу Ринга.

| № п/п | Остаток капиталовложений на начало периода | Возмещение капиталовложений | Доход на инвестированный капитал (12%) | Общая сумма дохода |

| 1 | 10000 | 2000 | 1200 | 3200 |

| 2 | 8000 | 2000 | 960 | 2960 |

| 3 | 6000 | 2000 | 720 | 2720 |

| 4 | 4000 | 2000 | 480 | 2480 |

| 5 | 2000 | 2000 | 240 | 2240 |

| Всего за 5 лет | 10000 | 3600 | 13600 |

Возврат капитала происходит равными частями в течение срока службы объекта недвижимости.

Метод Инвуда используется если сумма возврата капитала реинвестируется по ставке доходности инвестиции. В этом случае норма возврата как составная часть коэффициента капитализации равна фактору фонда возмещения при той же ставке процента, что и по инвестициям

Rk = R + SFF(n,Y), где (4.15)

SFF - фактор фонда возмещения;

Y = R - ставка дохода на инвестиции.

Например. Условия инвестирования:

срок владения объектом - 5 лет;

дохода на инвестиции составляет 12%.

требуется определить коэффициент капитализации.

Решение: Коэффициент капитализации рассчитывается как сумма ставки дохода на инвестиции 0,12 и фактора фонда возмещения (для 12%, 5 лет) 0,1574097. Коэффициент капитализации равен 0,2774097 .

Таблица 4.2. Возмещение инвестированного капитала по методу Инвуда.

| № п/п | Остаток основной суммы капитала на начало года | Общая сумма возмещения | в том числе | |

| % на капитал | Возмещение основной суммы | |||

| 1 | 10000 | 2774,10 | 1200 | 1574,10 |

| 2 | 8425,90 | 2774,10 | 1011,11 | 1762,99 |

| 3 | 6662,91 | 2774,10 | 799,55 | 1974,55 |

| 4 | 4688,36 | 2774,10 | 562,60 | 2211,50 |

| 5 | 2476,86 | 2774,10 | 297,22 | 2476,88 |

Метод Хоскольда. Используется в тех случаях, когда ставка дохода первоначальных инвестиций несколько высока, что маловероятно реинвестирование по той же ставке. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке

Rk = R + SFF(n,Yб), где (4.16)

Yб - безрисковая ставка процента

Например. Инвестиционный проект предусматривает ежегодный 12%-ый доход на инвестиции (капитал) в течение 5 лет. Суммы в счет возврата инвестиций могут быть без риска реинвестированы по ставке 6%. Определить коэффициент капитализации.

Решение: Если норма возврата капитала равна 0,1773964, что представляет собой фактор фонда возмещения для 6% за 5 лет, то коэффициент капитализации равен 0,2973964 (0,12 + 0,1773964).

Если прогнозируется, что инвестиции потеряют стоимость лишь частично, то коэффициент капитализации рассчитывается несколько иначе, поскольку частично возмещение капитала производится за счет перепродажи недвижимости. а частично за счет текущих доходов.

Например. Прогнозируется продажа объекта недвижимости через 5 лет за 50% его первоначальной цены. Ставка дохода на инвестиции составляет 12%. Требуется определить коэффициент капитализации.

Решение: По методу Ринга норма возврата капитала равна 10% (50% : 5 лет); Rk = 0,1 (норма возврата капитала) + 0,12 (ставка доходности инвестиций) = 0,22 = 22%.

По методу Инвуда норма возврата капитала определяется путем умножения фактора фонда возмещения на процент потери первоначальной цены недвижимости.

50%-ная потеря ´ 0,1574097 = 0,07887

Rk = 0,07887 (норма возврата капитала) + 0,12 (ставка дохода на инвестиции) = 0,19887 = 19,87%.

При падении цены актива, вне зависимости от того рассчитывается ли норма возврата капитала методом Ринга, Хоскольда, или Инвуда ставка доходности инвестиций меньше ставки капитализации

Rk > R

Если при вложении инвестиций в недвижимость инвестор рассчитывает на то, что в будущем цена недвижимости возрастает, то расчет строится на прогнозе инвестора о повышении цены земли, зданий, сооружений под влиянием увеличения спроса на отдельные виды недвижимости или из-за роста инфляции. В связи с этим появляется необходимость учета в ставке капитализации прироста стоимости капиталовложений.

Например. Требуемая ставка дохода на капитал равна 12%. Прирост цены недвижимости к концу 5 лет составит 40%.

Решение: В случае повышения стоимости инвестиционных средств выручка от продажи не только обеспечивает возврат всего вложенного капитала, но и приносит часть дохода, необходимого для получения 12% ставки дохода на капитал. Поэтому коэффициент капитализации должен быть уменьшен с учетом ожидаемого прироста капитала. Рассчитаем отложенный доход: 0,4 ´ 0,1574 (фактор фонда возмещения за 5 лет при 12%) = 0,063. Из ставки доходности инвестиций на капитал вычитается отложенный доход и, таким образом, определяется коэффициент капитализации.

Rk = R - D ´ SFF (n,Y), где (4.17)

D - процент прироста цены актива

Таким образом, если прогнозируется прирост стоимости актива, то ставка дисконтирования будет больше ставки капитализации.

![]()

![]() Rk < R

Rk < R

Метод рыночной экстракции.

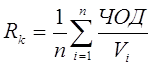

Основываясь на рыночных данных по ценам продаж и значений ЧОД сопоставимых объектов недвижимости, можно вычислить коэффициент капитализации:

(4.18)

(4.18)

где, ЧОД - чистый операционный доход i-го объекта-аналога

Vi - цена продажи i-го объекта-аналога

В этом методе нет отдельного учета возврата капитала и дохода на капитал.

Таблица 4.3. Расчет коэффициента капитализации Rk методом рыночной выжимки.

| Показатель | Объект | |||

| № 1 | № 2 | № 3 | № 4 | |

| Цена продажи (долл.) | 120000 | 90000 | 140000 | 75000 |

| ЧОД (долл.) | 20750 | 15000 | 25500 | 12000 |

| Общий коэффициент капитализации | 0,172 | 0,166 | 0,182 | 0,160 |

| Среднее значение общего коэффициента капитализации | 0,17 | |||

При всей внешней простоте применения этот метод расчета вызывает определенные сложности - информация по ЧОД и ценам продаж относится к категории непрозрачной информации.

Данный метод расчета коэффициента капитализации используется только в условиях устойчивого рынка. При растущем рынке коэффициент капитализации снижается.

Методы расчета коэффициента капитализации с присутствием заемных средств раассмотрены ниже.

Таким образом, специфика метода капитализации доходов заключается в следующем:

в текущую стоимость переводится чистый операционный доход за один временной период (при условии, что величины будущих доходов постоянны);

не рассчитывается цена реверсии;

коэффициент капитализации рассчитывается для недвижимости:

профинансированной собственным капиталом - методом рыночной выжимки, либо методом определения коэффициента капитализации с учетом возмещения капитальных затрат;

профинансированной с привлечением заемного капитала - методом связанных инвестиций.

Преимущества метода прямой капитализации заключаются в его относительной простоте и удобстве применения для оцненки объектов, сданных в долгосрочную аренду надежным арендаторам, а также в том, что этот метод непосредственно отражает рыночную конъюнктуру, так как при его применении анализируется с точки зрения соотношения дохода (I) и стоимости (V), как правило, большое количество сделок с недвижимостью (когда коэффициент капитализации определяется методом рыночной выжимки).

Недостатки метода прямой капитализации состоят в том, что

применение его затруднительно, когда отсутствует информация о рыночных сделках, и не проведен экономический анализ соотношения дохода и стоимости;

метод не рекомендуется применять, если объект недостроен, не вышел на уровень стабильных доходов или если объект серьезно пострадал в результате форс-мажорных обстоятельств и требует серьезной реконструкции.

Похожие работы

... - повышение устойчивости бизнеса за счет диверсификации, в том числе приобретения антициклических или балансирующих активов; - увеличение доли рынка. 1.2 Цели и задачи оценки бизнеса при реорганизации предприятия Вне зависимости от состояния экономики компании всегда стоят перед выбором модели развития: 1. Ограниченный рост за счет расширения собственных производственных ...

... бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия. 2. Использование информационной базы в доходном, сравнительном, затратном подходе оценки бизнеса Оценка бизнеса использует следующие основные подходы к оценке бизнеса - затратный, доходный и сравнительный. Все подходы к ...

... др. Это только часть различий, поэтому полноценная процедура трансформации требует не только затрат времени, но и наличия высококвалифицированных специалистов. 2. Применение методов финансового анализа в целях оценки бизнеса 2.1 Основные процедуры, методы финансового анализа Основными аналитическими процедурами финансового анализа являются: горизонтальный (временной) анализ – сравнение ...

... или других выгод, которые могут быть получены в будущем от владения собственностью. Ожидание может принимать как позитивный, так и негативный характер. Методики оценки стоимости недвижимости не меняются уже давно. Существует три основных подхода оценки – сравнительный, доходный и затратный. Эти методики и сейчас сохраняют свою актуальность. В то же время не существует единого подхода к оценке ...

0 комментариев