Навигация

Факторы, влияющие на уровень цен

3.1 Факторы, влияющие на уровень цен

Последние несколько лет в России наблюдался беспрецедентный рост цен на жилую недвижимость. Средняя стоимость одного квадратного метра жилья в Москве только в 2005 — первой половине 2006 г. то есть за полтора года, выросла более чем вдвое. Темпы роста цен на недвижимость в других регионах страны были несколько ниже, однако практически повсеместно рост цен на квартиры значительно превышал темпы инфляции. Однако во второй половине 2006 г. темпы роста цен на жилье стали замедляться, и к концу года они уже были ниже темпов инфляции[2.2,с.152].

С В связи с этим проблема стремительного роста цен на недвижимость делает ее все менее доступной для широких слоев населения. С другой стороны, резкое снижение цен на недвижимость оказывает деструктивное влияние на состояние экономики и способно привести к широкомасштабному кризису кредитной системы.

Одним из факторов, вызывающих резкие колебания цен на жилую недвижимость, является применяемый в нашей стране механизм повышения доступности жилья, основанный на стимулировании развития ипотечного кредитования.

Ипотечное кредитование обеспечивает возможность купить квартиру тем гражданам, которые не имеют накоплений, равных ее стоимости. Однако не все могут им воспользоваться. Следовательно, повышение доступности жилья за счет ипотечного кредитования предполагает создание условий, при которых большинство населения сможет получать ипотечные кредиты.

Ипотечные кредиты будут доступными для большинства в случае, если доход (в первую очередь заработок) основной массы жителей страны достаточен для осуществления ежемесячных выплат по кредитам без значительного ущерба для текущего потребления. Другими словами, ипотечные кредиты тем доступнее, чем меньше ежемесячные выплаты по ним. Минимизация выплат может быть достигнута за счет снижения процентной ставки, уменьшения суммы кредита и увеличения его срока.

Основным регулятором доступности ипотечного кредитования в рамках используемого в нашей стране механизма служит процентная ставка. Ее величина определяется тремя факторами: стоимостью ресурсов, накладными расходами кредиторов и надбавкой за риск для компенсации их потенциальных потерь.

В России повышение доступности ипотечных кредитов опирается на снижение надбавки за риск. Оно обеспечивается тем, что основные риски ипотечного кредитования принимает на себя государство [2.2,с.164].

Российское государство принимает на себя риски ипотечных кредитов частично из-за осуществления ипотечного кредитования государственными банками, а частично — за счет использования схемы вторичного ипотечного рынка. Ее суть заключается и том, что ипотечный кредит выдается коммерческим банком, а затем сразу продается (иногда через посредника, иногда — напрямую) государственной организации — Агентству ипотечного жилищного кредитования (АИЖК). С этого момента коммерческий банк никакого отношения к ипотечному кредиту не имеет и никаких рисков но нему не несет. Если заемщик окажется неплатежеспособным, а наложить изыскание на залог не удастся, то убытки понесет не банк, а государство в лице АИЖК.

АИЖК финансирует кредиты за счет выпуска собственных долговых обязательств, гарантированных государством, то есть фактически за счет государственного долга. Таким образом, АИЖК привлекают для финансирования ипотечных кредитов самые дешевые ресурсы, которые можно найти на рынке, — средства, вкладываемые в наименее доходные (но и наименее рискованные) государственные ценные бумаги.

Однако способствует ли предоставление ипотечных кредитов под столь низкий процент повышению доступности жилья? По мнению авторов, нет, ибо предоставление дешевых кредитов как раз и запускает механизмы, приводящие к резкому росту цен на жилую недвижимость. Действие этих механизмов связано с ключевой ее особенностью как товара. Она заключается в том, что недвижимость, будучи продуктом потребления, одновременно является объектом инвестирования [2.2,с.178].

Очевидно, что ценовая спираль не будет раскручиваться до бесконечности. Рост спроса на недвижимость должен неминуемо вызвать увеличение предложения, то есть рост объемов строительства жилья. Однако существует проблема, связанная с тем, что предложение жилья всегда растет медленно по причине чрезвычайно низкой его эластичности.

Во-первых, у строительства жилья очень длительный производственный цикл, причем в нашей стране он один из самых больших в мире. Только на получение всех разрешений и согласований, необходимых для начала строительства, уходит обычно около двух лет, а регистрация уже построенного жилого дома занимает около года. Если добавить период собственно строительства, то станет ясным, что быстрой реакции предложения на изменение спроса ждать трудно.

Во-вторых, строительство жилья предполагает выделение площадок под строительство, количество которых ограничено. В некоторых случаях (например, если город расположен на острове) возможны ситуации, когда площадок, на которых можно было бы строить жилье, просто нет, и увеличение предложения в пределах конкретного города невозможно. Строительство же в пригородах и городах-спутниках обычно ограничено возможностями транспортной сети.

В-третьих, недостаточно жилье построить. Оно должно быть обеспечено инженерной инфраструктурой, теплом, электричеством, канализацией и т. д. То есть в случае наращивания объемов жилищного строительства нужно увеличивать мощности соответствующих обслуживающих предприятий, что потребует огромных затрат времени и средств. В противном случае широкомасштабный ввод новых жилых домов и, как следствие, расширение объемов предложения не реальны.

В-четвертых, строительство жилья невозможно без привлечения значительных финансовых ресурсов. Практически во всем мире оно осуществляется за счет использования кредитных средств, в то время как в России в связи с особенностями национального законодательства кредитование банками строительства жилья практически отсутствует [2.2,с.180].

В результате строители (девелоперы), с одной стороны, не могут быстро нарастить объем предложения жилья, а с другой — опасаются это делать, так как в условиях снижения спроса они не смогут остановить уже начатые строительные проекты и будут нести значительные убытки.

Однако рост цен лимитирован не только перспективами увеличения предложения, но и ограничениями, которые накладывают доходы физических лиц.

Поскольку темпы роста цен на недвижимость значительно превышают средние темпы роста доходов населения, количество людей, имеющих достаточный доход для обслуживания кредитов, предназначенных для покупки даже самых маленьких квартир, уменьшается. Отсюда можно сделать вывод о неизбежности постепенного снижения спроса и, как следствие, замедления темпов роста цен.

Безусловно, за счет снижения спроса может быть достигнут баланс спроса и предложения и обеспечена стабилизация цен на иском равновесном уровне.

Итак, возможность использования для инвестиций в недвижимость субсидируемых государством дешевых ипотечных кредитов делает жилье наиболее выгодным объектом инвестирования на рынке. Активное инвестирование в недвижимость приводит к росту спроса на квартиры и соответственно к повышению цен на данном сегменте рынка. Вместе с тем в отсутствие специальных мер рост цен на жилье очень медленно компенсируется увеличением предложения, то есть наращиванием объемов строительства жилья. Эти два фактора в совокупности способствуют повышению цен на недвижимость до уровня, на котором они оказываются нестабильными. В результате уменьшается как доступность жилья для населения, так и устойчивость экономики. Очевидно, для исключения повторения подобной ситуации требуются меры, направленные на ликвидацию возможности инвестирования в жилую недвижимость субсидируемых государством кредитов, а также на обеспечение быстрого роста ее предложения, то есть повышение эластичности последнего.

Одним из методов решения данной проблемы для корректировки цен является повышение эластичности предложения жилья за счет упрощения процедур и снижения рисков застройщиков и подрядчиков. К сожалению, принятые в последнее время законы (например, печально известный закон 214-ФЗ) только повышают их, а также усложняют и удорожают осуществление строительных проектов. В результате эластичность предложения жилья лишь снижается.

Также необходимо добиться, чтобы субсидируемые государством средства не использовались для покупки инвестиционных квартир [2.2,с.201] . С одной стороны, инвестиционный спрос на недвижимость перестанет поддерживаться льготными ставками по ипотечным кредитам, если они превысят уровень доходности инвестиций в аналогичные по риску финансовые активы. Тогда такой спрос уменьшится, и рост цен затормозится. Выходит, что при повышении ставки по кредитам доступность жилья возрастет.

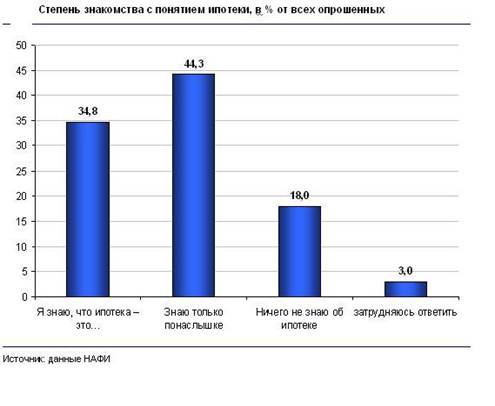

Однако, с другой стороны, это коснется только лиц, не использующих при приобретении жилья кредитные средства, ведь при повышении ставки уменьшится доступность ипотечных кредитов. Очевидно, ставку по ипотечным кредитам снижали до минимально возможного уровня именно для того, чтобы сделать кредиты доступными для граждан с низкими доходами. Если ее повысить, то кредиты станут для них менее доступными. Однако даже, если процентные ставки уменьшить, то улучшить свои жилищные условия смогут небольшое количество людей, так как ипотечные кредиты остаются уделом высокообеспеченных групп населения.

Получается, что повышение ставки (уменьшение субсидии) практически не повлияет на доступность жилья для малообеспеченных слоев населения, так как они кредитами не пользуются, зато поможет снизить инвестиционный спрос и затормозить рост цен на жилье. Безусловно, этого недостаточно для решения жилищных проблем малообеспеченных слоев населения. Они нуждаются в соответствующей государственной поддержке, но она не должна превращаться в дестабилизирующую экономику «субсидию для богатых», к чему приводит удешевление государством всех ипотечных кредитов.

Использование зарубежного опыта и частичный пересмотр федеральной программы «Доступное жилье», с тем чтобы включить в нее систему поддержки предоставления жилья в аренду и субсидирования арендной платы, а также исключение возможности использования господдержки для инвестирования в жилье и покупки его обеспеченными слоями населения способствовали бы уменьшению риска возникновения резких колебаний цен на недвижимость и, следовательно, повышению доступности жилья для всех граждан страны.

С вступлением в силу Федерального закона «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» рынок жилищного строительства зажил по новым правилам. Этот документ был принят Госдумой в конце прошлого года и, как неоднократно заявляли депутаты, призван урегулировать отношения между участниками долевого строительства и строительными компаниями, а также установить гарантии защиты прав, законных интересов и имущества «дольщиков» [3.31,с.30].

Интересно, что застройщиков в основном беспокоят разные юридические коллизии, которых действительно очень много. А вот тенденцию усиления административного давления на рынок недвижимости, которая явно прослеживается, они всерьез не воспринимают. Более того, некоторые ее даже приветствуют, «Затраты переложим на потребителей. Цены на жилье поднимем, чтобы покрыть издержки на обслуживание системы контроля, избавимся от ненужной конкуренции», - так рассуждают они [3.31,с.30]. Но, скорее всего, застройщики просто недооценивают размеры потенциальных издержек.

Выпадение с рынка небольших компаний само по себе спровоцировало резкий скачок цен. Сократившиеся предложение позволило крупным компаниям, получившим контроль над значительной долей рынка, монопольно взвинтить цены на свои объекты 60% [3.31,с.31].

Участники рынка утверждают, что если бы не закон о долевом инвестировании, то сокращение предложения было бы постепенным, а рост цен – менее значительным. «До вступления этого закона в силу мы предполагали, что цены будут расти на два процента в месяц», - признается руководитель проекта Олег Репченко. Ошиблись. Тенденция к сокращению объема предложения была очевидна и раньше, но она была продиктована желанием застройщиков извлекать большую прибыль из строительных проектов, а также стремлением городских властей решать социальные задачи. Закон только обострил наметившийся уже в то время дефицит недвижимости.

Несомненно, именно крупные компании извлекли выгоду из бурного роста рынка и ослабления конкуренции. Снизились их риски, связанные с реализацией больших жилых проектов, ускорились сроки их окупаемости.

Таким образом, одним из факторов, вызывающих резкие колебания цен на жилую недвижимость, является несовершенство законодательной базы и существующие административные барьеры.

Также на ценовую политику влияет:

1) очень длительный производственный цикл строительства жилья, причем в нашей стране он один из самых больших в мире.

2) отсутствие необходимого для строительства количества подготовленных площадок

3) недостаточное обеспечение инженерной инфраструктурой, теплом, электричеством, канализацией и т. д.

4) нехватка финансовых ресурсов, в том числе отсутствие «работающих» банковских программ по кредитованию строительства.

Похожие работы

... необходимо: •законодательно закрепить электронный (бездокументарный) учет прав требования по обеспеченным ипотекой обязательствам (закладные); •унифицировать документы и стандартизировать процедуру выдачи и рефинансирования ипотечных кредитов. Перечисленные меры следует осуществить на всей территории Российской Федерации и для всех участников ипотечного рынка страны, возможно, с постепенным ...

... напряженному положению на региональном рынке труда, могут носить естественный (циклический, обусловленный чередованием этапов развития экономической системы) и структурный характер. В настоящее время в Западной Сибири критическое состояние рынка труда может быть объяснено действием в первую очередь структурных причин, связанных с трансформацией экономической системы страны и спадом производства в ...

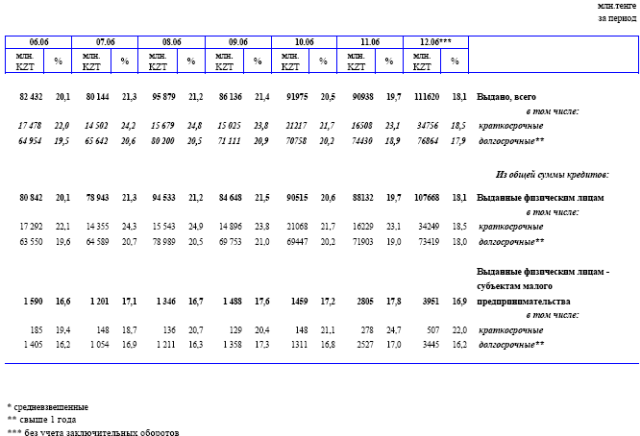

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... 8,5 млн кв. м жилья, что на 0,9% меньше показателя первых четырех месяцев 2005 г. Хотя вместе с тем, в апреле 2006 г. было введено в действие 2,2 млн кв. м жилья - на 14,8% больше показателя апреля 2005 г. Но в целом 2005 году предложение на рынке жилья снизилось на 36%. И, как следствие, на 40% выросли цены. На рынке жилья во многих регионах даже существующий ограниченный платежеспособный ...

0 комментариев