Навигация

Анализ ипотечного кредитования в современных условиях

4.3 Анализ ипотечного кредитования в современных условиях

В последние годы Россия переживает ипотечный бум. В целом по стране количество ипотечных сделок только за год выросло в 2 раза, если в 2005 г. было оформлена 144 тыс. кредитов, то в 2006 г. – уже 296 тыс. [3.35,c.9] Рост объемов ипотечного кредитования специалисты объясняют влиянием нескольких факторов: улучшение основных экономических показателей, снижение страховых рисков и, как следствие, общая стабилизация рынка, повышение доходов российских граждан.

Некоторые аналитики утверждают, что среди услуг по кредитованию населения появился новый лидер: на смену волны краткосрочных потребительских заимствований пришли долгосрочные жилищные ипотечные кредиты. На 1 января 2007 г. средний срок выданных рублевых кредитов на покупку жилья составляет около 14,5 года, а средний срок по новым кредитам в валюте на покупку жилья – 14,2 года. Объем выданных жилищных кредитов в ближайшие 5 – 7 лет, по прогнозам аналитиков, может достигнуть 5 трлн. руб., из которых на ипотеку придется около 95%, при этом ставки снизятся с нынешних 11 – 14% до 7 – 8% [3.35,c.9].

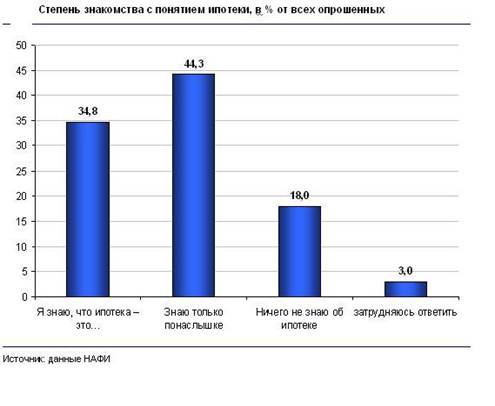

Но все это в будущем. А пока ипотека доступна еще далеко не каждому, в нашей стране услугами ипотечного кредитования пока воспользовалось не более 2% населения. Причем по результатам опроса, проведенного весной 2007 г. фондом «Общественное мнение» более 60% респондентов считают, что за последний год ситуация с доступностью жилья и тем более с возможностью получения доступного ипотечного кредита ухудшилась [3.33,с.16], вследствие чего Россия на сегодня входит в число стран с низким уровнем обеспеченности населения услугами ипотечного кредитования.

Таким образом, можно составить примерный «портрет» ипотечного заемщика. Ипотеку чаще всего берут, люди, находящиеся в возрастной категории 25 – 45 лет, то есть экономически активная часть населения, имеющая высшее образование и заработную плату в среднем $1500 в месяц. Обычно с помощью ипотечного жилищного кредита люди покупают первую в своей жизни квартиру [3.17,с.56]. Соответственно жилищный вопрос волнует в большей степени обеспеченные слои населения РФ.

Таким образом, основная проблема в развитии ипотечного кредитования состоит в том, что ипотека недоступна для широкого слоя населения.

Причины, которые делают использование ипотечных кредитований для приобретения жилья недоступным и препятствуют развитию ипотеки, являются следующие.

Первое – это «бюрократическая волокита». Так, для получения ипотечного кредита нужно собрать большое количество документов и пройти проверку банка. Однако за счет увеличения числа организаций, предлагающих услугу жилищного кредитования, повышается уровень конкуренции, так что некоторые кредитные организации в борьбе за клиента упрощают бюрократическую процедуру.

Программа Уралвнешторгбанка не случайно называется «Быстрые метры»: этот кредит можно получить непосредственно в день подписания заемщиком договора купли-продажи недвижимости, до государственной регистрации права собственности. Срок кредита составляет 10 лет, процентная ставка – 16% годовых в рублях [3.22,c.57].

По пути упрощения процедуры получения ипотечного займа пошел и Росбанк. Если раньше для того, чтобы взять кредит, клиенту нужно было предоставить более 30 документов, то сейчас достаточно нескольких: водительских прав, копии паспорта и диплома об образовании [3.22,c.57].

Однако при упрощении бюрократических процедур также возникают проблемы, так как становится высоким риск выдавать кредиты необеспеченному заемщику. Чтобы человек не только приобрел ипотеку, но и жил в ней долгие годы, необходимо совершенствовать методы проверки потенциального заемщика, привлекать к общению с ним не только экономистов, менеджеров, но и психологов. Причем это будет выгодно не только банкам, которые обезопасят себя от невозврата долга, но и их клиентам, поскольку далеко не все могут самостоятельно разобраться, не станет ли долг непосильной ношей для их бюджета.

Надо отметить, что после ипотечного кризиса в США в июле этого года некоторые заемщики уже столкнулись с отказом отдельных банков предоставить финансовые средства по ранее одобренным ипотечным кредитам или были проинформированы о приостановлении банком выдачи кредита на неопределенное время или на какой-то срок в будущем [3.3,с.77]. Данная ситуация говорит о том, что российские банки нивелируют риски и пытаются не совершать те же ошибки, которые совершили американские коллеги для спокойствия в будущем.

Вторая проблема – слишком высокий первоначальный взнос. Поэтому банкам приходится снижать его минимально допустимый размер. Райффайзенбанк уменьшил размер собственных средств, которые нужно иметь для получения ипотечного кредита, до 20% от общей стоимости приобретаемой квартиры [3.22,c.57].

Сбербанк России предлагает новые кредитные программы: «Кредит недвижимость», «Ипотечный кредит», «Кредит «Ипотечный+» и изменяет условия уже действующих программ, включая кредит «Молодая семья». Сроки кредитования по всем программам увеличены с 15 до 20 лет, а размер первоначального взноса снижен с 30 до 10% [3.22,c.58].

Появляются на банковском рынке и «горящие» предложения, когда при получении кредита в течение определенного срока (обозначенного в акции) устанавливаются льготные условия.

Одно из мероприятий, позволяющее улучшить ситуацию на ипотечном рынке, является действие социальной ипотеки – это приобретение жилья с использованием ипотечного жилищного кредитования при финансовой поддержке со стороны государства [3.20,с.55]. Существует два варианта реализации социальной ипотеки. Первый заключается в том, что город оплачивает часть стоимости жилья за счет бюджетных субсидий. Во втором варианте город непосредственно организует и финансирует строительство.

Социальная ипотека рассчитана в первую очередь на молодые семьи. На участие в программе «Молодой семье – доступное жилье» могут претендовать пары, где возраст каждого из супругов не превышает 30 лет.

Также для решения проблемы увеличения доступности ипотеки для широких слоев населения можно с помощью, во-первых, увеличения сроков кредитования хотя бы до 40 лет (совсем «длинные» кредиты могут переходить «по наследству» детям). Во-вторых, разработка специальных программ для молодых заемщиков.

Третья причина недоступности ипотеки состоит в высоких кредитных ставках. Сегодня средняя процентная ставка по ипотечным кредитам в России составляет 11- 12% годовых в валюте и 15% в рублях [3.22,c.58]. Это в несколько раз выше, чем в Европе. Процентная ставка, практикуемая российскими банками, постепенно уменьшается, но в последнее время темпы ее снижения несколько замедлились.

АИЖК считает, их необходимо снижать. Однако многие эксперты полагают, что снижение ставок по ипотеке ничего не изменит, так как доступность жилья определяется совсем другими факторами. «Даже если ставка будет нулевая, больше, чем есть жилья на рынке, купить нельзя, - говорит руководитель розничного блока Внешторгбанка Андрей Сучков. – И чем больше денег у людей, тем дороже это жилье будет стоить, потому что цена жилья - это функция от количества денег, от спроса. Так что даже если мы сейчас будем давать ипотечные кредиты бесплатно первому встречному, это не увеличит доступность жилья – только цены резко взлетят. Поэтому сегодня смягчение условий кредитования не ведет к увеличению доступности жилья» [3.28,с.34].

Вследствие этого все многие специалисты по ипотеке единодушны в том, что обеспечить россиян доступным жильем можно лишь одним способом – кардинально увеличив объемы жилищного строительства.

Теперь авторам хотелось бы отметить проблему невозможности приобретения квартиры человеком из-за постоянного удорожания жилья.

Так, гражданин РФ выясняет сумму кредита, на которую он может рассчитывать, затем ищет подходящую по цене квартиру, собирает необходимые для получения кредита документы и подает заявку в банк. Как правило, вся процедура занимает 2 – 3 недели, за которые квартира подорожала на 5 – 10%, так что собранных денег не хватает.

Для решения этой проблемы необходимо соответствие между процессами в банках, его технологий и процессами на рынке. «Если банк работает быстро, если технология хорошо отлажена, то этот вопрос не очень актуален» [3.28,c.33].

Но, несмотря на достаточно серьезные проблемы, ипотечное кредитование развивается. Сегодня отчетливо вырисовываются две стратегии развития ипотеки в ближайшие год-два. Первая – экспансия в регионы (развитием ипотечных программ филиалами столичных кредитных учреждений в других городах России). Сейчас ипотека развита преимущественно в Москве и Санкт-Петербурге, около 10% сделок с недвижимостью происходит по ипотечным программам, а в целом по России эта доля составляет около 2% [3.28,с.34]. Так что потенциал развития ипотеки в регионах достаточно велик.

Основными тенденциями развития региональной ипотеки являются: рост цен на квадратные метры, сокращение вторичного рынка жилья, либерализация требований выдачи ипотечных кредитований, снижение процентных ставок и, как следствие, увеличение рисков, связанных с их погашением, уверенное осваивание ипотекой новых сегментов рынка, а также оптимизация процедуры выдачи кредитов [3.10,с.54].

Второй путь развития ипотеки более простой, он заключается в расширении клиентской базы за счет новых категорий заемщиков. Так, некоторые банки отменили первоначальный взнос по ипотеке для привлечения молодых перспективных специалистов, которые пока просто не успели накопить денег на первоначальный взнос.

Еще одно препятствие развития банковского кредитования под залог жилья состоит в том, что ипотечное кредитование является долгосрочным, а банки не заинтересованы в длительном отвлечении денежных средств. Чтобы ипотечное кредитование стало выгодно банкам, необходимо создание эффективных элементов рефинансирования, то есть появления вторичного рынка ипотечных кредитов путем приобретения у кредитных организаций прав требования по ипотечным кредитам.

Данный рынок формируется в нашей стране, а в столичном регионе он практически сформирован. По данным Банка России, в минувшем году рынок рефинансирования банков, выдающих ипотечные кредиты, вырос более чем в 4 раза, достигнув 52,1 млрд. руб. при 12,5 млрд. руб. в 2005 г. [3.35,с.11] Ведущие позиции в этом направлении занимают специализированные банки, обладающие длинными финансовыми ресурсами, способные предлагать наиболее привлекательные ставки рефинансирования и выгодные условия по выкупу ипотечных кредитов.

Подводя итог, можно сказать, что у российской ипотеки хорошие перспективы развития. Несмотря на постоянное подорожание жилой недвижимости, ипотека будет продолжать расти по мере того, как люди будут понимать, что могут позволить себе больше, чем имеют наличных денег, за счет будущих доходов. К тому же ипотечное кредитование становится более доступным и во многом определит дальнейшее становление российской рыночной экономики.

Глава 5. Реализация национального проекта «Доступное и комфортное жилье» в Костромской области

Похожие работы

... необходимо: •законодательно закрепить электронный (бездокументарный) учет прав требования по обеспеченным ипотекой обязательствам (закладные); •унифицировать документы и стандартизировать процедуру выдачи и рефинансирования ипотечных кредитов. Перечисленные меры следует осуществить на всей территории Российской Федерации и для всех участников ипотечного рынка страны, возможно, с постепенным ...

... напряженному положению на региональном рынке труда, могут носить естественный (циклический, обусловленный чередованием этапов развития экономической системы) и структурный характер. В настоящее время в Западной Сибири критическое состояние рынка труда может быть объяснено действием в первую очередь структурных причин, связанных с трансформацией экономической системы страны и спадом производства в ...

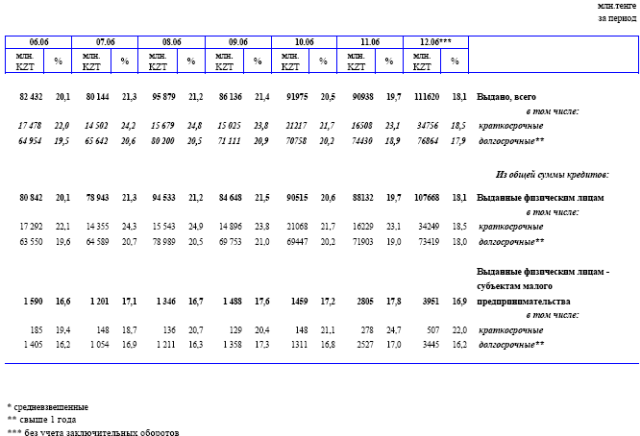

... кредита без взимания штрафов, минимальный срок рассмотрения заявок и выдачи займа, необременительные требования к залоговому обеспечению, а также специальная ставка вознаграждения по займу. 3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ В РЕСПУБЛИКЕ КАЗАХСТАН 3.1. Отрицательные и положительные аспекты развития потребительского кредитования в Республике Казахстан ...

... 8,5 млн кв. м жилья, что на 0,9% меньше показателя первых четырех месяцев 2005 г. Хотя вместе с тем, в апреле 2006 г. было введено в действие 2,2 млн кв. м жилья - на 14,8% больше показателя апреля 2005 г. Но в целом 2005 году предложение на рынке жилья снизилось на 36%. И, как следствие, на 40% выросли цены. На рынке жилья во многих регионах даже существующий ограниченный платежеспособный ...

0 комментариев