Навигация

Методы, цель и функции финансового анализа

1.2. Методы, цель и функции финансового анализа

Методом финансового анализа является диалектический способ познания, путь исследования своего предмета, то есть финансовых процессов и явлений.

Характерными особенностями метода финансового анализа являются:

· использование системы аналитических показателей, всесторонне характеризующих финансовую деятельность организации;

· изучение причин изменения этих показателей;

· выявление и измерение причинно-следственных связей между ними.

· Все аналитические методы сгруппированы в две группы: качественные (логические) и количественные (формализованные). К качественным методам относятся:

· метод сравнения;

· метод построения систем аналитических таблиц;

· метод построения систем аналитических показателей;

· метод экспертных оценок;

· метод сценариев;

· психологические и морфологические методы и т.п.

Количественные методы – это приемы, использующие математику. Их можно разделить на бухгалтерские, статистические, классические методы анализа, экономико-математические и т.д.

К часто используемым методам финансового анализа относятся:

· метод абсолютных, относительных и средних величин;

· метод сравнения;

· вертикальный анализ;

· горизонтальный анализ;

· трендовый анализ;

· факторный анализ;

· анализ с помощью финансовых коэффициентов;

· метод экспертных оценок.

Абсолютные показатели характеризуют численность, объем (размер) изучаемого процесса. Они всегда имеют какую-нибудь единицу измерения: натуральную, условно-натуральную, денежную.

Относительные показатели представляют отношение абсолютных (или других относительных) показателей, то есть количество единиц одного показателя, приходящееся на одну единицу другого показателя.

Средняя величина является специальным статистическим показателем, используемым для обобщения данных.

Метод сравнения – логический метод анализа. Вопрос сравнения решается по принципу «лучше или хуже», «больше или меньше».

Вертикальный анализ – представление финансового отчета в виде относительных показателей. Такое представление позволяет увидеть удельный вес каждой статьи баланса в его общем итоге. выделяют две основные черты вертикального анализа:

· переход к относительным показателям позволяет проводить сравнительный анализ предприятий с учетом отраслевой специфики и других характеристик;

· относительные показатели сглаживают негативное влияние инфляционных процессов, которые искажают абсолютные показатели финансовой отчетности и тем самым затрудняют их сопоставление в динамике.

Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Как правило, берут базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать изменение отдельных статей и прогнозировать их значения.

Трендовый анализ – часть перспективного анализа, необходим в управлении для финансового прогнозирования. Тренд – это путь развития. Тренд определяется на основе анализа временных рядов следующим образом: строится график возможного развития основных показателей организации, определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя. Это самый простой способ финансового прогнозирования. Анализ временных рядов позволяет решать следующие задачи:

· изучить структуру временного ряда, включающую тренд – закономерные изменения среднего уровня параметров, а также случайные колебания;

· изучить причинно-следственные взаимосвязи между процессами;

· построить математическую модель временного ряда.

· Анализ тренда предназначен для исследования изменений среднего значения временного ряда с построением математической модели тренда и с прогнозированием на этой основе будущих значений ряда.

Каждый результативный показатель зависит от различных факторов. Под факторным анализом понимается методика комплексного и системного изучения и измерения воздействия факторов на величину результативных показателей. Различают следующие типы факторного анализа:

· функциональный и вероятностный;

· прямой (дедуктивный) и обратный (индуктивный);

· одноступенчатый и многоступенчатый;

· статический и динамический;

· пространственный и временной;

· ретроспективный и перспективный.

Основными этапами факторного анализа являются:

· отбор факторов, которые определяют исследуемые результативные показатели.

· классификация и систематизация их с целью обеспечения возможностей системного подхода.

· определение формы зависимости между факторами и результативными показателями.

· моделирование взаимосвязей между результативным показателем и факторами.

· расчет влияния факторов и оценка роли каждого из них в изменении величины результативного показателя.

· работа с факторной моделью.

Создать факторную систему – значит представить изучаемое явление в виде алгебраической суммы, частного или произведения нескольких факторов, которые воздействуют на величину этого явления и находятся с ним в функциональной зависимости.

Финансовые коэффициенты применяются для анализа финансового состояния предприятия и представляют собой относительные показатели, определяемые по данным отчетного баланса и отчета о прибылях и убытках.

Для расчета финансовых коэффициентов финансовые отчеты приводятся в аналитическую форму.

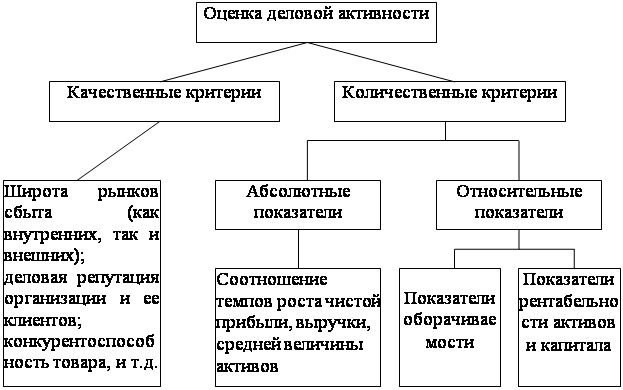

Критерии оценки финансового состояния предприятия с помощью финансовых коэффициентов подразделяют на следующие группы:

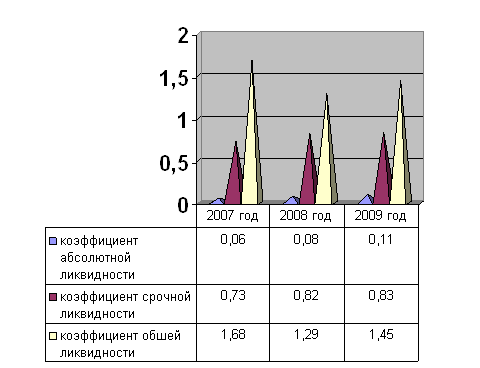

· ликвидность и платежеспособность;

· финансовая устойчивость;

· деловая активность;

· рентабельность;

· эффективность использования активов.

Преимущества метода коэффициентов:

· возможность получить информацию, представляющую интерес для всех категорий пользователей;

· простота и оперативность расчета;

· возможность выявить тенденции в изменении финансового положения предприятия;

· возможность оценить финансовое состояние исследуемого предприятия относительно других аналогичных предприятий;

· устранение искажающего влияния инфляции.

Экспертные методы используются в тех случаях, когда не подходят инструментальные и при измерениях нельзя опереться на физические явления или они очень сложны.

Целью финансового анализа является получение наиболее информативных параметров, дающих объективную и наиболее точную картину финансового состояния предприятия. Цель анализа достигается в результате решения определенного набора задач.

Финансовый анализ выполняет следующие функции:

· изучение характера действия экономических законов, установление закономерностей экономических явлений в конкретных условиях предприятия;

· научное обоснование текущих и перспективных планов;

· контроль за выполнением планов и управленческих решений, за экономным использованием ресурсов;

· поиск резервов повышения эффективности производства;

· оценка результатов деятельности предприятия по выполнению планов, достигнутому уровню развития экономики, использованию имеющихся возможностей и диагностика его положения на рынке товаров и услуг;

· разработка рекомендаций по использованию выявленных резервов.

Похожие работы

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

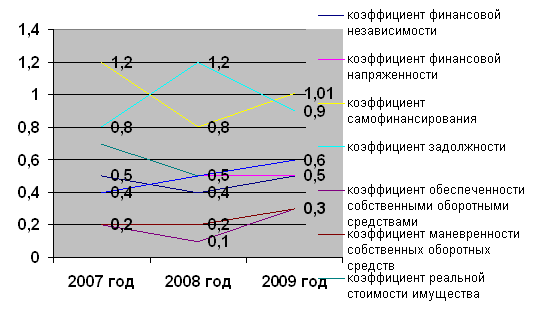

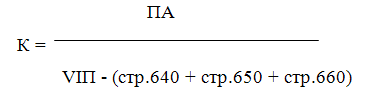

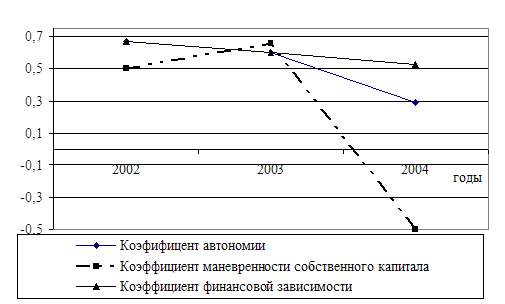

... на формирование оборотных средств, т.е. предприятие располагает собственными оборотными средствами. Согласно методическим положениям, значение коэффициента обеспеченности является одним из критериев оценки финансового состояния предприятий и установления неудовлетворительной структуры баланса. Коэффициент обеспеченности собственными средствами , где IVП - итог раздела IV пассива баланса; ...

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

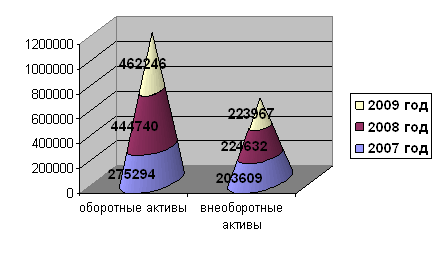

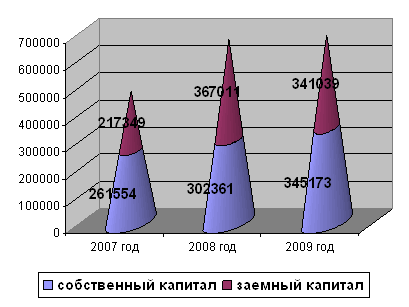

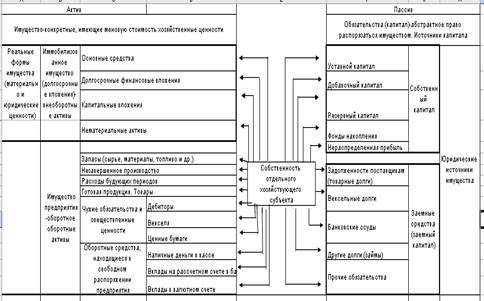

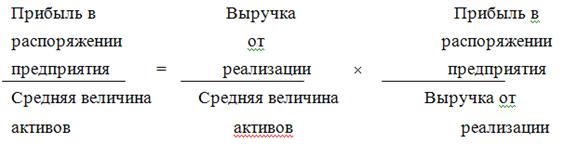

... рассматриваются такие показатели как фондоотдача, когда речь идет о внеоборотных активах, оборачиваемость оборотных средств, а также оборачиваемость всего капитала. 3 Оценка финансового состояния предприятия и пути его совершенствования (на примере ООО «БЕТОНИТ») 3.1 Анализ структуры актива и пассива баланса Для общей характеристики имущества предприятия на основе данных ...

0 комментариев