Навигация

Анализ ликвидности бухгалтерского баланса

3.3. Анализ ликвидности бухгалтерского баланса

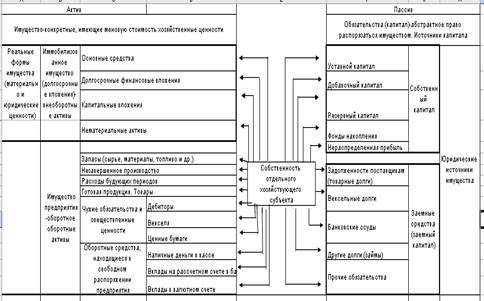

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Выполним анализ ликвидности баланса за 2005 год. Для этого составим таблицу 9.

Таблица 9

Анализ ликвидности бухгалтерского баланса

| Актив | На начало 2004 года | На конец 2005 года | Пассив | На начало 2004 года | На конец 2005 года |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Наиболее ликвидные активы (А1) | 48 | 171 | Наиболее срочные обязательства(П1) | 8644 | 11558 |

| Быстро реализуемые активы (А2) | 10565 | 14091 | Краткосрочные пассивы (П2) | 0 | 0 |

| Медленно реализуемые активы (А3) | 974 | 2656 | Долгосрочные пассивы (П3) | 0 | 0 |

| Трудно реализуемые активы (А4) | 1442 | 3144 | Постоянные пассивы (П4) | 4385 | 8466 |

| Баланс | 13029 | 20062 | Баланс | 13029 | 20062 |

Сопоставление итогов групп по активу и пассиву анализируемой организации представлены в Таблице 10.

Таблица 10

Проверка выполнения условия ликвидности баланса ООО «Ремсервис»

| Рекомендуемые значения | На начало года | На конец года |

| А1>=П1 | А1<П1 | А1<П1 |

| А2>=П2 | А2>П2 | А2>П2 |

| А3>=П3 | А3>П3 | А3>П3 |

| А4<=П4 | А4<П4 | А4<П4 |

В данном случае первое неравенство имеет знак, противоположный зафиксированному в оптимальном варианте, поэтому ликвидность баланса отличается от абсолютной. Несоответствие в первой пропорции свидетельствует о недостаточности денежных средств для оплаты срочной кредиторской задолженности, как на начало, так и на конец рассматриваемого периода. На начало анализируемого периода соотношение было 0,006 к 1, а достаточным значением для коэффициента срочности является соотношение 0,2 к 1. Хотя к концу 2005 года значение коэффициента возросло, однако организация могла оплатить лишь 1,5% своих краткосрочных обязательств, что свидетельствует о стесненном финансовом положении. При этом, исходя из данных аналитического баланса, можно заключить, что причиной снижения ликвидности явилось то, что краткосрочная задолженность увеличилась более быстрыми темпами, чем денежные средства. Однако третье неравенство отражает некоторый платежный излишек.

Анализ ликвидности бухгалтерского баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

3.4. Коэффициентный анализ финансового состояния предприятия

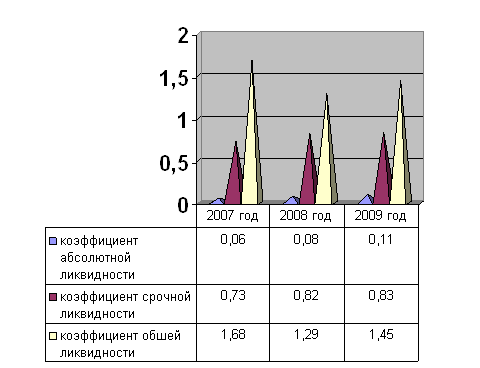

Для анализа устойчивости финансового положения предприятия рассчитаем коэффициенты платежеспособности и ликвидности.

Таблица 11

Коэффициенты платежеспособности

| Показатель | 2004 год | 2005 год | Рекомендуемые значения | Оценка в соответветствии со сводными критериями оценки финансового состояния |

| |||

| 1 | 2 | 3 | 4 | 5 |

| |||

| 1. коэффициенты ликвидности и платежеспособности | Соответствует нормативу, «хорошо» | |||||||

| 1.1 коэффициент текущей платежеспособ-ности | 1.51 | 1.27 | От 1 до 2 Не менее 2 | «хорошо» |

| |||

| 1.2 коэффициент промежуточной платежеспособ-ности и ликвидности | 1.43 | 0.01 | 1 и более | Не соответствует нормативу, «неудовлетвори- тельно» |

| |||

| 1.3 коэффициент абсолютной ликвидности | 0.04 | 0,2-0,3 |

| |||||

| 2. показатели качественной характеристики платежеспособности и ликвидности |

| |||||||

| 2.1 чистый оборотный капитал | 5266 | 0.03 | Рост показателя в динамике – положительная тенденция | Соответствует нормативу, «хорошо» |

| |||

| 2.2 коэффициент соотношения денежных средств и чистого оборотного капитала | 0.08 | 0.38 | 0-1 Рост в динамике - положительная тенденция | Соответствует нормативу, «хорошо» |

| |||

| 2.3 коэффициент соотношения запасов и чистого оборотного капитала | 0.16 | 0.16 | Чем выше показатель и ближе к 1, тем хуже | Не соответствует нормативу, «удовлетвори- тельно» |

| |||

| 2.4 коэффициент соотношения запасов и краткосрочной задолженности | 0.08 | 1.22 | 0,5 – 0,7 |

| ||||

| 2.5 коэффициент соотношения дебиторской и кредиторской задолженности | 1.35 | 1.22 |

| |||||

Наблюдается снижение коэффициента текущей платежеспособности, поэтому рассчитаем коэффициент утраты ликвидности за период, равный трем месяцам:

Ку.л.=(Ктл1+3/Т*(Ктл1-Ктл0))/Ктлнорм

Ктл1=(16918/20062)/(11558/20062)=0,843/0,576=1,46

Ктл0=(15800/17438)/(10868/17438)= 0,906/0,623=1,45

Ку.л.=(1,46+3/12*(1,46-1,45))/2=0,73. Т.к. коэффициент утраты ликвидности меньше единицы, то в течение трех месяцев предприятие не имеет возможности сохранить ликвидность баланса.

Коэффициент промежуточной платежеспособности и ликвидности остается в пределах рекомендуемого (1 и более), хотя наблюдается его снижение с 1,43 до 1,27. Но эти значения недостаточны, т.к. большую долю ликвидных средств составляет дебиторская задолженность.

Очень низкое значение коэффициента абсолютной ликвидности свидетельствует о недостаточности готовых средств платежа. Действительно, как было отмечено выше, в составе ликвидных средств преобладает дебиторская задолженность, а этот факт, в свою очередь, предполагает для обеспечения платежеспособности проведение эффективной работы по возврату долгов. Это подтверждается значениями коэффициента соотношения дебиторской и кредиторской задолженности 1,35 и 1,22.

Предприятие располагает чистым оборотным капиталом, при этом наблюдается его снижение по сравнению с 2004 годом, что оценивается как отрицательная тенденция. Однако в нашем случае чистый оборотный капитал финансируется за счет краткосрочных финансовых обязательств. При этом более эффективно используется собственный капитал, но снижается финансовая устойчивость и платежеспособность предприятия, т.к. это приводит к одновременному увеличению краткосрочных обязательств и снижению уровня чистого оборотного капитала. Что и подтверждается значением коэффициента текущей платежеспособности.

Существует мнение, что чистый оборотный капитал должен покрывать не менее 30% оборотных активов и не менее 50% запасов.

В нашем предприятии коэффициент соотношения денежных средств и чистого оборотного капитала очень низок 0,08 и 0,03. Коэффициент соотношения запасов и чистого оборотного капитала за 2004 год составил 0,16, а за 2005 год – 0,38. Доля запасов в оборотном капитале невелика, менее 20% (2004 год: 854/10380=0,082; 2005 год: 2234/11558=0,19). Величина оборотных активов, покрытых чистым оборотным капиталом в 2004 году составляла 66% (10380/ 15800), а в 2005 году она увеличилась до 68% (11558/16918), что соответствует общепринятым критериям.

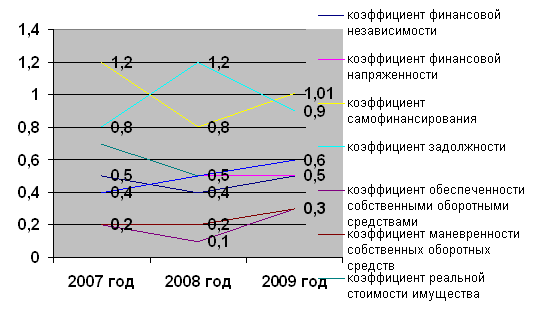

Рассчитаем коэффициенты финансовой устойчивости.

Таблица 12

Коэффициенты финансовой устойчивости

| Показатель | 2004 год | 2005 год | Рекомендуемые значения коэффициента | Оценка в соответветствии со сводными критериями оценки финансового состояния |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент автономии | 0.37 | 0.42 | Более 0,5 | Не соответствует нормативу, «удовлетворительно» |

| Коэффициент заемного капитала | 0.6 | 0.58 | Менее 0,5 | Не соответствует нормативу, «удовлетворительно» |

| Мультипликатор собственного капитала | 792.6 | 10.3 | ||

| Коэффициент финансовой зависимости | 1.6 | 1.37 | Менее 0,7 Превышение указанной границы означает потерю финансовой устойчивости | Не соответствует нормативу, «неудовлетворительно» |

| Коэффициент долгосрочной финансовой независимости | 0.38 | 0.42 | ||

| Коэффициент обеспеченности собственными оборотными средствами | 0.31 | 0.31 | Более 0,1 Чем выше показатель (окло 0,5), тем лучше финансовое состояние | Соответствует нормативу, «хорошо» |

| Коэффициент маневренности | 0.75 | 0.63 | 0,2, минимально допустимое 0,1 | Соответствует нормативу, «хорошо» |

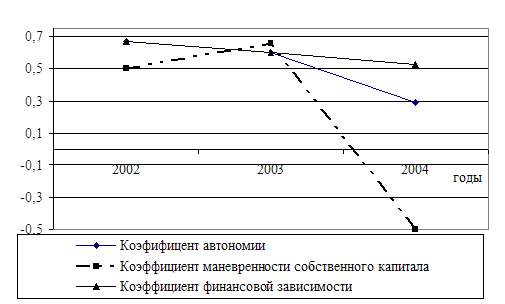

Коэффициент автономии за 2004 год составил 0,37, а за 2005 год – 0,42. Таким образом, около 40% активов предприятия сформированы за счет собственного капитала. Предприятие не обладает возможностями для проведения независимой финансовой политики.

Коэффициент финансовой зависимости составлял 1,6 в 2004 году и 1,37 в 2005 году. Это значит, что на 1 рубль собственного капитала предприятие привлекало от 1,6 руб. до 1,37 руб. заемного капитала, то есть в финансировании предприятия участвуют кредиторы. Зависимость данного предприятия от внешних источников существенна. Превышение коэффициента финансовой зависимости рекомендуемого значения почти в 2 раза означает потерю финансовой устойчивости. Однако наблюдается снижение данного коэффициента.

Значение коэффициента обеспеченности собственными средствами находится в пределах рекомендуемого и равно 0,31. На протяжении 2004 и 2005 года значение данного показателя не изменялось.

Таким образом, по данным показателям финансовое состояние предприятия нельзя охарактеризовать как устойчивое, но заметна тенденция по его улучшению. Это обеспечивается ростом коэффициентов автономии и долгосрочной финансовой независимости; снижением коэффициента финансовой зависимости. В то же время наблюдается снижение коэффициента маневренности, хотя он достаточно высок, но предприятию следует обратить внимание на использование собственного капитала.

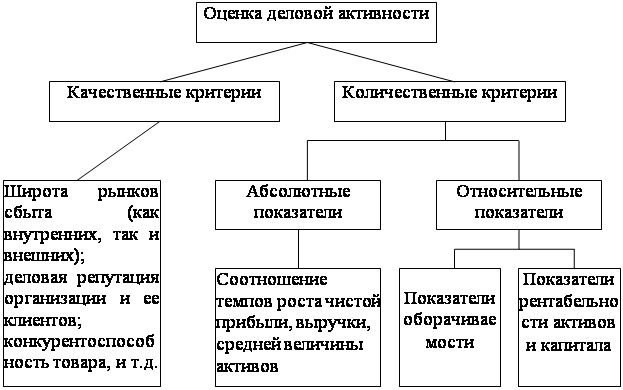

Рассчитаем коэффициенты деловой активности.

Таблица 13

Коэффициенты деловой активности

| Показатель | 2004 год | 2005 год | Рекомендуемые значения коэффициента | Оценка в соответветствии со сводными критериями оценки финансового состояния |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент оборачиваемо-сти | 8.07 | 7.44 | Ухудшение | |

| Срок оборота | 45.3 | 49.1 | Ухудшение | |

| Коэффициент закрепления оборотных активов | 0.12 | 0.13 | Стабильность | |

| Оборачивае-мость активов | 7.26 | 6.49 | Должна быть тенденция к ускорению | Ухудшение |

| Оборачивае-мость запасов | (123.67) | (74.52) | То же | Ухудшение |

| Фондоотдача | 73.06 | 50.88 | Ухудшение | |

| Оборачивае-мость дебиторской задолженности | 8.9 | 8.6 | Стабильность | |

| Время обращения дебиторской задолженности | 47 | 42 | Стабильность | |

| Средний возраст запасов | 3 | 7 | ||

| Операционный цикл | 49.8 | 49.4 | Стабильность | |

| Оборачивае-мость собственного капитала | 20.25 | 16.22 | Ухудшение | |

| Оборачивае-мость общей задолженности | 11.31 | 11.05 | Стабильность | |

| Оборачивае-мость привлеченногофинансового капитала (задолженнос-ти по кредитам) | - | - |

По данным таблицы 13 наблюдается неблагоприятная динамика снижения значений практически всех коэффициентов. Коэффициент оборачиваемости составил за рассматриваемые годы соответственно 8 и 7, т.е. каждый вид оборотных активов потреблялся и вновь возобновлялся соответственно 8 и 7 раз в году, и находился в обороте соответственно – 45 и 49 дней. Коэффициент закрепления оборотных активов за рассматриваемый период практически не изменился; на одну денежную единицу реализованной продукции приходится примерно 12,5% основных средств в денежном выражении. Оборачиваемость всех используемых активов в 2004 году составила 7,26, в 2005 году – 6,49. В данном случае предприятию необходимо повышать объем реализации своих услуг. Коэффициент оборачиваемости запасов на предприятии в 2004 и 2005 годах составил соответственно 123,67 и 74,52. Высокое значение коэффициента в 2004 году говорит о благоприятном финансовом состоянии, но его снижение почти в 2 раза за 2005 год свидетельствует о неустойчивом финансовом состоянии. Средний возраст запасов составляет соответственно 3 и 7 дней. Значение данного коэффициента объясняется отсутствием необходимости по роду деятельности инвестировать средства в запасы в большом объеме. Фондоотдача за 2004 год составила 73,06, за 2005 год – 50,88. Прирост продукции в 2004 году составил 25491 тыс. руб. (110569-85078), а в 2005 – 11093 тыс. руб. (121662-110569), то есть предприятие достаточно эффективно использует имеющиеся у него фонды, но снижение фондоотдачи - тревожный сигнал. Оборачиваемость дебиторской задолженности за 2004 и 2005 год составила соответственно 8,9 и 8,6 раза, а время ее обращения – соответственно 47 и 42 дня. То есть, средний промежуток времени, который требуется для того, чтобы предприятие, реализовав услуги, получило деньги, равен 42 дням. Значение показателя подтверждает сделанный ранее вывод о том, что для сохранения своей платежеспособности предприятию необходимо контролировать дебиторскую задолженность.

Проведем оценку движения денежных средств и структуры капитала за 2005 год. Исходные данные для этого берем в отчете об изменениях капитала (Форма № 3).

Таблица 14

Оценка движения денежных средств и структуры капитала

| Показатели | Устав-ный капи-тал | Добавоч- ный капитал | Резерв-ный ка-питал | Нераспре-деленная прибыль прошлых лет | Целевые финанси-рования и поступле-ния |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Остаток на начало года | 20 | 0 | 2 | 6512 | - |

| Поступило | - | - | - | 1970 | - |

| Использовано | - | - | - | - | - |

| Остаток на конец года | 20 | 0 | 2 | 8482 | |

| Абсолютное изменение остатка | 0 | 0 | 0 | +1970 | - |

| Темп роста, % | - | - | - | 130,2 | - |

| Коэффициент поступле ния | - | - | - | 0,232 | - |

| Коэффициент выбытия | - | - | - | 0,0003 | - |

Из таблицы 14 видно, что в организации идет процесс наращивания собственного капитала, поскольку коэффициент поступления больше коэффициента выбытия.

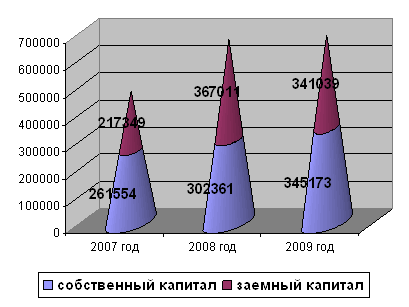

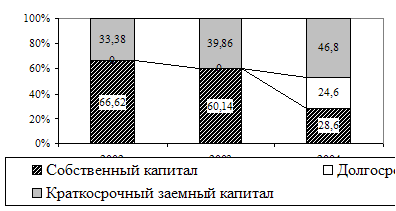

От степени оптимальлности соотношения собственного и заемного капитала зависят финансовое положение предприятия и его устойчивость.

Таблица 15

Анализ динамики и структуры источников капитала

| Источник капитала | Наличие средств, тыс. руб. | Структура средств, % | ||||

| На начало 2005 года | На конец 2005 года | Изменение | На начало 2005 года | На конец 2005 года | Изменение | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1.Собственный капитал | 6534 | 8504 | +1970 | 38,6 | 42,3 | +3,7 |

| 1.1.Уставный капитал | 20 | 20 | - | 0,1 | 0,1 | - |

| 1.2.Резервный капитал | 2 | 2 | - | 0,01 | 0,01 | - |

| 1.3.Добавочный капитал | - | - | - | - | - | - |

| 1.4.Нераспреде-ленная прибыль | 6512 | 8482 | +1970 | 38,5 | 42,2 | +3,7 |

| 1.5.Целевые финансирования и постуления | - | - | - | - | - | - |

| 2.Заемный капитал | 10380 | 11558 | +1178 | 61,4 | 57,7 | -3,7 |

| 2.1. Краткосрочные кредиты | - | - | - | - | - | - |

| 2.2.Кредиторская задолженность | 10380 | 11558 | +1178 | 61,4 | 57,7 | -3,7 |

| 2.2.1.поставщи-кам | 2441 | 3312 | +871 | 14,4 | 16,5 | +2,1 |

| 2.3.2.авансы полученные | 154 | 552 | +398 | 1,0 | 2,8 | +1,8 |

| 2.2.3.персоналу | 3639 | 3538 | -101 | 21,5 | 17,6 | -3,9 |

| 2.2.4.внебюд-жетным фондам | 1340 | 971 | -369 | 7,9 | 4,8 | -3,1 |

| 2.2.5.бюджету | 2366 | 2691 | +325 | 14 | 13,4 | -0,6 |

| 2.2.6.прочим кредиторам | 440 | 494 | +54 | 2,6 | 2,5 | -0,1 |

| Итого | 16914 | 20062 | +3148 | 100 | 100 | - |

Из данных таблицы 15 видно, что на данном предприятии основной удельный вес в источниках формирования активов занимает заемный капитал (представлен кредиторской задолженностью), хотя его доля снизилась на 3,7%, а собственного, соответственно увеличилась. Увеличение собственного капитала произошло за счет прироста нераспределенной прибыли на 1970 тыс.руб. в 2005 году.

Проведем оценку достаточности источников финансирования для формирования материальных оборотных средств в таблице 16.

Таблица 16

Источники финансирования для формирования материальных оборотных средств

| Показатели | На начало года | На конец года | Изменения |

| 1 | 2 | 3 | 4 |

| 1. Собственный капитал | 6534 | 8466 | +1932 |

| 2. Внеоборотные активы | 1638 | 3144 | +1506 |

| 3. Наличие собственных оборотных средств (п.1 – п.2) | 4896 | 5322 | +426 |

| 4. Долгосрочные пассивы | 36 | 38 | +2 |

| 5. Наличие долгосрочных источников формирования запасов (п.3+п.4) | 4932 | 5360 | +428 |

| 6.Краткосрочные кредиты и заемные средства | 10868 | 11558 | +690 |

| 7. Общая величина основных источников формирования запасов (п.5+п.6) | 15800 | 16918 | +1118 |

| 8. Общая величина запасов (стр.210+стр.220) | 1201 | 2656 | +1455 |

| 9. Излишек(+) или недостаток (-) собственных оборотных средств(п.3 – п.8) | 3695 | 2666 | - 1029 |

| 10. Излишек(+) или недостаток (-) долгосрочных источников формирования запасов (п.5 – п.8) | 3731 | 2704 | - 1027 |

| 11. Излишек(+) или недостаток (-) общей величины основных источников формирования запасов (п.7 – п.8) | 14599 | 14262 | - 337 |

| 12. Номер типа финансовой ситуации | 1 | 1 | х |

Данные таблицы говорят о том, что в организации абсолютное устойчивое состояние и в начале и в конце анализируемого периода. Однако коэффициентный анализ финансового состояния показал другие результаты.

3.5. Горизонтальный, вертикальный и трендовый анализ Отчета о прибылях и убытках

Все показатели отчета о прибылях и убытках (Форма №2) приведем в процентах к объему выручки от реализации (таблица 17).

Таблица 17

Вертикальный анализ отчета о прибылях и убытках

| 2004 год, % | 2005 год, % | |

| Выручка от продажи | 100 | 100 |

| Себестоимость проданных товаров, продукции, работ, услуг | 93,7 | 94,6 |

| Коммерческие расходы | 0 | 0 |

| Управленческие расходы | 0 | 0 |

| Общие затраты (с/с + коммерческие расходы) | 93,7 | 94,6 |

| Прибыль (убыток) от продаж | 6,3 | 5,4 |

| Налоги | 1,4 | 1,4 |

| Чистая прибыль | 4,9 | 4 |

В выручке от продажи 2005 года полная себестоимость составила 94,6%, а в предыдущем периоде общие затраты составили 93,7%. Следовательно прибыль от продаж в 2005 году оказалась меньше, чем в предыдущем на 0,9%. С учетом выплаты налогов чистая прибыль от основной деятельности составила 4% в выручке (т.е. 4 коп. на рубль выручки).

Вертикальный анализ доходов по отчету о прибылях и убытках ООО «Ремсервис» показывает удельный вес каждого вида полученных доходов в общей их сумме (таблица 18).

Таблица 18

Удельный вес каждого вида доходов в общей их сумме

| 2004 год | 2005 год | Изменения за год ((2005/2004)*100%-100%) | |

| 1 | 2 | 3 | 4 |

| 1. Выручка от продажи | 99,96 | 99,5 | 10 (121662/110569)*100%-100% |

| 2. Прочие операционные доходы | 0,03 | 0,2 | 714 (301/37)*100%-100% |

| 3. Прочие внереализационные доходы | 0,01 | 0,3 | 10067 (305/3)*100%-100% |

| 4. Всего доходов | 100 | 100 | 10,5 |

Проведем горизонтальный (трендовый) анализ отчета о прибылях и убытках ООО «Ремсервис» за два года от уровня 2003 года, для которого значения всех статей принимаются за 100% (таблица 19).

Таблица 19

Горизонтальный (трендовый) анализ отчета о прибылях и убытках

| Показатели | 2003 год | 2004 год | 2005 год | |||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Выручка (нетто) от продажи | 85078 | 100 | 110569 | 130 | 121662 | 143 |

| 2.Себестои-мость проданных товаров, работ, услуг | (75206) | 100 | (103570) | 138 | (115064) | 153 |

| 3.Коммерческие расходы | - | - | - | - | - | - |

| 4. Управлен-ческие расходы | - | - | - | - | - | - |

| 5.Прибыль (убыток) от продажи | 9872 | 100 | 6999 | 71 | 6598 | 67 |

| 6.Прочие операционные доходы | 52 | 100 | 43 | 83 | 304 | 585 |

| 7.Прочие операционные расходы | (1530) | 100 | (641) | 42 | (860) | 56 |

| 8.Внереализа-ционные доходы | - | - | 3 | 100 | 305 | 10167 |

| 9. Внереализационные расходы | (2229) | 100 | (2707) | 121 | (2698) | 121 |

| 10.Прибыль (убыток) до налогообложе-ния | 6165 | 100 | 3697 | 60 | 3648 | 59 |

| 11.Налог на прибыль | (2026) | 100 | (1512) | 75 | (1665) | 82 |

| 12. Чистая прибыль | 4139 | 100 | 2149 | 52 | 1970 | 48 |

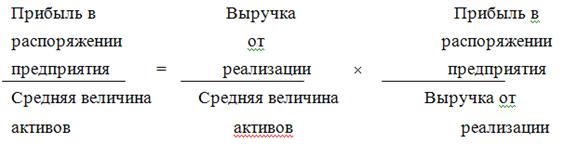

3.6. Коэффициентный анализ рентабельности предприятия

Рентабельность отражает конечные финансовые результаты деятельности организации. Рентабельность характеризует прибыль, полученную с 1 руб. средств, вложенных в финансове операции либо в другие предприятия.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности, окупаемость затрат и т.д. Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами.

аблица 20

Коэффициенты рентабельности

| Показатель | 2004 год | 2005 год | Рекомендуемые значения коэффициента | Оценка в соответветствии со сводными критериями оценки финансового состояния |

| 1 | 2 | 3 | 4 | 5 |

| Рентабельность активов | 0,123 | 0,098 | Ухудшение | |

| Рентабельность собственного капитала | 0,329 | 0,233 | Должна обеспечивать окупаемость вложенных в предприятие средств | Ухудшение |

| Рентабельность реализации | 0,0633 | 0,0542 | Ухудшение | |

| Рентабельность текущих затрат | 0,0676 | 0,0573 | Динамика показателя может свидетельствовать о необходимости пересмотра цен или усиления контроля за себестоимостью продукциии | Стабильно |

| Рентабельность инвестированного капитала | 0,329 | 0,233 | Ухудшение |

По данным отчетности предприятие ООО «Ремсервис» недостаточно эффективно использует имеющиеся у него активы и акционерный капитал, поскольку рентабельность его активов и собственного капитала снизилась, соответственно, с 0,123 до 0,098 и с 0,329 до 0,233.

Рентабельность коммерческой деятельности в 2004 году составила 6,3%, а в 2005 – 5,4%, т.к. снизилась прибыль от продаж. Рентабельность текущих затрат в 2004 году составила 6,8%, а в 2005 – 5,7%. Эффективность использования собственного капитала и привлеченных на долгосрочной основе заемных средств в 2004 и 2005 годах составила соответственно 33% и 23%.

3.7 Факторный анализ прибыли

На величину прибыли организации оказывают влияние разные факторы. Это все факторы финансово-хозяйственной деятельности организации. Одни из них оказывают прямое влияние, а другие – косвенное.

В начале анализа изучим состав балансовой прибыли, ее структуру и динамику. Для этого составим следующую таблицу 21.

Таблица 21

Состав, структура и динамика балансовой прибыли

| Показатели | Сумма, тыс. руб. | Удельный вес в сумме | ||||

| 2004 год | 2005 год | изменение | 2004 год | 2005 год | изменение | |

| 1. Прибыль (убыток) от продажи | 6999 | 6598 | -401 | 189 | 181 | -8 |

| 2.Операционные доходы | 43 | 304 | 261 | 1,2 | 8,3 | -7,1 |

| 3.Операционные расходы | 641 | 860 | 219 | 17,3 | 23,6 | 6,3 |

| 4.Внереали зационные доходы | 3 | 305 | 302 | 0,08 | 8,4 | 8,32 |

| 5.Внереали зационные расходы | 2707 | 2698 | -9 | 73,2 | 74 | 0,8 |

| 6.Общая сумма прибыли | 3697 | 3649 | -48 | 100 | 100 | - |

| 7. Налоги из прибыли | 1548 | 1679 | 131 | 41,9 | 46 | 4,1 |

| 8. Чистая прибыль | 2149 | 1970 | -179 | 58,1 | 54 | -4,1 |

Как показывают данные таблицы, балансовая прибыль уменьшилась на 1,3% по сравнению с 2004 годом. Наибольшую долю в балансовой прибыли занимает прибыль от продаж (181%). Удельный вес операционных финансовых результатов составляет всего 15,3%, но он может быть значительно большим.

Основную часть прибыли ООО «Ремсервис» получает от реализации продукции и услуг. В процессе анализа изучим динамику, выполнение плана прибыли от реализации продукции и услуг и определим факторы изменения ее суммы.

Прибыль от реализации продукции в целом по предприятитю зависит от четырех факторов: объема реализации продукции (VРП); ее структуры (Удi); себестоимости (Сi) и уровня среднереализационных цен (Цi).

Расчет влияния этих факторов на сумму прибыли можно выполнить способом цепной подстановки, используя данные таблицы 22.

Таблица 22

Исходные данные для факторного анализа прибыли от реализации продукции и услуг, тыс.руб.

| Показатель | План | План, пересчитанный на фактический объем реализации | Факт |

| Выручка (нетто) от реализации продукции и услуг (В) | 132683 Σ(VРПiпл*Цiпл) | 116250 Σ(VРПiф*Цiпл) | 121662 Σ(VРПiф*Цiф) |

| Полная себестоимость реализованной продукции (З) | 124284 Σ(VРПiпл*Сiпл) | 108500 Σ(VРПiф*Сiпл) | 115064 Σ(VРПiф*Сiф) |

| Прибыль (П) | 8398 | 7750 | 6598 |

На данном предприятии выполнение плана по реализации составляет VРПф/ VРПпл=775/885=0,88.

Если бы величина остальных факторов не изменилась, то сумма прибыли должна была бы уменьшиться на 12% и составить 7390 тыс.руб. (8398*0,88).

Определим сумму прибыли при фактическом объеме и структуре реализованной продукции, но при плановой себестоимости и плановых ценах. Для этого необходимо из условной выручки вычесть условную сумму затрат:

Σ(VРПiф*Цiпл) – Σ(VРПiф*Сiпл) = 116250 – 108500 = 7 750 тыс. руб.

Подсчитаем, сколько прибыли предприятие могло бы получить при фактическом объеме реализации, структуре и ценах, но при плановой себестоимости подукции. Для этого отфактической суммы выручки следует вычесть условную сумму затрат:

Σ(VРПiф*Цiф) – Σ(VРПiф*Сiпл) = 121662 – 108500 = 13162 тыс. руб.

Таблица 23

Расчет влияния факторов на изменение суммы прибыли от реализации продукции и услуг

| Показатель прибыли | Объем продаж | Структура продаж | Цены | Себестоимость | Прибыль, тыс.руб. |

| 1 | 2 | 3 | 4 | 5 | 6 |

| План | План | План | План | План | 8398 |

| Усл. 1 | Факт | План | План | План | 7390 |

| Усл. 2 | Факт | Факт | План | План | 7750 |

| Усл. 3 | Факт | Факт | Факт | План | 13162 |

| Факт | Факт | Факт | Факт | Факт | 6598 |

По данным таблицы можно установить, как изменилась сумма прибыли за счет каждого фактора. Изменение суммы прибыли за счет:

объема реализации продукции

ΔПvрп = Пусл1 – Ппл= 7390 – 8398 = -1008 тыс. руб.;

структуры продукции

ΔПстр = Пусл2 – Пусл1= 7750 – 7390 = +360 тыс. руб.;

среднереализационных цен

ΔПц = Пусл3 – Пусл2 = 13162 – 7750 = +5412 тыс. руб.;

себестоимости

ΔПс = Пф – Пусл3 = 6598 – 13162 = -6564 тыс.руб.

Итого – 1800 тыс. руб.

Результаты расчетов показывают, что план не был выполнен в основном за счет повышения себестоимости услуг и продукции. Снижению прибыли на 1008 тыс. руб. также способствовало и снижение обема реализации.

Заключение

Таким образом, в результате исследования в рамках темы настоящей дипломной работы можно сделать заключение, что в рыночных условиях основой стабильного положения предприятия служит его финансовая устойчивость, отражающая такое состояние финансовых ресурсов, при котором предприятие, маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Для оценки финансовой устойчивости предприятия необходим анализ его финансового состояния. Финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов.

Цель анализа заключается не только в том, чтобы установить и оценить финансовое состояние предприятия, но и в том, чтобы постоянно проводить работу, напрвленную на его улучшение.

Для проведения финансового анализа ООО «Ремсервис» использовались следующие методы:

· метод абсолютных, относительных и средних величин;

· метод сравнения;

· вертикальный анализ;

· горизонтальный анализ;

· трендовый анализ;

· факторный анализ;

· анализ с помощью финансовых коэффициентов.

Используемые методы исследования позволили сделать вывод, что ООО «Ремсервис» за анализируемый период имело абсолютное устойчивое состояние. Однако коэффициентный анализ финансового состояния предприятия свидетельствует о том, что в течение трех месяцев предприятие не имеет возможности сохранить ликвидность баланса; у организации недостаточно готовых средств платежа, т.к. в составе ликвидных средств преобладает дебиторская задолженность (81,2%).

Около 40% активов предприятия сформированы за счет за счет собственного капитала. ООО «Ремсервис» не обладает возможностями для проведения независимой финансовой политики. В финансировании предприятия участвуют кредиторы.

Предприятие достаточно эффективно использует имеющиеся у него фонды. В организации идет процесс наращивания собственного капитала. Основной удельный вес в источниках формирования активов занимает заемный капитал.

Недостаточно эффективно используются имеющиеся активы, собственный капитал и заемные средства, привлеченные на долгосрочной основе.

За 2005 год уменьшилась прибыль от продаж. Факторный анализ прибыли позволил сформулировать вывод, что на снижение прибыли повлияло повышение себестоимости услуг и продукции, а также снижение объема реализации.

Поскольку предприятие является дочерним и не имеет возможности самостоятельно распоряжаться прибылью, то для улучшения финансового состояния ООО «Ремсервис» предлагаем:

· проводить эффективную работу по возврату долгов;

· повысить обем реализации услуг и продукции за счет освоения новых рынков сбыта.

Список использованной литературы

1. Баканов М.И., Шеремет А.Д. «Теория экономического анализа» - издание 4-ое переработанное и дополненное. – М.: Финансы и статистика, 2002.

2. Бойко Е.А., Шумилин П.Е. «Бухгалтерская (финансовая) отчетность». – Ростов-на-Дону: Феникс, 2004.

3. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. М.:ИНФРА-М, 2001.

4. Вакуленко Т.Г., Фомина Л.Ф. «Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений» – издание 4-ое переработанное и дополненное. – М.- СПб.: Издательский дом Герда, 2003.

5. Донцова Л.В., Никифорова Н.А. «Анализ финансовой отчетности»: учебное пособие. – 4-е издание. – М.: Дело и Сервис, 2005.

6. Камышанов П.И., Камышанов А.П. «Бухгалтерская (финансовая) отчетность: составление и анализ. – 2-е издание исправленное и дополненное. – М.: Омега-Л, 2005.

7. Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия.- М.:Центр экономики и маркетинга, 2000.

8. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник.-М.: ТК Велби, Изд-во Проспект, 2004.

9. Кондраков Н.Л. Бухгалтерский учет. Учебное пособие. – М: ИНФРА-М, 2005.

10. Крылов Э.И., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности предприятия: Учебное пособие. – М.: Финансы и статистика, 2001.

11. Маренго А.К. «Финансовый менеджмент»: экспресс-курс. – М.: Бератор-Пресс, 2002.

12. Подольский В.И. «Аудит»: учебник. – М.: Экономист, 2003 год.

13. Пучкова С.И. Бухгалтерская (финансовая) отчетность. Организации и консолидированные группы.-2-е изд., перераб. И доп.- М.:ИД ФБК-ПРЕСС, 2004.

14. Савицкая Г.В. «Анализ хозяйственной деятельности» - Учебное пособие – 3-е издание. – М.: ИНФРА-М, 2005.

15. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Мн.: ИП Экоперспектива», 2004.

16. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности. – М.:ИНФРА-М, 2001.

17. Селезнева Н.Н., Ионова А.Р. Финансовый анализ: Учебное пособие. – М.: ЮНИТИ-ДАНА, 2001.

18. Титов В.И. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебник.- М.: Издательско-торговая корпорация «Дашков и К», 2005.

19. Чернышева Ю.Г. Гузей В.А. «Комплексный экономический анализ хозяйственной деятельности» - изд. 2-е. – Ростов-на-Дону: Феникс.

20. Шеремет А.Д. Сайфулин Р.С. Негашев Е.В. Методика финансового анализа.-М.:ИНФРА-М, 2000.

Приложения

| АКТИВ | Код показателя | На 01.01.2004 | На 01.01.2005 | |

| 1 | 2 | 3 | 4 | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | 110 | |||

| Основные средства | 120 | 1 389 | 1 638 | |

| Незавершенное строительство | 130 | 53 | ||

| Доходные вложения в материальные ценности | 135 | |||

| Долгосрочные финансовые вложения | 140 | |||

| Отложенные налоговые активы | 145 | |||

| Прочие внеоборотные активы | 150 | |||

| ИТОГО по разделу I | 190 | 1 442 | 1 638 | |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 821 | 854 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 431 | 833 | |

| животные на выращивании и откорме | 212 | |||

| затраты в незавершенном производстве | 213 | |||

| готовая продукция и товары для перепродажи | 214 | |||

| товары отгруженные | 215 | |||

| расходы будущих периодов | 216 | 390 | 21 | |

| прочие запасы и затраты | 217 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 153 | 347 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | |||

| в том числе покупатели и заказчики | 231 | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 10 565 | 14 172 | |

| в том числе: покупатели и заказчики-предпр. Гр. КЦБК | 241 | 11 910 | ||

| покупатели и заказчики-др. организ. | 242 | 10 089 | 1 769 | |

| Авансы выданные –предпр. Гр.КЦБК | 243 | 22 | ||

| Авансы выданные-другие организации | 244 | 4 | 132 | |

| Прочие дебиторы-предприятия гр.КЦБК | 245 | |||

| Прочие дебиторы | 246 | 471 | 338 | |

| Краткосрочные финансовые вложения | 250 | |||

| Денежные средства | 260 | 48 | 427 | |

| касса | 261 | 1 | 1 | |

| Расчетный счет | 262 | 47 | 426 | |

| Валютный счет | 263 | |||

| Прочие оборотные активы | 270 | |||

| ИТОГО по разделу II | 290 | 11 587 | 15 800 | |

| БАЛАНС | 300 | 13 029 | 17 438 | |

| ПАССИВ | Код показателя | На 01.01.2004 | На 01.01.2005 | |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 20 | 20 | |

| Собственные акции, выкупленные у акционеров | 411 | ( 0 ) | ( 0 ) | |

| Добавочный капитал | 420 | |||

| Резервный капитал | 430 | 2 | ||

| в том числе: резервы, образованные в соответствии с законодательством | 431 | |||

| резервы, образованные в соответствии с учредительными документамих | 432 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 4 365 | 6 512 | |

| Нераспред. Прибыль (непокрытый убыток) прошлых лет | 471 | 4 365 | 6 512 | |

| Нераспред. Прибыль (непокрытый убыток) отчетного года | 472 | |||

| ИТОГО по разделу III | 490 | 4 385 | 6 534 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | |||

| Отложенные налоговые обязательства | 515 | 36 | ||

| Прочие долгосрочные обязательства | 520 | |||

| ИТОГО по разделу IV | 590 | 36 | ||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | |||

| Кредиторская задолженность | 620 | 8 644 | 10 380 | |

| в том числе: поставщики и подрядчики-пр.гр. КЦБК | 621 | 1 871 | ||

| поставщики и подрядчики-др. организации | 622 | 1 261 | 570 | |

| задолженность перед персоналом организации | 623 | 3 357 | 3 639 | |

| задолженность перед государственными внебюджетными фондами | 624 | 1 380 | 1 340 | |

| задолженность по налогам и сборам | 625 | 2 299 | 2 366 | |

| Авансы полученные | 626 | 154 | ||

| прочие кредиторы | 627 | 347 | 440 | |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | |||

| Доходы будущих периодов | 640 | |||

| Резервы предстоящих расходов | 650 | 487 | ||

| Прочие краткосрочные обязательства | 660 | |||

| ИТОГО по разделу V | 690 | 8 644 | 10 868 | |

| БАЛАНС | 700 | 13 029 | 17 438 | |

| Справка о наличии ценностей, учитываемых на забалансовых счетах Арендованные основные средства | 910 | 4 077 | 6 471 | |

| в том числе по лизингу | 911 | |||

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | |||

| Товары, принятые на комиссию | 930 | |||

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | |||

| Обеспечения обязательств и платежей полученные | 950 | |||

| Обеспечения обязательств и платежей выданные | 960 | |||

| Износ жилищного фонда | 970 | |||

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | |||

| Нематериальные активы, полученные в пользование | 990 | |||

Руководитель (подпись) (расшифровка подписи) 200 г.

Главный бухгалтер (подпись) (расшифровка подписи)200 г.

Приложение 2

| АКТИВ | Код показателя | На 01.01.2005 | На 01.01.2006 | |

| 1 | 2 | 3 | 4 | |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | 110 | |||

| Основные средства | 120 | 1 638 | 3 144 | |

| Незавершенное строительство | 130 | |||

| Доходные вложения в материальные ценности | 135 | |||

| Долгосрочные финансовые вложения | 140 | |||

| Отложенные налоговые активы | 145 | |||

| Прочие внеоборотные активы | 150 | |||

| ИТОГО по разделу I | 190 | 1 638 | 3 144 | |

| II. ОБОРОТНЫЕ АКТИВЫ Запасы | 210 | 854 | 2 234 | |

| в том числе: сырье, материалы и другие аналогичные ценности | 211 | 833 | 1 879 | |

| животные на выращивании и откорме | 212 | |||

| затраты в незавершенном производстве | 213 | |||

| готовая продукция и товары для перепродажи | 214 | |||

| товары отгруженные | 215 | |||

| расходы будущих периодов | 216 | 21 | 355 | |

| прочие запасы и затраты | 217 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 347 | 422 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | |||

| в том числе покупатели и заказчики | 231 | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 14 172 | 14 091 | |

| в том числе: покупатели и заказчики-предпр. Гр. КЦБК | 241 | 11 910 | 10 028 | |

| покупатели и заказчики-др. организ. | 242 | 1 769 | 3 376 | |

| Авансы выданные –предпр. Гр.КЦБК | 243 | 22 | ||

| Авансы выданные-другие организации | 244 | 132 | 4 | |

| Прочие дебиторы-предприятия гр.КЦБК | 245 | 3 | ||

| Прочие дебиторы | 246 | 338 | 681 | |

| Краткосрочные финансовые вложения | 250 | |||

| Денежные средства | 260 | 427 | 171 | |

| касса | 261 | 1 | 2 | |

| Расчетный счет | 262 | 426 | 170 | |

| Валютный счет | 263 | |||

| Прочие оборотные активы | 270 | |||

| ИТОГО по разделу II | 290 | 15 800 | 16 918 | |

| БАЛАНС | 300 | 17 438 | 20062 | |

| ПАССИВ | Код показателя | На 01.01.2005 | На 01.01.2006 | |

| 1 | 2 | 3 | 4 | |

| III. КАПИТАЛ И РЕЗЕРВЫ Уставный капитал | 410 | 20 | 20 | |

| Собственные акции, выкупленные у акционеров | 411 | ( 0 ) | ( 0 ) | |

| Добавочный капитал | 420 | |||

| Резервный капитал | 430 | 2 | 2 | |

| в том числе: резервы, образованные в соответствии с законодательством | 431 | |||

| резервы, образованные в соответствии с учредительными документамих | 432 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 6 512 | 8 444 | |

| Нераспред. Прибыль (непокрытый убыток) прошлых лет | 471 | 6 512 | 6 512 | |

| Нераспред. Прибыль (непокрытый убыток) отчетного года | 472 | 1 932 | ||

| ИТОГО по разделу III | 490 | 6 534 | 8 466 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 510 | |||

| Отложенные налоговые обязательства | 515 | 36 | 38 | |

| Прочие долгосрочные обязательства | 520 | |||

| ИТОГО по разделу IV | 590 | 36 | 38 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Займы и кредиты | 610 | |||

| Кредиторская задолженность | 620 | 10 380 | 11 558 | |

| в том числе: поставщики и подрядчики-пр.гр. КЦБК | 621 | 1 871 | 2 769 | |

| поставщики и подрядчики-др. организации | 622 | 570 | 543 | |

| задолженность перед персоналом организации | 623 | 3 639 | 3 538 | |

| задолженность перед государственными внебюджетными фондами | 624 | 1 340 | 971 | |

| задолженность по налогам и сборам | 625 | 2 366 | 2 691 | |

| Авансы полученные | 626 | 154 | 553 | |

| прочие кредиторы | 627 | 440 | 494 | |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | |||

| Доходы будущих периодов | 640 | |||

| Резервы предстоящих расходов | 650 | 488 | ||

| Прочие краткосрочные обязательства | 660 | |||

| ИТОГО по разделу V | 690 | 10 868 | 11 558 | |

| БАЛАНС | 700 | 17 438 | 20 062 | |

| Справка о наличии ценностей, учитываемых на забалансовых счетах Арендованные основные средства | 910 | 6 471 | 6 874 | |

| в том числе по лизингу | 911 | 232 | ||

| Товарно-материальные ценности, принятые на ответственное хранение | 920 | |||

| Товары, принятые на комиссию | 930 | |||

| Списанная в убыток задолженность неплатежеспособных дебиторов | 940 | |||

| Обеспечения обязательств и платежей полученные | 950 | |||

| Обеспечения обязательств и платежей выданные | 960 | |||

| Износ жилищного фонда | 970 | |||

| Износ объектов внешнего благоустройства и других аналогичных объектов | 980 | |||

| Нематериальные активы, полученные в пользование | 990 | |||

Руководитель (подпись) (расшифровка подписи) 200 г.

Главный бухгалтер (подпись) (расшифровка подписи) 200 г.

Приложение 3

| Показатель | За отчет- | За анало- | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам в том числе от: | 0010 | 110 569 | 85 078 |

| реализации продукции | 0011 | ||

| реализации услуг | 0012 | 110 569 | 85 078 |

| торговли | 0013 | ||

| реализации работ | 0014 | ||

| Себестоимость проданных товаров, в том числе: | 0020 | (103 570) | (75 026 ) |

| реализации продукции | 0021 | ||

| реализации услуг | 0022 | 103 570 | 75 206 |

| торговли | 0023 | ||

| реализации работ | 0024 | ||

| Валовая прибыль | 0029 | 6 999 | 9 872 |

| Коммерческие расходы | 0030 | ( ) | ( ) |

| Управленческие расходы | 0040 | ( ) | ( ) |

| Прибыль (убыток) от продаж | 0050 | 6 999 | 9 872 |

| Прочие доходы и расходы | |||

| Проценты к получению | 0060 | 6 | |

| Проценты к уплате | 0070 | ( ) | ( ) |

| Доходы от участия в других | 0080 | ||

| Прочие операционные доходы | 0090 | 37 | 52 |

| Прочие операционные расходы | 0100 | (641) | (1 530 ) |

| Внереализационные доходы | 0120 | 3 | |

| Внереализационные расходы | 0130 | (2 707) | (2 229) |

| Чрезвычайные доходы | 0131 | ||

| Чрезвычайные расходы | 0132 | ||

| Прибыль (убыток) до | 0140 | 3 697 | 6 165 |

| Отложенные налоговые активы | 0141 | ||

| Отложенные налоговые обязательства | 0142 | (36) | |

| Текущий налог на прибыль | 0150 | (1 512 ) | (2 026 ) |

| Чистая прибыль (убыток) отчетного | 0190 | 2 149 | 4 139 |

| СПРАВОЧНО. | 0200 | 658 | 546 |

| Расшифровка строки 200 в том числе: постоянные налоговые об-ва отч. период | 0198 | 664 | |

| постоянные налоговые об-ва прошлых лет | 0199 | -6 | |

| Расшифровка строки 150 в том числе: текущий налог на прибыль | 0201 | 1 544 | |

| налог на прибыль прошлых лет | 0202 | -34 | |

| санкции в бюджет и внебюджетные фонды | 0203 | 2 | |

| Базовая прибыль (убыток) на акцию | 0204 | ||

| Разводненная прибыль (убыток) на | 0205 | ||

| Расшифровка строки 141 в том числе: отложенные налоговые активы отч.период | 0206 | ||

| отложенные налоговые активы прошлых лет | 0207 | ||

| Расшифровка строки 142 в том числе: отложенные налоговые об-ва отч.период | 0208 | 7 | |

| отложенные налоговые об-ва прошлых лет | 0209 | 29 | |

Руководитель _________ ____________Главный бухгалтер _________ ____________

"__" _____________ 2004 г.

Приложение 4

ОТЧЕТ

О ПРИБЫЛЯХ И УБЫТКАХ

| Показатель | За отчет- | За анало- | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Доходы и расходы по обычным видам в том числе от: | 0010 | 121 662 | 110 569 |

| реализации продукции | 0011 | 56 | |

| реализации услуг | 0012 | 121 606 | 110 569 |

| торговли | 0013 | ||

| реализации работ | 0014 | ||

| Себестоимость проданных товаров, в том числе: | 0020 | (115 064) | (103 570) |

| реализации продукции | 0021 | 47 | |

| реализации услуг | 0022 | 115 017 | 103 570 |

| торговли | 0023 | ||

| реализации работ | 0024 | ||

| Валовая прибыль | 0029 | 6 598 | 6 999 |

| Коммерческие расходы | 0030 | ( ) | ( ) |

| Управленческие расходы | 0040 | ( ) | ( ) |

| Прибыль (убыток) от продаж | 0050 | 6 598 | 6 999 |

| Прочие доходы и расходы | |||

| Проценты к получению | 0060 | 3 | 6 |

| Проценты к уплате | 0070 | ( ) | ( ) |

| Доходы от участия в других | 0080 | ||

| Прочие операционные доходы | 0090 | 301 | 37 |

| Прочие операционные расходы | 0100 | (860) | (641) |

| Внереализационные доходы | 0120 | 305 | 3 |

| Внереализационные расходы | 0130 | (2 698) | (2 707) |

| Чрезвычайные доходы | 0131 | ||

| Чрезвычайные расходы | 0132 | ||

| Прибыль (убыток) до | 0140 | 3 648 | 3 697 |

| Отложенные налоговые активы | 0141 | ||

| Отложенные налоговые обязательства | 0142 | (14) | (36) |

| Текущий налог на прибыль | 0150 | (1 665) | (1 512 ) |

| Чистая прибыль (убыток) отчетного | 0190 | 1 970 | 2 149 |

| СПРАВОЧНО. | 0200 | 726 | 658 |

| Расшифровка строки 200 в том числе: постоянные налоговые об-ва отч. период | 0198 | 717 | 664 |

| постоянные налоговые об-ва прошлых лет | 0199 | 9 | -6 |

| Расшифровка строки 150 в том числе: текущий налог на прибыль | 0201 | 1 578 | 1 544 |

| налог на прибыль прошлых лет | 0202 | 9 | -34 |

| санкции в бюджет и внебюджетные фонды | 0203 | 77 | 2 |

| Базовая прибыль (убыток) на акцию | 0204 | ||

| Разводненная прибыль (убыток) на | 0205 | ||

| Расшифровка строки 141 в том числе: отложенные налоговые активы отч.период | 0206 | ||

| отложенные налоговые активы прошлых лет | 0207 | ||

| Расшифровка строки 142 в том числе: отложенные налоговые об-ва отч.период | 0208 | 7 | |

| отложенные налоговые об-ва прошлых лет | 0209 | 29 | |

Руководитель _________ ____________Главный бухгалтер _________ ____________

"__" _____________ 2005 г.

Приложение 5

ОТЧЕТ ОБ ИЗМЕНЕНИЯХ КАПИТАЛА

за 2005 г.

| Показатель | Уставный капитал | Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый ^убыток) | Итого | ||

| наименование | код | ||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Остаток на 31 декабря года, предшествующего предыдущему | 010 | 20 | 0 | 0 | 4 365 | 4 385 | |

| 2004 г. | 020 | X | Х | X | 0 | 0 | |

| (предыдущий год) Изменения в учетной политике | |||||||

| Результат от переоценки объектов основных средств | 030 | X | 0 | X | 0 | 0 | |

| 040 | X | ||||||

| Остаток на 1 января предыдущего года | 050 | 20 | 0 | 0 | 4 365 | 4 385 | |

| Результат от пересчета иностранных валют | 055 | X | 0 | X | X | 0 | |

| Чистая прибыль | 060 | X | X | X | 2 149 | 2 149 | |

| Дивиденды | 065 | X | X | X | ( 0 ) | 0 | |

| Отчисления в резервный фонд | 067 | X | X | 2 | 2 | 0 | |

| Увеличение величины капитала за счет: дополнительного выпуска акций | 070 | 0 | X | X | X | 0 | |

| увеличения номинальной стоимости акций | 075 | 0 | X | X | X | 0 | |

| реорганизации юридического лица | 080 | 0 | X | X | 0 | 0 | |

| 081 | |||||||

| Уменьшение величины капитала за счет: уменьшения номинала акций | 085 | 0 | X | X | X | 0 | |

| уменьшения количества акций | 086 | ( 0 ) | X | X | X | ( 0 ) | |

| реорганизации юридического лица | 087 | ( 0 ) | X | X | ( 0 ) | ( 0 ) | |

| 089 | |||||||

| Остаток на 31 декабря предыдущего года | 090 | 20 | 0 | 2 | 6 512 | 6 534 | |

| 2005 г. | 092 | X | X | X | 0 | 0 | |

| (отчетный год) Изменения в учетной политике | |||||||

| Результат от переоценки объектов основных средств | 094 | X | 0 | X | 0 | 0 | |

| 096 | X | ||||||

| Остаток на 1 января отчетного года | 100 | 20 | 0 | 2 | 6 512 | 6 534 | |

| Результат от пересчета иностранных валют | 102 | X | 0 | X | X | 0 | |

| Чистая прибыль | 106 | X | X | X | 1 970 | 1 970 | |

| Дивиденды | 108 | X | X | X | ( 0 ) | 0 | |

| Отчисления в резервный фонд | 110 | X | X | 0 | ( 0 ) | 0 | |

| Увеличение величины капитала за счет: дополнительного выпуска акций | 121 | 0 | X | X | X | 0 | |

| увеличения номинальной стоимости акций | 122 | 0 | X | X | X | 0 | |

| реорганизации юридического лица | 123 | 0 | X | X | 0 | 0 | |

| 125 | |||||||

| Уменьшение величины капитала за счет: уменьшения номинала акций | 131 | ( 0 ) | X | X | X | ( 0 ) | |

| уменьшения количества акций | 132 | ( 0 ) | X | X | X | ( 0 ) | |

| реорганизации юридического лица | 133 | ( 0 ) | X | X | ( 0 ) | ( 0 ) | |

| Остаток на 31 декабря отчетного года | 140 | 20 | 0 | 2 | 8 482 | 8 5 04 | |

И. Резервы

| Показатель | Остаток | Поступило | Использовано | Остаток | ||||

| наименование | код | |||||||

| 1 | 2 | 3 . | 4 | 5 | 6 | |||

| Резервы, образованные в соответствии с законодательством: | 150 | 0 | 14 125 | ( 13 638 ) | 487 | |||

| (наименование резерва) данные предыдущего года | ||||||||

| данные отчетного года | 487 0 | 19 123 0 | ( 19 610 ) ( 0 ) | 0 0 | ||||

| Резерв на выплату вознаграждений | 0 | 0 | ( 0 ) | 0 | ||||

| данные предыдущего года | ||||||||

| данные отчетного года | 0 | 0 | ( 0 ) | 0 | ||||

| Резервы, образованные в соответствии с учредительными документами: Резерв на выплату отпускных | 160 | 2 | ( ) | 2 | ||||

| данные предыдущего года | ||||||||

| данные отчетного года | 161 | 2 | ( ) | 2 | ||||

| Резерв на выплату вознаграждений | 0 | 0 | ( 0 ) | 0 | ||||

| данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

| Оценочные резервы: | 170 | ( ) | ||||||

| данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

| (наименование резерва) данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

| 1 ) | ||||||||

| (наименование резерва) данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

| 2 | 3 | 4 | 5 | 6 | ||||

| Резервы предстоящих расходов: | 180 | ( ) | ||||||

| (наименование резерва) данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

| ( ) | ||||||||

| (наименование резерва) данные предыдущего года | ||||||||

| данные отчетного года | ( ) | |||||||

Справки

| Показатель | Остаток на начало | Остаток на конец | |||

| наименование | код | отчетного года | отчетного периода | ||

| 1 | 2 | 3 | 4 | ||

| 1) Чистые активы | 200 | 6 534 | 8 504 | ||

| Из бюджета | Из внебюджетных фондов | ||||

| за отчетный год | за предыдущий год | за отчетный год | за предыдущий год | ||

| 3 | 4 | 5 | 6 | ||

| 2) Получено на: расходы по обычным видам деятельности - всего | 210 | 0 | 0 | 570 | 381 |

| в том числе: | 215 | 570 | 381 | ||

| капитальные вложения во внеоборотные активы | 220 | 0 | 0 | 0 | 0 |

| в том числе: | 225 | ||||

Руководитель _________________Главный бухгалтер

«___»___________________ 2005 г.

Приложение 6

| Показатель | За отчетный период | За аналогичный период предыдущего года | |

| наименование | код | ||

| 1 | 2 | 3 | 4 |

| Остаток денежных средств на начало отчетного года | 010 | 427 | 48 |

| Движение денежных средств по текущей деятельности | 020 | 137 933 | 122 434 |

| Средства, полученные от покупателей, заказчиков | |||

| 030 | |||

| Прочие доходы | 040 | 735 | 608 |

| Денежные средства, направленные: | 100 | 135 722 | 121 430 |

| на оплату приобретенных товаров, работ, услуг, сырья и иных оборотных активов | 150 | (32 953 ) | ( 16 677 ) |

| на оплату труда | 160 | ( 55 371 ) | ( 54 000 ) |

| на выплату дивидендов, процентов | 170 | ( 0 ) | ( 0 ) |

| на расчеты по налогам и сборам | 180 | ( 30 951 ) | ( 30 966 ) |

| 185 | ( 10 632 ) | ( 14 050 ) | |

| ( ) | ( ) | ||

| на прочие расходы | 190 | ( 5 815 ) | ( 5 737 ) |

| Чистые денежные средства от текущей деятельности | 200 | 2 946 | 1 612 |

| Движение денежных средств по инвестиционной деятельности Выручка от продажи объектов основных средств и иных внеоборотных активов | 210 | - | 8 |

| Выручка от продажи ценных бумаг и иных финансовых вложений | 220 | 0 | 0 |

| Полученные дивиденды | 230 | 0 | 0 |

| Полученные проценты | 240 | 3 | 6 |

| Поступления от погашения займов, предоставленных другим организациям | 250 | 0 | 0 |

| Приобретение дочерних организаций | 280 | ( 0 ) | ( 0 ) |

| Приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 290 | (3 015 ) | ( 1 098 ) |

| Приобретение ценных бумаг и иных финансовых вложений | 300 | ( 0 ) | ( 0 ) |

| Займы, предоставленные другим организациям | 310 | ( 0 ) | ( 0 ) |

| Чистые денежные средства от инвестиционной деятельности | 340 | -3 012 | -1 084 |

| Движение денежных средств по финансовой деятельности Поступления от эмиссии акций или иных долевых бумаг | 350 | 0 | 0 |

| Поступления от займов и кредитов, предоставленных другими организациями | 360 | 0 | 0 |

| 370 | |||

| Погашение займов и кредитов (без процентов) | 400 | ( 0 ) | ( 0 ) |

| Погашение обязательств по финансовой аренде | 410 | ( 190 ) | ( 149 ) |

| 420 | ( ) | ( ) | |

| ( ) | ( ) | ||

| Чистые денежные средства от финансовой деятельности | 430 | -190 | -149 |

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов | 440 | -256 | 379 |

| Остаток денежных средств на конец отчетного периода | 450 | 171 | 427 |

| Величина влияния изменений курса иностранной валюты по отношению к рублю | 460 | 0 | 0 |

Руководитель Главный бухгалтер

«___»____________2005г.

Похожие работы

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

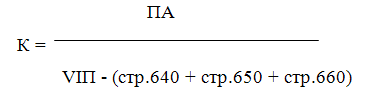

... на формирование оборотных средств, т.е. предприятие располагает собственными оборотными средствами. Согласно методическим положениям, значение коэффициента обеспеченности является одним из критериев оценки финансового состояния предприятий и установления неудовлетворительной структуры баланса. Коэффициент обеспеченности собственными средствами , где IVП - итог раздела IV пассива баланса; ...

... на низком уровне, что говорит о неэффективном вложении средств и капитала ОАО «Ронгинское торфобрикетное предприятие». Глава 2 Анализ финансовой устойчивости предприятия и пути его повышения 2.1 Методические основы анализа финансовой устойчивости предприятия В рыночных условиях важной аналитической характеристикой является финансовая устойчивость предприятия, потому что хозяйственная ...

... рассматриваются такие показатели как фондоотдача, когда речь идет о внеоборотных активах, оборачиваемость оборотных средств, а также оборачиваемость всего капитала. 3 Оценка финансового состояния предприятия и пути его совершенствования (на примере ООО «БЕТОНИТ») 3.1 Анализ структуры актива и пассива баланса Для общей характеристики имущества предприятия на основе данных ...

0 комментариев