Навигация

Показатели обеспеченности предприятия собственными оборотными средствами

1.3 Показатели обеспеченности предприятия собственными оборотными средствами

Собственные оборотные средства – это та часть собственного капитала предприятия, которая является источником покрытия его текущих активов.

Таблица 4. Показатели обеспеченности предприятия собственными оборотными средствами

| № п/п | Наименование показателя | Порядок расчета | Нормативное значение | Фактическое значение | изменения | |||

| 2006 | 2007 | 2008 | 2007 | 2008 | ||||

| 1 | Величина собственных оборотных средств, тыс. руб. | СОС=СК – Внеоб А+ДЗК | - | 155905 | 235970 | 341206 | 80065 | 105236 |

| 2 | Коэффициент обеспеченности собственными источниками оборотных активов |

|

| 0,71 | 0,72 | 0,66 | 0,01 | -0,06 |

| 3 | Коэффициент обеспеченности собственными источниками запасов |

| 0,6 – 0,8 | 2,6 | 3,9 | 4,3 | 1,3 | 1,1 |

| 4 | Коэффициент маневренности |

| > 0,5 | 0,5 | 0,6 | 0,6 | 0,1 | 0 |

Вывод:

Абсолютная величина собственных оборотных средств ООО «Автоматика» положительна и увеличивается в каждом отчетном периоде. За 2007 г. значение собственных оборотных средств увеличилось на 80065 тыс. руб., а за 2008 г. – на 105236 тыс. руб. Это характеризует предприятие с положительной стороны.

Значения коэффициента обеспеченности оборотных активов предприятия собственными средствами удовлетворяют нормативы. Значение этого коэффициента в отчетном году незначительно снижается. Таким образом, можно сделать вывод о том, что предприятие имеет достаточную величину собственного капитала для ведения производственно-хозяйственной деятельности, а, следовательно, финансовое состояние предприятия стабильно и устойчиво.

Рассчитанные значения коэффициента обеспеченности собственными источниками запасов гораздо выше нормативных значений. В динамике этот показатель увеличивается. Это говорит о том, что на складах предприятия большие объемы запасов. Значения коэффициента маневренности соответствуют нормативным значениям. Исходя из этого, можно сделать вывод, что значительная часть собственного капитала находится в мобильной форме, позволяющей ООО «Автоматика» свободно маневрировать капиталом. Значения этого коэффициента в динамике практически не изменяется, хотя высокие его значения положительно характеризуют финансовое состояние предприятия.

Для строительных предприятий и организаций, обладающих значительной долей материальных оборотных средств в своих активах, применяют методику оценки достаточности источников финансирования материальных оборотных средств. То есть соотношение стоимости запасов и величин собственных и заёмных источников их формирования является важнейшим фактором устойчивости финансового состояния предприятия.

Таблица 5. Оценка финансовой устойчивости предприятия по обеспеченности запасов источниками формирования

| Наименование показателя | Порядок расчета | Значение | ||

| 2006 | 2007 | 2008 | ||

| Величина запасов, тыс. руб. | Стр. 210 (Ф №1) | 58463 | 59794 | 79848 |

| Собственные источники формирования запасов, тыс. руб. | СК – ВнеобА+ДЗК | 155905 | 235970 | 341206 |

| Собственные и долгосрочные источники формирования запасов, тыс. руб. | СОС + ДЗК | 155905 | 239374 | 344151 |

| Общая сумма нормальных источников формирования запасов, тыс. руб. | - | 155905 | 239374 | 344151 |

| Тип финансовой устойчивости | - | Нормальная устойчивость | Нормальная устойчивость | Нормальная устойчивость |

Вывод:

Сравнивая рассчитанные выше показатели, можно сказать, что на начало 2007 года состояние ООО «Автоматика» было нормальным. Т.е. пополнение запасов на предприятии происходило только за счёт собственных и долгосрочных заёмных средств. Величина запасов в динамике увеличивается, собственные и долгосрочные источники формирования так же увеличиваются.

К началу 2008 года состояние предприятия осталось неизменным нормально устойчивым. Это означает, что запасы предприятия покрываются «нормальными источниками», т.е. собственным и долгосрочным заёмным капиталом.

К концу 2008 года финансовое состояние ООО «Автоматика» продолжает оставаться нормально устойчивым, т.е. у предприятия нет необходимости привлекать краткосрочные заемные средства для покрытия запасов, так как они полностью покрываются собственным капиталом и долгосрочными заемными средствами. Следовательно ООО «Автоматика» успешно и стабильно функционирует.

Задача анализа ликвидности баланса возникает в связи с необходимостью давать оценку платежеспособности организации. То есть её способности своевременно и полностью рассчитываться по всем своим обязательствам. Ликвидность баланса определяется как степень покрытия обязательств организации её активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Вывод:

Баланс считается абсолютно ликвидным, если одновременно имеются следующие соотношения:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Как видно из таблицы 5, ликвидность бухгалтерского баланса на начало прошлого года ООО «Автоматика» не является абсолютной. Потому, что на начало 2007 г. не выполняется самое первое соотношение, т.е. наиболее ликвидные активы (А1) должны быть ![]() наиболее срочных обязательств (П1). Но по произведенным расчетам видно, что наиболее ликвидные активы значительно меньше наиболее срочных обязательств. Такая же ситуация продолжается в течение следующего года. А именно, на конец отчетного года баланс считать абсолютно ликвидным нельзя.

наиболее срочных обязательств (П1). Но по произведенным расчетам видно, что наиболее ликвидные активы значительно меньше наиболее срочных обязательств. Такая же ситуация продолжается в течение следующего года. А именно, на конец отчетного года баланс считать абсолютно ликвидным нельзя.

Минимальным условие финансовой устойчивости является выполнение четвёртого неравенства, что свидетельствует о наличии у предприятия собственных внеоборотных средств, и в нашем случае это условие выполняется.

По первой группе активов и пассивов за прошлый и отчетный годы наблюдается платежный недостаток, по остальным группам активов и пассивов и в 2007 году и в 2008 году присутствует платежный избыток. Т.е выполняются последние три неравенства.

Поэтому сравнивая полученные неравенства с оптимальным вариантом, можно сделать вывод о том, что бухгалтерский баланс ООО «Автоматика» за два года является ликвидным, но не абсолютно. Так как все неравенства выполняются, кроме одного и соблюдается минимальное условие финансовой устойчивости. Это значит, что данная организация при необходимости своевременно и полностью способна рассчитаться по своим долгам.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Таблица 6. Коэффициенты платежеспособности предприятия

| Наименование показателя | Порядок расчета | Нормативное значение | Фактические значения | Изменения | |||

| 2006 | 2007 | 2008 | 2007 | 2008 | |||

| Коэффициент автономии |

|

| 0,83 | 0,84 | 0,75 | 0,01 | -0,09 |

| Коэффициент абсолютной ликвидности |

|

| 0,1 | 0,3 | 0,5 | 0,2 | 0,2 |

| Коэффициент промежуточной ликвидности |

| 0,7–7,8 | 2,4 | 3,4 | 2,5 | 1 | -0,9 |

| Коэффициент текущей ликвидности |

|

| 3,4 | 4,2 | 2,9 | 0,8 | -1,3 |

| Коэффициент платежеспособности за период |

|

| Х | 1,02 | 1,6 | Х | 0,58 |

Вывод:

Рассчитанное значение коэффициента автономии на начало 2007 г., а так же на начало и конец 2008 г. соответствует нормативу, но в отчетном году наметилась тенденция к его уменьшению (-0,09). Это говорит о том, что данное предприятие устойчиво, стабильное и не зависит от внешних кредиторов.

Расчётные значения коэффициента абсолютной ликвидности удовлетворяют нормативным, а именно, на начало прошлого года – 0,1, на начало отчетного – 0,3, а на конец отчетного периода – 0,5. Это означает, что организация в случае необходимости сможет погасить в ближайшее время краткосрочную задолженность за счёт денежных средств и краткосрочных ценных бумаг.

Рассчитанные значения коэффициента промежуточной ликвидности в нашем случае не удовлетворяют нормативным, то есть предприятие на данный момент не способно покрыть свои текущие краткосрочные обязательства за счет средств на различных счетах в краткосрочных ценных бумагах, а так же поступлений по расчетам с дебиторами.

А вот расчётные значения коэффициента текущей ликвидности соответствуют нормативному значению. Это значит, что организация сможет погасить свои текущие обязательства при реализации оборотных средств, т.е. текущие активы покрывают краткосрочные обязательства. Коэффициент текущей ликвидности – это главный показатель платежеспособности. За 2007 год наблюдается увеличение этого показателя на 0,8, а за 2008 год значение коэффициента текущей ликвидности снизилось на 1,3.

Значение коэффициента платежеспособности за период в 2007 году равно 1,02, а в 2008 году 1,6. Это говорит о том, что бизнес – план предприятия разработан корректно, а притоки и оттоки денежных средств сбалансированы.

Таким образом, можно сказать, что предприятие ООО «Автоматика» в целом является платежеспособным.

1.4 Оценка удовлетворительности структуры баланса и прогноз банкротства

Согласно Методическому положению по оценке финансового состояния предприятия и установлению неудовлетворительной структуры бухгалтерского баланса оценка неудовлетворительной структуры бухгалтерского баланса проводится на основе следующих показателей:

1. Коэффициент текущей ликвидности

2. Коэффициент обеспеченности собственными оборотными средствами

3. Коэффициент восстановления (утраты) платежеспособности.

Если первые два коэффициента оба или хотя бы один из них не удовлетворяют нормативу, то предприятие признается неплатежеспособным и тогда рассчитывается коэффициент восстановления за период равный 6 месяцев.

Если коэффициент восстановления больше 1, то у предприятия есть реальная возможность восстановить свою платежеспособность в ближайшие 6 месяцев и наоборот. Если значения первых двух коэффициентов превышают нормативные значения, но наметилась тенденция снижения коэффициента текущей ликвидности на конец периода, то рассчитывается коэффициент утраты платежеспособности за период 3 месяца. Коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами уже были рассчитаны в ходе анализа.

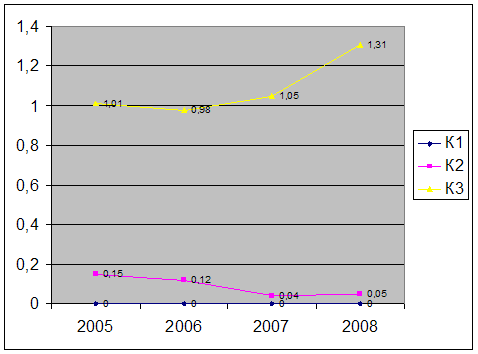

Таблица 7. Оценка удовлетворительности структуры баланса и прогноз утраты (восстановления) платежеспособности

| Наименование показателя | Порядок расчета | Нормативное значение | Фактическое значение | |

| 2007 | 2008 | |||

| Коэффициент текущей ликвидности |

|

| 4,2 | 2,9 |

| Коэффициент обеспеченности собственными оборотными средствами |

|

| 0,72 | 0,66 |

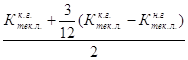

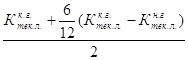

| Коэффициент утраты платежеспособности за период, равный трем месяцам |

| >1 | Х | 2,3 |

| Коэффициент восстановления платежеспособности за период, равный шести месяцам |

| >1 | Х | Х |

Вывод:

Из таблицы 7 видно, что значения коэффициента текущей ликвидности соответствуют нормативному значению. А именно, на начало отчетного года – 4,2, а на конец – 2,9.

Рассчитанное значение коэффициента обеспеченности собственными оборотными средствами на начало и конец года удовлетворяет нормативному значению.

Но, необходимо рассчитать коэффициент утраты платежеспособности за 3 месяца.

![]() >1,

>1,

К утр. Для ООО «Автоматика» = 2,3

Полученное значение этого коэффициента больше 1, что говорит о реальной возможности не утратить свою платежеспособность в течение трех месяцев.

Исходя из этого, можно сделать вывод о том, что ООО «Автоматика» не имеет тенденций к развитию банкротства. Структуру его баланса можно считать удовлетворительной.

Термин деловая активность в широком смысле означает весь спектр усилий направленных на продвижение фирмы на рынках продукции, труда капитала, т.е. показатели деловой активности характеризуют результаты и эффективность, текущей основной производственной и коммерческой деятельности.

Таблица 8. Анализ показателей оборачиваемости капитала предприятия

| Наименование показателя | Порядок расчета | Значения | Изменение | |

| 2007 | 2008 | |||

| Оборот за год, тыс. руб. | Стр. 010 ф №2 (выручка) | 384557 | 878034 | Х |

| Среднегодовая величина совокупного капитала, тыс. руб. |

| 435348,5 | 601157,5 | Х |

| Коэффициент оборачиваемости совокупного капитала |

| 0,88 | 1,46 | 0,58 |

| Продолжительность одного оборота совокупного капитала, дни |

| 409 | 247 | -162 |

| Среднегодовая величина собственного капитала, тыс. руб. |

| 365414 | 474344 | Х |

| Коэффициент оборачиваемости собственного капитала |

| 1,05 | 1,85 | 0,8 |

| Продолжительность одного оборота собственного капитала, дни |

| 343 | 195 | -148 |

| Среднегодовая величина заемного капитала, тыс. руб. |

| 70365 | 126938 | Х |

| Коэффициент оборачиваемости заемного капитала |

| 5,47 | 6,92 | 1,45 |

| Продолжительность одного оборота заемного капитала, дни |

| 66 | 52 | -14 |

| Среднегодовая величина оборотных активов, тыс. руб. |

| 272372 | 421901,5 | Х |

| Коэффициент оборачиваемости оборотных активов |

| 1,41 | 2,08 | 0,67 |

| Продолжительность одного оборота оборотных активов, дни, в том числе: |

| 255 | 173 | -82 |

| продолжительность одного оборота запасов, дни |

| 55 | 28 | -27 |

| продолжительность одного оборота дебиторской задолженности, дни |

| 180 | 117 | -63 |

| продолжительность одного оборота краткосрочных финансовых вложений, дни |

| 9 | 11 | 2 |

| продолжительность одного оборота денежных средств, дни |

| 3 | 10 | 7 |

| -продолжительность одного оборота прочих оборотных активов, дни |

| - | - | - |

| Однодневный оборот, тыс. руб. |

| Х | 1754 | Х |

| Экономия (перерасход) оборотных активов вследствие изменения оборачиваемости | Э(П)=∆Продолжительность 1оборотаОбА* Однодневный оборот | Х | -143828 (Э) | Х |

Вывод:

В целом по ООО «Автоматика» можно сказать, что коэффициенты оборачиваемости в динамике увеличиваются, что говорит о большем росте значений совокупного капитала и его составляющих, а также активов по сравнению с выручкой от реализации продукции.

Коэффициент оборачиваемости совокупного капитала увеличился на 0,58 и на коне отчетного периода составил 1,46. Следовательно, продолжительность одного оборота совокупного капитала уменьшилась на 162 и на конец 2008 года составила 247 дней. Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние организации, укрепляется платежеспособность.

Коэффициент оборачиваемости собственного капитала увеличился на 0,8 и к концу отчетного года году составил 1,85. А следовательно, продолжительность одного оборота собственного капитала в 2008 году уменьшилась на 148 дней и стала 195 дней (в то время как на начало года она составляла – 343 дня.

Коэффициент оборачиваемости заемного капитала тоже увеличился на 1,45, а продолжительность одного его оборота снизилась на 14 дней и составила 52 дня на конец отчетного периода.

Оборачиваемость оборотных активов увеличилась на 0,67, продолжительность одного оборота оборотных активов уменьшилась на 82 дня и стала 173 дня, в том числе продолжительность одного оборота запасов сократилась на 27 дней и стала на конец года 28 дней, продолжительность оборота дебиторской задолженности уменьшилась на 63 дня и стала 117 дней, продолжительность оборота краткосрочных финансовых вложений увеличилась на 2 дня и стала вместо 9 дней – 11, продолжительность одного оборота денежных средств так же увеличилась и стала 10 дней.

А следовательно, с уменьшением продолжительности одного оборота оборотных активов на 82 дня и с ускорением оборачиваемости, на предприятии за отчетный период произошла экономия оборотных средств, которая составила – 143828 тыс. руб.

Похожие работы

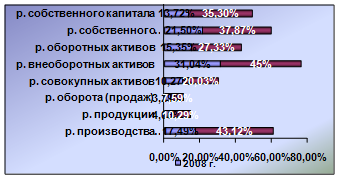

... % (с 38,46 % до 22,77 %). Рентабельность реализованной продукции ООО "РегионЛесСтрой " за 2005 г. составляла 21,53 %, за 2006 год - 40,81 % и за 2007 год - 32,58 %. На основании проделанного анализа финансово-хозяйственной деятельности ООО "РегионЛесСтрой за 2005-2007 гг. можно сделать следующие выводы: 1) За 2005-2007 гг. общая стоимость имущества предприятия уменьшилась на 334 тыс. руб. (с ...

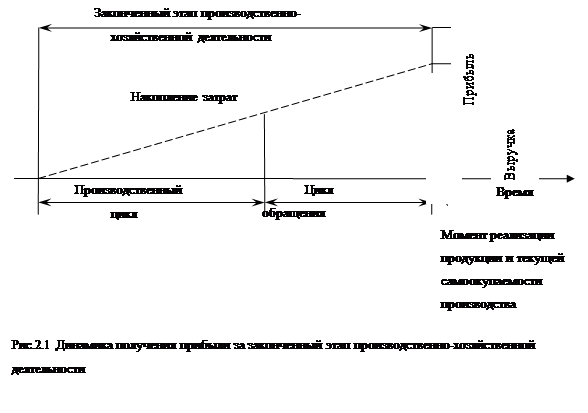

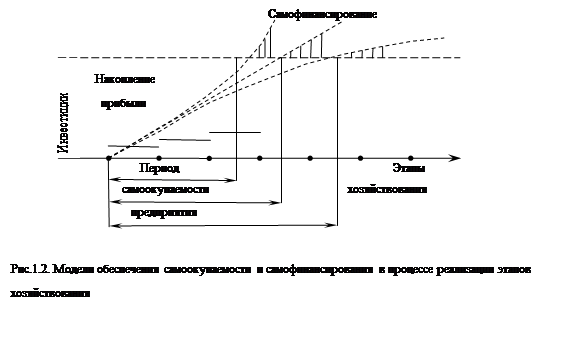

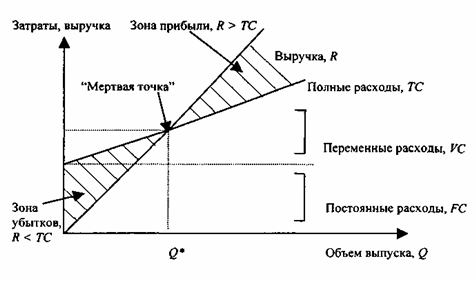

... обточка и УЗК) позволяют гарантированно получать металлопродукцию заданного высокого качества. Глава 2. Теоретико-методические основы осуществления анализа финансово-хозяйственной деятельности металлургических предприятий 2.1 Прибыль и рентабельность как необходимые условия самоокупаемости и самофинансирования производства Анализ прибыли и рентабельности предприятия позволяет ...

... РФ Оренбургский государственный университет Орский гуманитарно-технологический институт (филиал) Кафедра менеджмента ДИПЛОМНАЯ РАБОТА Тема: Анализ финансово-хозяйственной деятельности предприятия (на примере ЗАО "Гидронеруд" г. Новоорска) Выполнил: Студент VI курса з/о Растяпина М.В. _______________________ подпись Научный руководитель: Ст. преподаватель Романова Т.В. ...

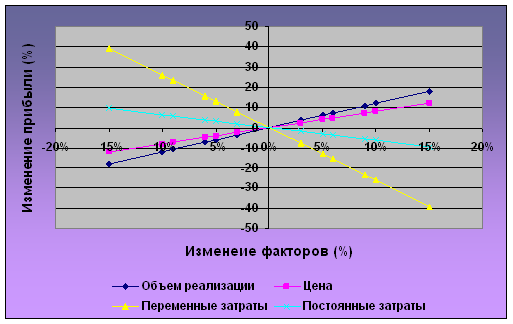

... относительными показателями финансовых результатов деятельности предприятия. В широком смысле деловая активность означает весь спектр усилий, направленных на продвижение фирмы на рынках продукции, труда, капитала. В контексте анализа финансово-хозяйственной деятельности этот термин понимается в более узком смысле – как текущая производственная и коммерческая деятельность предприятия. Анализ ...

0 комментариев