Навигация

Коэффициент критической ликвидности

1. коэффициент критической ликвидности

ККЛ = (Быстрореализуемые активы - ТМЗ)/ Сумма краткосрочных обязательств.

Коэффициент критической ликвидности характеризует способность заемщика оперативно высвободить из хозяйственного оборота денежные средства для погашения долга. Чем выше значение коэффициента, тем надежнее заемщик. Однако, при проведении анализа, работники АО БАНК ЦЕНТР КРЕДИТ также учитывают характер дебиторской задолженности. Расшифровка дебиторской задолженности не только позволяет дать оценку влияния указанной задолженности на состояние ликвидности заемщика, но и позволяет дать оценку результативности проводимой кредитной политики. Чем выше отношение дебиторской задолженности к сумме дебиторской задолженности, тем вероятнее, что дебиторская задолженность включает многие старые счета и счета, которые не могут быть оплачены в срок. Поэтому, при определении коэффициента критической ликвидности и покрытия текущей ликвидности дебиторская задолженность берется в сумме, которая является объектом кредитования.

2. коэффициент покрытия (текущей ликвидности).

Коэффициент покрытия = быстрореализуемые активы + ликвидные активы/ сумма краткосрочных обязательств

Для коэффициента покрытия наиболее приемлемым является значение от 1,2 до 20 в соответствии с отраслевыми признаками предприятия -заемщика. Минимально допустимое значение Кп для промышленности, сельского хозяйства, транспорта, строительства и связи соответствует 1,5, а для торговли и материально - технического снабжения — 1,0. Коэффициент покрытия характеризует достаточность всех видов средств заемщика для погашения долговых обязательств. Чем выше значение коэффициента, тем большую сумму кредита может получить заемщик.

3. для определения фактического наличия собственных оборотных средств используется формула:

Показатель обеспеченности - 1 раздел пассива + 1 раздел актива + убытки/ 2 раздел актива

Данный показатель характеризует размер собственных средств заемщика. Чем выше доля собственных оборотных средств в формировании нормируемых средств, тем надежнее заемщик. Если среднее значение Пос равно 50% и более, оно является оптимальным. Максимальное значение Пос колеблется в пределах от 20% (торговля и МТС) до 50% (промышленность, сельское хозяйство, строительство и связь).

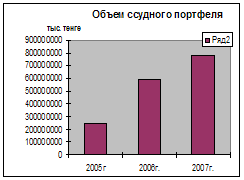

Кредитоспособность заемщика в отличие от его платежеспособности не фиксирует неплатежи за истекший период или какую-либо дату, а прогнозирует способность к погашению долга на ближайшую перспективу. Степень неплатежеспособности в прошлом является одним из формальных показателей, на которые опираются при оценке кредитоспособности клиента. Если заемщик имеет просроченную задолженность, а баланс ликвидный и достаточен размер собственного капитала, то разовая задержка платежей банку в прошлом не является основанием для заключения о некредитоспособности клиента, уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику. Большое развитие получила с 1997 года практика предоставления клиентам кредитных линий. Выбранные Банком формы кредитования позволяют не только более оперативно оформлять документы для получения кредитов в рамках кредитной линии, но и более адекватно оценивать финансовое положение этой категории заемщиков. Ссудный портфель Банка характеризуется преобладанием краткосрочных кредитов, что, в конечном счете, обусловлено общим экономическим состоянием страны. Однако, уже с 1998 года, наряду с предоставлением краткосрочных кредитов, Банк увеличил также объем предоставления клиентам среднесрочных кредитов.

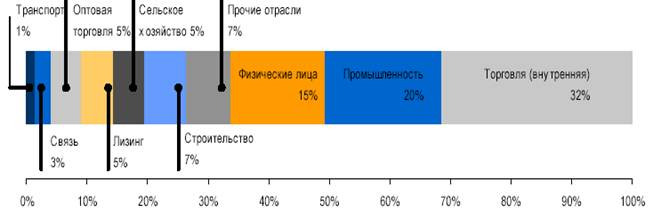

В целом за прошедшие годы величина выданных кредитов увеличилась в несколько раз. Однако 90% кредитов было направлено на финансирование торговых сделок в различных отраслях экономики. Диверсифицикация ссудного портфеля по категориям заемщиков характеризовалась увеличением доли кредитов до 36%, предоставленных предприятиям малого и среднего бизнеса. Таким образом, были выполнены все нормативы Национального Банка РК.

Как в основном уже отмечалось, АО «БАНК ЦЕНТР КРЕДИТ» предоставляет кратко- и среднесрочные кредиты и не выдает долгосрочных кредитов. Это связано с различными проблемами, которые относятся и к низкой капитализации Банка, и к общей экономической ситуации в стране.

Структурным подразделением, занимающимся инвестиционной деятельностью является Управление проектного финансирования АО«БАНК ЦЕНТР КРЕДИТ».

Оно было создано в 1996 году с целью активизировать деятельность банка по финансированию инвестиционных проектов, как в направлении развития проводимых экспертных проектов. В состав управления входит 5 человек, однако, численность персонала постепенно увеличивается.

В настоящее время экспертный проект проводится по следующим направлениям;

- проектный и финансовый анализ (анализ финансового состояния заемщика, анализ потока денежной наличности по проекту, анализ окупаемости, определение жизнеспособность проекта);

- анализ рисков по проекту и разработка схемы их управления в период строительства (реализации) и в период оперирования (идентификации рисков, их оценка, предложения по их снижению и адекватному распределению между различными сторонами транзакций);

- маркетинговый анализ;

- анализ условий привлекаемого финансирования с учетом результатов

экспертизы проекта;

- анализ обеспечения обязательств.

Основными критериями отбора проектов являются: экономическая целесообразность, коммерческая состоятельность, техническая оправданность, финансовая окупаемость, стабильное финансовое положение заемщика, юридическое обоснованность, экологическая безопасность, надежность внутренних обязательств заемщиком. Средний срок рассмотрения проектов в зависимости от предоставления заемщиком всех документов необходимых для банковской экспертизы составляет около одного месяца. Все решения о финансировании проектов принимаются Кредитным Комитетом банка, каждый из членов Кредитного Комитета обладает правом вето. По любому проекту, в том числе и краткосрочным, проводится экспертиза, заключение по которому представляется на рассмотрение Кредитного Комитета, который рассматривает кредитные предложения по мере их поступления.

Предметом деятельности Управления проектного финансирования может быть предоставление различных консалтинговых услуг клиентам. Используя знания местного рынка, свои партнерские отношения с акционерами и иностранными банками, БАНК ЦЕНТР КРЕДИТ располагает возможностью формирования консорциума консультантов, способных проработать и проанализировать все финансовые, экономические, бухгалтерские, правовые, технические аспекты для выработки оптимальной структуры сделки. В число основных и наиболее значимых услуг, предоставляемых Управлением проектного финансирования входит:

- подготовка бизнес-планов, информационных меморандумов и другой информации;

- оказание помощи стратегического партнера, проведения переговоров, а также юридическая помощь в оформлении проектов юридических

документов и заключении контрактов;

- проведение финансового и общего анализа деятельности предприятий;

- разработка инвестиционной стратегии с целью привлечения финансовых ресурсов;

- индивидуальный подбор инструментов финансирования и разработка структуры сделки, обеспечивающей ее рыночный успех; привлечение заемного и акционерного капитала на внешнем и внутреннем рынке;

- концессионное финансирование;

- организация нетрадиционных форм финансирования, таких как международный и внутренней лизинг, факторинг, секъюритизация активов;

- организация, проведение переговоров с учетом интересов инвесторов/кредитов и эмитентов/заемщиков - как одного из главных элементов успешного заключения операции;

- изучение структуры и разработка рекомендации по соотношению собственных и заемных средств с целью уменьшения финансового риска по реализуемой сделке;

- идентификация, разработка методов управления рисками по предлагаемой сделке;

- разработка маркетинговой стратегии для инвесторов, кредиторов или

стратегических партнеров;

- определение потребности в оборотном капитале, планирование движения денежных средств;

- помощь в реструктуризации дебиторской и кредиторской задолженности для стабилизации финансового состояния предприятия.

Концепция риска существует и совершенствуется с момента существования самого риска. Синоним слову риск- неуверенность, невозможность предсказать со 100% уверенностью, произойдет ли событие или нет. Для сведения степени риска банк должен выбрать оптимально соотношение риска и выгоду от финансирования. Для того чтобы выбрать наименее рискованную нужно измерить или каким-то образом численно определить риск.

Сегодня основная часть анализа и оценки риска банка основана на теории вероятности - систематическом статистическом методе определения вероятности того, что какое-то будущее событие произойдет.

Похожие работы

... товар, реализуемый в комплексе “Гастроном”, “Пиццерия-бар”. 2.Предприятие своим товаром обеспечивает 1,2 процента потребителей г. Курска. 3.Предприятие имеет значительную кредиторскую задолженность по коммерческим банкам, но денежные патоки, проходящие через расчетные счета позволяют своевременно рассчитываться по обязательствам. 4.Расчет с поставщиками товара ведется в основном ...

... представлен прогноз состояния активов и пассивов Банка на 01.01.08. Прогнозные расчеты свидетельствуют о росте основных статей активов и пассивов Банка, а также источников формирования собственных средств Банка. 3. ОРГАНИЗАЦИЯ КРЕДИТОВАНИЯ В КОММЕРЧЕСКОМ БАНКЕ 3.1 Рассмотрение кредитной заявки В положении о кредитной политике банка, отражаются: 1) цели, исходя из которых сформирована ...

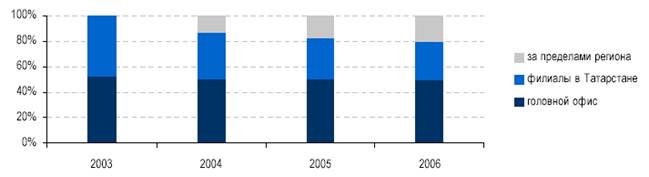

... » позволяет сделать вывод о том, что банк успешно реализует одно из своих одно из своих основных направлений деятельности – кредитование. 2.3. Проблемы и пути совершенствования кредитования в ОАО «АКИБАНК» Анализ кредитной политики ОАО «АКИБАНК» выявил проблемы, с которыми банку приходится сталкиваться в процессе кредитования. Во-первых, ключевым видом риска для Банка является риск ...

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

0 комментариев