Навигация

Конфликтные ситуации и способы их разрешения при кредитовании населения

1.8 Конфликтные ситуации и способы их разрешения при кредитовании населения

Кредитные операции довольно многообразны и сложны, в связи с чем при их осуществлении у банков возникают многочисленные ошибки, которые можно сгруппировать по отдельным направлениям кредитной работы:

1) нарушения в организации кредитной работы;

2) ошибки в оформлении кредитных договоров и залоговых операций;

3) ошибки при осуществлении активных и пассивных кредитных операций и их отражении в бухгалтерском учете;

4) ошибки в части создания, корректировки и использования резервов на возможные потери по ссудам.

Нарушения в организации кредитной работы:

- отсутствует положение о кредитной политике банка;

- не разграничены полномочия должностных лиц по выдаче кредита;

- не установлены лимиты и ограничения на совершение кредитных операций;

- недостаточно обоснование выданных ссуд;

- предоставление кредита заемщику без проведения анализа и оценки его финансового состояния;

- не проводится изучение и анализ кредитной истории заемщика;

- не проводится анализ бизнес-плана и технико-экономического обоснования кредитуемой сделки;

- не проводится оценка кредитных рисков, принимаемых банком при выдаче кредитов;

- не проводится контроль за целевым использованием выданных кредитов;

- слабо организован контроль за исполнением кредитных договоров и финансовым состоянием заемщиков;

- не проводится анализ причин возникновения просроченной задолженности по выданным кредитам.

Ошибки в оформлении кредитных договоров и залоговых операций:

1) отсутствуют в кредитных договорах необходимые данные (платежные реквизиты заемщика, сроки выдачи и погашения кредита и проценты по нему, штрафные санкции за неисполнение условий договора и др.);

2) не полностью формируются кредитные досье некоторых клиентов (отсутствуют ТЭО кредитуемой сделки, бизнес-планы, целевые контракты и др.);

3) отсутствуют дополнительные соглашения по генеральным соглашениям на рынке МБК;

4) отсутствует регистрация договоров залога в установленных законодательством случаях;

5) при заключении договора залога недвижимости отсутствуют документы, подтверждающие право собственности заемщика на объект недвижимости, страховой полис, по которому выгодоприобретателем выступает банк и др.;

6) при заключении договора залога транспортных средств отсутствуют документы, подтверждающие право собственности заемщика, копия технического паспорта, страховой полис и др.;

7) при заключении договора залога ценных бумаг отсутствуют документы, подтверждающие право собственности на ценные бумаги, выписки из реестра реестродержателя, документы, подтверждающие блокирование ценных бумаг, находящихся в залоге;

8) не оформлена юридическая документация в отношении залоговых прав таким образом, что время, необходимое для реализации залога, не превышает 150 дней со дня, когда реализация залоговых прав становится для банка необходимой.

Ошибки при осуществлении активных и пассивных кредитных операций и их отражении в бухгалтерском учете:

1) неправильное отражение предметов залога на внебалансовых счетах, отсутствие аналитического учета залогового имущества;

2) несвоевременное отражение в учете процентов, причитающихся к оплате (получению), несвоевременное вынесение просроченных процентов на соответствующие счета;

3) несвоевременное вынесение просроченных кредитов на соответствующие счета;

4) несвоевременный перенос полученных (оплаченных) процентов за пользование кредитом со счетов доходов (расходов) будущих периодов на доходы (расходы) отчетного периода;

5) аннулирование непогашенной ссудной задолженности ранее 5 лет с момента ее списания с баланса банка-кредитора;

6) несвоевременное включение в доходы банка процентов по кредитным договорам, закрытым на основании договора об отступном, договора новации, зачета встречного однородного требования, цессии и др.

Ошибки в части создания, корректировки и использования резервов на возможные потери по ссудам:

- неправильно проведена классификация ссуд по критерию обеспеченности;

- при переоформлении ссуды в вексель заемщика или третьего лица не относят вексель к безнадежным ссудам;

- при получении заемщиком ссуды при наличии имеющейся ссуды не относят вновь выданную ссуду к той же группе риска, тем самым занижая группу риска и соответственно размер отчислений в резерв на возможные потери;

- не создаются резервы по векселям, учтенным банком, по сум-1 мам, не взысканным по банковским гарантиям, по факторинговым операциям и т. п.;

- не производится своевременная корректировка резерва при изменении группы риска, несвоевременно производятся корректировки резервов по валютным кредитам;

- неправильно определяется величина резерва под учтенные дисконтные векселя, в связи с тем, что под основной суммой долга по таким векселям принята вексельная сумма, а не фактическая цена приобретения;

- не производится перенос суммы созданного резерва на счет;

- по учету просроченных резервов при вынесении ссуды на просрочку;

- использование резерва на списание с баланса просроченные процентов;

- неправильное отражение на внебалансовых счетах ссудной задолженности, списанной за счет резерва или за счет других источников (при недостаточности или отсутствии резерва);

- принятие решений о списании крупных, льготных или необеспеченных ссуд с баланса банка за счет созданных резервов при отсутствии процессуальных документов судебных органов, свидетельствующих о признании этих ссуд безнадежными (нереальными) для взыскания;

- отнесение ссуд, предоставленных под поручительство органов местного самоуправления к категории обеспеченных;

- несвоевременное восстановление на доходах банка ранее произведенных отчислений в резерв при закрытии кредитных договоров в неденежной форме;

- неправомерное отнесение резерва на возможные потери по необеспеченным ссудам на расходы банка, уменьшающие налогооблагаемую прибыль;

- несоответствие в налоговом учете операций по созданию и восстановлению резервов (с отнесением и без отнесения на себестоимость).

Похожие работы

... кредита; средств, мобилизированных банком во временное пользование путем выпуска долговых ценных бумаг и т.д. 2. Организационно - экономическая деятельность по организации потребительского кредитования, рассмотренные на материалах ООО КБ "Мегаполис" Цель: Ознакомление с деятельности кредитно – финансового учреждения для изучения процесса организации потребительского кредитования и ...

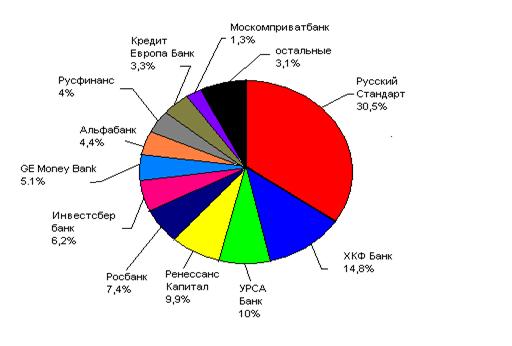

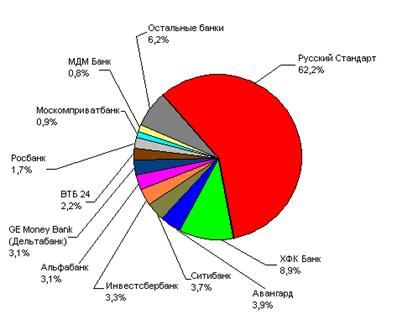

... кредитования в России вновь вырастут до определенных значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года не стоит [39]. Глава 2. Анализ развития потребительского кредитования на примере ЗАО «Банк Русский Стандарт» 2.1 Характеристика деятельности ЗАО «Банк Русский Стандарт» ЗАО «Банк Русский Стандарт» основан в 1999 году. Банк Русский ...

... дополнительного дохода до 77,5 млн. руб., МБРР — до 102,3 млн. руб., "Авангард" — до 105 млн. руб. 3. Анализ деятельности банка на рынке потребительского кредитования, предложения по ее усовершенствованию 3.1. Виды потребительского кредитования Хоум Банка Банк регулярно исследует потребительские предпочтения клиентов и совершенствует предлагаемый продуктовой ряд. Банк предлагает: - ...

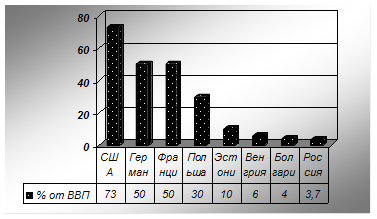

... на нем все большего количества серьезных игроков, взаимодействие и тесное сотрудничество с инфраструктурными организациями обеспечивает высокую конкурентоспособность банка. При этом рынок потребительского кредитования в России имеет значительный потенциал, если в странах с наиболее развитым уровнем экономики объемы потребительского кредитования по отношению к ВВП составляют свыше 50%, то в России ...

0 комментариев