Навигация

Відсоткова ставка, нарахування, сплата і стягнення

3.2.2 Відсоткова ставка, нарахування, сплата і стягнення

Позичковий відсоток — плата, яку отримує кредитор від позичальника за користування останнім позиченими грошима. Ставка (або норма) відсотка — це відносний показник ціни банківського кредиту, що відображає відношення суми сплачених відсотків до величини позики. Комерційні банки як незалежні економічні суб'єкти мають право самостійно встановлювати рівень відсоткової ставки за кредитами залежно від попиту та пропозиції на кредитному ринку та рівня облікової ставки НБУ.

Банківський позичковий відсоток відображає економічні відносини перерозподілу і привласнення банком частини прибутку, що створюється на підприємствах-позичальниках внаслідок продуктивного використання наданої позики. У зв'язку з цим інтенсивність попиту на банківський кредит з боку господарських суб'єктів визначається, насамперед, рівнем і динамікою розвитку виробничого процесу та ступенем ділової активності товаровиробників.

Формування відсоткової ставки бататофакторний процес, який визначається багатьма чинниками. Серед них: рівень облікової ставки Національного банку, термін надання позики, особливості забезпечення позики, платоспроможність і авторитет позичальника, темпи інфляції, перспективи зміни ринкової кон'юнктури тощо. Сукупність цих чинників буде визначати межі диференціації кредитного відсотка. Головним чинником, що впливає на рівень відсоткових ставок, є ціна кредитних ресурсів. Чим дорожче банку обходиться формування кредитних ресурсів, тим вище відсоткова ставка. В сучасних умовах вирішальний вплив на ціну кредитних ресурсів здійснюють, насамперед, розміри депозитних ставок. За короткостроковими позиками ставка, як правило, вища, ніж за довгостроковими. Короткостроковими є кредити на поточну виробничу діяльність; вони, як правило, забезпечені товарами, які швидко реалізуються.

Суттєвий вплив на рівень відсоткової ставки здійснює інфляція. В умовах інфляційних очікувань комерційні банки змушені "страхувати" себе на випадок прискорення темпів інфляції шляхом збільшення ставок за кредитами. Позичковий відсоток за мінусом знецінення грошей часто називається "реальним відсотком". Використовується також поняття "від'ємний відсоток", який відображає умови випередження темпів знецінення грошей відносно темпів зростання позичкового відсотка.

У банківській практиці широко використовується термії "маржа". Маржа — це різниця між відсотковими ставками для процесу кредитування — це різниця між ставками виданих кредитів (ставки позичкового відсотка) і залучених депозитних коштів (ставки депозитного відсотка» Зрозуміло, ще маржа має бути такого рівня, щоби забезпечувати належну рентабельність комерційного банку і створювати фінансові ресурси для його розвитку. Проте банк, що орієнтується не довгострокові перспективи своєї діяльності, не розглядає максимізацію маржі як визначальну свою мету і першочергове завдання. Часто буває економічно вигідніше інше: створити пільгові умови для постійних клієнтів, сприяти розширенню їх кола, надавати допомогу в розвитку їхньої фінансово-господарської активності тощо. Робота на перспективу у сфері управління відсотковими ставками більшою мірою сприятиме забезпеченню ліквідності, рентабельності й розширенню діяльності комерційних банків.

Централізоване регулювання рівня відсоткових ставок здійснюється НБУ на базі зміни офіційної облікової ставки. Облікова ставка НБУ є нині одним із основних важелів регулювання фінансово-кредитної сфери національної економіки. Українські комерційні банки враховують цей важливий норматив у своїй кредитній діяльності.

Методика визначення облікової ставки НБУ базується на п'яти основних принципах:

— забезпечення позитивного реального рівня ставки відносно інфляції;

— встановлення у межах коридору ринкових відсоткових ставок комерційних банків за кредитами та депозитами;

— наближення до рівня міжбанківських відсоткових ставок у стабільній ситуації на грошово-кредитному ринку;

— урахування інших чинників (обмінний курс, ліквідність банківських установ, попит на кредит у кінцевих споживачів тощо);

— відповідність поточній політиці НБУ щодо регулювання грошово-кредитного ринку.

Підвищення облікової ставки спрямоване на скорочення видачі Національним банком кредитів комерційним банкам, а тим самим на зменшення обсягу кредитних ресурсів на грошово-кредитному ринку. Навпаки, для збільшення кредитних ресурсів в економіці НБУ знижує облікову ставку. Зниження облікової відсоткової ставки заохочує видачу кредитів.

У зв'язку з дією цього механізму відповідно до зміни облікової ставки НБУ відбувається й коригування відсоткових ставок у комерційних банках. Стимулювати розвиток виробництва може лише низька відсоткова ставка.

При визначенні конкретної величини відсоткової ставки комерційний банк ставить двояке завдання: по-перше, відшкодувати за рахунок відсотка всі свої витрати та отримати належний прибуток; по-друге, зацікавити клієнтів (позичальників) такою відсотковою ставкою, при якій вони брали б кредити саме в цьому банку.

Рівень відсоткової ставки за користування кредитом комерційні банки встановлюють також залежно від рівня ризику. Банківський ризик пов'язаний із можливістю економічних втрат у разі виникнення несприятливих для банку обставин. Відсотковий ризик — це небезпека фінансових втрат банку через перевищення відсоткових ставок, що виплачуються за залученими коштами, над ставками за наданими позичками. Відсотковий ризик виникає також внаслідок можливості втрат від несплати позичальниками відсотків за користування позичкою. В умовах кризової економіки закономірно має місце високий ризик неповернення позик.

Нарахування відсотків за кредитом здійснюється у такий спосіб. Припустимо, що банк надає у позику певну суму грошей Р. Виникає питання, якою буде сума грошей S через п років (тобто позика з відсотками при поверненні банку) за умови, що річна відсоткова ставка складає r %. У випадку простого відсотка* щорічно нараховується сума, яка дорівнює

![]()

Через п років загальна сума дорівнюватиме:

![]()

У випадку складного відсотка, тобто "відсотка від відсотка", після першого року майбутня вартість позики з відсотками, що має бути повернута банкові, становитиме:

![]()

На наступний рік відсотки будуть нараховуватися вже від цієї суми і величина вкладу дорівнюватиме:

![]()

Через п років загальна сума позики з відсотками визначатиметься за формулою

![]()

Розмір відсоткових ставок за кредитними операціями, порядок нарахування відсотків, порядок їх стягнення визначаються в договорі між банком і клієнтом.

Відсотки, як це визначено НБУ, нараховуються за календарне число днів, щомісячно в розмірі, передбаченому кредитним договором. В окремих випадках нарахування та стягнення відсотків може проводитись авансом у момент видачі позики.

Відсотки мають сплачуватися за фактичну кількість днів користування позичкою і нараховуватися на суму залишку заборгованості за позичкою. Якщо сума, що вноситься позичальником, недостатня для погашення строкового платежу, простроченої заборгованості, сплати нарахованих відсотків, то в першу чергу погашаються відсотки, потім прострочена заборгованість, а на суму, що залишилась після цього, погашається строковий платіж. Цей порядок обумовлюється при укладенні кредитного договору. Нарахування та стягнення відсотків за позичками, які видані індивідуальним позичальникам, здійснюється при надходженні від них платежів в погашення боргу. Нараховані відсотки мають відображатися в балансі установи банку в тому ж періоді, за який вони нараховані.

В установах банків нарахування відсотків здійснюється з використанням процентних чисел. Процентне число — це сума залишків заборгованості за позичкою за той період, за який проводиться нарахування відсотків. Залишки за неробочі дні беруться в тій же сумі, що й за попередній день. Одержана сума залишків перемножується на відповідну частину відсоткові ставки (1/12 від річної при підрахуванні залишків за місяць, 1/4 від річної — за квартал)

Відсоткові ставки та сума нарахованих відсотків записуються у відомість нарахованих відсотків, виводиться загальний підсумок за відомістю. Відомість нарахованих відсотків зберігається у документах дня за внутрішньобанківськими операціями разом із стрічками підрахунку залишків.

Комерційні банки зобов'язані проводити подальший контроль (вибірковий чи суцільний) за правильністю нарахування відсотків та віднесення їх на відповідні рахунки, а також правомірність віднесення сум нарахованих відсотків на доходи банку .\^Х Технологія кредитування — це сукупність конкретних методів і прийомів, що використовуються в процесі здійснення кредитних операцій

Похожие работы

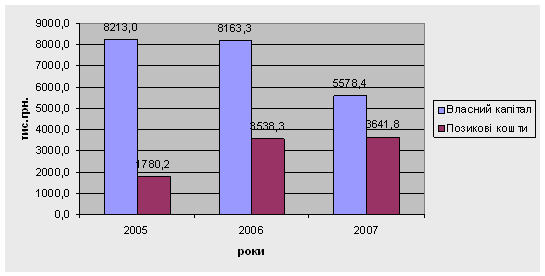

... недостатності або неспроможності залучення кредиту та фінансової кризи. Висновки та пропозиції Отже, підсумовуючи вище сказане, можна зробити висновок, що економічна оцінка пасиву балансу є одним з найважливіших розділів аналізу фінансового стану підприємства. Причиною цього є надзвичайно велике практичне значення. Без чіткої, прозорої інформації про стан, структуру та динаміку змін у майні ...

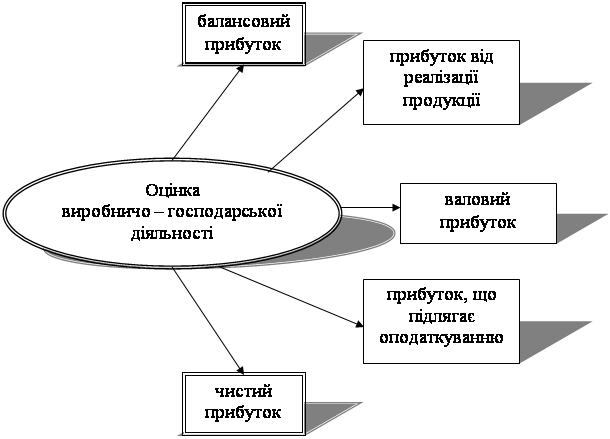

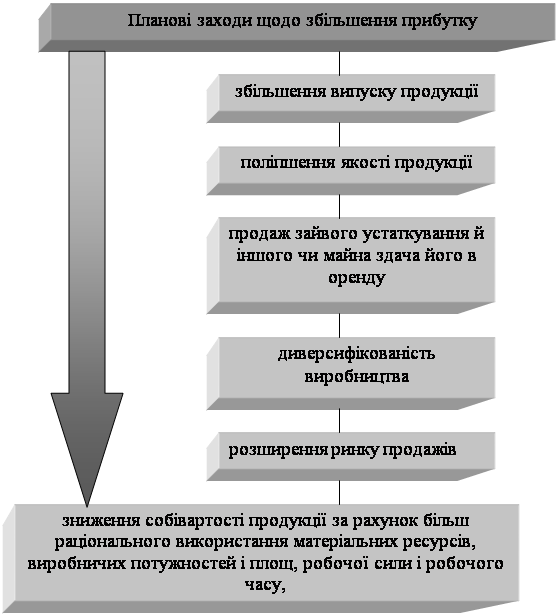

... при прогнозуванні майбутніх потреб у позиках, при визначенні розподілу майбутніх прибутків та потоків грошових коштів серед власників підприємства. 2.3 Економічна оцінка результативності діяльності ВАТ “Енерготрансбуд” Кінцевий фінансовий результат діяльності підприємства – це балансовий прибуток або збиток, які є алгебраїчною сумою результатів діяльності. Прибуток виступає основним джерелом ...

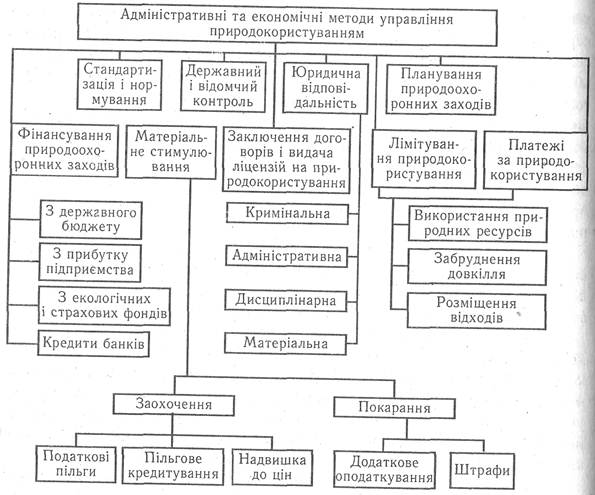

... заощаджувати на природоохоронних видатках. Заходи щодо стимулювання за результатами природоохоронної діяльності, повинні бути передбачені і для окремих працівників підприємства, котрі беруть безпосередню участь у ній. ВИДИ ЕКОЛОГІЧНИХ ЗБИТКІВ ТА ЇХ ВИЗНАЧЕННЯ Розрізняють прямі та опосередковані екологічні збитки, котрі виникають внаслідок зміни природного середовища або його забруднення. ...

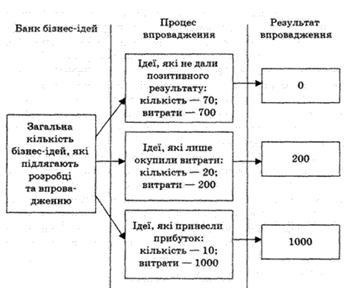

... принципово нових технологій: мембранної, лазерної, плазмової, вакуумної, детонаційної та ін; прискорений розвиток біотехнології, яка сприяє створенню безвідходних технологічних процесів, нарощуванню обсягів виробництва сировини, продовольчих ресурсів. Рівень науково-технічного прогресу можна оцінити цілим рядом показників. Серед показників НТП особливе місце належить показникам технічного рівня ...

0 комментариев