Навигация

Забезпечення повернення кредиту

3.3.3 Забезпечення повернення кредиту

Вітчизняні комерційні банки використовують такі основні форми забезпечення кредиту: застава рухомого і нерухомого майна; гарантії і поручительства третіх осіб; страхування ризику позики; уступка дебіторської заборгованості; неустойка (штрафи, пеня). Кожна з форм забезпечення повернення кредиту оформляється окремим документом, що має юридичну силу і закріплює за кредитором певне фінансове джерело для погашення позики у разі відсутності коштів у позичальника після настання строку погашення кредиту.

Порядок забезпечення виконання кредитних зобов'язань заставою регулюється Законом України "Про заставу" (від 2 жовтня 1992 р.) і договором застави.

Застава — це спосіб забезпечення будь-якого (в тому числі й кредитного) зобов'язання. Банк укладає з позичальником окремий договір застави. Предметом застави є високоліквідні (тобто ті, які можна у разі потреби швидко реалізувати) товарно-матеріальні цінності, готова продукція, цінні папери тощо.

У банківській практиці застава майна випливає із заставного зобов'язання, що видається позичальником (заставодавцем) кредитору (заставодержателю) і потверджує право остан-нього у разі невиконання платіжного зобов'язання отримати переважне задоволення претензії (перед іншими кредиторами) з вартості закладеного майна.^В юридичному аспекті для комерційного банку важливо, що для фактичної реалізації заставленого майна кредитору не потрібно порушувати щодо позичальника судовий позов. Сам факт наявності застави дає комерційному банкові особливі права щодо розпорядження заставним майном.

Важливе значення має проведення правильної ринкової оцінки вартості предмета застави.

Вартість застави має включати суму кредиту і відсотків за ним. Банк має право контролювати збереження заставленого майна. При оформлені договору на заставу товарів, матеріалів чи продукції слід враховувати, що вони є предметом застави лише до моменту їх реалізації чи переробки, після чого договір втрачає силу і заставодавець повинен замінити предмет застави.

Предметом застави може бути рухоме майно (обладнання, машини, оргтехніка, товари на складі тощо). У цьому разі воно передається у володіння заставодержателю (на його склади) або за взаємною угодою залишається у заставодавця під замком та печаткою заставодержателя. Це окремо оговорюється в договорі застави. На зберігання заставодержателю передаються також і цінні папери, якщо вони є предметом застави.

Застава рухомого майна, при якій майно, що складає предмет застави, передається заставодавцем у володіння заставодержателю, називається закладом. Банки намагаються використовувати заклад лише в крайніх випадках, адже необхідність утримання приміщень для збереження відповідних цінностей є економічно невигідним і організаційно незручним. В банківській практиці як предмет закладу найчастіше використовується золото та інші дорогоцінні метали, дорогоцінні камені, предмети мистецтва, автомобілі.

Гарантія як форма забезпечення повернення кредиту — це зобов'язання третьої особи погасити борг позичальника, коли він фінансове не здатний зробити це самостійно. Якщо гарантія надається юридичною особою, то вона оформлюється у вигляді гарантійного листа. Банк надає кредит, забезпечений гарантією, лише після того, як отримає гарантійний лист з відміткою банку організації-гаранта про його зобов'язання списати з поточного рахунка гаранта відповідну суму боргу та відсотки за позикою.

Формою забезпечення кредитів є також порука. В юридичній науці з позицій цивільного законодавства "гарантія" і "поручительство" часто розглядаються як тотожні поняття. Поручительство третьої особи оформляється як договір поруки між банком-кредитором та поручителем. Договір поруки має містити відповідальність поручителя за виконання на повну суму зобов'язань позичальника. Поручитель і боржник (позичальник) несуть при цьому солідарну фінансову відповідальність. Урегулювання всіх спорів за договором поруки здійснюється в арбітражному порядку.

Найнадійнішими вважаються гарантії (поручительства) банків. Комерційні банки — одні з найбільш надійних установ ринку гарантійних послуг.

Однією з форм забезпечення кредитів є їх страхування. У разі страхування кредиту та відсотків за ним банк має ретельно перевірити фінансовий стан страхової компанії, з якою позичальник укладатиме страховий договір. Важливо, щоб у страховому договорі, було зазначено, що страхова компанія повністю відповідає за кредитний ризик, включаючи й нецільове використання позики.

За невиконання або неналежне виконання позичальником своїх зобов'язань щодо повернення кредиту і виплати відсотків кредитор вправі стягувати з нього неустойку. Неустойка є грошовим зобов'язанням боржника перед кредитором за невиконання або неналежне виконання як договірних, так і позадоговірних зобов'язань. Згідно з Цивільним кодексом України необхідною умовою для стягнення неустойки є факт наявності цивільно-правового зобов'язання.

В одній кредитній операції можуть застосовуватися кілька різних форм забезпечення повернення позики.

Похожие работы

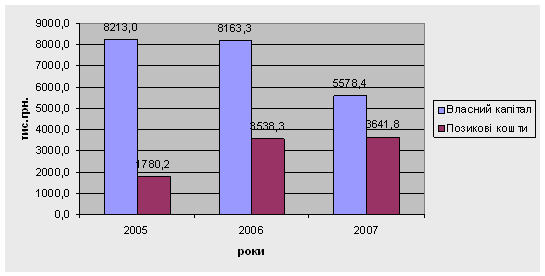

... недостатності або неспроможності залучення кредиту та фінансової кризи. Висновки та пропозиції Отже, підсумовуючи вище сказане, можна зробити висновок, що економічна оцінка пасиву балансу є одним з найважливіших розділів аналізу фінансового стану підприємства. Причиною цього є надзвичайно велике практичне значення. Без чіткої, прозорої інформації про стан, структуру та динаміку змін у майні ...

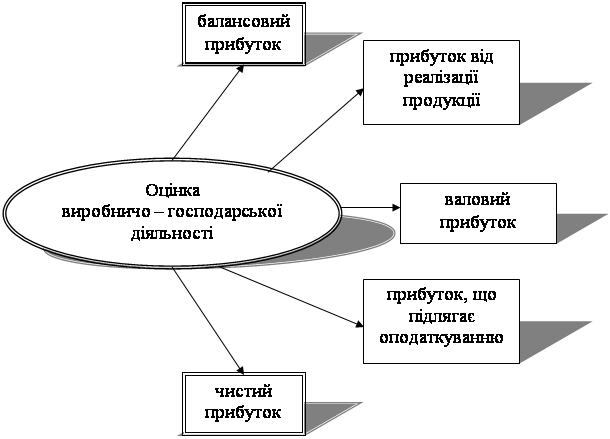

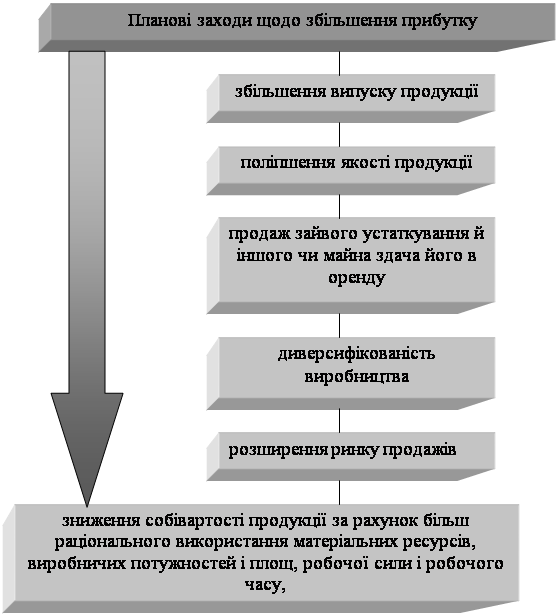

... при прогнозуванні майбутніх потреб у позиках, при визначенні розподілу майбутніх прибутків та потоків грошових коштів серед власників підприємства. 2.3 Економічна оцінка результативності діяльності ВАТ “Енерготрансбуд” Кінцевий фінансовий результат діяльності підприємства – це балансовий прибуток або збиток, які є алгебраїчною сумою результатів діяльності. Прибуток виступає основним джерелом ...

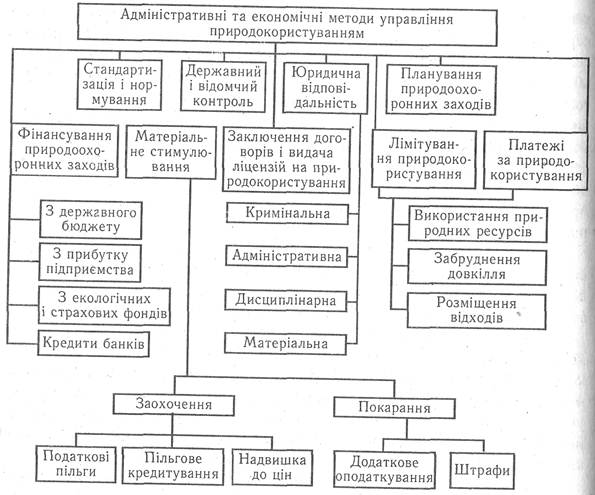

... заощаджувати на природоохоронних видатках. Заходи щодо стимулювання за результатами природоохоронної діяльності, повинні бути передбачені і для окремих працівників підприємства, котрі беруть безпосередню участь у ній. ВИДИ ЕКОЛОГІЧНИХ ЗБИТКІВ ТА ЇХ ВИЗНАЧЕННЯ Розрізняють прямі та опосередковані екологічні збитки, котрі виникають внаслідок зміни природного середовища або його забруднення. ...

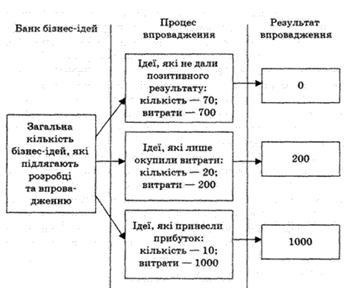

... принципово нових технологій: мембранної, лазерної, плазмової, вакуумної, детонаційної та ін; прискорений розвиток біотехнології, яка сприяє створенню безвідходних технологічних процесів, нарощуванню обсягів виробництва сировини, продовольчих ресурсів. Рівень науково-технічного прогресу можна оцінити цілим рядом показників. Серед показників НТП особливе місце належить показникам технічного рівня ...

0 комментариев