Навигация

Узгодження даних Звіту про фінансові результати з відповідними даними інших звітних форм

13. Узгодження даних Звіту про фінансові результати з відповідними даними інших звітних форм

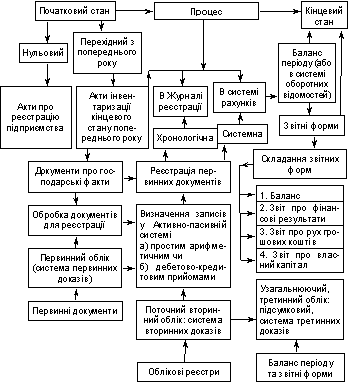

Методика узгодження фінансових результатів підприємницької діяльності є складним обліковим процесом, який повинен забезпечити комплексний підхід, здійснюваний у чіткій послідовності і включає такі основні напрями: визначення і відображення в фінансовій звітності результату підприємницької діяльності; а в податковій звітності – прибутку до оподаткування; розкриття інформації про причини і суми розбіжностей між показниками прибутку (збитку) в фінансовій і податковій звітності. Всі ці складові визначення і узгодження фінансових результатів тісно пов’язані між собою, оскільки базуються на основі показників бухгалтерського обліку.

Методика узгодження фінансового результату і оподатковуваного прибутку може бути застосована у такій послідовності:

1. Збирання і систематизація розбіжностей між балансовою вартістю і податковою базою активу чи зобов’язання визначених згідно з податковим законодавством України та положеннями (стандартами) бухгалтерського обліку. Як джерело інформації доцільно використати показники балансу, дані регістрів бухгалтерського обліку та податкових розрахунків.

2. Розрахувати тимчасові різниці на підставі порівняння балансової вартості і податкової бази активу та зобов’язання з метою визначення відстрочених податкових активів чи зобов’язань. Джерелом інформації доцільно використати відомості обліку тимчасових різниць і алгоритм розрахунку встановлений положенням (стандартом) бухгалтерського обліку .

3. Встановити причину виникнення тимчасових різниць для достовірного подання інформації про відстрочені активи і зобов’язання, які повинні відображатися за статтями власного капіталу чи вплинути на суму витрат (доходів) з податку на прибуток.

4. Розрахувати суму витрат (доходів) з податку на прибуток та відстрочених податкових активів чи відстрочених податкових зобов’язань і відобразити в системі рахунків бухгалтерського обліку і фінансовій звітності.

5. Встановити на звітну дату необхідність коригування чи згортання відстрочених активів чи зобов’язань, які визнані в минулих звітних періодах

6. Подати інформацію про суми відстрочених податкових активів і зобов’язань в примітках відповідно до вимог П(С)БО 17 ”Податок на прибуток”.

14. Примітки щодо розкриття окремих статей Звіту про фінансові результати

У примітках до звіту про фінансові результати перш за все надають більш детальну інформацію про доходи.

Розкриття прибутку або збитку від звичайної діяльності необхідне у разі:

• списання вартості запасів до чистої вартості реалізації, або основних засобів до відновленої вартості, а також сторнування такого часткового списання;

• реструктуризації діяльності підприємства та сторнування будь-яких забезпечень на реструктуризацію;

• реалізації об'єктів основних засобів;

• реалізації довгострокових інвестицій;

• припиненні діяльності;

• врегулюванні судових позовів;

• інших випадків сторнування забезпечень.

Розкриття надзвичайних статей необхідне, тому ідо у звіті про фінансові результати наведена їх загальна сума. Підприємство у примітках пояснює, внаслідок яких саме надзвичайних подій отриманий дохід або понесені витрати.

Розкриття податку на прибуток у примітках здійснюється за таким планом:

1. основні компоненти податкових витрат (доходу);

2. сукупний поточний та відкладений податок, пов'язаний зі статтями, що дебетуються або кредитуються на власний капітал;

3. податкові витрати (доходи), пов'язані з екстраординарними статтями;

4. взаємозв'язок між податковими витратами (доходом) та обліковим прибутком;

5. зміна ставок оподаткування;

6. тимчасові різниці;

7. невикористані податкові збитки та невикористані податкові пільги;

8. податкові витрати по припинених операціях;

9. відстрочений податковий актив.

До основних компонентів податкових витрат (доходу) відносять:

10. поточні податкові витрати (доходи);

11. усі коригування, визнані протягом періоду щодо поточних податків попередніх періодів;

12. суму відкладених податкових витрат (доходу), що відноситься до виникнення та сторнування тимчасових різниць;

13. суму відкладених податкових витрат (доходу), що відноситься до зміни ставок оподаткування або введення нових податків;

14. суму вигоди, що виникає від раніше невизнаних податкових збитків, податкових пільг або тимчасових різниць попереднього періоду, яка використовується для зменшення поточних податкових витрат;

15. суму вигоди, що виникає від раніше невизнаних податкових збитків, податкових пільг або тимчасових різниць попереднього періоду, яка використовується для зменшення відкладених податкових витрат;

16. відкладені податкові витрати, що виникають від списання або сторнування попереднього списання відкладеного податкового активу.

Щодо тимчасових різниць розкривають:

• суму (та дату закінчення строку дії, якщо є) тимчасових різниць, що не підлягають оподаткуванню, невикористаних податкових збитків та невикористаних податкових пільг, за якими відкладений податковий актив у балансі не визнається;

• сукупну суму тимчасових різниць, супутніх інвестиціям у дочірні підприємства, відділення та асоційовані компанії, а також

• часток в спільних підприємствах, щодо яких відкладені податкові зобов'язання не були визнаними

Щодо кожного типу тимчасової різниці та кожного типу невикористаних податкових збитків та невикористаних податкових пільг розкривають:

• суму відкладених податкових активів та зобов'язань, що визнані в поданому балансі за кожний період;

• суму відкладених податкових доходів чи витрат, що визнані у звіті про прибутки та збитки, якщо вони не є очевидними із змін сум, визнаних у балансі

Щодо припинених операцій розкривають податкові витрати, пов'язані з:

• прибутком або збитком від припинення операції;

• прибутком або збитком при звичайному перебігу припиненої операції за період, разом з поданням відповідних сум за кожний попередній період

Суму відкладеного податкового активу та характер свідчення, що підтверджує його визнання, розкривають, якщо:

• використання відкладеного податкового активу залежить від майбутніх оподатковуваних прибутків, які перевищують прибутки, що виникають від сторнування існуючих тимчасових різниць, що підлягають оподаткуванню;

• підприємство зазнало збитків або в поточному, або в попередньому періоді за податковим законодавством, до якого відноситься відкладений податковий актив.

Похожие работы

... етапом аудиту є узагальнення виявлених відхилень в обліку статутного капіталу порівняно з чинними нормативними положеннями і обґрунтування пропозицій щодо їх усунення. 2. Організація обліку розрахунків з учасниками (засновниками) підприємства на прикладі ТОВ «Енерго – 2000» 2.1 Фінансово-економічна характеристика ТОВ «Енерго – 2000» Види діяльності ТОВ «Енерго – 2000» – продаж ...

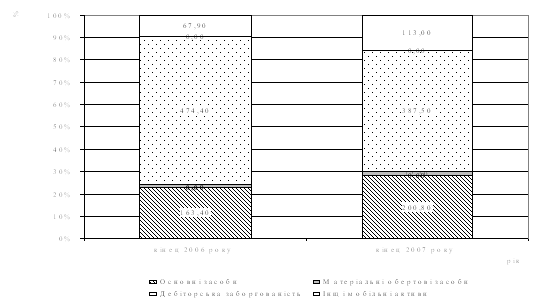

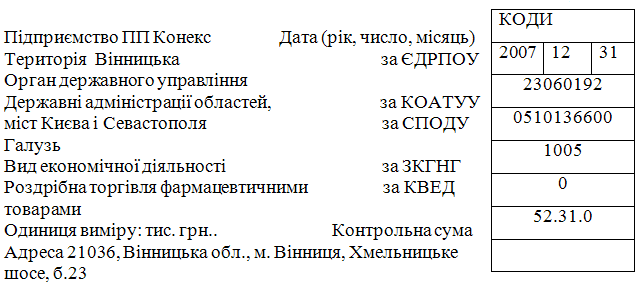

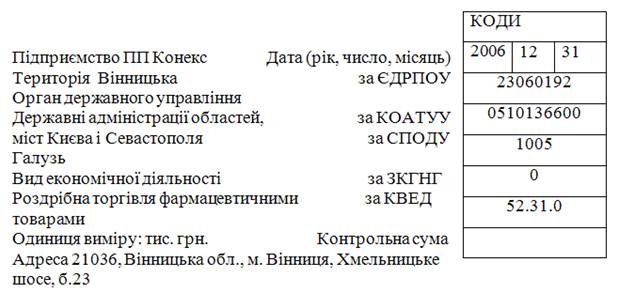

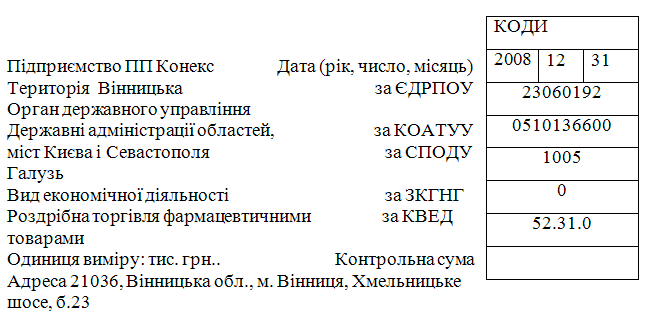

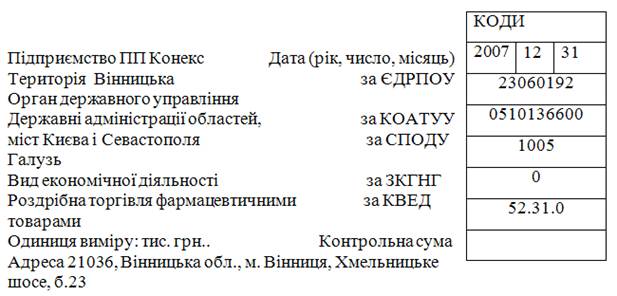

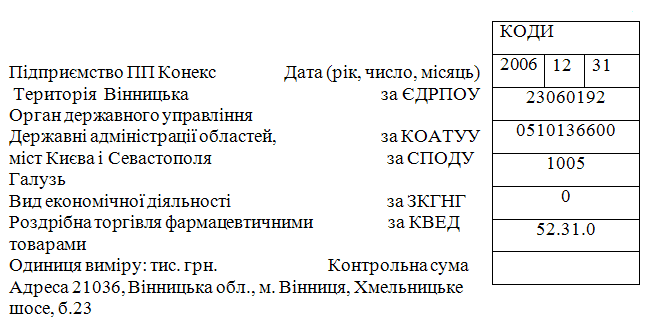

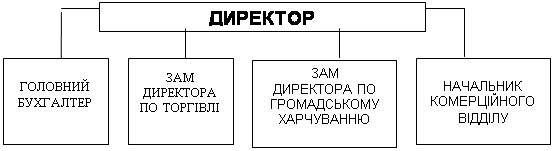

... , що відображається і на кількості робочих місць, заробітній платі та інших показниках, які характеризують фінансовий стан підприємства, його економічний потенціал. 2.2 Оцінка стану рівня управлінської культури в організації Планування людських ресурсів на ПП "Конекс", визначення потреби в кадрах, вибір джерел їх задоволення, розроблення стратегічної політики керівництва персоналом. Оцінка ...

... ) органів держави, тоді як нова система направлена на забезпечення складання звітності для прийняття економічно обгрунтованих управлінських рішень,щодо підвищення ефективності діяльності підприємства. Щодо спеціальної літератури, то нині питанням обліку, аналізу та контролю витрат приділяється особлива увага з боку вітчизняних авторів. Про це свідчать статті спеціалізованих періодичних видань, пі ...

... % від нарахованої суми); утримання за виконавчими листками. Загальний розмір утримань із заробітної плати не може перевищувати 20 %, а в особливих випадках - 50 % заробітної плати. РОЗДІЛ ІІ. АУДИТ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВ ХАРЧОВОЇ ПРОМИСЛОВОСТІ 2.1 Сутність та загальні принципи оцінки фінансового стану підприємства Фінансовий стан підприємств харчової промисловості — це комплексне ...

0 комментариев